Диплом на тему Оценка кредитоспособности заемщика на примере Московского кредитного банка

Работа добавлена на сайт bukvasha.net: 2015-05-31Поможем написать учебную работу

Если у вас возникли сложности с курсовой, контрольной, дипломной, рефератом, отчетом по практике, научно-исследовательской и любой другой работой - мы готовы помочь.

Предоплата всего

от 25%

Подписываем

договор

ФЕДЕРАЛЬНОЕ АГЕНСТВО ПО ОБРАЗОВАНИЮ

ГОСУДАРСТВЕННОЕ ОБРАЗОВАТЕЛЬНОЕ УЧРЕЖДЕНИЕ ДОПОЛНИТЕЛЬНОГО

ПРОФЕССИОНАЛЬНОГО ОБРАЗОВАНИЯ

ИНСТИТУТ ПОВЫШЕНИЯ КВАЛИФИКАЦИИ - РМЦПК

Факультет Финансового менеджмента

КАФЕДРА "УПРАВЛЕНИЕ ФИНАНСАМИ"

ДИПЛОМНАЯ РАБОТА

"Оценка кредитоспособности заемщика на примере Московского кредитного Банка"

Слушатель Осокина Елена Алексеевна

_______________

(подпись студента)

Научный руководитель: доцент ПГТУ, к. э. н.

Гуреева Е.Г.

__________________

(подпись руководителя)

Пермь 2008

Содержание

Введение

1. Основы теории оценки кредитоспособности заемщика

1.1 Понятие кредитоспособности, цели и задачи оценки кредитоспособности

1.2 Информационная база для оценки кредитоспособности предприятия

1.3 Методики оценки кредитоспособности заемщика, используемые в мировой и отечественной банковской практике

1.4 Методика оценки кредитоспособности предприятий и организаций (юридических лиц), применяемая в МКБ

2. Управление процессом кредитования заемщика на примере Московского кредитного Банка

2.1 Краткая характеристика деятельности Московского Кредитного Банка

2.2 Анализ кредитоспособности клиента МКБ на примере ООО "АННА"

3. Оценка банковского риска и распределения ресурсов банка как путь оптимизации выбора кредитоспособных клиентов

3.1 Описание методики

3.2 Оценка эффективности программного продукта

Заключение

Библиографический список

Оценка кредитоспособности потенциальных заёмщиков является одной из наиболее сложных и ответственных задач в деятельности коммерческого банка. Эффективная организация процесса оценки кредитоспособности позволяет, во-первых, снизить уровень кредитных рисков банка, а во-вторых, создать необходимые условия для качественного обслуживания клиентов банка, предъявляющих спрос на кредитные продукты. Актуальность данной задачи трудно переоценить, поскольку кредитование физических лиц в Российской Федерации развивается быстрыми темпами. Вместе с тем кредитование физических лиц - достаточно рискованная операция, и увеличение доли таких кредитов в портфеле увеличивает кредитный риск банка. Одна из основных мер по предотвращению возможных потерь - правильная оценка способности заемщика выполнять свои обязательства. Выбор критериев для нее был актуален во все периоды развития банковского дела и уже вошел в экономическую литературу в качестве одной из основных задач при определении кредитоспособности заемщика. Актуальность данной задачи трудно переоценить, поскольку увеличивающийся спрос на кредитные продукты со стороны предприятий различных отраслей народного хозяйства и рост конкуренции на рынке банковских услуг, вызванный экспансией на кредитный рынок России иностранных кредитных учреждений требует от банков совершенствования механизмов оценки кредитоспособности с целью повышения качества обслуживания клиентов и одновременно минимизации кредитных рисков. Актуальность данной темы трудно переоценить, поскольку увеличивающийся спрос на кредитные продукты со стороны предприятий различных отраслей народного хозяйства и рост конкуренции на рынке банковских услуг, вызванный экспансией на кредитный рынок России иностранных кредитных учреждений требует от банков совершенствования механизмов оценки кредитоспособности с целью повышения качества обслуживания клиентов и одновременно минимизации кредитных рисков.

Цель работы - изучить и описать деятельность коммерческих банков по оценке кредитоспособности потенциальных заёмщиков на примере МКБ.

Для достижения поставленной цели необходимо решить ряд задач:

Дать понятие и изучить классификацию кредитов;

Определить понятие кредитоспособности, выявить цели и задачи оценки кредитоспособности;

Определить информационную базу для оценки кредитоспособности заемщика;

Рассмотреть существующие зарубежные и российские методики оценки кредитоспособности;

Дать характеристику МКБ;

Представить методику оценки кредитоспособности, используемую МКБ;

Показать на конкретном примере действие данной методики;

Предложить направление совершенствования оценки кредитоспособности и отбора кредитоспособных клиентов для заключения договоров.

Объектом исследования является Московский Кредитный Банк.

Предметом - оценка кредитоспособности заёмщиков юридических лиц, не являющихся кредитными организациями.

Данная работа состоит из трех основных разделов, введения, заключения, списка литературы и приложений. В первом разделе описываются основы теории оценки кредитоспособности клиента. Во втором описывается объект исследования и методика оценки кредитоспособности, используемая в нем с конкретным примером. Третий раздел является попыткой усовершенствовать процесс определения кредитоспособности заемщиков, управления рисками кредитования и распределения средств банка.

Прежде всего, в уточнении нуждается сам термин "кредитоспособность". Распространено отождествление кредитоспособности с платёжеспособностью. Последняя состоит в возможности организации полностью и в установленный срок погасить свои долговые обязательства. Однако, по нашему мнению, понятие кредитоспособности является более сложным и требует более тщательной формулировки. С одной стороны, платёжеспособность является более широким понятием по отношению к кредитоспособности. С другой стороны - они обладают разной экономической и правовой природой. Рассмотрим вышеобозначенные различия. Рассматривая правовую сторону вопроса необходим необходимо выделять способность организации к совершению кредитной сделки. Для подтверждения правоспособности заёмщика в банк должны быть представлены следующие документы:

нотариально удостоверенную копию устава, зарегистрированного в установленном законодательством порядке;

нотариально удостоверенный пакет учредительных документов, если законодательством предусмотрено его составление;

нотариально заверенную карточку образцов подписей должностных лиц, имеющих право распоряжаться счетом, и оттиска печати;

нотариально удостоверенную копию свидетельства о регистрации;

разрешение на осуществление предпринимательской деятельности с указанием срока функционирования (для предпринимателей, осуществляющих свою деятельность без образования юридического лица);

разрешение (лицензию) на занятие отдельными видами деятельности;

копии документов, подтверждающих полномочия должностных лиц на заключение соответствующих договоров с кредитной организацией [6, с.184]

Анализ данных документов не является чистой формальностью, поскольку в случае наличия в уставе заёмщика оговорок ограничивающих права руководящих органов на вступления в кредитные отношения, в соответствии со ст.174 ГК РФ [1] и постановления пленума ВАС № 9 от 14.05.1998 [3], кредитный договор может быть признан недействительным.

С экономической точки зрения - различия состоят в источниках погашения. Если при определении платёжеспособности необходимо учитывать нормальный характер функционирования хозяйствующего субъекта, то для оценки кредитоспособности нужно учитывать ситуацию, при которой заёмщик окажется не в состоянии в полном объёме и в срок погасить свою задолженность. В этой связи предмет оценки следует расширить и включить в него: во-первых, оценку заложенного имущества, в случае, если обеспечением возвратности кредита был залог; во-вторых, оценку финансового состояния гарантов или поручителей, при наличии гарантий или поручительств третьих лиц; в-третьих, общее имущественное состояние организации в свете её возможного банкротства.

На наш взгляд, наиболее комплексно понятие кредитоспособность раскрыто в следующем определении: "…кредитоспособность представляет собой оценку банком заёмщика с точки зрения возможности и целесообразности предоставления ему кредита и определяет вероятность своевременного возврата основной суммы долга и выплаты процентов по ним в будущем" [21, с.23]. В дальнейшем мы будем придерживаться именно этого определения.

Рассмотрим основные цели и задачи оценки кредитоспособности хозяйствующего субъекта.

Ключевыми целями анализа кредитоспособности являются:

1. Определение способности и готовности заемщика вернуть запрашиваемую ссуду в соответствии с условиями кредитного договора.

2. Оценка риска, связанного с кредитованием данной организации.

3. Определение размера кредита, который может быть предоставлен, и условий его предоставления [6, с.231].

Основными задачами оценки кредитоспособности являются:

1. Формирование общей характеристики потенциального заёмщика. На данном этапе должна быть подтверждена правоспособность заёмщика и лиц, выступающих от его имени, на вступление в кредитные отношения с банком, а также получена информация о кредитной истории организации, о собственниках и руководителях предприятия.

2. Проведение экономического анализа организации.

Данная задача является наиболее трудоёмкой и ответственной, поскольку требует создания прогноза будущего финансового состояния заёмщика. Решение данной задачи проходит несколько этапов:

1. Оценка достаточности, достоверности и полноты источников информации. Более подробно этот аспект работы банка освещён в пункте 2 настоящей главы.

2. Анализ имущественного состояния организации.

3. Анализ ликвидности и платёжеспособности.

4. Анализ финансовой устойчивости.

5. Анализ деловой активности.

6. Анализ рентабельности.

7. Анализ качественных показателей.

На практике возможна корректировка данного плана, как в сторону уменьшения, так и увеличения количества этапов или их последовательности.

3. Оценка качества обеспечения кредита.

Вопрос обеспеченности кредита является чрезвычайно сложным. При оценке обеспечения необходимо так же рассматривать правовую и экономическую составляющие. Наиболее существенными являются вопросы подтверждения залогодателем прав на заложенное имущество и прав на вступления в залоговые правоотношения, а так же вопрос ликвидности и сохранности имущества. В случае надлежащего правового оформления залога необходимо уточнить:

определена ли рыночная стоимость предметов залога на момент оценки риска;

оформлена ли юридическая документация таким образом, что время, необходимое для реализации залога, не превышает 150 дней со дня, когда реализация залоговых прав становится необходимой;

достаточность рыночной стоимости предметов залога для компенсации банку основной суммы долга по ссуде, процентов в соответствии с договором и издержек, связанных с реализацией залоговых прав.

Для определения достаточности обеспечения ссуды рыночная стоимость предметов залога сравнивается с суммой обеспечения, необходимой для предоставления кредита и рассчитанной по формуле:

Формула № 1 [2]

К * П * Д

Ок = К + - ------------ - + Из,

365 * 100%

где

Ок - сумма обеспечения, необходимая для выдачи кредита;

К - сумма кредита;

П - процентная ставка, определенная при выдаче кредита;

Д - срок действия кредита (в днях);

Из - сумма издержек, связанных с реализацией залоговых прав (исходя из практики и вида обеспечения).

В случае наличия сомнений в качестве залога существует практика личного поручительства руководителей и собственников заёмщика.

В целях определения категории качества ссуды, при формировании резервов на возможные потери по ссудам, в положении ЦБ 254-П от 26.03.04 [4] изложен примерный перечень информации для анализа финансового положения заёмщика:

1. Данные официальной отчетности (официальные документы).

Для заемщика - юридического лица (за исключением кредитных организаций):

годовая бухгалтерская отчетность в полном объеме, составленная на основании образцов форм.

публикуемая отчетность за три последних завершенных финансовых года: форма № 1 "Бухгалтерский баланс"; форма № 2 "Отчет о прибылях и убытках" на последнюю отчетную дату.

2. Информация, которую целесообразно принимать во внимание в случае ее доступности:

2.1 отчетность, составленная в соответствии с Международными стандартами финансовой отчетности;

2.2 управленческая отчетность и иная управленческая информация;

2.3 бюджет либо бизнес-план на текущий финансовый год;

2.4 ежеквартальный отчет эмитента ценных бумаг о существенных фактах (событиях и действиях), затрагивающих финансово-хозяйственную деятельность эмитента.

2.5 Данные о движении денежных средств;

2.6 Данные о просроченной дебиторской и кредиторской задолженности, непогашенных в срок кредитах и займах, о просроченных собственных векселях заемщика;

2.7 Справка о наличии в составе дебиторской задолженности, а также в составе долгосрочных и краткосрочных финансовых вложений задолженности и вложений в доли (акции) юридических лиц, которые находятся в стадии ликвидации или в отношении которых возбуждено дело о банкротстве на последнюю отчетную дату;

2.8 Справки об открытых расчетных (текущих) счетах в кредитных организациях, выданные или подтвержденные налоговым органом, либо выписки с банковских счетов об остатках денежных средств на счетах в иных кредитных организациях, выданные и подтвержденные кредитными организациями;

2.9 Справки об отсутствии у заемщика картотеки неоплаченных расчетных документов по всем открытым расчетным (текущим) счетам, выданные обслуживающими эти счета кредитными организациями, а также справки из налоговых органов об отсутствии задолженности перед бюджетом всех уровней и внебюджетными фондами;

2.10 Сведения о существенных событиях, затрагивающих финансово-хозяйственную деятельность заемщика, произошедших за период с последней отчетной даты до даты анализа финансового положения заемщика (о фактах, повлекших разовое существенное увеличение или уменьшение стоимости активов; о фактах, повлекших разовое существенное увеличение чистых убытков; о фактах разовых сделок, размер которых либо стоимость имущества по которым составляет существенную долю в активах заемщика на дату осуществления сделки) (степень существенности событий определяется во внутренних документах кредитной организации);

2.11 Иные доступные сведения, в том числе:

страновой риск,

общее состояние отрасли, к которой относится заемщик,

конкурентное положение заемщика в отрасли,

деловая репутация заемщика и руководства организации-заемщика (единоличного исполнительного органа, членов коллегиального исполнительного органа, членов совета директоров),

качество управления организацией-заемщиком,

краткосрочные и долгосрочные планы и перспективы развития заемщика,

степень зависимости от аффилированных лиц и самостоятельность в принятии решений,

принадлежность заемщика к финансовым группам и холдингам,

существенная зависимость от одного или нескольких поставщиков и (или) заказчиков,

меры, предпринимаемые заемщиком для улучшения своего финансового положения,

вовлеченность заемщика в судебные разбирательства,

информация о различных аспектах в деятельности заемщика (сфера бизнеса, отраслевые особенности, специализация на видах продукции или услуг и иные аспекты),

степень зависимости от государственных дотаций,

значимость заемщика в масштабах региона,

зависимость деятельности заемщика от роста цен при покупке товаров и услуг и от падения цен при продаже товаров и услуг,

согласованность позиций акционеров (участников) юридического лица - заемщика, имеющих право владения пятью и более процентами голосующих акций (долей) организации, по основным вопросам деятельности заемщика, в том числе финансовым и производственным,

вероятность открытия в ближайшем будущем или фактическое начало процедуры банкротства и (или) ликвидации заемщика,

информация о выполнении заемщиком обязательств по другим договорам и перед другими кредиторами, включая задолженность перед резидентами и нерезидентами по полученным кредитам (займам, депозитам), а также обязательства по предоставленным поручительствам и (или) гарантиям в пользу резидентов и нерезидентов, по платежам в бюджеты всех уровней [22, с.46].

3. Сравнительные данные (в динамике) по предприятиям, работающим в сопоставимых условиях (тот же профиль деятельности, те же размеры), содержащие сведения о: ГОСУДАРСТВЕННОЕ ОБРАЗОВАТЕЛЬНОЕ УЧРЕЖДЕНИЕ ДОПОЛНИТЕЛЬНОГО

ПРОФЕССИОНАЛЬНОГО ОБРАЗОВАНИЯ

ИНСТИТУТ ПОВЫШЕНИЯ КВАЛИФИКАЦИИ - РМЦПК

Факультет Финансового менеджмента

КАФЕДРА "УПРАВЛЕНИЕ ФИНАНСАМИ"

ДИПЛОМНАЯ РАБОТА

"Оценка кредитоспособности заемщика на примере Московского кредитного Банка"

Слушатель Осокина Елена Алексеевна

_______________

(подпись студента)

Научный руководитель: доцент ПГТУ, к. э. н.

Гуреева Е.Г.

__________________

(подпись руководителя)

Пермь 2008

Содержание

Введение

1. Основы теории оценки кредитоспособности заемщика

1.1 Понятие кредитоспособности, цели и задачи оценки кредитоспособности

1.2 Информационная база для оценки кредитоспособности предприятия

1.3 Методики оценки кредитоспособности заемщика, используемые в мировой и отечественной банковской практике

1.4 Методика оценки кредитоспособности предприятий и организаций (юридических лиц), применяемая в МКБ

2. Управление процессом кредитования заемщика на примере Московского кредитного Банка

2.1 Краткая характеристика деятельности Московского Кредитного Банка

2.2 Анализ кредитоспособности клиента МКБ на примере ООО "АННА"

3. Оценка банковского риска и распределения ресурсов банка как путь оптимизации выбора кредитоспособных клиентов

3.1 Описание методики

3.2 Оценка эффективности программного продукта

Заключение

Библиографический список

Введение

Оценка кредитоспособности потенциальных заёмщиков является одной из наиболее сложных и ответственных задач в деятельности коммерческого банка. Эффективная организация процесса оценки кредитоспособности позволяет, во-первых, снизить уровень кредитных рисков банка, а во-вторых, создать необходимые условия для качественного обслуживания клиентов банка, предъявляющих спрос на кредитные продукты. Актуальность данной задачи трудно переоценить, поскольку кредитование физических лиц в Российской Федерации развивается быстрыми темпами. Вместе с тем кредитование физических лиц - достаточно рискованная операция, и увеличение доли таких кредитов в портфеле увеличивает кредитный риск банка. Одна из основных мер по предотвращению возможных потерь - правильная оценка способности заемщика выполнять свои обязательства. Выбор критериев для нее был актуален во все периоды развития банковского дела и уже вошел в экономическую литературу в качестве одной из основных задач при определении кредитоспособности заемщика. Актуальность данной задачи трудно переоценить, поскольку увеличивающийся спрос на кредитные продукты со стороны предприятий различных отраслей народного хозяйства и рост конкуренции на рынке банковских услуг, вызванный экспансией на кредитный рынок России иностранных кредитных учреждений требует от банков совершенствования механизмов оценки кредитоспособности с целью повышения качества обслуживания клиентов и одновременно минимизации кредитных рисков. Актуальность данной темы трудно переоценить, поскольку увеличивающийся спрос на кредитные продукты со стороны предприятий различных отраслей народного хозяйства и рост конкуренции на рынке банковских услуг, вызванный экспансией на кредитный рынок России иностранных кредитных учреждений требует от банков совершенствования механизмов оценки кредитоспособности с целью повышения качества обслуживания клиентов и одновременно минимизации кредитных рисков. Цель работы - изучить и описать деятельность коммерческих банков по оценке кредитоспособности потенциальных заёмщиков на примере МКБ.

Для достижения поставленной цели необходимо решить ряд задач:

Дать понятие и изучить классификацию кредитов;

Определить понятие кредитоспособности, выявить цели и задачи оценки кредитоспособности;

Определить информационную базу для оценки кредитоспособности заемщика;

Рассмотреть существующие зарубежные и российские методики оценки кредитоспособности;

Дать характеристику МКБ;

Представить методику оценки кредитоспособности, используемую МКБ;

Показать на конкретном примере действие данной методики;

Предложить направление совершенствования оценки кредитоспособности и отбора кредитоспособных клиентов для заключения договоров.

Объектом исследования является Московский Кредитный Банк.

Предметом - оценка кредитоспособности заёмщиков юридических лиц, не являющихся кредитными организациями.

Данная работа состоит из трех основных разделов, введения, заключения, списка литературы и приложений. В первом разделе описываются основы теории оценки кредитоспособности клиента. Во втором описывается объект исследования и методика оценки кредитоспособности, используемая в нем с конкретным примером. Третий раздел является попыткой усовершенствовать процесс определения кредитоспособности заемщиков, управления рисками кредитования и распределения средств банка.

1. Основы теории оценки кредитоспособности заемщика

1.1 Понятие кредитоспособности, цели и задачи оценки кредитоспособности

Кредитование является наиболее распространенным инструментом платного размещения банковских ресурсов. Дихотомия активных операций банка, в том числе и кредитования, заключается в поиске оптимального соотношения риска и доходности. В этой связи одним из важнейших направлений работы коммерческого банка является оценка кредитоспособности потенциальных заёмщиков.Прежде всего, в уточнении нуждается сам термин "кредитоспособность". Распространено отождествление кредитоспособности с платёжеспособностью. Последняя состоит в возможности организации полностью и в установленный срок погасить свои долговые обязательства. Однако, по нашему мнению, понятие кредитоспособности является более сложным и требует более тщательной формулировки. С одной стороны, платёжеспособность является более широким понятием по отношению к кредитоспособности. С другой стороны - они обладают разной экономической и правовой природой. Рассмотрим вышеобозначенные различия. Рассматривая правовую сторону вопроса необходим необходимо выделять способность организации к совершению кредитной сделки. Для подтверждения правоспособности заёмщика в банк должны быть представлены следующие документы:

нотариально удостоверенную копию устава, зарегистрированного в установленном законодательством порядке;

нотариально удостоверенный пакет учредительных документов, если законодательством предусмотрено его составление;

нотариально заверенную карточку образцов подписей должностных лиц, имеющих право распоряжаться счетом, и оттиска печати;

нотариально удостоверенную копию свидетельства о регистрации;

разрешение на осуществление предпринимательской деятельности с указанием срока функционирования (для предпринимателей, осуществляющих свою деятельность без образования юридического лица);

разрешение (лицензию) на занятие отдельными видами деятельности;

копии документов, подтверждающих полномочия должностных лиц на заключение соответствующих договоров с кредитной организацией [6, с.184]

Анализ данных документов не является чистой формальностью, поскольку в случае наличия в уставе заёмщика оговорок ограничивающих права руководящих органов на вступления в кредитные отношения, в соответствии со ст.174 ГК РФ [1] и постановления пленума ВАС № 9 от 14.05.1998 [3], кредитный договор может быть признан недействительным.

С экономической точки зрения - различия состоят в источниках погашения. Если при определении платёжеспособности необходимо учитывать нормальный характер функционирования хозяйствующего субъекта, то для оценки кредитоспособности нужно учитывать ситуацию, при которой заёмщик окажется не в состоянии в полном объёме и в срок погасить свою задолженность. В этой связи предмет оценки следует расширить и включить в него: во-первых, оценку заложенного имущества, в случае, если обеспечением возвратности кредита был залог; во-вторых, оценку финансового состояния гарантов или поручителей, при наличии гарантий или поручительств третьих лиц; в-третьих, общее имущественное состояние организации в свете её возможного банкротства.

На наш взгляд, наиболее комплексно понятие кредитоспособность раскрыто в следующем определении: "…кредитоспособность представляет собой оценку банком заёмщика с точки зрения возможности и целесообразности предоставления ему кредита и определяет вероятность своевременного возврата основной суммы долга и выплаты процентов по ним в будущем" [21, с.23]. В дальнейшем мы будем придерживаться именно этого определения.

Рассмотрим основные цели и задачи оценки кредитоспособности хозяйствующего субъекта.

Ключевыми целями анализа кредитоспособности являются:

1. Определение способности и готовности заемщика вернуть запрашиваемую ссуду в соответствии с условиями кредитного договора.

2. Оценка риска, связанного с кредитованием данной организации.

3. Определение размера кредита, который может быть предоставлен, и условий его предоставления [6, с.231].

Основными задачами оценки кредитоспособности являются:

1. Формирование общей характеристики потенциального заёмщика. На данном этапе должна быть подтверждена правоспособность заёмщика и лиц, выступающих от его имени, на вступление в кредитные отношения с банком, а также получена информация о кредитной истории организации, о собственниках и руководителях предприятия.

2. Проведение экономического анализа организации.

Данная задача является наиболее трудоёмкой и ответственной, поскольку требует создания прогноза будущего финансового состояния заёмщика. Решение данной задачи проходит несколько этапов:

1. Оценка достаточности, достоверности и полноты источников информации. Более подробно этот аспект работы банка освещён в пункте 2 настоящей главы.

2. Анализ имущественного состояния организации.

3. Анализ ликвидности и платёжеспособности.

4. Анализ финансовой устойчивости.

5. Анализ деловой активности.

6. Анализ рентабельности.

7. Анализ качественных показателей.

На практике возможна корректировка данного плана, как в сторону уменьшения, так и увеличения количества этапов или их последовательности.

3. Оценка качества обеспечения кредита.

Вопрос обеспеченности кредита является чрезвычайно сложным. При оценке обеспечения необходимо так же рассматривать правовую и экономическую составляющие. Наиболее существенными являются вопросы подтверждения залогодателем прав на заложенное имущество и прав на вступления в залоговые правоотношения, а так же вопрос ликвидности и сохранности имущества. В случае надлежащего правового оформления залога необходимо уточнить:

определена ли рыночная стоимость предметов залога на момент оценки риска;

оформлена ли юридическая документация таким образом, что время, необходимое для реализации залога, не превышает 150 дней со дня, когда реализация залоговых прав становится необходимой;

достаточность рыночной стоимости предметов залога для компенсации банку основной суммы долга по ссуде, процентов в соответствии с договором и издержек, связанных с реализацией залоговых прав.

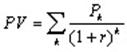

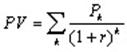

Для определения достаточности обеспечения ссуды рыночная стоимость предметов залога сравнивается с суммой обеспечения, необходимой для предоставления кредита и рассчитанной по формуле:

Формула № 1 [2]

К * П * Д

Ок = К + - ------------ - + Из,

365 * 100%

где

Ок - сумма обеспечения, необходимая для выдачи кредита;

К - сумма кредита;

П - процентная ставка, определенная при выдаче кредита;

Д - срок действия кредита (в днях);

Из - сумма издержек, связанных с реализацией залоговых прав (исходя из практики и вида обеспечения).

В случае наличия сомнений в качестве залога существует практика личного поручительства руководителей и собственников заёмщика.

1.2 Информационная база для оценки кредитоспособности предприятия

Для эффективного проведения оценки кредитоспособности предприятия необходимо, в первую очередь, создать информационную базу анализа.В целях определения категории качества ссуды, при формировании резервов на возможные потери по ссудам, в положении ЦБ 254-П от 26.03.04 [4] изложен примерный перечень информации для анализа финансового положения заёмщика:

1. Данные официальной отчетности (официальные документы).

Для заемщика - юридического лица (за исключением кредитных организаций):

годовая бухгалтерская отчетность в полном объеме, составленная на основании образцов форм.

публикуемая отчетность за три последних завершенных финансовых года: форма № 1 "Бухгалтерский баланс"; форма № 2 "Отчет о прибылях и убытках" на последнюю отчетную дату.

2. Информация, которую целесообразно принимать во внимание в случае ее доступности:

2.1 отчетность, составленная в соответствии с Международными стандартами финансовой отчетности;

2.2 управленческая отчетность и иная управленческая информация;

2.3 бюджет либо бизнес-план на текущий финансовый год;

2.4 ежеквартальный отчет эмитента ценных бумаг о существенных фактах (событиях и действиях), затрагивающих финансово-хозяйственную деятельность эмитента.

2.5 Данные о движении денежных средств;

2.6 Данные о просроченной дебиторской и кредиторской задолженности, непогашенных в срок кредитах и займах, о просроченных собственных векселях заемщика;

2.7 Справка о наличии в составе дебиторской задолженности, а также в составе долгосрочных и краткосрочных финансовых вложений задолженности и вложений в доли (акции) юридических лиц, которые находятся в стадии ликвидации или в отношении которых возбуждено дело о банкротстве на последнюю отчетную дату;

2.8 Справки об открытых расчетных (текущих) счетах в кредитных организациях, выданные или подтвержденные налоговым органом, либо выписки с банковских счетов об остатках денежных средств на счетах в иных кредитных организациях, выданные и подтвержденные кредитными организациями;

2.9 Справки об отсутствии у заемщика картотеки неоплаченных расчетных документов по всем открытым расчетным (текущим) счетам, выданные обслуживающими эти счета кредитными организациями, а также справки из налоговых органов об отсутствии задолженности перед бюджетом всех уровней и внебюджетными фондами;

2.10 Сведения о существенных событиях, затрагивающих финансово-хозяйственную деятельность заемщика, произошедших за период с последней отчетной даты до даты анализа финансового положения заемщика (о фактах, повлекших разовое существенное увеличение или уменьшение стоимости активов; о фактах, повлекших разовое существенное увеличение чистых убытков; о фактах разовых сделок, размер которых либо стоимость имущества по которым составляет существенную долю в активах заемщика на дату осуществления сделки) (степень существенности событий определяется во внутренних документах кредитной организации);

2.11 Иные доступные сведения, в том числе:

страновой риск,

общее состояние отрасли, к которой относится заемщик,

конкурентное положение заемщика в отрасли,

деловая репутация заемщика и руководства организации-заемщика (единоличного исполнительного органа, членов коллегиального исполнительного органа, членов совета директоров),

качество управления организацией-заемщиком,

краткосрочные и долгосрочные планы и перспективы развития заемщика,

степень зависимости от аффилированных лиц и самостоятельность в принятии решений,

принадлежность заемщика к финансовым группам и холдингам,

существенная зависимость от одного или нескольких поставщиков и (или) заказчиков,

меры, предпринимаемые заемщиком для улучшения своего финансового положения,

вовлеченность заемщика в судебные разбирательства,

информация о различных аспектах в деятельности заемщика (сфера бизнеса, отраслевые особенности, специализация на видах продукции или услуг и иные аспекты),

степень зависимости от государственных дотаций,

значимость заемщика в масштабах региона,

зависимость деятельности заемщика от роста цен при покупке товаров и услуг и от падения цен при продаже товаров и услуг,

согласованность позиций акционеров (участников) юридического лица - заемщика, имеющих право владения пятью и более процентами голосующих акций (долей) организации, по основным вопросам деятельности заемщика, в том числе финансовым и производственным,

вероятность открытия в ближайшем будущем или фактическое начало процедуры банкротства и (или) ликвидации заемщика,

информация о выполнении заемщиком обязательств по другим договорам и перед другими кредиторами, включая задолженность перед резидентами и нерезидентами по полученным кредитам (займам, депозитам), а также обязательства по предоставленным поручительствам и (или) гарантиям в пользу резидентов и нерезидентов, по платежам в бюджеты всех уровней [22, с.46].

финансовой устойчивости (состоятельности);

ликвидности (платежеспособности), в том числе о движении денежных средств;

прибыльности (рентабельности);

деловой активности и перспективах развития соответствующего сегмента рынка.

На наш взгляд, данный перечень является практически исчерпывающим. Очевидно, что количество предоставляемых для анализа данных зависит от размера запрашиваемого кредита и индивидуальных особенностей конкретного заёмщика, в числе которых можно выделить:

1. Кредитную историю.

2. Отрасль хозяйства, в которой функционирует данное предприятие. Чем выше отраслевой риск или чем выше волатильность внешних условий функционирования предприятий отрасли, тем больший объём информации требуется для анализа.

3. Структура организации бизнеса заёмщика. Использование сложных схем движения денежных средств и управления внутри группы требует консолидации отчётности и другой информации, поскольку при определении кредитоспособности первоочередную роль играет экономическое содержание хозяйствующих процессов, а не правовая форма их выражения.

Основной проблемой, встающей перед банками при оценке кредитоспособности в части информационного обеспечения, является полнота и достоверность предоставляемой информации. Во-первых, применение холдинговых схем организации бизнеса делает бесполезным анализ отчётности отдельных компаний, входящих в холдинг. Консолидированную отчётность по стандартам МСФО составляет очень небольшая доля российских предприятий, которые, как правило, в российских банках не кредитуются. В этой связи в целях консолидации бухгалтерской отчётности следует руководствоваться приказом министерства финансов № 112 от 30.12.1996 (%), в соответствии с которым при объединении бухгалтерской отчетности головной организации и дочерних обществ в сводный бухгалтерский баланс не включаются:

1. Финансовые вложения головной организации в уставные капиталы дочерних обществ и соответственно уставные капиталы дочерних обществ в части, принадлежащей головной организации;

2. Показатели, отражающие дебиторскую и кредиторскую задолженность между головной организацией и дочерними обществами, а также между дочерними обществами;

3. Прибыль и убытки от операций между головной организацией и дочерними обществами, а также между дочерними обществами;

4. Дивиденды, выплачиваемые дочерними обществами головной организации, либо другим дочерним обществам той же головной организации, а также головной организацией своим дочерним обществам. В сводной бухгалтерской отчетности отражаются лишь дивиденды, подлежащие выплате организациям и лицам, не входящим в группу;

5. Части активов и пассивов дочерних обществ, не относящихся к деятельности Группы, когда головная организация имеет пятьдесят и ниже процентов голосующих акций акционерного общества или уставного капитала в обществе с ограниченной ответственностью. Доля активов и пассивов дочернего общества в этом случае для включения в сводную бухгалтерскую отчетность определяется исходя из доли голосующих акций дочернего общества, принадлежащих головной организации, в их общем количестве или доли участия головной организации в уставном капитале дочернего общества.

При консолидации отчётов о прибылях и убытках из консолидированного отчёта необходимо исключить:

1. Выручку от реализации продукции (товаров, работ, услуг) между головной организацией и дочерними обществами, а также между дочерними обществами одной головной организации и затраты, приходящиеся на эту реализацию;

2. Дивиденды, выплачиваемые дочерними обществами головной организации, либо другим дочерним обществам той же головной организации, а также головной организацией своим дочерним обществам. В сводном отчете о прибылях и убытках отражаются лишь дивиденды, подлежащие выплате организациям и лицам, не входящим в Группу;

3. Любые иные доходы и расходы, возникающие в результате операций между головной организацией и дочерними обществами, а также между дочерними обществами одной головной организации;

4. Финансовый результат деятельности дочерних обществ в части доходов и расходов, не относящихся к деятельности Группы, когда головная организация имеет пятьдесят и ниже процентов голосующих акций в акционерном обществе или пятьдесят и ниже процентов уставного капитала в обществе с ограниченной ответственностью. В этом случае финансовый результат деятельности дочернего общества в части доходов и расходов для включения в сводный отчет о прибылях и убытках определяется исходя из доли голосующих акций дочернего общества, принадлежащей головной организации, в их общем количестве или доли участия головной организации в уставном капитале дочернего общества [27, с.17].

Во-вторых, целый ряд значимых показателей, таких как состав реальных собственников компании, качество корпоративного управления, вовлечённость в судебные разбирательства, степень зависимости от аффилированных лиц и пр. оценить достаточно сложно и затратно.

Несомненно, важнейшим источником информации для анализа кредитоспособности предприятия-заёмщика является бухгалтерская отчётность. Однако перед проведением непосредственного анализа отчётности необходимо учесть целый ряд существенных нюансов, пренебрежение которыми способно исказить реальную картину финансового состояния организации.

Баланс не отражает точную стоимость предприятия на день оценки. Бухгалтерские стандарты используют в качестве основы при оценке активов и пассивов первоначальную стоимость - стоимость в ценах приобретения, которая, несмотря на регулярные амортизационные отчисления, не соответствует стоимости активов и пассивов на день оценки (амортизация и методы списания стоимости являются лишь неточным и искусственным приблизительным отражением действительного процесса старения актива).

Для определения реальной стоимости некоторых статей баланса необходима перспективная оценка. Примером служит дебиторская задолженность, оцененная и очищенная с точки зрения возвратности; запасы, стоимость которых должна быть основана на их продажности; и необоротные активы, реальная стоимость которых должна базироваться на сроке годности, длительности эксплуатации.

Общепринятой практикой при оценке долгосрочных внеоборотных активов является постепенное снижение их стоимости (списание). С другой стороны, возрастание стоимости активов почти никогда не принимается во внимание. Этот аспект особенно важен для фирм, большую долю собственности которых составляют активы с возрастающей стоимостью, например, коммерческая недвижимость или земля. Однако действительный срок службы актива редко связан с его амортизацией (к еще большему упрощению и разрыву между реальным сроком эксплуатации актива и начислением амортизации может привести применение метода ускоренной амортизации).

Стоимость ценных бумаг фирмы (акций, облигаций) базируется на ожидаемых в будущем налично-денежных потоках и доходах от владения бумагами или от их продажи. Необходимо учитывать как возможный потенциал роста данных активов, так и их ликвидность. Для крупных банков, активно размещающих денежные средства на рынке ценных бумаг гораздо проще оценить "реальную" стоимость ценной бумаги.

Ещё одним существенным аспектом проблемы информационного обеспечения является необходимость оценки использования заёмщиков схем по оптимизации налогообложения, поскольку в случае активного применения данных схем возникает риск ухудшения финансового состояния организации вследствие действия налоговых органов.

1.3 Методики оценки кредитоспособности заемщика, используемые в мировой и отечественной банковской практике

Для оценки кредитоспособности физических лиц банками используются следующие методики [8, с.18-20]:скоринговые модели;

методика определения платежеспособности;

андеррайтинг.

Ключевые моменты данных методик раскрыты в сравнительной таблице 1.

Таблица 1.

Методики определения кредитоспособности заемщика - физического лица.

| Скоринг | Методика определения платеже- способности | Андеррайтинг | |

| Вид кредита | Экспресс-кредитование, кредитные карты | Кредит на неотложные нужды | Ипотечный кредит |

| Документы, предостав-ляемые заемщиком | Паспорт, заявление-анкета | Паспорт, заявление-анкета*1, справка о доходах с места работы*2, док-ты по объекту залога и др. док-ты по требованию банка | Паспорт, заявление-анкета, справка о доходах с места работы, док-ты по объекту залога, сведения по приобретаемой недвижимости, сведения о предстоящей сделке, сведения правого хар-ра и др. док-ты по требованию банка |

| Время рас-смотрения | 15-30 мин. | 1-14 дней | 15-30 дней |

| Подразделения банка, участвую-щие в анализе клиента | Кредитный инспектор | Кредитный департамент, служба безопасности, юридический департамент | Кредитный департамент, служба безопасности, юридический департамент, отдел ценных бумаг, отдел оценки, отдел жилищного строительства и т.д. |

| Показатели харак-ки | Качественные характеристики | Количественные показатели | Качественные и количественные показатели, оценка недвижимости |

| Степень автоматизации | 100% | 70% | 60% |

| Методы определения кредитоспособ-ности заемщика | Скоринг представляет собой математическую (статистическую) модель, с помощью которой на базе кредитной истории уже имеющихся клиентов банк определяет, насколько велика вероятность, что тот или иной клиент вернет кредит в назначенный срок. Техника кредитного скоринга представляет собой оценку в баллах следующих характеристик: доход, кол-во иждивенцев, наличие в собственности автомобиля, наличие земельного участка, стаж работы, должность, образование. Банковские специалисты не смогут со 100% -ой вероятностью предсказать, каков будет результат выдачи кредита, но на основе имеющихся в их распоряжении данных могут предупредить, например, что в прошлом клиенты такого возраста, профессии и с таким же числом иждивенцев кредит не возвращали. | Результат вычисляется как среднемесячный доход за вычетом всех обязательных платежей, скорректированный на поправочный коэффициент и умноженный на срок кредита. Каждое обязательство по предоставляемому поручительству принимается в размере 50% среднемесячного по соответствующему основному обязательству. Платежеспособность определяется по формуле: P = Дч * К * Т, где Дч - среднемесячный доход за 6 месяцев за вычетом всех обяз. платежей; К - коэффициент в зависимости от величины Дч; Т - срок кредитования (в месяцах). Исходя из полученной суммы, рассчитывается максимальный размер кредита: мах Кр = Р / (1+ (%* (Т+1)) / 2*12*100%), где% - процент по кредиту. Полученная величина корректируется с учетом влияющих факторов: предоставленного обеспечения кредита, информации, содержащейся в заключениях службы безопасности и юридического департамента банка, остатка задолженности по раннее полученным ссудам. [10, с.339-340] | Для выполнения оценки консолидируется информация о трудовой занятости и получении заемщиком доходов, а также о его расходах. После этого делается вывод - сможет ли он погасить кредит. Одновременно с этим выдается заключение, является ли закладываемое имущество достаточным обеспечением для предоставления кредита или нет. В методику определения кредитоспособности заемщика и величины кредитного риска включаются дополнительные количественные и качественные хар-ки. Среди количественных хар-к - отношение общей суммы ежемесячных обяз-в заемщика к совокупному семейному доходу за тот же период, а также достаточность денежных средств (исходя из расходов на содержание). Качественные хар-ки включают стабильность занятости, кредитная история, обеспечение кредита и т.п. |

| Преимущества | Быстрота и беспристрастность принятия решения возможность эффективного управления кредитным портфелем, отсутствие необходимости длительного обучения сотрудников кредитного департамента, возм-ть провести экспресс-анализ заявки на кредит в присутствии клиента. | Один из плюсов данной методики - применение специальных формул и корректирующих коэффициентов, которые позволяют упростить работу сотрудников кредитного департамента банка и рассчитать платежеспособность потенциального заемщика. | Применяется системный подход к анализу; возм-мь банка выработать к любому потенциальному заемщику индивидуальный подход, в рамках которого будет учтено необходимое количество характеристик. |

| Недостатки | Определение оценивающих хар -к производится только на базе информации о тех клиентах, которым банк уже предоставил кредит. Скоринговые модели строятся на основе выборки из числа наиболее "ранних" клиентов. Учитывая это, сотрудникам банка приходится периодически проверять кач-во работы системы и разрабатывать новую модель в случае его ухудшения. | Показатели следует получать в каждой конкретной ситуации отдельно, а результат не рассматривать как нечто, свидетельствующее однозначно в пользу или против выдачи кредита. Ведь даже если на момент рассмотрения кредитной заявки финансовые показатели клиента находятся на приемлемом уровне, не стоит забывать, что риск невозвращения кредита все равно остается, поскольку полностью устранить его, в принципе, невозможно. Показатели помогут лишь оценивать степень кредитного риска и, к сожалению, данная методика не позволяет спрогнозировать положение заемщика в будущем. | Минус данной оценки - трудоемкость ее выполнения, требующая особой квалификации банковских сотрудников. |

Если заемщиком выступают юридические лица, то для определения их кредитоспособности проводится количественный (оценка финансового состояния) и качественный анализ рисков, что необходимо для выявления возможности, его размера и условий. Оценка финансового состояния заемщика производится с учетом тенденций изменения его финансового состояния и факторов, влияющих на эти изменения. Для этого необходимо проанализировать динамику оценочных показателей, структуру статей баланса, качество активов, основные направления хозяйственно-финансовой политики предприятия.

В качестве источника информации для оценки кредитоспособности заемщика банк может использовать данные, содержащееся в кредитных досье, которое согласно Правилам ведения документации по кредитованию банками второго уровня должно содержать следующие документы:

заявление, подписанное заемщиком, содержащее указание цели использования кредита;

заверенные в установленном порядке копии учредительных документов заемщика;

финансовые отчеты, подписанные заемщиком, включая отчет о прибылях и убытках и баланс;

расчеты;

справки органов налоговых служб об отсутствии задолженности по налогам и отчислениям в бюджет и внебюджетные фонды на момент выдачи кредита;

сведения об открытых банковских счетах в других банках [10].

В целях определения категории качества кредита, при формировании резервов на возможные потери, в Положении ЦБ 254-П от 26.03.2004г. изложен примерный перечень информации для анализа финансового положения заёмщика.

Основной проблемой, встающей перед банками при оценке кредитоспособности в части информационного обеспечения, является полнота и достоверность предоставляемой информации. Поэтому анализ кредитоспособности должен проводится не только на основании накапливаемых данных в бухгалтерской и статистических отчетов заемщика, но и на дополнительной информации, в качестве которой могут использоваться:

публикации в прессе,

сведения, полученные из конфиденциальных источников о фактах частой задержки предприятием платежей, его необязательность с партнерами, об использовании недобросовестных приемов конкурентной борьбы, аморальном поведении собственников или руководства предприятия и т.п.

Для этого, собственно говоря, и заводится кредитное досье. Это позволяет лучше разобраться и правильнее оценить деятельность той или иной организации.

Не умаляя значения дополнительной, следует подчеркнуть, что главным способом оценки кредитоспособности предприятия является анализ его бухгалтерской отчетности, на основе которого рассчитывается ряд различных коэффициентов.

Проблема выбора системы показателей для оценки способности заёмщика исполнить свои обязательства является наиболее актуальной и сложной на нынешнем этапе развития банковской системы России. Рассмотрим основные методы, применяемые как в российской, так и международной практике решения обозначенной проблемы.

Система комплексного финансового анализа.

Данная методика включает в себя 5 этапов, которые сформированы в соответствии с анализом различных характеристик предприятия. [12, с.289-311]

1 этап. Выявление "больных" статей финансовой отчётности.

Информация о недостатках в работе коммерческой организации, как правило, присутствует в бухгалтерской отчетности в явном или завуалированном виде. Первый случай имеет место, когда в отчетности есть "больные" статьи, которые условно можно подразделить на две группы:

Свидетельствующие о крайне неудовлетворительной работе организации в отчетном периоде и сложившемся в результате этого плохом финансовом положении.

Свидетельствующие об определенных недостатках в работе коммерческой организации.

К первой группе относятся:

"Непокрытые убытки прошлых лет" (ф. №1), "Непокрытый убыток отчетного года" (ф. №1), "Кредиты и займы, не погашенные в срок" (ф. №5), "Кредиторская задолженность просроченная" (ф. №5), "Векселя выданные просроченные" (ф. №5). Эти статьи показывают крайне неудовлетворительную работу коммерческой организации в отчетном периоде и сложившееся в результате этого плохое финансовое положение. Причины образования отрицательной разницы между доходами и расходами по укрупненной номенклатуре статей можно проследить по форме №2 (результат от реализации, результат от прочей реализации, результат от внереализационных операций). Более детально причины убыточной работы анализируются в ходе внутреннего анализа по данным бухгалтерского учета. Так, элементом статьи "Расчеты с кредиторами за товары и услуги" является задолженность поставщикам по не оплаченным в срок расчетным документам. Наличие такой просроченной задолженности свидетельствует о серьезных финансовых затруднениях у коммерческой организации.

Ко второй группе принято относить данные, приводимые во втором разделе формы №5: "Дебиторская задолженность просроченная", "Векселя полученные просроченные" и "Дебиторская задолженность, списанная на финансовые результаты". Значимость сумм по этим статьям в отношении финансовой устойчивости предприятия зависит от их удельного веса в валюте баланса и говорит о наличии проблем с клиентами.

2 этап. Оценка имущественного положения организации.

Расчет и анализ динамики финансовых ресурсов, находящихся в распоряжении предприятия, в общей сумме и в разрезе основных групп позволяют сделать лишь самые общие выводы о его имущественном положении. Поэтому используются следующие аналитические процедуры:

Вертикальный анализ: иное представление отчетной формы, в частности баланса, в виде относительных показателей. Такое представление позволяет увидеть удельный вес каждой статьи баланса в общем итоге. Обязательный элемент анализа - динамические ряды этих величин, посредством которых можно отслеживать и прогнозировать структурные изменения в составе активов и источников их покрытия.

Горизонтальный анализ баланса: заключается в построении одной или нескольких аналитических таблиц, в которых абсолютные балансовые показатели дополняются относительными темпами роста (снижения). Степень агрегирования показателей определяет аналитик. Как правило, берут базисные темпы роста за ряд лет (смежных периодов), что позволяет не только анализировать изменение отдельных балансовых статей, но и прогнозировать их значения.

Горизонтальный и вертикальный анализ взаимно дополняют один другого.

3 этап. Оценка финансового состояния организации.

Данный этап анализа включает в себя следующие блоки:

Оценка платежеспособности.

Платежеспособность означает наличие у коммерческой организации денежных средств и их эквивалентов, достаточных для расчетов по кредиторской задолженности, требующей немедленного положения. Таким образом, основными признаками платежеспособности являются:

наличие в достаточном объеме средств на расчетном счете;

отсутствие просроченной кредиторской задолженности.

Оценка ликвидности.

Говоря о ликвидности коммерческой организации, имеют в виду наличие у нее оборотных средств в размере, теоретически достаточном для погашения краткосрочных обязательств хотя бы и с нарушением сроков погашения, предусмотренных контрактами. Количественно ликвидность характеризуется специальными относительными показателями - коэффициентами ликвидности:

коэффициент текущей ликвидности:

Ктек. ликв-ти = Текущие активы / Краткосрочные обяз-ва

коэффициент быстрой ликвидности:

Кбыст. ликв-ти = (Денежные ср-ва +Краткосрочные фин. вложения) /

Краткосрочные обяз-ва

коэффициент абсолютной ликвидности:

Кабс. ликв-ти = Денежные ср-ва / Краткосрочные обяз-ва

4 этап. Анализ использования капитала.

Эффективность использования капитала - это величина прибыли, приходящаяся на один рубль вложенного капитала.

Анализ используемого капитала включает в себя:

анализ оборотных средств,

анализ основных фондов,

анализ нематериальных активов.

Данный анализ сначала проводят по отдельным частям, а затем проводится сводный анализ. Определяется рентабельность собственного капитала:

Рент-ть = Прибыль, остающаяся в распоряжении предприятия /

Средняя величина собственного капитала.

5 этап. Оценка финансовой устойчивости предприятия.

Количественно финансовая устойчивость может оцениваться в двух плоскостях:

1. Структуры источников средств.

2. Расходов, связанных с обслуживанием внешних источников.

Соответственно выделяют две группы показателей, называемые условно коэффициентами капитализации и коэффициентами покрытия.

В группе коэффициентов капитализации выделяют, прежде всего, соотношение собственных и заемных средств. Этот показатель дает лишь общую оценку финансовой устойчивости. Поэтому в мировой практике разработан ряд других показателей:

Коэффициент концентрации собственного капитала показывает, какова доля владельцев предприятия в общей сумме средств, вложенных в коммерческую организацию. Чем выше значение этого коэффициента, тем более финансово устойчива, стабильна и независима от внешних кредитов коммерческая организация.

Коэффициент финансовой зависимости - обратный коэффициенту концентрации собственного капитала. Рост этого показателя в динамике означает увеличение доли заемных средств в финансировании предприятия.

Коэффициент маневренности собственного капитала показывает, какая его часть используется для финансирования текущей деятельности, т.е. вложена в оборотные средства, а какая часть капитализирована. Значение этого показателя может ощутимо варьировать в зависимости от отраслевой принадлежности предприятия.

Коэффициент структуры долгосрочных вложений показывает, какая часть внеоборотных активов профинансирована за счет долгосрочных заемных средств. При этом предполагается, что долгосрочные пассивы как источник средств используются в полном объеме для финансирования работ по расширению материально-технической базы предприятия. В реальной жизни это условие может и не выполняться.

Коэффициент долгосрочного привлечения заемных средств характеризует долю долгосрочных кредитов и займов, привлеченных для финансирования деятельности предприятия на ряду с собственными средствами, в общем капитале организации, под которым понимается общая величина долгосрочных источников средств. Рост этого показателя в динамике является, в определенном смысле, негативной тенденцией, означая, что предприятия все сильнее и сильнее зависит от внешних инвесторов.

Коэффициент структуры заемного капитала позволяет установить долю долгосрочных пассивов в общей сумме заемных средств. Этот показатель может значительно колебаться в зависимости от состояния кредиторской задолженности, порядка кредитования текущей производственной деятельности и т.п.

Коэффициент соотношения собственного и заемного капитала дает наиболее общую оценку финансовой устойчивости организации. Он показывает, сколько заемных средств приходится на каждый рубль собственных средств, вложенных в активы предприятия. Рост этого показателя свидетельствует об усилении зависимости предприятия от заемного капитала, т.е. о некотором снижении финансовой устойчивости, и наоборот [29, с.345].

Единых критериев для значений этих показателей не существует. Они зависят от многих факторов: отраслевой принадлежности компании, принципов кредитования, сложившейся структуры источников средств, оборачиваемости оборотных средств, репутации организации и др.

Коэффициенты капитализации, характеризующие структуру долгосрочных пассивов, логично дополняются показателями второй группы, называемыми коэффициентами покрытия и позволяющими сделать оценку того, в состоянии ли компания поддерживать сложившуюся структуру источников средств. Привлечение заемных средств связано с бременем постоянных финансовых расходов, которые должны, по крайней мере, покрываться текущим доходом.

Допустимые значения каждого коэффициента целесообразно определять на уровне банка, в зависимости от целей и задач кредитной политики, допустимого уровня кредитного риска, который готов принять банк и индивидуальных особенностей бизнеса приоритетных для банка клиентов. Несмотря на хорошую методологическую разработку, данная методика, имеет два серьёзных недостатка:

Проблема информационной базы анализа (основной источник информации - финансовая отчетность).

Проблема качества средне - и долгосрочных прогнозов.

В этой связи в последнее время получают распространения западные методы оценки кредитоспособности заёмщика, основанные на формальных моделях и использованием как количественных, так и качественных характеристик.

Модель Альтмана.

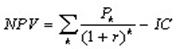

Отмеченный подход, разработанный в 1968 г. Эдвардом Альтманом, был применен им самим в том же году применительно к экономике США. В результате появился индекс кредитоспособности (index of creditworthiness), называемый Z-счет [12, с.313]:

Z-счет = 1,2К1 + 1,4К2 + 3,3К3 + 0,6К4 + 1,0К5

где: К1 = собственный оборотный капитал / сумма активов;

К2 = нераспределенная прибыль / сумма активов;

К3 = прибыль до уплаты процентов / сумма активов;

К4 = рыночная стоимость собственного капитала / заемный капитал;

К5 = объем продаж / сумма активов.

При определенном значении данных коэффициентов рассчитывается вероятность банкротства предприятия. Это делается путем отнесения полученной величины Z-счета к определенному интервалу значений.

Таблица 2.

Определение вероятности банкротства в зависимости от величины Z-счета [12, с.314]

| Значения Z-счета | Вероятность банкротства |

| До 1,8 | Очень высокая |

| От 1,8 до 2,7 | Высокая |

| От 2,7 до 2,9 | Вероятность существует |

| От 2, 9 и выше | Очень низкая |

Рейтинговый метод.

Этапы проведения анализа [3, с.31]:

общий анализ баланса, включающий анализ структуры баланса и расчет отдельных показателей, характеризующих различные стороны деятельности предприятия;

рейтинговая оценка предприятия на основе полученных значений финансовых коэффициентов.

Информационная база для проведения анализа кредитоспособности должна включать баланс и отчет о прибылях и убытках, как минимум на три последние отчетные даты. Анализ показателей в динамике позволяет более полно оценить финансовое состояние предприятия и его возможности погасить взятый кредит в срок вместе с процентами. Кроме того, обязательными являются сведения об оборотах по расчетному счету предприятия.

Общий анализ баланса можно разложить на основные стадии:

составление агрегированных балансов на основе формы №1 и агрегированных показателей отчета о прибылях и убытках на основании формы №2;

анализ структуры агрегированных отчетов в динамике;

расчет системы финансовых коэффициентов.

Рейтинговая оценка кредитоспособности предприятия включает:

расчет синтетического коэффициента кредитоспособности предприятия;

отнесение предприятия к той или иной группе кредитоспособности.

В большинстве случаев для оценки кредитоспособности юридических лиц используется метод финансовых коэффициентов с большим или меньшим их числом. Сведение воедино частных финансовых коэффициентов возможно с помощью различных приемов. Так каждый банк самостоятельно разрабатывает методику определения рейтинга кредитоспособности предприятия. Для примера можно привести 2 методики, опубликованные в научной литературе:

Методика расчета синтетического коэффициента кредитоспособности.

Таблица 3.

Методика расчета синтетического коэффициента кредитоспособности. [3, с.34]

| Коэффициенты | Усл. обозначение | Формула | Ограничение | Вес,% |

| Коэф-т покрытия | К1 | Легкореализуемые активы / Краткосрочные обязательства | 1 | 20 |

| Коэф-т ликвидности | К2 | Оборотные средства / Краткосрочные обязательства | 2 | 10 |

| Коэф-т автономии | К3 | Собственные средства / Активы | 1 | 15 |

| Коэф-т денежной компоненты в выручке | К4 | (Кредитовый оборот по р/с - Полученные кредиты и возвращенные депозиты) / (Выручка от реализации + Прочие доходы) | 1 | 25 |

| Рентабельность | К5 | Финансовый результат / Активы | 1 | 30 |

| Синтетический коэф-т кредитоспособности | Кс | К1*0,20 + К2*0,10 + К3*0,15 + К4*0,25 + К5* 0,30 | ||

Таблица 4.

Шкала значений синтетического коэффициента кредитоспособности.

| Значение коэф-та | Уровень кредитоспособности |

| Свыше 60 | Высокая кредитоспособность |

| От 50 до 60 | Хорошее финансовое состояние, хорошая кредитоспособность |

| От 40 до 50 | Удовлетворительный уровень кредитоспособности |

| От 30 до 40 | Предельный уровень кредитоспособности |

| Ниже 30 | Кредитоспособность ниже предельной |

Основными оценочными показателями в данной методике являются:

Коэффициент абсолютной ликвидности (К1),

Промежуточный коэффициент покрытия (К2),

Коэффициент текущей ликвидности (К3),

Коэффициент соотношения собственных и заемных средств (К4),

Рентабельность продукции (К5).

На основании расчетов пяти коэффициентов заемщику присваивается определенная категория. Категории по каждому показателю определяются путем сравнения полученных значений с установленными (табл.5).

Таблица 5.

Категории показателей.

| Коэффициенты | Категории | ||

| 1 | 2 | 3 | |

| К1 К2 К3 К4 К5 | 0,2 и выше 0,8 и выше 2,0 и выше 1,0 (0,6) * и выше 0,2 и выше | 0,15 - 0,2 0,5 - 0,8 1,0 - 2,0 0,7 - 1,0 (0,4 - 0,6) * менее 0,15 | менее 0,15 менее 0,5 менее 1,0 менее 0,7 (0,4) * нерентаб. |

Далее определяется сумма баллов по этим показателям в соответствии с их весами (табл.6).

Таблица 6. Расчет суммы баллов.

| Показатель | Фактическое значение | Категория | Вес показателя | Расчет суммы баллов |

| К1 К2 К3 К4 К5 | 0,11 0,05 0,42 0,21 0,21 | |||

| Итого: | х | х | 1,00 |

Формула расчета суммы баллов S имеет вид:

S = 0,11*категорияК1 + 0,05*категорияК2 + 0,42*категорияК3 + 0,21*категорияК4 + 0,21*категорияК5

Данная методика включает и качественный анализ, для проведения которого используются сведения, предоставленная заемщиком, а также информация службы безопасности и базы данных. На этом этапе оцениваются риски:

отраслевые:

состояние рынка по отрасли,

тенденции в развитии конкуренции,

значимость предприятия в масштабах региона.

акционерные:

риск передела акционерного капитала,

согласованность позиций крупных акционеров.

регулирования деятельности предприятия:

подчиненность (внешняя финансовая структура),

формальное и неформальное регулирование деятельности,

лицензирование деятельности,

льготы и риски их отмены,

риски штрафов и санкций.

производственные и управленческие:

технологический уровень производства,

риски снабженческой инфраструктуры (изменение цен поставщиков, срыв поставок и т.п.),

риски, связанные с банками, в которых открыты счета,

деловая репутация,

качество управления.

Следующим важным этапом оценки кредитоспособности является определение рейтинга заемщика, или класса. Он определяется на основе и количественных, и качественных показателей. Существует 3 класса заемщиков (табл.7).

Таблица 7.

Рейтинг заемщиков.

| Класс заемщика | Сумма баллов | Характеристика |

| 1 | более 2,42 | Кредитование таких предприятий связано с повышенным риском |

| 2 | от 1,00 до 2,42 | Кредитование требует взвешенного подхода |

| 3 | менее 1,00 | Кредитоспособность этих предприятий не вызывает сомнений |

Таким образом, рассмотрев эти примеры, можно сказать, что метод рейтинговых оценок обладает несомненными преимуществами. Он обеспечивает:

комплексный подход к оценке финансового состояния и кредитоспособности при использовании показателей, отражающих различные стороны деятельности предприятия;

определение оптимальных значений по частным показателям;

ранжирование предприятия по показателям рейтинга.

1.4 Методика оценки кредитоспособности предприятий и организаций (юридических лиц), применяемая в МКБ

Исследование баланса предприятия, согласно методике, должно производиться двумя методами: вертикальным (исследование коэффициентов на основе текущего баланса) и горизонтальным (оценка тенденций для различных отчетных периодов). Исследование финансового состояния предприятия в "вертикальной плоскости" заключается в расчете параметров (коэффициентов), которые наиболее полно с экономической точки зрения отражают состояние предприятия на момент, которому соответствует рассматриваемый балансовый отчет. В ходе исследования для каждого из предоставленных балансовых отчетов рассчитываются абсолютные коэффициенты, коэффициенты финансовой устойчивости, коэффициенты платежеспособности, коэффициенты рентабельности и коэффициенты деловой активности. Абсолютные коэффициенты показывают в абсолютном выражении значения активов, собственных активов и собственных средств предприятия. Значения абсолютных коэффициентов находятся следующим образом:Активы = валюта баланса - убытки = стр.399 (ф.1) - стр.390 (ф.1) * Собственные активы = валюта баланса - нематериальные активы - убытки - долгосрочные пассивы - краткосрочные пассивы = стр.399 (ф.1) - стр.110 (ф.1) - стр.390 (ф.1) - стр.590 (ф.1) - стр.690 (ф.1)

Собственные средства = капитал и резервы = стр.490 (ф.1)

Необходимо отметить, что осуществлять сравнение количественных финансовых показателей можно только для предприятий, имеющих одинаковый порядок величин абсолютных коэффициентов.

Коэффициенты финансовой устойчивости характеризуют степень защищенности интересов инвесторов и кредиторов. Важнейшим показателем данной группы является коэффициент независимости (коэффициент концентрации собственных средств), который показывает долю собственных средств в стоимости имущества предприятия. Он вычисляется следующим образом:

Коэффициент независимости = (собственные средства-убытки) / (валюта баланса - убытки) = (стр.490 (ф.1) - стр.390 (ф.1)) / (стр.399 (ф.1) - стр.390 (ф.1))

Коэффициент соотношения заемных и собственных средств определяет зависимость предприятия от внешних заимствований. Чем больше значение этого показателя, тем выше степень риска акционеров и кредиторов. Поскольку в данном случае рассматривается вопрос о возможности краткосрочного кредитования заемщика, на практике в качестве заемных средств учитываются только краткосрочные пассивы.

Соотношение заемных и собственных средств = краткосрочные пассивы / собственные средства = стр.690 (ф.1) / стр.490 (ф.1)

За критическое значение данного коэффициента принимают единицу (т.е. когда краткосрочные заимствования осуществляются в размере собственных средств предприятия). Превышение суммы краткосрочных задолженностей над суммой собственных средств сигнализирует о том, что финансовая устойчивость предприятия вызывает сомнение. Однако следует учитывать, что в отношении данного коэффициента критерии носят, скорее, рекомендательный характер и могут сильно отличаться для предприятий с разными видами деятельности. Для торговых предприятий коэффициент соотношения заемных и собственных средств может иметь значения, значительно превышающие 1.

Коэффициенты платежеспособности отражают возможность предприятия погасить краткосрочную задолженность быстро реализуемыми средствами. При исчислении этих показателей за базу расчета принимаются краткосрочные обязательства.

Общий коэффициент покрытия определяется исходя из соображения, что ликвидных средств у предприятия должно быть достаточно для выполнения краткосрочных обязательств, т.е. значение данного показателя не должно опускаться ниже 1.

Общий коэффициент покрытия = (денежные средства + краткосрочные финансовые вложения + дебиторская задолженность + запасы - расходы будущих периодов) / краткосрочные обязательства = (стр.290 (ф.1) - стр.217 (ф.1)) / (стр.610 (ф.1) + стр.620 (ф.1)).

Промежуточный коэффициент покрытия = (денежные средства+краткосрочные финансовые вложения+дебиторская задолженность) / краткосрочные обязательства = (стр.230 (ф.1) +стр.240 (ф.1) +стр.250 (ф.1) +стр.260 (ф.1)) / (стр.610 (ф.1) +стр.620 (ф.1))

Коэффициент абсолютной ликвидности наиболее важен для поставщиков товарно-материальных ресурсов и для банка, кредитующего предприятие. В современных экономических условиях допустимым считается коэффициент, равный 0,1. Если данный коэффициент постоянно (на протяжении нескольких периодов времени) превышает 0,5, то платежеспособность предприятия считается высокой.

Коэффициент абсолютной ликвидности = (денежные средства + краткосрочные финансовые вложения) / краткосрочные обязательства = (стр.250 (ф.1) +стр.260 (ф.1)) / (стр.610 (ф.1) +стр.620 (ф.1))

Коэффициенты рентабельности характеризуют с различных позиций прибыльность основной деятельности предприятия.

Коэффициент рентабельности продаж определяет, сколько чистой прибыли получено с 1 рубля выручки предприятия. Нормативные значения коэффициентов рентабельности значительно дифференцированы по отраслям, видам производства и технологии изготовления продукции, поэтому для оценки рентабельности следует проследить динамику показателей за ряд периодов. Рост коэффициента рентабельности свидетельствует об увеличении прибыльности коммерческой деятельности, укреплении финансового благополучия предприятия.

Коэффициент рентабельности продаж = прибыль от реализации / выручка от реализации = стр.050 (ф.2) / стр.010 (ф.2)

Коэффициент рентабельности основной деятельности определяет, сколько чистой прибыли получено с 1 рубля затрат на производство. При эффективно организованном производстве данный показатель также должен расти.

Коэффициент рентабельности основной деятельности = прибыль от реализации / затраты на производство продукции = стр.050 (ф.2) / (стр.020 (ф.2) +стр.030 (ф.2) +стр.040 (ф.2))

Группа коэффициентов деловой активности содержит показатели, характеризующие, насколько эффективно предприятие использует свои средства. Несмотря на то, что эти коэффициенты непосредственно не участвуют в предлагаемом варианте построения рейтинга, без анализа их значений и динамики трудно получить адекватную картину финансового состояния предприятия.

Общий коэффициент оборачиваемости отражает эффективность использования всех имеющихся в распоряжении предприятия средств, вне зависимости от их источников. Он определяет, сколько раз за период совершается полный цикл производства и обращения, приносящий прибыль.

Общий коэффициент оборачиваемости = выручка от реализации / (валюта баланса - убытки) = Стр.010 (ф2) / (стр.399 (ф.1) - стр.390 (ф.1))

Оборачиваемость запасов (в днях). Чем меньше показатель оборачиваемости запасов в днях, тем меньше затоваривание, быстрее можно реализовать товарно-материальные ценности и, в случае необходимости, погасить долги.

Оборачиваемость запасов (в днях) = стоимость запасов и затрат за отчетный период * 90 дней * N / выручка от реализации = (стр.210 (ф.1) - стр.217 (ф.10+стр.220 (ф.1)) * 90 дней * N / стр.010 (ф.2),

где N - номер квартала для рассматриваемого балансового отчета.

Среднемесячный оборот по погашению дебиторской (кредиторской) задолженности на отчетную дату. Среднемесячный оборот по погашению дебиторской/кредиторской задолженностей определяется на основании полученной от предприятия-заемщика справки об ежемесячных оборотах по погашению дебиторской/кредиторской задолженности за последние 6 месяцев.

Оборачиваемость краткосрочной дебиторской задолженности (в днях) показывает, за сколько дней в среднем осуществляется один цикл сбыта. Чем ниже этот показатель, тем более оперативно работает предприятие по сбыту своей продукции.

Определение параметра "в днях" позволяет не только более наглядно представить функционирование предприятия, но и сравнить цикл производства и сбыта со сроком заимствования средств.

Оборачиваемость краткосрочной дебиторской задолженности (в днях) = величина дебиторской задолженности за отчетных период * 30 дней / среднемесячный оборот по погашению дебиторской задолженности за 6 мес. = стр.240 (ф.1) * 30 дней / среднемесячный оборот по погашению дебиторской задолженности за 6 мес.

Оборачиваемость краткосрочной кредиторской задолженности (в днях) показывает, насколько быстро осуществляется потребительский цикл взаиморасчетов с поставщиками. При увеличении данного показателя можно сделать вывод о том, что предприятие недостаточно эффективно использует полученные от поставщика материалы. Это может происходить как в том случае, если у предприятия сложности с расчетами, так и в случае, когда технологический процесс не обеспечивает оперативную обработку полученного сырья.

Оборачиваемость краткосрочной кредиторской задолженности (в днях) = величина кредиторской задолженности за отчетный период* 30 дней / среднемесячный оборот по погашению кредиторской задолженности за 6 мес. = (стр.610 (ф.1) +стр.620 (ф.1)) * 30 дней / среднемесячный оборот по погашению кредиторской задолженности за 6 мес.

Оборачиваемость оборотных средств (в днях) показывает, в течение какого периода совершается полный цикл производства и обращения.

Оборачиваемость оборотных средств (в днях) = размер оборотных средств за отчетный период * 90 дней * N / выручка от реализации за отчетный период = (стр.290 (ф.1) - стр.217 (ф.1)) * 90 дней * N / стр.010 (ф.2)

Кроме вычисления коэффициентов оборачиваемости необходимо провести сравнительный анализ дебиторской и кредиторской задолженностей предприятия. анализируется структура краткосрочной дебиторской и кредиторской задолженности по виду и срокам погашения, для чего сравниваются сроки и структура погашения дебиторской и кредиторской задолженности. Для этого в первую очередь определяется соотношение краткосрочной дебиторской и краткосрочной кредиторской задолженности по следующей формуле:

Соотношение краткосрочной дебиторской и краткосрочной кредиторской задолженности = краткосрочная дебиторская задолженность / краткосрочная кредиторская задолженность = стр.240 (ф.1) / (стр.610 (ф.1) + стр.620 (ф.1))

С ростом дебиторской задолженности у предприятия возникает потребность в дополнительных источниках формирования текущих активов за счет краткосрочных кредитов банка и кредиторской задолженности. Опережающий рост кредиторской задолженности по сравнению с дебиторской может привести в конечном итоге к снижению ликвидности.

Далее анализируется структура краткосрочной дебиторской и кредиторской задолженности по виду и срокам погашения, для чего сравниваются сроки и структура погашения дебиторской и кредиторской задолженности. Одним из факторов риска для банка-кредитора в данном случае может служить наличие неравномерного распределения дебиторской задолженности между дебиторами, т.е. наличие одного-двух дебиторов, на долю которых приходится основная часть задолженности.

Возникающий при этом риск учитывается в предлагаемом методе построения рейтинга путем введения корректирующего балла. Исследование финансового состояния предприятия в вертикальной плоскости заключается в оценке тенденций деятельности предприятия.

Для этой цели осуществляется расчет коэффициентов приведенных выше для различных отчетных периодов. Оценка изменений рассчитанных параметров от одного отчетного периода к другому позволяет сделать вывод о тенденциях в развитии.

Для рейтинговой оценки используют коэффициенты, полученные на этапе вертикального анализа.

Для рассмотрения берутся следующие коэффициенты, которым соответствуют определенные значения в баллах.

Коэффициент независимости …………………………………. 20

Соотношение заемных и собственных средств……………….15

Коэффициент покрытия (общий) ………………………………20

Промежуточный коэффициент покрытия……………………. .10

Коэффициент абсолютной ликвидности………………………10

Рентабельность продаж…………………………………………10

Рентабельность основной деятельности……………………….10

Соблюдение критериального уровня каждого из полученных при финансовом анализе коэффициентов дает соответствующее в баллах значение для рейтинговой оценки.

Дополнительно 5 баллов присваиваются предприятию-заемщику при соблюдении им так называемого "золотого правила экономики предприятия".

Оптимальным является следующее соотношение:

Т

где Т

Т

T

По итогам суммирования баллов, полученных в ходе рейтинговой оценки, даются рекомендации (табл.8).

Таблица 8.

Рекомендации по полученным показателям итоговой рейтинговой оценки, применяемые в МКБ

| Итоговая рейтинговая оценка | Класс | Комментарии |

| 1 | 2 | 3 |

| От 75 до 100 | Наивысший показатель рейтинговой оценки. Такой показатель говорит о финансовой устойчивости предприятия и его высокой кредитоспособности. Исходя из практики, получение предприятием максимального общего балла рейтинговой оценки явление крайне редкое. | |

| 1 | 2 | 3 |