Контрольная работа на тему Организация бухгалтерского учета 3

Работа добавлена на сайт bukvasha.net: 2014-11-21Поможем написать учебную работу

Если у вас возникли сложности с курсовой, контрольной, дипломной, рефератом, отчетом по практике, научно-исследовательской и любой другой работой - мы готовы помочь.

Предоплата всего

от 25%

Подписываем

договор

Содержание

Введение

1. Учет денежных средств

1.1 Учет кассовых операций

1.2 Учет операций по расчетному и ссудному счетам банка

1.2 Учет денежных средств, расчетов и кредитов банка

1.2.1 Расчеты по инкассо

1.2.2 Платежное требование

1.2.3 Учет расчетных операций

1.3 Учет на предприятиях торговли

1.3.1 Документальное оформление поступления, реализации и отпуска товаров и услуг

1.3.2 Учет реализации товаров

1.3.3 Учет тары

1.3.4 Инвентаризация товаров и тары

1.3.5 Подсчет итогов в регистрах бухучета

1.3.6 Учет торговых наценок

1.3.7 Расчеты по оплате труда торговых работников

Предметом изучения бухгалтерского учета является финансово-хозяйственная деятельность предприятия. При этом в ходе работы предприятия, осуществления финансово-хозяйственной деятельности происходит кругооборот хозяйственных средств; здесь можно выделить проценты снабжения, производства и реализации, представленными в учете отдельными хозяйственными операциями. Объекты изучения бухгалтерского учета можно рассматривать в разделе двух групп; к первой относятся хозяйственные средства и их источники, ко второй - хозяйственные процессы и их результаты.

Хозяйственные средства предприятия - товарно-материальные ценности и денежные средства, как принадлежащие предприятию, так и временно или постоянно находящиеся вне его собственности. Они являются активом предприятия и по составу и функциональной роли подразделяются на основные, оборотные и отвлеченные. К основным средствам относятся здания, машины, оборудование, транспортные средства и др. Они используются в хозяйственной деятельности длительное время, не изменяя своей формы, изнашиваются постепенно, что и позволяет их стоимость включать в расходы производства продукции частями, по мере износа, через амортизационные отчисления.

Оборотные средства - сырье, материалы, топливо и другие ценности, они используются в одном производственном цикле, поэтому вся их стоимость сразу относится на затраты (расходы) предприятия. В состав данной группы включаются готовая продукция и незавершенное производство.

Денежные средства - денежная наличность, находящаяся в кассе предприятия, а также свободные денежные средства в банке на его расчетном счете, прочих счетах, обеспечивающие возможность расчетов с рабочими и служащими по заработной плате, с бюджетом и прочими кредиторами. Средства в расчетах - дебиторская задолженность различных организаций и лиц перед предпринимателем (суммы, выданные в подотчет, авансовые перечисления и др.). Отвлеченные средства возникают в связи с получением и распределением дохода (прибыли) и использованием его части на целевые мероприятия (плата в бюджет, платежи за пользование кредитами).

Кроме хозяйственных средств объектами изучения бухгалтерского учета являются источники их формирования. Они являются пассивом предприятия, классифицируются на источники собственных и заемных средств.

К источникам собственных средств относится уставный фонд предприятия (стоимость основных и оборотных средств, внесенных учредителями в счет своего вклада в момент образования предприятия). Уставный фонд создается за счет паевых взносов, взносов учредителей, проданных акций. Источниками собственных средств являются прибыль и фонды.

К источникам заемных средств, временно привлеченным источникам относятся ссуды, кредиты банков; стоимость отчужденных поставщиком иди уже полученных материальных ценностей, услуг, выполненных работ, но еще не оплаченных ему; задолженность рабочих и служащих - сумма начисленной, но не выплаченной заработной платы; прочая кредиторская задолженность - неоплаченная задолженность бюджету, социальному страхованию и прочим организациям и лицам.

В процессе деятельности торгового предприятия происходят различные хозяйственные процессы, которые ведут к изменению хозяйственных средств и их источников. Для отражения движения объектов учета, наблюдения и контроля за ними используются бухгалтерские счета.

Сверх лимита наличные деньги могут храниться в кассе только в течение трех дней, включая день получения денег в банке в дни выплаты заработной платы.

Касса принимает деньги по приходным кассовым ордерам, подписанным главным бухгалтером, при этом выдается квитанция, подписанная главным бухгалтером и кассиром. Выдача наличных денег производится по расходным кассовым ордерам или другим документам с реквизитами расходного ордера.

Введение

1. Учет денежных средств

1.1 Учет кассовых операций

1.2 Учет операций по расчетному и ссудному счетам банка

1.2 Учет денежных средств, расчетов и кредитов банка

1.2.1 Расчеты по инкассо

1.2.2 Платежное требование

1.2.3 Учет расчетных операций

1.3 Учет на предприятиях торговли

1.3.1 Документальное оформление поступления, реализации и отпуска товаров и услуг

1.3.2 Учет реализации товаров

1.3.3 Учет тары

1.3.4 Инвентаризация товаров и тары

1.3.5 Подсчет итогов в регистрах бухучета

1.3.6 Учет торговых наценок

1.3.7 Расчеты по оплате труда торговых работников

Введение

Предметом изучения бухгалтерского учета является финансово-хозяйственная деятельность предприятия. При этом в ходе работы предприятия, осуществления финансово-хозяйственной деятельности происходит кругооборот хозяйственных средств; здесь можно выделить проценты снабжения, производства и реализации, представленными в учете отдельными хозяйственными операциями. Объекты изучения бухгалтерского учета можно рассматривать в разделе двух групп; к первой относятся хозяйственные средства и их источники, ко второй - хозяйственные процессы и их результаты.Хозяйственные средства предприятия - товарно-материальные ценности и денежные средства, как принадлежащие предприятию, так и временно или постоянно находящиеся вне его собственности. Они являются активом предприятия и по составу и функциональной роли подразделяются на основные, оборотные и отвлеченные. К основным средствам относятся здания, машины, оборудование, транспортные средства и др. Они используются в хозяйственной деятельности длительное время, не изменяя своей формы, изнашиваются постепенно, что и позволяет их стоимость включать в расходы производства продукции частями, по мере износа, через амортизационные отчисления.

Оборотные средства - сырье, материалы, топливо и другие ценности, они используются в одном производственном цикле, поэтому вся их стоимость сразу относится на затраты (расходы) предприятия. В состав данной группы включаются готовая продукция и незавершенное производство.

Денежные средства - денежная наличность, находящаяся в кассе предприятия, а также свободные денежные средства в банке на его расчетном счете, прочих счетах, обеспечивающие возможность расчетов с рабочими и служащими по заработной плате, с бюджетом и прочими кредиторами. Средства в расчетах - дебиторская задолженность различных организаций и лиц перед предпринимателем (суммы, выданные в подотчет, авансовые перечисления и др.). Отвлеченные средства возникают в связи с получением и распределением дохода (прибыли) и использованием его части на целевые мероприятия (плата в бюджет, платежи за пользование кредитами).

Кроме хозяйственных средств объектами изучения бухгалтерского учета являются источники их формирования. Они являются пассивом предприятия, классифицируются на источники собственных и заемных средств.

К источникам собственных средств относится уставный фонд предприятия (стоимость основных и оборотных средств, внесенных учредителями в счет своего вклада в момент образования предприятия). Уставный фонд создается за счет паевых взносов, взносов учредителей, проданных акций. Источниками собственных средств являются прибыль и фонды.

К источникам заемных средств, временно привлеченным источникам относятся ссуды, кредиты банков; стоимость отчужденных поставщиком иди уже полученных материальных ценностей, услуг, выполненных работ, но еще не оплаченных ему; задолженность рабочих и служащих - сумма начисленной, но не выплаченной заработной платы; прочая кредиторская задолженность - неоплаченная задолженность бюджету, социальному страхованию и прочим организациям и лицам.

В процессе деятельности торгового предприятия происходят различные хозяйственные процессы, которые ведут к изменению хозяйственных средств и их источников. Для отражения движения объектов учета, наблюдения и контроля за ними используются бухгалтерские счета.

| № счета | 1 | Внеоборотные активы | ||||

| План счетов | ||||||

| 01 | Основные средства | 8/5 | Приобретение нематериальных активов | |||

| 02 | Амортизация основных средств | 8/6 | Перевод молодняка животных в основное стадо | |||

| 03 | Доходные вложения в материальные ценности | 8/7 | Приобретение взрослых животных | |||

| 04 | Нематериальные активы по видам материальных активов и по расходам на научно-исследовательские, опытно-конструкторские и технологические работы | 8/8 | Выполнение научно-исследовательских, опытно-конструкторских и технологических работ | |||

| 05 | Амортизация нематериальных активов | 8/9 | Отложенные налоговые активы | |||

| 06 | ... ... | |||||

| 07 | Оборудование к установке | |||||

| 08 | Вложения во внеоборотные активы | |||||

| 8/1 | Приобретение земельных участков | |||||

| 8/2 | Приобретение объектов природопользования | |||||

| 8/3 | Строительство объектов основных средств | |||||

| 8/4 | Приобретение объектов основных средств | |||||

| № счета | 2 | Производственные запасы | ||||

| План счетов | ||||||

| 10 | Материалы | 15 | Заготовление и приобретение материальных ценностей | |||

| 10/1 | Сырье и материалы | |||||

| 10/2 | Покупные полуфабрикаты и комплектующие изделия, конструкции и детали | 16 | Отклонение в стоимости материальных ценностей | |||

| 10/3 | Топливо | 17 | ... ... | |||

| 10/4 | Тара и тарные материалы | 18 | ... ... | |||

| 10/5 | Запасные части | 19 | Налог на добавленную стоимость | |||

| 10/6 | Прочие материалы | |||||

| 10/7 | Материалы, переданные в переработку на сторону | 19/1 | Налог на добавленную по приобретенным ценностям стоимость при приобретении основных средств | |||

| 10/8 | Строительные материалы | |||||

| 10/9 | Инвентарь и хозяйственные принадлежности | |||||

| 10/10 | Специальная оснастка и специальная одежда на складе | 19/2 | Налог на добавленную стоимость по приобретенным нематериальным активам | |||

| 10/11 | Специальная оснастка и специальная одежда в эксплуатации | |||||

| 11 | Животные на выращивании и откорме | 19/3 | Налог на добавленную стоимость по приобретенным материально-производственным запасам | |||

| 12 | ... ... | |||||

| 13 | ... ... | |||||

| 14 | Резервы под снижение стоимости материальных ценностей | |||||

| № счета | 3 | Затраты на производство | ||||

| План счетов | ||||||

| 20 | Основное производство | |||||

| 21 | Полуфабрикаты собственного производства | |||||

| 22 | ... ... | |||||

| 23 | Вспомогательные производства | |||||

| 24 | ... ... | |||||

| 25 | Общепроизводственные расходы | |||||

| 26 | Общехозяйственные расходы | |||||

| 27 | ... ... | |||||

| 28 | Брак в производстве | |||||

| 29 | Обслуживающие производства и хозяйства | |||||

| 30 | ... ... | |||||

| 31 | ... ... | |||||

| 32 | ... ... | |||||

| 33 | ... ... | |||||

| 34 | ... ... | |||||

| 35 | ... ... | |||||

| 36 | ... ... | |||||

| 37 | ... ... | |||||

| 38 | ... ... | |||||

| 39 | ... ... | |||||

| № счета | 4 | Готовая продукция и товары | ||||

| План счетов | ||||||

| 40 | Выпуск продукции (работ, услуг) товары | |||||

| 41 | Товары | |||||

| 41/1 | Товары на складах | |||||

| 41/2 | Товары в розничной торговле | |||||

| 41/3 | Тара под товаром и порожняя | |||||

| 41/4 | Покупные изделия | |||||

| 42 | Торговая наценка | |||||

| 43 | Готовая продукция | |||||

| 44 | Расходы на продажу | |||||

| 45 | Товары отгруженные | |||||

| 46 | Выполненные этапы по незавершенным работам | |||||

| 47 | ... ... | |||||

| 48 | ... ... | |||||

| 49 | ... ... | |||||

| № счета | 5 | Денежные средства | ||||

| План счетов | ||||||

| 50 | Касса | |||||

| 50.1 | Касса организации | |||||

| 50.2 | Операционная касса | |||||

| 50.3 | Денежные документы | |||||

| 51 | Расчетные счета | |||||

| 52 | Валютные счета | |||||

| 53 | ... ... | |||||

| 54 | ... ... | |||||

| 55 | Специальные счета в банках | |||||

| 55.1 | Аккредитивы | |||||

| 55.2 | Чековые книжки | |||||

| 55.3 | Депозитные счета | |||||

| 56 | ... ... | |||||

| 57 | Переводы в пути | |||||

| 58 | Финансовые вложения | |||||

| 58/1 | Паи и акции | |||||

| 58/2 | Долговые ценные бумаги | |||||

| 58/3 | Предоставленные займы | |||||

| 58/4 | Вклады по договору простого товарищества | |||||

| 59 | Резервы под обесценивание финансовых вложений | |||||

| № счета | 6 | Расчеты | ||||

| План счетов | ||||||

| 60 | Расчеты с поставщиками и подрядчиками | 72 | ... ... | |||

| 73 | Расчеты с персоналом по прочим операциям займам | |||||

| 61 | ... ... | |||||

| 62 | Расчеты с покупателями и заказчиками | 73/1 | Расчеты по предостав-ленным операциям займам | |||

| 63 | Резервы по сомнительным долгам | 73/2 | Расчеты по возмещению материальных ценностей | |||

| 64 | ... ... | 74 | ... ... | |||

| 65 | ... ... | 75 | Расчеты с учредителями | |||

| 66 | Расчеты по краткосрочным кредитам | 75/1 | Расчеты по вкладам в уставной (складочный) капитал | |||

| 67 | Расчеты по долгосрочным кредитам и займам. По видам кредитов и займов | |||||

| 75/2 | Расчеты по выплате доходов | |||||

| 76 | Расчеты с разными дебиторами и кредиторами | |||||

| 68 | Расчеты по налогам и сборам. По видам налогов и сборов | |||||

| 76/1 | Расчеты по имущественному и личному страхованию | |||||

| 69 | Расчеты по социальному страхованию и обеспечению | |||||

| 76/2 | Расчеты по претензиям | |||||

| 69/1 | Расчеты по социальному страхованию | 76/3 | Расчеты по причитающимся дивидендам и др. доходам | |||

| 69/2 | Расчеты по пенсионному обеспечению | 76/4 | Расчеты по депонированным суммам | |||

| 69/3 | Расчеты по обязательному медицинскому страхованию | 77 | Отложенные налоговые обязательства | |||

| 70 | Расчеты с персоналом по оплате труда | 78 | ... ... | |||

| 79 | Внутрихозяйственные расчеты | |||||

| 71 | Расчеты с подотчетными лицами | 79/1 | Расчеты по выделенному имуществу | |||

| 79/2 | Расчеты по текущим операциям | |||||

| 79/3 | Расчеты по договору доверительного управления имуществом | |||||

| № счета | 7 | Капитал | ||||

| План счетов | ||||||

| 80 | Уставный капитал | |||||

| 81 | Собственные акции (доли) | |||||

| 82 | Резервный капитал | |||||

| 83 | Добавочный капитал | |||||

| 84 | Нераспределенная прибыль (непокрытый убыток) | |||||

| 85 | ... ... | |||||

| 86 | Целевое финансирование | |||||

| 86/1 | По видам финансирования | |||||

| 87 | ... ... | |||||

| 88 | ... ... | |||||

| 89 | ... ... | |||||

| № счета | 8 | Финансовые результаты | ||||

| План счетов | ||||||

| 90 | Продажи | 98/1 | Доходы, полученные в счет будущих периодов | |||

| 90/1 | Выручка | |||||

| 90/2 | Себестоимость продаж | 98/2 | Безвозмездные поступления | |||

| 90/3 | Налог на добавленную стоимость | 98/3 | Предстоящие поступления задолженности по недостачам, выявленным за прошлые годы | |||

| 90/4 | Акцизы | |||||

| 90/9 | Прибыль от продаж/убыток | |||||

| 91 | Прочие доходы и расходы | 98/4 | Разница между суммой, подлежащей взысканию с виновных лиц, и балансовой стоимостью по недостачам ценностей | |||

| 91/1 | Прочие доходы | |||||

| 91/2 | Прочие расходы | |||||

| 91/9 | Сальдо прочих доходов и расходов | |||||

| 92 | ... ... | 99 | Прибыли и убытки | |||

| 93 | ... ... | |||||

| 94 | Недостачи и потери от порчи ценностей | |||||

| 95 | ... ... | |||||

| 96 | Расходы будущих периодов по видам резервов | |||||

| 97 | Доходы будущих периодов | |||||

| № счета | 9 | Забалансовые счета |

| План счетов | ||

| 001 | Арендованные основные средства | |

| 002 | Товарно-материальные ценности, принятые на ответственное хранение | |

| 003 | Материалы, принятые в переработку | |

| 004 | Товары, принятые на комиссию | |

| 005 | Оборудование, принятое для монтажа | |

| 006 | Бланки строгой отчетности | |

| 007 | Списанная в убыток задолженность неплатежеспособных дебиторов | |

| 008 | Обеспечение обязательств и платежей полученные | |

| 009 | Обеспечение обязательств и платежей выданные | |

| 010 | Износ основных средств | |

| 011 | Основные средства, сданные в аренду | |

1. Учет денежных средств

1.1 Учет кассовых операций

Для приема, хранения и расходования наличных денег предприятие имеет кассу. Размер сумм наличности в кассе ограничено лимитом, который устанавливается по согласованию между предприятием и кредитным учреждением.Сверх лимита наличные деньги могут храниться в кассе только в течение трех дней, включая день получения денег в банке в дни выплаты заработной платы.

Касса принимает деньги по приходным кассовым ордерам, подписанным главным бухгалтером, при этом выдается квитанция, подписанная главным бухгалтером и кассиром. Выдача наличных денег производится по расходным кассовым ордерам или другим документам с реквизитами расходного ордера.

Документы и расходы денег подписывает руководитель и главный бухгалтер.

Деньги лицу, не работающему на предприятии, выдаются по предъявлении им документа, удостоверяющего личность, данные которого проставляются в расходном кассовом ордере. Заработная плата выдается кассиром по платежной ведомости без составления расходного кассового ордера на каждого получателя. Ордер составляют по истечении трех дней на общую сумму выданной зарплаты. Никаких исправлений в кассовых документах не допускается. Деньги по ним принимаются и выдаются в день составления.

Кассир ежедневно ведет записи в кассовой книге, листы которой пронумерованы и скреплены сзади. На последней странице делается запись: "в настоящей книге пронумеровано страниц", - и ставит подпись руководитель и главный бухгалтер. Эта мера необходима для обеспечения сохранности записи.

Записи в кассовой книге ведутся в двух экземплярах под копирку, вторые экземпляры служат отрывными отчетами кассира. Кассир подсчитывает итоги за день и остаток денег в кассе, затем передает отчет в бухгалтерию с приходным и расходным кассовыми документами под расписку в кассовой книге. Кассовая книга ведется ежедневно; для учета наличных денежных средств в кассе используется актив счет 50 сальдо по счету показывают остаток денег на начало месяца к кассе. Оборот по дебету поступления денег по кредиту - расход денег кассовых операций учитывается в журнале-ордере № 1 по кредиту счета 50 и ведомости № 1 по дебету счета.

Основанием ордеров записей служат отчеты кассира, каждому из которых отводят одну строку. Кассир несет полную материальную ответственность за сохранность в кассе денег. Ежемесячно по распоряжению руководителя проводят ревизии кассы, для этого назначают специальным приказом руководителя, который проводит ревизию в присутствии кассира. При этом полностью проверяются наличные деньги и ценные бумаги, хранящиеся в кассе. Хранение в кассе ценностей, не принадлежащих предприятию, запрещается.

При их обнаружении они считаются излишками. Результаты ревизии оформляются актом. Если есть излишки или недостачи, то материально-ответственное лицо дает письменное обеспечение их возникновения. Руководитель принимает решение по результатам инвентаризации.

Излишки передают в доход предприятия дебет счета 50, кредит счета 99. Недостача взыскивается с кассира дебет счета 94, кредит счета 50; дебет счета 73, кредит счета 94; дебет счета 50, кредит счета 73

Бухгалтер, получив выписку, имеет возможность сверить суммы по выписке с суммами по прилагаемым к ней оправдательным документам, после чего против сумм, указанных в выписке, проставляются счета корреспондирующих счетов (фиксируется бухгалтерская проводка).

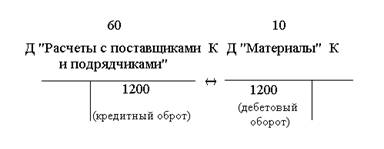

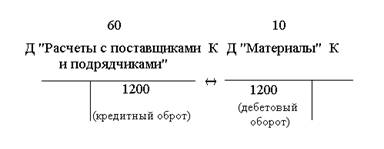

Схема простой бухгалтерской проводки

Данная проводка вызвана следующей хозяйственной операцией: от поставщика поступили на склад материалы на сумму 1200 рублей.

В результате данной операции на складе увеличилось количество материалов на сумму 1200 рублей (дебетуется активный счет 10) с одновременным возникновением задолженности поставщику в той же сумме (кредитуется пассивный счет 60). Таким образом, бухгалтерская проводка по этой операции имеет вид:

Дебет "Материалы" - 1200;

Кредит "Расчеты с поставщиками и подрядчиками" - 1200.

Или с использованием номеров: Д 10 1200; К 60 1200

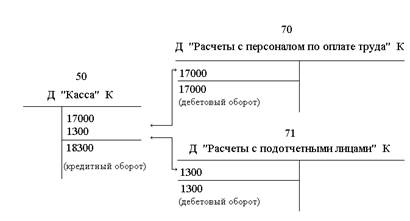

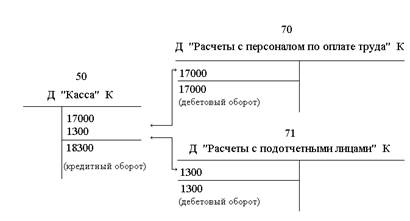

Схема сложной бухгалтерской проводки

Данная схема отражает на счетах следующую операцию: выданы из кассы предприятия средства на зарплату в сумме 17000 рублей и в подотчет работнику на командировочные нужды 1300 рублей.

После совершения этой операции в кассе сумма денежных средств уменьшилась на 18300 рублей (кредит активного счета 50 "Касса"), в результате чего погашена задолженность по заработной плате в сумме 17000 рублей (дебетуется пассивный счет 70 "Расчеты с персоналом по оплате труда"), и возникла задолженность подотчетного лица-дебитора на 1300 рублей (дебетуется счет 71 "расчеты с подотчетными лицами").

Таким образом, бухгалтерская проводка по этой операции имеет вид:

Дебет "Расчеты с персоналом по оплате труда" - 1700;

Дебет "Расчеты с подотчетными лицами" - 1300;

Кредит "Касса" - 18300.

Или 70 17000

1300

18300

Для учета операций по счетам в банке предназначены несколько счетов: 51 "Расчетные чета", 52 "Валютные счета", 55 "Специальные счета в банках", на которых отражаются расчеты с помощью аккредитивов или чековых книжек.

Имеющиеся средства на счете у предприятия являются активом, поэтому счета 51, 52, 55 являются активными, они при увеличении дебетуются, при уменьшении - кредитуются. Поступление денег на счет или открытие аккредитивов, чековых книжек влечет за собой увеличение актива предприятия, а, следовательно, дебетование счетов 51, 52, 55. при этом по кредиту отражаются счета, при изменении которых произошла данная операция. Тио есть, в корреспонденции фиксируется источник финансирования поступления средств.

Денежные суммы, поступившие на расчетный счет, отражаются по дебету счета 51 "Расчетные счета" в корреспонденции со счетами: Дт 50 "Расчетные счета"; Кт 50 "Касса"; Кт 57 "Переводы в пути"; Кт 60 "Расчеты с поставщиками и подрядчиками"; Кт 62 "Расчеты с покупателями и заказчиками"; Кт 66 "Расчеты по краткосрочным кредитам и займам"; Кт 67 "Расчеты по долгосрочным кредитам и займам"; Кт 68 "Расчеты по налогам и сборам"; Кт 69 "Расчеты по социальному страхованию и обеспечению"; Кт 71 "Расчеты с подотчетными лицами"; Кт 73 "Расчеты с персоналом по прочим операциям"; Кт 75 "Расчеты с разными дебиторами и кредиторами"; Кт 86 "Целевое финансирование"; Кт 90 "Продажи"; Кт 91 "Прочие доходы и расходы"; Кт 98 "доходы будущих периодов"; Кт 99 "прибыли и убытки".

В случае перечисления средств счета 51, 55 кредитуются, их остаток их остаток уменьшается. По дебету же тогда фиксируется направление выбытия средств.

Выбытие денежных средств с расчетного счета отражается по кредиту счета 51 "Расчетные счета" в корреспонденции со счетами 04, 50, 60, 62, 66, 68, 70, 71, 73, 75, 76, 99, Кт 51, 67.

Таким образом, по дебету счета 51 "Расчетные счета" отражается остаток свободных денежных средств предприятия на начало месяца, поступления наличных денег из кассы предприятия, денежных средств, зачисленных от покупателей продукции, заказчиков, дебиторов, полученные ссуды. По кредиту - учитывается погашение задолженности предприятия поставщикам материальных ценностей (услуг), подрядчикам за выполненные работы, бюджету. Банку за получение ссуды, органам социального страхования и прочим кредиторам, суммы, полученные наличными в кассу.

Сопоставляя дебетовые (поступления) и кредитовые (выбытие) обороты за отчетный период, выводится конечный остаток по счету на определенную дату, которая должна совпадать с суммой средств, отраженных в банковской выписке и имеющихся на счете на эту дату.

В случае безналичных расчетов в зависимости от характера расчетных операций, от способа организации расчетов, от финансовых отношений между предприятиями применяются различные формы, которые оговорены в договоре между сторонами:

расчеты платежными поручениями;

расчеты по инкассо (инкассовыми поручениями, платежными требованиями);

аккредитивная форма;

расчетными чеками.

Данные формы расчетов между предприятиями регулируются второй частью Гражданского кодекса РФ и определены Положением о безналичных расчетах в Российской Федерации, утвержденным Центральным Банком РФ от 12.04.01 № 2-П.

По согласованию между предприятиями могут проводиться зачеты взаимной задолженности, минуя банки. В этом случае платежи осуществляются на незачтенную сумму.

Все безналичные расчеты производятся через банк на основании расчетных документов. Которые представляют собой оформленные в письменном виде распоряжения предприятия (владельца счета) на перечисление средств; их форма должна соответствовать установленным стандартам.

Одной из самых распространенных форм расчетов являются расчеты платежными поручениями. Платежное поручение представляет собой письменное распоряжение плательщика обслуживающему его учреждению банка о перечислении определенной суммы со своего счета на счет другого предприятия в том же или другом одногороднем или иногороднем учреждении банка.

Платежными поручениями рассчитываются с поставщиками и подрядчиками в случае предоплаты или по согласованию сторон, с разными кредиторами, по перечислению налогов, с внебюджетными фондами, с работниками при передаче (переводе) заработной платы на их счета. Платежные поручения исполняются банками при наличии денег на счетах плательщиков, если иное не предусмотрено договором между банком и плательщиком.

Данные расчеты осуществляются на основании:

платежных требований, оплата которых может производиться по распоряжению плательщика с предварительным акцептом или без его распоряжения (в безакцептном порядке);

инкассовых поручений, оплачиваемых в бесспорном порядке.

Активно применяемой предприятиями формой расчетов являются расчеты посредством аккредитивов.

При расчетах аккредитивами плательщик поручает обслуживающему его банку произвести за счет депонированностей, выполненных работ, оказанных услуг по месту нахождения получателя на условиях, предусмотренных плательщиком в аккредитиве. Аккредитив представляет собой банка плательщика (покупателя) банку получателя (поставщика) оплатить расчетные документы. При получении аккредитива банк плательщика бронирует эти средства на отдельном счете. Таким образом, депонирование денег гарантирует получателю средств (поставщику) своевременную оплату за отгруженные ценности. Выполненные работы, оказанные услуги; зачисление средств производится банком после предоставления документов, подтверждающих отгрузку или выполнение работ, услуг.

Аккредитив, согласно положению о безналичных расчетах в Российской Федерации. Представляет собой условное денежное обязательство, принимаемое банком по поручению плательщика произвести платежи в пользу получателя средств по предъявлении им документов, соответствующих условиям аккредитива. Или предоставить полномочия другому банку произвести такие платежи.

Для получения средств по аккредитиву получатель средств, отгрузив товары, предоставляет в пределах срока действия аккредитива реестр счетов, отгрузочные и другие, предусмотренные условиями аккредитива документы в обслуживающий банк.

При выплате аккредитива банк получателя средств обязан проверить соблюдение поставщиком всех условий аккредитива, а также правильность оформления реестра счетов, соответствие подписей и печати поставщика на нем заявленным образцом.

В платежном обороте для осуществления расчетов в безналичном порядке могут применяться чеки. Чек - это ценная бумага, содержащая ничем не обусловленное распоряжение человека - чекодателя - банку произвести платеж указанной в нем суммы чекодержателю. Чекодателем может быть любое юридическое или физическое лицо, имеющее средства в банке, которыми оно распоряжается путем выставления чеков в пользу чекодержателя; плательщиком является банк чекодателя.

Участник, которому поручено ведение общих дел, действует на основании доверенности, выданной остальными участниками договора. Имущество, объединенное участниками договора, учитывают на отдельном балансе у участника, которому поручено ведение общих дел. Показатели этого баланса в баланс организации-участника, ведущей общие дела, не включаются. Участник, ведущий общие дела, предоставляет партнерам информацию, необходимую для формирования своего бухгалтерского отчета и налоговых расчетов.

Денежные или иные имущественные взносы участников договора. А также имущество, созданное или приобретенное в результате их совместной деятельности, является их общей долевой собственностью.

Участник договора не вправе распоряжаться долей в общем имуществе без согласия остальных участников, за исключением той части продукции и доходов, которая поступает в распоряжение каждого из участников.

Распределение результатов совместной деятельности между участниками осуществляется по договору. Каждый участник включает свою долю прибыли, полученную в результате совместной деятельности, в состав своих внереализационных доходов.

Величина торговой надбавки устанавливается на таком уровне, чтобы покрыть издержки обращения (расходы, связанные с перевозкой, хранением и продажей товаров), уплату налогов и обеспечить получение торговой организацией прибыли.

Расходы по заготовке и доставке товаров при этом могут собираться на счете 44 "Расходы на продажу". А также, когда они осуществляются сторонними организациями за счет торгового предприятия, могут быть учтены в учетной стоимости товара: конкретно способ учета данных расходов должен предусматриваться учетной политикой организации.

Для учета товаров, принятых на хранение используется забалансовый счет 002 "Товарно-материальные ценности, принятые на ответственное хранение ".

Учет товаров, принятых на комиссию организациями от организаций-комиссионеров в соответствии с заключенными договорами, ведется на счете 004 "Товары, принятые на комиссию".

Когда в первичных учетных документах (приходных кассовых ордерах, счетах-фактурах, актах) не выделена сумма НДС отдельной строкой или не оформлен, либо не составлен, надлежащим образом счет-фактура, исчисление расчетным путем налога на добавленную стоимость не производится. При этом стоимость приобретенных товаров, включая НДС, приходуется по счету 41 "Товары" с последующим списанием на счет реализации, при этом отражается записью величина торговой надбавки: Д

Дт 41-2 "Товары в розничной торговле";

Кт 42 "Торговая наценка".

Поступление товаров и тары отражается в бухгалтерском учете через счет 15 " Заготовление и приобретение материальных ценностей ", при этом отклонение учетной стоимости от фактической фиксируется по счету 16 "Отклонение в стоимости материальных ценностей ".

Две основные формы оптовой реализации товаров: реализация товаров со складов (складской оборот) и реализация товаров транзитом (транзитный оборот). Реализация товаров транзитом, в свою очередь, применяется как с участием, так и без участия оптового предприятия в расчетах. В первом случае торговая организация сама рассчитывается за товар с поставщиком и получает средства от покупателя. При реализации товаров транзитом без участия в расчетах оптовое предприятие только организует доставку товара конечным покупателям, а расчеты за него производятся между поставщиком и непосредственным получателем (покупателем).

Предприятия розничной торговли реализуют товары за наличный расчет, но расчетным чеком, в кредит с рассрочкой платежа, по договору комиссии.

Объем реализации за наличный расчет определяется суммой денежных средств, полученных от покупателя за проданные им товары. При этом денежные расчеты производятся с обязательным применением контрольно-кассовых машин. Выручка от покупателей поступает в кассу торгового предприятия, ее размер определяют по показаниям счетчиков контрольно-кассовых машин, зарегистрированных в книге кассира-операциониста (как разница между показаниями счетчиков на конец дня и показаниями счетчиков на начало дня). Выручка уменьшается на сумму денег, выданных покупателям из касс по возвращенным чекам.

Общая стоимость реализованных товаров по продажным ценам представляет собой товарооборот. Учет товарооборота ведется на счете 90 "Продажи". По дебету счета 90, субсчет 2 "Себестоимость продаж" отражается покупная способность реализованных товаров, расходы на продажу, относящиеся к реализованным товарам; по дебету счета 90, субсчет 3 "НДС" - налог на добавленную стоимость. По кредиту счета 90, субсчет 1 "Выручка" фиксируется продажная стоимость реализованных товаров с учетом налога на добавленную стоимость. При этом по счету 90 операции отражаются в разное время в зависимости от момента учета реализации, зафиксированного в учетной политике предприятия. Следует помнить, что сейчас в обязательном порядке выпуска для целей бухгалтерского учета должна отражаться по моменту отгрузки товаров. Налоги же учитываются в момент реализации, принятой для целей налогообложения.

Различают несколько категорий тары:

многооборотная,

Тара однократного использования.

В торговом предприятии должен быть предусмотрен раздельный учет тары, которая:

1. оприходована на основании товаросопроводительных документов поставщиков;

2. не включена в товаросопроводительные документы поставщика, а оприходована с составлением акта и оценкой торговым предприятием;

3. относится к основным средствам.

Тара поступает на предприятие в основном вместе с товаром от поставщиков и приходуется на основании сопроводительных документов. Учет тары ведется обычно по чекам приобретения.

Учет движения тары под товарами и тары порожней при наличии большого количества разных видов тары с разными ценами производят по средним учетным ценам, которые устанавливают по отдельным группам тары применительно к ее назначению. При этом разница между ценами приобретения и средними учетными ценами может относиться на счет 42 "Торговая наценка". При очередных инвентаризациях выделяют сальдо по этой разнице и в случае необходимости ее корректируют как результат по операциям с тарой.

При поступлении многооборотной тары часто взимается залог, что отражается в обычном порядке через счета учета денежных средств. При этом, в случае реализации товаров и многооборотной таре, имеющей залоговые цены, эти цены не включают в базу по НДС, если указанная тара подлежит возврату продавцу.

Возврат тары поставщику или сдача ее соответствующим организациям фиксируется проводкой:

Дт 60; Кт 41, субсчет 41-3.

Недостача от операций с тарой:

Дт 94; Кт 41, субсчет 41-3.

Оприходование тары, выявленной по результатам инвентаризации, или тары, поступившей от поставщика без оплаты, считается внереализационным доходом: Дт 41, субсчет 41-3; Кт 91.

Ремонт тары: Дт 44; Дт 19, субсчет (НДС); Кт 60.

Внутреннее перемещение тары между отдельными подразделениями торгового предприятия находит отражение в аналитическом учете:

Кт 41, субсчет "Тара под товаром и порожняя" (склад 1)

Дт 41, субсчет "Тара под товаром и порожняя" (склад 2)

Вместо счета 41 в учете товарных операций может быть использован счет 01 "Основные средства" в случае удовлетворения условием отнесения тары к основным средствам.

Количество инвентаризаций в отчетном году и сроки их проведения устанавливаются организациями самостоятельно, за исключением следующих случаев, когда проведение инвентаризации обязательно:

при смене материально ответственного лица - при уходе в отпуск бригадира и более половины членов бригады;

при установлении краж, ограблений, хищений, порчи ценностей, злоупотреблений;

при ликвидации, реорганизации предприятия, передачи имущества в аренду, выкупе, продаже и в других случаях, установленных законодательством.

Результаты инвентаризации должны быть определены в бухгалтерии предприятия после проверки документов, цен, а также таксировки описей по каждому наименованию товаров и тары в количественно-суммовом выражении. Для этого сопоставляют данные бухгалтерского учета с фактическим наличием товара и тары по описи. На ценности, по которым выявлены расхождения, составляют сличительную ведомость.

По недостачам, излишкам, пересортицам товаров материально ответственные лица дают письменное объяснение, которое вместе со сличительной ведомостью рассматриваются постоянно действующей центрально инвентаризационной комиссией и руководителем предприятия.

Комиссия устанавливает характер недостач (излишков) и способы их устранения, возможность зачета пересортиц одноименных товаров, списание суммовых разниц и естественной убыли. Недостачи товаров при наличии норм естественной убыли в их пределах списываются за счет расходов предприятия (на продажу), при их отсутствии - за счет расходов предприятия; излишки приходуют в доход. Суммовые разницы, возникшие при зачете пересортиц от завышения цен, подлежат возвращению покупателям, а если установить их невозможно, то приходуются в доход предприятия. Суммовые разницы от занижения цен на товары при отпуске и выявленные при инвентаризации недостачи товаров и потери от порчи ценностей подлежат взысканию с виновных лиц или, в случае отсутствия таковых лиц, относят на издержки обращения.

Результаты инвентаризации отражаются в учете к отчетности того месяца, в котором была закончена инвентаризация, по годовой инвентаризации - в годовом бухгалтерском отчете.

По результатам инвентаризации составляют бухгалтерские проводки.

Излишки товара и тары: Дт 41 "Товары", Кт 91 "Прочие доходы и расходы".

Недостача товара: Дт 94 "Недостачи и потери от порчи ценностей", Кт 41 "Товары".

Более подробное отражение результатов инвентаризации в бухгалтерском учете описывается в разделе "Учет товарных потерь".

Инвентаризация проводится один раз в год для каждого объекта. Этот способ проверки надежен и не требует высокого уровня внутренней организации, не мешающий процессу производства.

Инвентаризация денежных средств в кассе, на расчетных и валютных счетах, кредитов, займов проводится один раз в месяц (на 1 число каждого месяца).

Инвентаризация денежных средств, находящихся в банках на расчетном, валютном и специальных счетах, производится путем сверки остатков сумм, числящихся на соответствующих счетах по данным бухгалтерии организации с данными выписок банка.

Инвентаризацию проводят в порядке расположения материальных ценностей по местам хранения и по каждому материально ответственному лицу в отдельности.

Результаты проверки материальных ценностей записывают в инвентаризационные описи, указывая полное наименование ценностей, порядковые номера, сорт, количество, цену и общую сумму.

По дебету счета 99 отражают убытки, а по кредиту - прибыли организации.

Сопоставление дебетового и кредитового оборотов за отчетный период показывает конечный финансовый результат. При этом построение аналитического учета по счету 99 обеспечивает формирование данных, необходимых для составления отчета о прибылях и убытках.

Кроме выявления финансового результата организации также выявляют доход, подлежащий обложению налогом на прибыль, и зачисляют этот налог, порядок определения его установлен главой 25 Налогового кодекса РФ.

При этом налогооблагаемая база значительно отличается от прибыли непосредственно. Прибыль для целей налогообложения определяется так называемым котловым методом, при этом учитываются все доходы отчетного периода, которые уменьшаются на расходы, признаваемые в отчетном периоде.

Доходы и расходы согласно главе 25 Налогового кодекса РФ делятся на:

доходы от реализации товаров и имущественных прав;

внереализационные доходы.

При определении доходов из них исключаются суммы налогов, предъявленные к приобретению товаров.

Тогда в первичных документах (приходных кассовых ордерах, счетах-фактурах, актах) выделена сумма НДС отдельной строкой или не оформлен, либо составлен ненадлежащим образом счет-фактура, исчисление расчетным путем налога на добавленную стоимость не производится. При этом стоимость приобретенных товаров, включая НДС, приходуется по счету 41 "Товары" с последующим списанием на счет реализации.

Величина торговой надбавки при этом отражается записью:

Д 41-2 "Товары в розничной торговле",

К 42 "Торговая наценка".

Сумма разницы в стоимости приобретенных товарно-материальных ценностей, исчисленной в фактической себестоимости приобретения (заготовления) в учетных ценах, списывается со счета 15 на счет 16. Накопленная на 16 счете разница списывается в дебет счетов учета издержек обращения или других соответствующих счетов пропорционально стоимости реализованных товаров по учетным ценам.

Счет 70 кредитуется в корреспонденции по счетам: Д 20; Д 44; Дт 08; Дт 99; Д 96; Д 97; Д 98; Д 84; К 70 " Расчет с персоналом по оплате труда".

Счет 70 дебетуется: Д 70; Кт 50; Кт 51; Кт 52; Кт 55; Кт 79; Кт 68; Кт 69; Кт 28; Кт 71; Кт 73; Кт 76; Кт 94.

Таким образом, сальдо счета 70, как правило, кредитовое показывает задолженность предприятия перед работниками по зарплатам.

После начисления средств персоналу по расчетно-платежной ведомости бухгалтер выписывает чек на всю сумму (округленную), которой одновременно с платежными поручениями на перечисление налогов предоставляет в банк.

Кассир, оформив полученные средства в кассу приходным ордером, по ведомости выдает зарплату работникам в течение трех рабочих дней. Что фиксирует расходным ордером, выписываемым на всю сумму выплаченной заработной платы. Остатки невыданной зарплаты сдаются в банк с оформлением расходного кассового ордера и указанием в ведомости факта депонирования. Учет расчетов с депонентами ведут в книге учета депонированной зарплаты или реестре невыданной зарплаты.

По окончании отчетного периода может быть составлена сводная расчетно-платежная ведомость, в которой проставляются бухгалтерские проводки.

Деньги лицу, не работающему на предприятии, выдаются по предъявлении им документа, удостоверяющего личность, данные которого проставляются в расходном кассовом ордере. Заработная плата выдается кассиром по платежной ведомости без составления расходного кассового ордера на каждого получателя. Ордер составляют по истечении трех дней на общую сумму выданной зарплаты. Никаких исправлений в кассовых документах не допускается. Деньги по ним принимаются и выдаются в день составления.

Кассир ежедневно ведет записи в кассовой книге, листы которой пронумерованы и скреплены сзади. На последней странице делается запись: "в настоящей книге пронумеровано страниц", - и ставит подпись руководитель и главный бухгалтер. Эта мера необходима для обеспечения сохранности записи.

Записи в кассовой книге ведутся в двух экземплярах под копирку, вторые экземпляры служат отрывными отчетами кассира. Кассир подсчитывает итоги за день и остаток денег в кассе, затем передает отчет в бухгалтерию с приходным и расходным кассовыми документами под расписку в кассовой книге. Кассовая книга ведется ежедневно; для учета наличных денежных средств в кассе используется актив счет 50 сальдо по счету показывают остаток денег на начало месяца к кассе. Оборот по дебету поступления денег по кредиту - расход денег кассовых операций учитывается в журнале-ордере № 1 по кредиту счета 50 и ведомости № 1 по дебету счета.

Основанием ордеров записей служат отчеты кассира, каждому из которых отводят одну строку. Кассир несет полную материальную ответственность за сохранность в кассе денег. Ежемесячно по распоряжению руководителя проводят ревизии кассы, для этого назначают специальным приказом руководителя, который проводит ревизию в присутствии кассира. При этом полностью проверяются наличные деньги и ценные бумаги, хранящиеся в кассе. Хранение в кассе ценностей, не принадлежащих предприятию, запрещается.

При их обнаружении они считаются излишками. Результаты ревизии оформляются актом. Если есть излишки или недостачи, то материально-ответственное лицо дает письменное обеспечение их возникновения. Руководитель принимает решение по результатам инвентаризации.

Излишки передают в доход предприятия дебет счета 50, кредит счета 99. Недостача взыскивается с кассира дебет счета 94, кредит счета 50; дебет счета 73, кредит счета 94; дебет счета 50, кредит счета 73

1.2 Учет операций по расчетному и ссудному счетам банка

При осуществлении операций со средствами по расчетному счету происходит их движение, отражаемое в банковской выписке. Выписка с расчетного счета предприятия является банковским документом, дающим бухгалтеру достоверную информацию о состоянии счета и движении средств по счету предприятия.Бухгалтер, получив выписку, имеет возможность сверить суммы по выписке с суммами по прилагаемым к ней оправдательным документам, после чего против сумм, указанных в выписке, проставляются счета корреспондирующих счетов (фиксируется бухгалтерская проводка).

Схема простой бухгалтерской проводки

Данная проводка вызвана следующей хозяйственной операцией: от поставщика поступили на склад материалы на сумму 1200 рублей.

В результате данной операции на складе увеличилось количество материалов на сумму 1200 рублей (дебетуется активный счет 10) с одновременным возникновением задолженности поставщику в той же сумме (кредитуется пассивный счет 60). Таким образом, бухгалтерская проводка по этой операции имеет вид:

Дебет "Материалы" - 1200;

Кредит "Расчеты с поставщиками и подрядчиками" - 1200.

Или с использованием номеров: Д 10 1200; К 60 1200

Схема сложной бухгалтерской проводки

Данная схема отражает на счетах следующую операцию: выданы из кассы предприятия средства на зарплату в сумме 17000 рублей и в подотчет работнику на командировочные нужды 1300 рублей.

После совершения этой операции в кассе сумма денежных средств уменьшилась на 18300 рублей (кредит активного счета 50 "Касса"), в результате чего погашена задолженность по заработной плате в сумме 17000 рублей (дебетуется пассивный счет 70 "Расчеты с персоналом по оплате труда"), и возникла задолженность подотчетного лица-дебитора на 1300 рублей (дебетуется счет 71 "расчеты с подотчетными лицами").

Таким образом, бухгалтерская проводка по этой операции имеет вид:

Дебет "Расчеты с персоналом по оплате труда" - 1700;

Дебет "Расчеты с подотчетными лицами" - 1300;

Кредит "Касса" - 18300.

Или 70 17000

1300

18300

Для учета операций по счетам в банке предназначены несколько счетов: 51 "Расчетные чета", 52 "Валютные счета", 55 "Специальные счета в банках", на которых отражаются расчеты с помощью аккредитивов или чековых книжек.

Имеющиеся средства на счете у предприятия являются активом, поэтому счета 51, 52, 55 являются активными, они при увеличении дебетуются, при уменьшении - кредитуются. Поступление денег на счет или открытие аккредитивов, чековых книжек влечет за собой увеличение актива предприятия, а, следовательно, дебетование счетов 51, 52, 55. при этом по кредиту отражаются счета, при изменении которых произошла данная операция. Тио есть, в корреспонденции фиксируется источник финансирования поступления средств.

Денежные суммы, поступившие на расчетный счет, отражаются по дебету счета 51 "Расчетные счета" в корреспонденции со счетами: Дт 50 "Расчетные счета"; Кт 50 "Касса"; Кт 57 "Переводы в пути"; Кт 60 "Расчеты с поставщиками и подрядчиками"; Кт 62 "Расчеты с покупателями и заказчиками"; Кт 66 "Расчеты по краткосрочным кредитам и займам"; Кт 67 "Расчеты по долгосрочным кредитам и займам"; Кт 68 "Расчеты по налогам и сборам"; Кт 69 "Расчеты по социальному страхованию и обеспечению"; Кт 71 "Расчеты с подотчетными лицами"; Кт 73 "Расчеты с персоналом по прочим операциям"; Кт 75 "Расчеты с разными дебиторами и кредиторами"; Кт 86 "Целевое финансирование"; Кт 90 "Продажи"; Кт 91 "Прочие доходы и расходы"; Кт 98 "доходы будущих периодов"; Кт 99 "прибыли и убытки".

В случае перечисления средств счета 51, 55 кредитуются, их остаток их остаток уменьшается. По дебету же тогда фиксируется направление выбытия средств.

Выбытие денежных средств с расчетного счета отражается по кредиту счета 51 "Расчетные счета" в корреспонденции со счетами 04, 50, 60, 62, 66, 68, 70, 71, 73, 75, 76, 99, Кт 51, 67.

Таким образом, по дебету счета 51 "Расчетные счета" отражается остаток свободных денежных средств предприятия на начало месяца, поступления наличных денег из кассы предприятия, денежных средств, зачисленных от покупателей продукции, заказчиков, дебиторов, полученные ссуды. По кредиту - учитывается погашение задолженности предприятия поставщикам материальных ценностей (услуг), подрядчикам за выполненные работы, бюджету. Банку за получение ссуды, органам социального страхования и прочим кредиторам, суммы, полученные наличными в кассу.

Сопоставляя дебетовые (поступления) и кредитовые (выбытие) обороты за отчетный период, выводится конечный остаток по счету на определенную дату, которая должна совпадать с суммой средств, отраженных в банковской выписке и имеющихся на счете на эту дату.

1.3 Учет денежных средств, расчетов и кредитов банка

Расчеты между предприятиями и организациями осуществляются в безналичном порядке путем перечисления средств со счета плательщика на счет получателя.В случае безналичных расчетов в зависимости от характера расчетных операций, от способа организации расчетов, от финансовых отношений между предприятиями применяются различные формы, которые оговорены в договоре между сторонами:

расчеты платежными поручениями;

расчеты по инкассо (инкассовыми поручениями, платежными требованиями);

аккредитивная форма;

расчетными чеками.

Данные формы расчетов между предприятиями регулируются второй частью Гражданского кодекса РФ и определены Положением о безналичных расчетах в Российской Федерации, утвержденным Центральным Банком РФ от 12.04.01 № 2-П.

По согласованию между предприятиями могут проводиться зачеты взаимной задолженности, минуя банки. В этом случае платежи осуществляются на незачтенную сумму.

Все безналичные расчеты производятся через банк на основании расчетных документов. Которые представляют собой оформленные в письменном виде распоряжения предприятия (владельца счета) на перечисление средств; их форма должна соответствовать установленным стандартам.

Одной из самых распространенных форм расчетов являются расчеты платежными поручениями. Платежное поручение представляет собой письменное распоряжение плательщика обслуживающему его учреждению банка о перечислении определенной суммы со своего счета на счет другого предприятия в том же или другом одногороднем или иногороднем учреждении банка.

Платежными поручениями рассчитываются с поставщиками и подрядчиками в случае предоплаты или по согласованию сторон, с разными кредиторами, по перечислению налогов, с внебюджетными фондами, с работниками при передаче (переводе) заработной платы на их счета. Платежные поручения исполняются банками при наличии денег на счетах плательщиков, если иное не предусмотрено договором между банком и плательщиком.

1.3.1 Расчеты по инкассо

Расчеты по инкассо представляют собой банковскую операцию, посредством которой банк (банк-эмитент) по поручению и за счет клиента на основании расчетных документов осуществляет действие по получению от плательщика платежа, для чего банк-эмитент вправе привлекать другие банки.Данные расчеты осуществляются на основании:

платежных требований, оплата которых может производиться по распоряжению плательщика с предварительным акцептом или без его распоряжения (в безакцептном порядке);

инкассовых поручений, оплачиваемых в бесспорном порядке.

1.3.2 Платежное требование

Платежное требование представляет собой расчетный документ, содержащий требование кредитора - получателя средств (поставщика) - к должнику - плательщику (покупателю) - оплатить определенную денежную сумму через банк. Платежные требования применяются при расчетах за поставленные товары, выполненные работы, оказанные услуги, а также в иных случаях, предусмотренных в договоре между плательщиком и получателем денег.Активно применяемой предприятиями формой расчетов являются расчеты посредством аккредитивов.

При расчетах аккредитивами плательщик поручает обслуживающему его банку произвести за счет депонированностей, выполненных работ, оказанных услуг по месту нахождения получателя на условиях, предусмотренных плательщиком в аккредитиве. Аккредитив представляет собой банка плательщика (покупателя) банку получателя (поставщика) оплатить расчетные документы. При получении аккредитива банк плательщика бронирует эти средства на отдельном счете. Таким образом, депонирование денег гарантирует получателю средств (поставщику) своевременную оплату за отгруженные ценности. Выполненные работы, оказанные услуги; зачисление средств производится банком после предоставления документов, подтверждающих отгрузку или выполнение работ, услуг.

Аккредитив, согласно положению о безналичных расчетах в Российской Федерации. Представляет собой условное денежное обязательство, принимаемое банком по поручению плательщика произвести платежи в пользу получателя средств по предъявлении им документов, соответствующих условиям аккредитива. Или предоставить полномочия другому банку произвести такие платежи.

Для получения средств по аккредитиву получатель средств, отгрузив товары, предоставляет в пределах срока действия аккредитива реестр счетов, отгрузочные и другие, предусмотренные условиями аккредитива документы в обслуживающий банк.

При выплате аккредитива банк получателя средств обязан проверить соблюдение поставщиком всех условий аккредитива, а также правильность оформления реестра счетов, соответствие подписей и печати поставщика на нем заявленным образцом.

В платежном обороте для осуществления расчетов в безналичном порядке могут применяться чеки. Чек - это ценная бумага, содержащая ничем не обусловленное распоряжение человека - чекодателя - банку произвести платеж указанной в нем суммы чекодержателю. Чекодателем может быть любое юридическое или физическое лицо, имеющее средства в банке, которыми оно распоряжается путем выставления чеков в пользу чекодержателя; плательщиком является банк чекодателя.

1.3.3 Учет расчетных операций

В соответствии с гражданским законодательством, совместная деятельность без создания юридического лица осуществляется на основе договора между ее участниками. По договору стороны обязуются путем объединения имущества и усилий совместно действовать для достижения общей цели, не противоречащей законодательству российской Федерации.Участник, которому поручено ведение общих дел, действует на основании доверенности, выданной остальными участниками договора. Имущество, объединенное участниками договора, учитывают на отдельном балансе у участника, которому поручено ведение общих дел. Показатели этого баланса в баланс организации-участника, ведущей общие дела, не включаются. Участник, ведущий общие дела, предоставляет партнерам информацию, необходимую для формирования своего бухгалтерского отчета и налоговых расчетов.

Денежные или иные имущественные взносы участников договора. А также имущество, созданное или приобретенное в результате их совместной деятельности, является их общей долевой собственностью.

Участник договора не вправе распоряжаться долей в общем имуществе без согласия остальных участников, за исключением той части продукции и доходов, которая поступает в распоряжение каждого из участников.

Распределение результатов совместной деятельности между участниками осуществляется по договору. Каждый участник включает свою долю прибыли, полученную в результате совместной деятельности, в состав своих внереализационных доходов.

1.4 Учет на предприятиях торговли

В основе формирования цены товара лежит денежное выражение стоимости товара и услуг по его реализации. Цена товара складывается из себестоимости товара, прибыли производителя, акцизов, налога на добавленную стоимость, торговой надбавки.Величина торговой надбавки устанавливается на таком уровне, чтобы покрыть издержки обращения (расходы, связанные с перевозкой, хранением и продажей товаров), уплату налогов и обеспечить получение торговой организацией прибыли.

1.4.1 Документальное оформление поступления, реализации и отпуска товаров и услуг

Товары на балансе в оптовой торговле учитывают по покупным ценам. В розничной торговле товары могут учитываться по покупным или продажным ценам. Если учет ведется по продажным ценам, то разница между покупной и продажной ценами отражается на счете 42 "Торговая наценка".Расходы по заготовке и доставке товаров при этом могут собираться на счете 44 "Расходы на продажу". А также, когда они осуществляются сторонними организациями за счет торгового предприятия, могут быть учтены в учетной стоимости товара: конкретно способ учета данных расходов должен предусматриваться учетной политикой организации.

Для учета товаров, принятых на хранение используется забалансовый счет 002 "Товарно-материальные ценности, принятые на ответственное хранение ".

Учет товаров, принятых на комиссию организациями от организаций-комиссионеров в соответствии с заключенными договорами, ведется на счете 004 "Товары, принятые на комиссию".

Когда в первичных учетных документах (приходных кассовых ордерах, счетах-фактурах, актах) не выделена сумма НДС отдельной строкой или не оформлен, либо не составлен, надлежащим образом счет-фактура, исчисление расчетным путем налога на добавленную стоимость не производится. При этом стоимость приобретенных товаров, включая НДС, приходуется по счету 41 "Товары" с последующим списанием на счет реализации, при этом отражается записью величина торговой надбавки: Д

Дт 41-2 "Товары в розничной торговле";

Кт 42 "Торговая наценка".

Поступление товаров и тары отражается в бухгалтерском учете через счет 15 " Заготовление и приобретение материальных ценностей ", при этом отклонение учетной стоимости от фактической фиксируется по счету 16 "Отклонение в стоимости материальных ценностей ".

1.4.2 Учет реализации товаров

Товары продаются на предприятиях торговли, при этом различают оптовую и розничную торговлю.Две основные формы оптовой реализации товаров: реализация товаров со складов (складской оборот) и реализация товаров транзитом (транзитный оборот). Реализация товаров транзитом, в свою очередь, применяется как с участием, так и без участия оптового предприятия в расчетах. В первом случае торговая организация сама рассчитывается за товар с поставщиком и получает средства от покупателя. При реализации товаров транзитом без участия в расчетах оптовое предприятие только организует доставку товара конечным покупателям, а расчеты за него производятся между поставщиком и непосредственным получателем (покупателем).

Предприятия розничной торговли реализуют товары за наличный расчет, но расчетным чеком, в кредит с рассрочкой платежа, по договору комиссии.

Объем реализации за наличный расчет определяется суммой денежных средств, полученных от покупателя за проданные им товары. При этом денежные расчеты производятся с обязательным применением контрольно-кассовых машин. Выручка от покупателей поступает в кассу торгового предприятия, ее размер определяют по показаниям счетчиков контрольно-кассовых машин, зарегистрированных в книге кассира-операциониста (как разница между показаниями счетчиков на конец дня и показаниями счетчиков на начало дня). Выручка уменьшается на сумму денег, выданных покупателям из касс по возвращенным чекам.

Общая стоимость реализованных товаров по продажным ценам представляет собой товарооборот. Учет товарооборота ведется на счете 90 "Продажи". По дебету счета 90, субсчет 2 "Себестоимость продаж" отражается покупная способность реализованных товаров, расходы на продажу, относящиеся к реализованным товарам; по дебету счета 90, субсчет 3 "НДС" - налог на добавленную стоимость. По кредиту счета 90, субсчет 1 "Выручка" фиксируется продажная стоимость реализованных товаров с учетом налога на добавленную стоимость. При этом по счету 90 операции отражаются в разное время в зависимости от момента учета реализации, зафиксированного в учетной политике предприятия. Следует помнить, что сейчас в обязательном порядке выпуска для целей бухгалтерского учета должна отражаться по моменту отгрузки товаров. Налоги же учитываются в момент реализации, принятой для целей налогообложения.

1.4.3 Учет тары

В торговом предприятии может быть сосредоточено большое количество тары под товаром и порожней.Различают несколько категорий тары:

многооборотная,

Тара однократного использования.

В торговом предприятии должен быть предусмотрен раздельный учет тары, которая:

1. оприходована на основании товаросопроводительных документов поставщиков;

2. не включена в товаросопроводительные документы поставщика, а оприходована с составлением акта и оценкой торговым предприятием;

3. относится к основным средствам.

Тара поступает на предприятие в основном вместе с товаром от поставщиков и приходуется на основании сопроводительных документов. Учет тары ведется обычно по чекам приобретения.

Учет движения тары под товарами и тары порожней при наличии большого количества разных видов тары с разными ценами производят по средним учетным ценам, которые устанавливают по отдельным группам тары применительно к ее назначению. При этом разница между ценами приобретения и средними учетными ценами может относиться на счет 42 "Торговая наценка". При очередных инвентаризациях выделяют сальдо по этой разнице и в случае необходимости ее корректируют как результат по операциям с тарой.

При поступлении многооборотной тары часто взимается залог, что отражается в обычном порядке через счета учета денежных средств. При этом, в случае реализации товаров и многооборотной таре, имеющей залоговые цены, эти цены не включают в базу по НДС, если указанная тара подлежит возврату продавцу.

Возврат тары поставщику или сдача ее соответствующим организациям фиксируется проводкой:

Дт 60; Кт 41, субсчет 41-3.

Недостача от операций с тарой:

Дт 94; Кт 41, субсчет 41-3.

Оприходование тары, выявленной по результатам инвентаризации, или тары, поступившей от поставщика без оплаты, считается внереализационным доходом: Дт 41, субсчет 41-3; Кт 91.

Ремонт тары: Дт 44; Дт 19, субсчет (НДС); Кт 60.

Внутреннее перемещение тары между отдельными подразделениями торгового предприятия находит отражение в аналитическом учете:

Кт 41, субсчет "Тара под товаром и порожняя" (склад 1)

Дт 41, субсчет "Тара под товаром и порожняя" (склад 2)

Вместо счета 41 в учете товарных операций может быть использован счет 01 "Основные средства" в случае удовлетворения условием отнесения тары к основным средствам.

1.4.4 Инвентаризация товаров и тары

Инвентаризация товаров и тары на складах торгового предприятия проводится для проверки наличия и состояния товарно-материальных ценностей. При этом выявляется соответствие фактического наличия товаров и тары на момент инвентаризации их остаткам по данным бухгалтерского учета.Количество инвентаризаций в отчетном году и сроки их проведения устанавливаются организациями самостоятельно, за исключением следующих случаев, когда проведение инвентаризации обязательно:

при смене материально ответственного лица - при уходе в отпуск бригадира и более половины членов бригады;

при установлении краж, ограблений, хищений, порчи ценностей, злоупотреблений;

при ликвидации, реорганизации предприятия, передачи имущества в аренду, выкупе, продаже и в других случаях, установленных законодательством.

Результаты инвентаризации должны быть определены в бухгалтерии предприятия после проверки документов, цен, а также таксировки описей по каждому наименованию товаров и тары в количественно-суммовом выражении. Для этого сопоставляют данные бухгалтерского учета с фактическим наличием товара и тары по описи. На ценности, по которым выявлены расхождения, составляют сличительную ведомость.

По недостачам, излишкам, пересортицам товаров материально ответственные лица дают письменное объяснение, которое вместе со сличительной ведомостью рассматриваются постоянно действующей центрально инвентаризационной комиссией и руководителем предприятия.

Комиссия устанавливает характер недостач (излишков) и способы их устранения, возможность зачета пересортиц одноименных товаров, списание суммовых разниц и естественной убыли. Недостачи товаров при наличии норм естественной убыли в их пределах списываются за счет расходов предприятия (на продажу), при их отсутствии - за счет расходов предприятия; излишки приходуют в доход. Суммовые разницы, возникшие при зачете пересортиц от завышения цен, подлежат возвращению покупателям, а если установить их невозможно, то приходуются в доход предприятия. Суммовые разницы от занижения цен на товары при отпуске и выявленные при инвентаризации недостачи товаров и потери от порчи ценностей подлежат взысканию с виновных лиц или, в случае отсутствия таковых лиц, относят на издержки обращения.

Результаты инвентаризации отражаются в учете к отчетности того месяца, в котором была закончена инвентаризация, по годовой инвентаризации - в годовом бухгалтерском отчете.

По результатам инвентаризации составляют бухгалтерские проводки.

Излишки товара и тары: Дт 41 "Товары", Кт 91 "Прочие доходы и расходы".

Недостача товара: Дт 94 "Недостачи и потери от порчи ценностей", Кт 41 "Товары".

Более подробное отражение результатов инвентаризации в бухгалтерском учете описывается в разделе "Учет товарных потерь".

Инвентаризация проводится один раз в год для каждого объекта. Этот способ проверки надежен и не требует высокого уровня внутренней организации, не мешающий процессу производства.

Инвентаризация денежных средств в кассе, на расчетных и валютных счетах, кредитов, займов проводится один раз в месяц (на 1 число каждого месяца).

Инвентаризация денежных средств, находящихся в банках на расчетном, валютном и специальных счетах, производится путем сверки остатков сумм, числящихся на соответствующих счетах по данным бухгалтерии организации с данными выписок банка.

Инвентаризацию проводят в порядке расположения материальных ценностей по местам хранения и по каждому материально ответственному лицу в отдельности.

Результаты проверки материальных ценностей записывают в инвентаризационные описи, указывая полное наименование ценностей, порядковые номера, сорт, количество, цену и общую сумму.

1.4.5 Подсчет итогов в регистрах бухучета

Конечный финансовый результат отражает счет 99, слагается из финансового результата от обычных видов деятельности, прочих доходов и расходов (их сальдо со счетом 91), а также включает чрезвычайные доходы и расходы.По дебету счета 99 отражают убытки, а по кредиту - прибыли организации.

Сопоставление дебетового и кредитового оборотов за отчетный период показывает конечный финансовый результат. При этом построение аналитического учета по счету 99 обеспечивает формирование данных, необходимых для составления отчета о прибылях и убытках.

Кроме выявления финансового результата организации также выявляют доход, подлежащий обложению налогом на прибыль, и зачисляют этот налог, порядок определения его установлен главой 25 Налогового кодекса РФ.

При этом налогооблагаемая база значительно отличается от прибыли непосредственно. Прибыль для целей налогообложения определяется так называемым котловым методом, при этом учитываются все доходы отчетного периода, которые уменьшаются на расходы, признаваемые в отчетном периоде.

Доходы и расходы согласно главе 25 Налогового кодекса РФ делятся на:

доходы от реализации товаров и имущественных прав;

внереализационные доходы.

При определении доходов из них исключаются суммы налогов, предъявленные к приобретению товаров.

1.4.6 Учет торговых наценок

Товары на балансе в оптовой торговле учитывают по совокупным ценам. В розничной торговле товары могут учитываться по покупным или продажным ценам. Если учет ведется по продажным ценам, то разница между покупной и продажной ценами отражаются на счете 42 "Торговая наценка".Тогда в первичных документах (приходных кассовых ордерах, счетах-фактурах, актах) выделена сумма НДС отдельной строкой или не оформлен, либо составлен ненадлежащим образом счет-фактура, исчисление расчетным путем налога на добавленную стоимость не производится. При этом стоимость приобретенных товаров, включая НДС, приходуется по счету 41 "Товары" с последующим списанием на счет реализации.

Величина торговой надбавки при этом отражается записью:

Д 41-2 "Товары в розничной торговле",

К 42 "Торговая наценка".

Сумма разницы в стоимости приобретенных товарно-материальных ценностей, исчисленной в фактической себестоимости приобретения (заготовления) в учетных ценах, списывается со счета 15 на счет 16. Накопленная на 16 счете разница списывается в дебет счетов учета издержек обращения или других соответствующих счетов пропорционально стоимости реализованных товаров по учетным ценам.

1.4.7 Расчеты по оплате труда торговых работников

Для учета заработной платы и расчетов по ней предназначен пассивный счет 70 "Расчет с персоналом по оплате труда".Счет 70 кредитуется в корреспонденции по счетам: Д 20; Д 44; Дт 08; Дт 99; Д 96; Д 97; Д 98; Д 84; К 70 " Расчет с персоналом по оплате труда".

Счет 70 дебетуется: Д 70; Кт 50; Кт 51; Кт 52; Кт 55; Кт 79; Кт 68; Кт 69; Кт 28; Кт 71; Кт 73; Кт 76; Кт 94.

Таким образом, сальдо счета 70, как правило, кредитовое показывает задолженность предприятия перед работниками по зарплатам.

После начисления средств персоналу по расчетно-платежной ведомости бухгалтер выписывает чек на всю сумму (округленную), которой одновременно с платежными поручениями на перечисление налогов предоставляет в банк.

Кассир, оформив полученные средства в кассу приходным ордером, по ведомости выдает зарплату работникам в течение трех рабочих дней. Что фиксирует расходным ордером, выписываемым на всю сумму выплаченной заработной платы. Остатки невыданной зарплаты сдаются в банк с оформлением расходного кассового ордера и указанием в ведомости факта депонирования. Учет расчетов с депонентами ведут в книге учета депонированной зарплаты или реестре невыданной зарплаты.

По окончании отчетного периода может быть составлена сводная расчетно-платежная ведомость, в которой проставляются бухгалтерские проводки.