Диплом на тему Совершенствование технологии управления финансовыми рисками на примере ОАО Сиббизнесбанк

Работа добавлена на сайт bukvasha.net: 2015-06-24Поможем написать учебную работу

Если у вас возникли сложности с курсовой, контрольной, дипломной, рефератом, отчетом по практике, научно-исследовательской и любой другой работой - мы готовы помочь.

Предоплата всего

от 25%

Подписываем

договор

Министерство образования и науки Российской Федерации

НОУ ВПО Сургутский институт мировой экономики и бизнеса «Планета»

Кафедра мировой экономики и финансов

Дипломная работа

на тему

Совершенствование технологии управления финансовыми рисками (на примере: ОАО «Сиббизнесбанк»)

Сургут 2008г.

СОДЕРЖАНИЕ

Введение

Глава 1. Теоретические аспекты технологии управления финансовыми рисками

1.1 Понятие и виды финансового риска

1.2 Принципы и методы управления финансовыми рисками

1.3 Построение системы риск-менеджмента в коммерческом банке

Глава 2. Анализ технологии управления финансовыми рисками на примере ОАО «Сиббизнесбанка»

2.1 Организационно-экономическая характеристика предприятия

2.2 Анализ финансового состояния ОАО «Сиббизнесбанк»

2.3 Анализ технологии управления финансовыми рисками предприятия

Глава 3. Совершенствование технологии управления финансовыми рисками ОАО«Сиббизнесбанка»

3.1 Разработка мероприятий по снижению финансового риска

3.2 Экономическое обоснование предложенных мероприятий

Заключение

Список литературы

Приложение

ВВЕДЕНИЕ

Актуальность темы исследования. Влияние внешней среды на финансы предприятий в современных условиях ведения бизнеса, характеризующееся высокой степенью неопределенности, обусловливает применение стратегического подхода к управлению финансовым риском. Российские предприятия не могут в полном объеме использовать многие методы управления финансовым риском, доступные их зарубежным конкурентам. Это связано с тем, что основным источником рисков в трансформируемом российском обществе, является противоречие – «система против среды» [10, с. 86], тогда как в странах с развитой рыночной экономикой предприятия и есть сама среда.

С точки зрения стратегического менеджмента, «понятие риска определяется как характеристика процесса и результата принятия стратегических решений, представляющая собой возможность таких последствий принимаемых стратегических решений, при которых поставленные цели (генеральная цель предприятия либо стратегические цели) частично или полностью не достигаются» [10, с. 124]. Современная концепция приемлемого риска исходит из признания того факта, что всегда существует риск не реализовать намеченный план, т. К. невозможно полностью устранить потенциальные причины, которые могут привести к нежелательному развитию событий и в результате к отклонению от выбранной цели» [10, с. 184]. Эта концепция ориентирует предприятия на решения, обоснованные анализом финансового риска и сопровождаемые комплексом мероприятий по смягчению или нейтрализации последствий проявления факторов финансового риска. Ее роль состоит в формировании сознательного отношения к риску и в такой организации процесса управления финансами, чтобы проявившийся фактор риска не стал неожиданностью для финансового менеджера и чтобы не пришлось поспешно принимать необоснованные решения. Следовательно, высокий уровень риска априорно не должен служить основанием отказа от принятия решения. Детальный анализ финансового риска и разработка мероприятий, уменьшающих его отрицательные последствия до приемлемого уровня, как правило, позволяют проводить высоко рискованные хозяйственные мероприятия, фактически рискуя настолько малым, насколько это приемлемо или допустимо для субъекта хозяйственной деятельности.

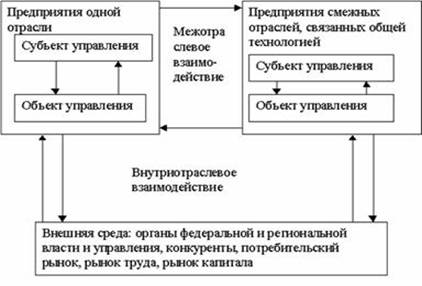

Управление финансовым риском представляет собой воздействие управляющей подсистемы на потенциал предприятия, трансформирующее его структуру и поведение в сторону упорядочивания денежных потоков путем взаимодействия предприятия с субъектами неопределенной внешней среды. Необходимо отметить, что инструментарий управления финансовым риском при принятии долгосрочных финансовых решений, используемый на практике, имеет ряд недостатков, связанных с двумя крайностями. Количественные методы обоснования решений с учетом риска, основанные на математическом аппарате, упрощают экономический смысл хозяйственных процессов. Экспертные оценки, учитывающие экономический аспект, обуславливают достаточно высокую степень субъективности решения.В процессе совершенствования инструментария управления финансовым риском, а также факторов финансового риска, необходимо разработать схему организации взаимодействия хозяйствующего субъекта на уровне его связей с внешним окружением (генераторами риска), и на уровне связей внутри его, которое будет иметь своим результатом снижение финансового риска. В методологии обоснования стратегического управления финансовыми рисками (с точки зрения неопределенности внешней среды) существуют два подхода. С одной стороны, стратегические решения с позиции финансового риска рассматривать предлагается как инвестиционные и, соответственно, для их обоснования пользовать методы инвестиционного анализа, адаптированные для учета воздействий внешней среды [15, с. 180].

С другой стороны сходство с двумя типами решений чисто внешнее, а различия настолько значительны, что обоснования стратегических решений управления финансовым риском необходимо разработать методологию с точки зрения стратегического финансового менеджмента.

Численность и масштабы рисков на финансовых рынках в мире постоянно возрастают, увеличивая значимость риск-менеджмента для бизнеса. Особенность российского финансового рынка, характеризующегося высоким уровнем странового, политического, законодательного, правового риска, значительными колебаниями цен, кризисными явлениями, также убеждает в необходимости управления рисками. В России практика управления рисками пока не получила широкого распространения в финансовых компаниях. Кризис августа 1998 г. В определенном смысле сыграл позитивную роль в осознании того, что современный финансовый институт не может успешно развиваться без комплексного управления рисками. Другими словами, каждая финансовая организация, претендующая на устойчивое развитие, должна иметь в своем арсенале систему управления рисками. Основными задачами системы управления рисками в организации является повышение финансовой устойчивости (т.к. основная опасность финансовых рисков заключается в неустойчивости денежных потоков во времени) и совершенствование механизмов управления. Особенностью финансового риска является вероятность наступления ущерба в результате проведения каких-либо операций в финансово-кредитной и биржевой сферах, совершения операций с фондовыми ценными бумагами, т.е. риска, который вытекает из природы этих операций. Вопросы, рассматриваемые в данной работе чрезвычайно актуальны в современных условиях хозяйствования и подлежит изучению с целью применения полученных знаний, результатов проведенного анализа на практике.

Цель исследования: изучение и разработка эффективной технологии управления финансовым риском предприятия с целью ее минимизации.

Исходя из цели, необходимо решить следующие задачи:

1. Изучить понятие и виды финансового риска.

2. Рассмотреть кредитный риск и основные способы его минимизации.

3. Ознакомиться с особенностями построения системы риск-менеджмента в коммерческом банке.

4. Проанализировать зарубежный опыт диагностики кризисного состояния в банковской сфере.

5. Изучить организационно-экономическую характеристика предприятия

6. Произвести оценку ликвидности и платежеспособности коммерческого банка

7. Провести анализ технологии управления финансовыми рисками предприятия

8. Разработать мероприятия по снижению финансового риска

9. Дать экономическое обоснование предложенным мероприятиям

Объект исследования: система управления финансовыми рисками ОАО «Сиббизнесбанка», осуществляющего банковскую деятельность в г. Сургуте.

Предмет изучения – особенности технологии управления финансовыми рисками организации.

Важность управления финансовыми рисками для эффективного развития экономических систем обусловила то внимание, которое ей уделяется в научной литературе и практике. Теории и практике управления финансовыми рисками, оптимизации доходности посвящены многочисленные зарубежные фундаментальные исследования. Термины «неопределенность» и «риск» встречаются уже в работах представителей ранней классической политэкономии Д. Рикардо, А. Смита, Дж. Милля. В дальнейшем более глубоко эти понятия рассматриваются Ф. Найтом, Дж. М. Кейнсом. Исследование сущности финансовых рисков, выявление их причин и классификацию проводили А. Маршалл, И. Шумпетер, Ю. Бригхем, Л. Гапенски, С. Хьюс, Г. Клейнер. Среди отечественных экономистов, занимавшихся исследованием содержания неопределенности и риска, следует выделить А. Альгина, В. Абчук, П. Половинкина, Л. Шаршукову., И. Балабанова, В. Гранатурова, М. Лапуста, В. Чернова, М. Рогова, О. Кандинскую.

Проблемы методологии исследования рисков и их оптимизации глубоко проработаны в трудах зарубежных ученых Э. Альтмана, M. Меркфаофера, М. Кассела, К.Д. Кэмпбелла, Т. Коха. В последние годы ряд отечественных исследователей проблемы управления рисками, такие как С. Грядов, Г. Клейнер. В. Белолипецкий, Ю. Сотникова. В числе зарубежных авторов следует отметить работы В.T. Ковелло, П.С. Роуза, Дж.Ф. Синки мл., П.С. Надлера, Дж. Пикфорда, П. Бернстайна, М. Баттеруорта, Н. Тэрнбулла, Э. Кэрри, Р. Стульца.

На защиту выносятся следующие положения:

1. Понятие и виды финансового риска

2. Кредитный риск и способы его минимизации

3. Особенности построения системы риск-менеджмента в коммерческом банке

4. Итоги анализа технологии управления финансовыми рисками.

5. Мероприятия по снижению финансового риска.

Структура дипломной работы состоит введения, трех глав, заключения и библиографического списка. В первой главе конкретизированы основные положения теории оценки эффективности управления финансовыми рисками организации. Во второй главе дана характеристика хозяйствующего субъекта, рассмотрена структура предприятия, дана финансовая оценка его деятельности. Третья глава представляет собой разработку системы совершенствования управления финансовыми рисками предприятия.

ГЛАВА 1. ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ ТЕХНОЛОГИИ УПРАВЛЕНИЯ ФИНАНСОВЫМИ РИСКАМИ

1.1 Понятие и виды финансового риска

Риск - это вероятность возникновения потерь, убытков, недопоступлений планируемых доходов, прибыли. Потери, имеющие место в предпринимательской деятельности, можно разделить на материальные, трудовые, финансовые.

Финансовый риск возникает в процессе отношений предприятия с финансовыми институтами (банками, финансовыми, инвестиционными, страховыми компаниями, биржами и др.). Причины финансового риска – инфляционные факторы, рост учетных ставок банка, снижение стоимости ценных бумаг и др. Денежные расходы, убытки и потери чаще всего являются результатом финансового предпринимательства (предпринимательства на финансовом рынке). Следовательно, финансовое предпринимательство – это то же коммерческое предпринимательство, но товаром выступают денежные средства. Поэтому финансовые риски – это риски спекулятивные.[4, с. 56] Для предприятий – профессиональных участников кредитного рынка финансовый риск это одна из разновидностей соответственно банковских (в банковской системе), страховых (для страховой и пенсионной систем) или инвестиционных рисков (для бирж, инвестиционных фондов и т.д.). Предприятия кредитного рынка финансовый риск обязывает учитывать такие специфические факторы, как неплатежеспособность клиента финансовой сделки, угроза невозврата кредита, общее ухудшение финансового положения клиента. Таким образом, под финансовым риском на рынке ссудных капиталов обычно подразумевается та разновидность их общих рисков, которая связана с угрозой невыполнения обязательств клиентами по причине их несостоятельности.[15, c. 45] Принято различать следующие разновидности финансового риска: кредитный риск, процентный риск, валютный риск, риск упущенной выгоды, инвестиционный риск, налоговый риск. Кредитный риск – опасность неуплаты предприятием основного долга и процентов по нему. Процентный риск – опасность потерь, связанная с ростом стоимости кредита. Валютные риски – представляют собой опасность изменения курса валюты, что приведет к реальным потерям при совершении биржевых спекуляции и различных внешнеэкономических операций. Риск упущенной выгоды – вероятность наступления косвенного ущерба или не дополучения прибыли в результате неосуществления какого-либо мероприятия или остановки хозяйственной деятельности. Инвестиционный риск – это вероятность того, что отвлечение финансовых ресурсов из текущего оборота в будущем принесет убытки или меньшую прибыль, чем ожидалось. Он присущ практически всем типам предприятий и неизбежен, поскольку инвестируя сбережения сегодня, покупатель того или иного вида актива отказывается от какой-то части материальных благ в надежде укрепить благополучие в будущем. Предприятие-инвестор, осуществляя венчурное вложение капитала, знает заранее, что возможны два вида результатов: доход или убыток.[7, с.25]

Налоговый риск – включает следующие опасности: невозможность получения налогового кредита; изменение налогового законодательства; индивидуальные решения сотрудников налоговой службы о возможности использования определенных льгот или применения конкретных санкций. Риски в банковской практике – это опасность потери ликвидности и доходов банка при наступлении определенных событий. Поэтому риски в большой степени связаны с ликвидностью и платежеспособностью банка. Российские банки, работая в различных регионах страны, испытывают на себе не только различные внутренние риски, но и внешние (региональные, социальные, политические и прочие), влияние которых различно в разных регионах страны. Риски возникают под влиянием множества факторов, основными из которых являются:

- Внешние – общие события, происходящие в экономике и в обществе (изменение политической ситуации, социальная напряженность, стихийные бедствия, влияющие на конъюнктуру рынка и состояние экономики в стране);

- Внутренние- чисто банковские причины (результаты кредитной деятельности, процентной политики, валютных операций, проводимых банками).

Возникновение потерь и убытков, прежде всего, обусловлено:

- неправильной оценкой кредитоспособности заемщика, перенасыщение кредитами хозяйства, высокой долей ссуд, выдаваемых одному заемщику;

- предоставление кредитов учредительным компаниям, которые частично или полностью формируют уставной капитал банка. В этом случае по существу происходит недостаточно четкое разделение собственности между кредитором и заемщиком;

- выдачей ссуд на сроки, не соответствующие времени нахождения депозита в банке. Хотя сроки привлечения депозитов взаимно трансформируются и всегда имеется определенная сумма обязательств банка, находящаяся на стабильном уровне, все же ссуды не могут быть предоставлены, чем те, в течении которых ресурсы полностью находятся в распоряжении банка;

- неквалифицированной оценкой финансового состояния заемщика;

- несвоевременным возвратом ранее выданных ссуд.[7, c. 72]

В деятельности коммерческих банков существует очень большое количество различных рисков. Перечислим некоторые из них.

Риск ликвидности эмитента – уверенность или неуверенность в том, что активы банка могут быть проданы по рыночной или близкой к ней цене.

Систематический риск – риск, возникающий в результате колебаний или отклонений в деятельности банка по отношению к результатам деятельности банковской системы в целом.

Процентный риск – изменчивость доходов и цен финансовых активов, которая вызвана изменением уровня процентных ставок, т.е. это риск того, что средняя стоимость привлеченных средств может превысить доходы по работающим активам. Базовый риск – возникает тогда, когда стоимость внутренних ресурсов (собственного капитала) более высока, чем стоимость капиталов на внешнем рынке. Экономический риск – долго-, средне- и краткосрочный риск, которому подвержена конкурентоспособная позиция банка в результате изменения процентных ставок или идентичных внешних рыночных факторов. Портфельный риск – риск концентрации портфеля активов в одном направлении деятельности. Риск неплатежеспособности возникает тогда, когда у банка нет расчетных средств и для выполнения текущих обязательств и используются для этой цели собственные средства.

Риск аффеляции – риск, возникающий в процессе управления совокупностью дочерних банковских структур. Риск стратегии – возникает в случае неадекватного определения банком собственного сектора рынка, неудовлетворения потребности того сектора рынка, на котором он желает работать. Риск рыночной конъюнктуры – риск несвоевременной реакции на изменение конъюнктуры рынка банковских услуг.[7 c. 95]

Риск эффективности текущих операций – риск неэффективности текущих операций, необходимость в корректной информации, оперативном определении прибыльности деятельности банка. Наиболее распространенными финансовыми рисками являются: риски неплатежеспособности заемщика, кредитный, процентный, валютный, риск несбалансированной ликвидности, технологический, законодательный, инфляции, финансового рычага. Рассмотрим три основных вида банковских рисков: кредитный, процентный, валютный. Кредитный риск – неуплата заемщиками в обусловленный договором срок полученных в ссуду средств и задержка уплаты процентов за нее. Наименьшие потери (наименьший риск) могут быть обеспечены правильным построением портфеля ссуд, правильной структурой кредитных вложений.

14. Полищук А.И. Деятельность банковских кредитных организаций. М.:Юнити, 2006. – 184 с. НОУ ВПО Сургутский институт мировой экономики и бизнеса «Планета»

Кафедра мировой экономики и финансов

Дипломная работа

на тему

Совершенствование технологии управления финансовыми рисками (на примере: ОАО «Сиббизнесбанк»)

Сургут 2008г.

СОДЕРЖАНИЕ

Введение

Глава 1. Теоретические аспекты технологии управления финансовыми рисками

1.1 Понятие и виды финансового риска

1.2 Принципы и методы управления финансовыми рисками

1.3 Построение системы риск-менеджмента в коммерческом банке

Глава 2. Анализ технологии управления финансовыми рисками на примере ОАО «Сиббизнесбанка»

2.1 Организационно-экономическая характеристика предприятия

2.2 Анализ финансового состояния ОАО «Сиббизнесбанк»

2.3 Анализ технологии управления финансовыми рисками предприятия

Глава 3. Совершенствование технологии управления финансовыми рисками ОАО«Сиббизнесбанка»

3.1 Разработка мероприятий по снижению финансового риска

3.2 Экономическое обоснование предложенных мероприятий

Заключение

Список литературы

Приложение

ВВЕДЕНИЕ

Актуальность темы исследования. Влияние внешней среды на финансы предприятий в современных условиях ведения бизнеса, характеризующееся высокой степенью неопределенности, обусловливает применение стратегического подхода к управлению финансовым риском. Российские предприятия не могут в полном объеме использовать многие методы управления финансовым риском, доступные их зарубежным конкурентам. Это связано с тем, что основным источником рисков в трансформируемом российском обществе, является противоречие – «система против среды» [10, с. 86], тогда как в странах с развитой рыночной экономикой предприятия и есть сама среда.

С точки зрения стратегического менеджмента, «понятие риска определяется как характеристика процесса и результата принятия стратегических решений, представляющая собой возможность таких последствий принимаемых стратегических решений, при которых поставленные цели (генеральная цель предприятия либо стратегические цели) частично или полностью не достигаются» [10, с. 124]. Современная концепция приемлемого риска исходит из признания того факта, что всегда существует риск не реализовать намеченный план, т. К. невозможно полностью устранить потенциальные причины, которые могут привести к нежелательному развитию событий и в результате к отклонению от выбранной цели» [10, с. 184]. Эта концепция ориентирует предприятия на решения, обоснованные анализом финансового риска и сопровождаемые комплексом мероприятий по смягчению или нейтрализации последствий проявления факторов финансового риска. Ее роль состоит в формировании сознательного отношения к риску и в такой организации процесса управления финансами, чтобы проявившийся фактор риска не стал неожиданностью для финансового менеджера и чтобы не пришлось поспешно принимать необоснованные решения. Следовательно, высокий уровень риска априорно не должен служить основанием отказа от принятия решения. Детальный анализ финансового риска и разработка мероприятий, уменьшающих его отрицательные последствия до приемлемого уровня, как правило, позволяют проводить высоко рискованные хозяйственные мероприятия, фактически рискуя настолько малым, насколько это приемлемо или допустимо для субъекта хозяйственной деятельности.

Управление финансовым риском представляет собой воздействие управляющей подсистемы на потенциал предприятия, трансформирующее его структуру и поведение в сторону упорядочивания денежных потоков путем взаимодействия предприятия с субъектами неопределенной внешней среды. Необходимо отметить, что инструментарий управления финансовым риском при принятии долгосрочных финансовых решений, используемый на практике, имеет ряд недостатков, связанных с двумя крайностями. Количественные методы обоснования решений с учетом риска, основанные на математическом аппарате, упрощают экономический смысл хозяйственных процессов. Экспертные оценки, учитывающие экономический аспект, обуславливают достаточно высокую степень субъективности решения.В процессе совершенствования инструментария управления финансовым риском, а также факторов финансового риска, необходимо разработать схему организации взаимодействия хозяйствующего субъекта на уровне его связей с внешним окружением (генераторами риска), и на уровне связей внутри его, которое будет иметь своим результатом снижение финансового риска. В методологии обоснования стратегического управления финансовыми рисками (с точки зрения неопределенности внешней среды) существуют два подхода. С одной стороны, стратегические решения с позиции финансового риска рассматривать предлагается как инвестиционные и, соответственно, для их обоснования пользовать методы инвестиционного анализа, адаптированные для учета воздействий внешней среды [15, с. 180].

С другой стороны сходство с двумя типами решений чисто внешнее, а различия настолько значительны, что обоснования стратегических решений управления финансовым риском необходимо разработать методологию с точки зрения стратегического финансового менеджмента.

Численность и масштабы рисков на финансовых рынках в мире постоянно возрастают, увеличивая значимость риск-менеджмента для бизнеса. Особенность российского финансового рынка, характеризующегося высоким уровнем странового, политического, законодательного, правового риска, значительными колебаниями цен, кризисными явлениями, также убеждает в необходимости управления рисками. В России практика управления рисками пока не получила широкого распространения в финансовых компаниях. Кризис августа 1998 г. В определенном смысле сыграл позитивную роль в осознании того, что современный финансовый институт не может успешно развиваться без комплексного управления рисками. Другими словами, каждая финансовая организация, претендующая на устойчивое развитие, должна иметь в своем арсенале систему управления рисками. Основными задачами системы управления рисками в организации является повышение финансовой устойчивости (т.к. основная опасность финансовых рисков заключается в неустойчивости денежных потоков во времени) и совершенствование механизмов управления. Особенностью финансового риска является вероятность наступления ущерба в результате проведения каких-либо операций в финансово-кредитной и биржевой сферах, совершения операций с фондовыми ценными бумагами, т.е. риска, который вытекает из природы этих операций. Вопросы, рассматриваемые в данной работе чрезвычайно актуальны в современных условиях хозяйствования и подлежит изучению с целью применения полученных знаний, результатов проведенного анализа на практике.

Цель исследования: изучение и разработка эффективной технологии управления финансовым риском предприятия с целью ее минимизации.

Исходя из цели, необходимо решить следующие задачи:

1. Изучить понятие и виды финансового риска.

2. Рассмотреть кредитный риск и основные способы его минимизации.

3. Ознакомиться с особенностями построения системы риск-менеджмента в коммерческом банке.

4. Проанализировать зарубежный опыт диагностики кризисного состояния в банковской сфере.

5. Изучить организационно-экономическую характеристика предприятия

6. Произвести оценку ликвидности и платежеспособности коммерческого банка

7. Провести анализ технологии управления финансовыми рисками предприятия

8. Разработать мероприятия по снижению финансового риска

9. Дать экономическое обоснование предложенным мероприятиям

Объект исследования: система управления финансовыми рисками ОАО «Сиббизнесбанка», осуществляющего банковскую деятельность в г. Сургуте.

Предмет изучения – особенности технологии управления финансовыми рисками организации.

Важность управления финансовыми рисками для эффективного развития экономических систем обусловила то внимание, которое ей уделяется в научной литературе и практике. Теории и практике управления финансовыми рисками, оптимизации доходности посвящены многочисленные зарубежные фундаментальные исследования. Термины «неопределенность» и «риск» встречаются уже в работах представителей ранней классической политэкономии Д. Рикардо, А. Смита, Дж. Милля. В дальнейшем более глубоко эти понятия рассматриваются Ф. Найтом, Дж. М. Кейнсом. Исследование сущности финансовых рисков, выявление их причин и классификацию проводили А. Маршалл, И. Шумпетер, Ю. Бригхем, Л. Гапенски, С. Хьюс, Г. Клейнер. Среди отечественных экономистов, занимавшихся исследованием содержания неопределенности и риска, следует выделить А. Альгина, В. Абчук, П. Половинкина, Л. Шаршукову., И. Балабанова, В. Гранатурова, М. Лапуста, В. Чернова, М. Рогова, О. Кандинскую.

Проблемы методологии исследования рисков и их оптимизации глубоко проработаны в трудах зарубежных ученых Э. Альтмана, M. Меркфаофера, М. Кассела, К.Д. Кэмпбелла, Т. Коха. В последние годы ряд отечественных исследователей проблемы управления рисками, такие как С. Грядов, Г. Клейнер. В. Белолипецкий, Ю. Сотникова. В числе зарубежных авторов следует отметить работы В.T. Ковелло, П.С. Роуза, Дж.Ф. Синки мл., П.С. Надлера, Дж. Пикфорда, П. Бернстайна, М. Баттеруорта, Н. Тэрнбулла, Э. Кэрри, Р. Стульца.

На защиту выносятся следующие положения:

1. Понятие и виды финансового риска

2. Кредитный риск и способы его минимизации

3. Особенности построения системы риск-менеджмента в коммерческом банке

4. Итоги анализа технологии управления финансовыми рисками.

5. Мероприятия по снижению финансового риска.

Структура дипломной работы состоит введения, трех глав, заключения и библиографического списка. В первой главе конкретизированы основные положения теории оценки эффективности управления финансовыми рисками организации. Во второй главе дана характеристика хозяйствующего субъекта, рассмотрена структура предприятия, дана финансовая оценка его деятельности. Третья глава представляет собой разработку системы совершенствования управления финансовыми рисками предприятия.

ГЛАВА 1. ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ ТЕХНОЛОГИИ УПРАВЛЕНИЯ ФИНАНСОВЫМИ РИСКАМИ

1.1 Понятие и виды финансового риска

Риск - это вероятность возникновения потерь, убытков, недопоступлений планируемых доходов, прибыли. Потери, имеющие место в предпринимательской деятельности, можно разделить на материальные, трудовые, финансовые.

Финансовый риск возникает в процессе отношений предприятия с финансовыми институтами (банками, финансовыми, инвестиционными, страховыми компаниями, биржами и др.). Причины финансового риска – инфляционные факторы, рост учетных ставок банка, снижение стоимости ценных бумаг и др. Денежные расходы, убытки и потери чаще всего являются результатом финансового предпринимательства (предпринимательства на финансовом рынке). Следовательно, финансовое предпринимательство – это то же коммерческое предпринимательство, но товаром выступают денежные средства. Поэтому финансовые риски – это риски спекулятивные.[4, с. 56] Для предприятий – профессиональных участников кредитного рынка финансовый риск это одна из разновидностей соответственно банковских (в банковской системе), страховых (для страховой и пенсионной систем) или инвестиционных рисков (для бирж, инвестиционных фондов и т.д.). Предприятия кредитного рынка финансовый риск обязывает учитывать такие специфические факторы, как неплатежеспособность клиента финансовой сделки, угроза невозврата кредита, общее ухудшение финансового положения клиента. Таким образом, под финансовым риском на рынке ссудных капиталов обычно подразумевается та разновидность их общих рисков, которая связана с угрозой невыполнения обязательств клиентами по причине их несостоятельности.[15, c. 45] Принято различать следующие разновидности финансового риска: кредитный риск, процентный риск, валютный риск, риск упущенной выгоды, инвестиционный риск, налоговый риск. Кредитный риск – опасность неуплаты предприятием основного долга и процентов по нему. Процентный риск – опасность потерь, связанная с ростом стоимости кредита. Валютные риски – представляют собой опасность изменения курса валюты, что приведет к реальным потерям при совершении биржевых спекуляции и различных внешнеэкономических операций. Риск упущенной выгоды – вероятность наступления косвенного ущерба или не дополучения прибыли в результате неосуществления какого-либо мероприятия или остановки хозяйственной деятельности. Инвестиционный риск – это вероятность того, что отвлечение финансовых ресурсов из текущего оборота в будущем принесет убытки или меньшую прибыль, чем ожидалось. Он присущ практически всем типам предприятий и неизбежен, поскольку инвестируя сбережения сегодня, покупатель того или иного вида актива отказывается от какой-то части материальных благ в надежде укрепить благополучие в будущем. Предприятие-инвестор, осуществляя венчурное вложение капитала, знает заранее, что возможны два вида результатов: доход или убыток.[7, с.25]

Налоговый риск – включает следующие опасности: невозможность получения налогового кредита; изменение налогового законодательства; индивидуальные решения сотрудников налоговой службы о возможности использования определенных льгот или применения конкретных санкций. Риски в банковской практике – это опасность потери ликвидности и доходов банка при наступлении определенных событий. Поэтому риски в большой степени связаны с ликвидностью и платежеспособностью банка. Российские банки, работая в различных регионах страны, испытывают на себе не только различные внутренние риски, но и внешние (региональные, социальные, политические и прочие), влияние которых различно в разных регионах страны. Риски возникают под влиянием множества факторов, основными из которых являются:

- Внешние – общие события, происходящие в экономике и в обществе (изменение политической ситуации, социальная напряженность, стихийные бедствия, влияющие на конъюнктуру рынка и состояние экономики в стране);

- Внутренние- чисто банковские причины (результаты кредитной деятельности, процентной политики, валютных операций, проводимых банками).

Возникновение потерь и убытков, прежде всего, обусловлено:

- неправильной оценкой кредитоспособности заемщика, перенасыщение кредитами хозяйства, высокой долей ссуд, выдаваемых одному заемщику;

- предоставление кредитов учредительным компаниям, которые частично или полностью формируют уставной капитал банка. В этом случае по существу происходит недостаточно четкое разделение собственности между кредитором и заемщиком;

- выдачей ссуд на сроки, не соответствующие времени нахождения депозита в банке. Хотя сроки привлечения депозитов взаимно трансформируются и всегда имеется определенная сумма обязательств банка, находящаяся на стабильном уровне, все же ссуды не могут быть предоставлены, чем те, в течении которых ресурсы полностью находятся в распоряжении банка;

- неквалифицированной оценкой финансового состояния заемщика;

- несвоевременным возвратом ранее выданных ссуд.[7, c. 72]

В деятельности коммерческих банков существует очень большое количество различных рисков. Перечислим некоторые из них.

Риск ликвидности эмитента – уверенность или неуверенность в том, что активы банка могут быть проданы по рыночной или близкой к ней цене.

Систематический риск – риск, возникающий в результате колебаний или отклонений в деятельности банка по отношению к результатам деятельности банковской системы в целом.

Процентный риск – изменчивость доходов и цен финансовых активов, которая вызвана изменением уровня процентных ставок, т.е. это риск того, что средняя стоимость привлеченных средств может превысить доходы по работающим активам. Базовый риск – возникает тогда, когда стоимость внутренних ресурсов (собственного капитала) более высока, чем стоимость капиталов на внешнем рынке. Экономический риск – долго-, средне- и краткосрочный риск, которому подвержена конкурентоспособная позиция банка в результате изменения процентных ставок или идентичных внешних рыночных факторов. Портфельный риск – риск концентрации портфеля активов в одном направлении деятельности. Риск неплатежеспособности возникает тогда, когда у банка нет расчетных средств и для выполнения текущих обязательств и используются для этой цели собственные средства.

Риск аффеляции – риск, возникающий в процессе управления совокупностью дочерних банковских структур. Риск стратегии – возникает в случае неадекватного определения банком собственного сектора рынка, неудовлетворения потребности того сектора рынка, на котором он желает работать. Риск рыночной конъюнктуры – риск несвоевременной реакции на изменение конъюнктуры рынка банковских услуг.[7 c. 95]

Риск эффективности текущих операций – риск неэффективности текущих операций, необходимость в корректной информации, оперативном определении прибыльности деятельности банка. Наиболее распространенными финансовыми рисками являются: риски неплатежеспособности заемщика, кредитный, процентный, валютный, риск несбалансированной ликвидности, технологический, законодательный, инфляции, финансового рычага. Рассмотрим три основных вида банковских рисков: кредитный, процентный, валютный. Кредитный риск – неуплата заемщиками в обусловленный договором срок полученных в ссуду средств и задержка уплаты процентов за нее. Наименьшие потери (наименьший риск) могут быть обеспечены правильным построением портфеля ссуд, правильной структурой кредитных вложений.

15. Синки Д.Ф. Управление финансами в коммерческих банках.: Пер. с англ. / Под. Ред. Р. Я. Левиты, Б. С. Пинскера. М.: Catalaxy, 2004. – 338 с.

16. Солянкин А.А. Компьютеризация финансового анализа и прогнозирования в банке. М.: Финстатинформ, 2005. – 421 с.

17. Фетисов Г.Г. Устойчивость коммерческого банка и рейтинговые системы ее оценки. М.: Финансы и статистика, 2005. – 214 с.

18.Черкасов В.Е. Финансовый анализ в коммерческом банке. М.: Инфра-М, 2005. – 321 с.

19. Шеремет А.Т., Щербакова Г.Н. Финансовый анализ в коммерческом банке. М.: Финансы и статистика, 2006. – 315 с.

20. Экономический анализ деятельности банка. Учеб. Пособие. М.: Инфра-М, 2006. – 346 с.

21. Андреев В. Банковский рейтинг в России: шаг вперед, два шага назад // Рынок ценных бумаг 2005, №5

22. Балашова Н.Е. Построение системы риск-менеджмента в финансовой компании // Менеджмент в России и за рубежом №4 / 2002.

23. Буздалин А.В. Анализ работы банка на основе систем искусственного интеллекта // Бизнес и банки 2004, №29

24. Буздалин А.В. Как построить рейтинг стратегической надежности банков // Банковское дело 2005 №11

25. Буздалин А.В., Британишский А.А. Экспертная система анализа банков на основе методики CAMEL // Бизнес и банки 2006, №22

26.Букин С. За кулисами рейтинга // Банковские технологии 2001, №11

27. Коваленко А. Построение информационно-аналитической системы: концепция и подходы R-Style Software Lab. // Банковские технологии 2005, №11

28. Лепетиков Д. Хождение в народ. Развитие российских банков в 2007 году во многом будет зависеть от населения // Эксперт 2007, №11

28. Методика составления рейтинга надежности банков // Профиль 2006, №20

29. Нестеренко О.Б. Надежность коммерческого банка и факторы ее определяющие // Деньги и кредит 2005, №10

30. Оленев Н., Карминский А., Астрелина В. О необходимости дифференциации пруденциальных норм и рейтинговых оценок для финансовых институтов реальной экономики // Рынок ценных бумаг 2007, №20.

31.Печалова М.Ю. Организация риск-менеджмента в коммерческом банке // Менеджмент в России и за рубежом №1 / 2005

32.Соврин С.В. Современные банковские технологии и их влияние на эффективной банковской системы // Деньги и кредит 2006, №9

33. Хейнсворт Р. Банкиры нам доверяют // Банковское дело 2005, №11

34. Ходачник Г.Э. Зарубежный опыт диагностики кризисного состояния в банковской сфере // Менеджмент в России и за рубежом №4 / 2005.

Уважаемый председатель и члены государственной аттестационной комиссии!

На ваше рассмотрение представляется дипломная работа на тему: «Анализ технологии управления финансовыми рисками» (на примере: ОАО «Сиббизнесбанк»)

Целью дипломной работы является разработка эффективной технологии управления финансовым риском предприятия с целью его минимизации.

Проблемы и пути снижения финансового риска, рассматриваемые в данной работе чрезвычайно актуальны в современных условиях хозяйствования и подлежит изучению с целью применения полученных знаний, результатов проведенного анализа на практике.

Основными задачами системы управления рисками в организации является повышение финансовой устойчивости (т.к. основная опасность финансовых рисков заключается в неустойчивости денежных потоков во времени) и совершенствование механизмов управления.

Объектом исследования в данной работе является система управления финансовыми рисками ОАО «Сиббизнесбанка», осуществляющего банковскую деятельность в г. Сургуте.

Предмет изучения – особенности технологии управления финансовыми рисками организации.

ОАО «СИББИЗНЕСБАНК» осуществляет следующие виды деятельности:

- прием и обслуживание вкладов населения;

- выпуск и обслуживание пластиковых карт (в частности, выплата заработной платы работникам корпоративных клиентов Банка на пластиковые карты);

- кредитование физических лиц, осуществляемое по пяти направлениям:

- потребительское кредитование;

- автокредитование;

- ипотека;

- разрешенный овердрафт по пластиковым картам;

- кредиты на неотложные нужды.

Динамику финансовых показателей ОАО «СИББИЗНЕСБАНК» за 2006-2007гг. рассмотрим в таблице 1

Динамика основных финансовых показателей ОАО «СИББИЗНЕСБАНК» свидетельствует об устойчивой тенденции развития всех основных направлений бизнеса.

Сохраняются стабильно высокие темпы роста валюты баланса, собственных средств, доходов и прибыли Банка.

Основным фактором, влияющим на позитивную динамику развития, является последовательная политика менеджмента, направленная на поддержание основного конкурентного преимущества – высокого уровня предоставляемых услуг, а также взвешенный подход к оценке перспектив развития и рисков.

Собственные средства (капитал) Банка на 1 января 2008 г. составили 119 054 тыс. руб., по сравнению с 1 января 2007 г. капитал увеличился на 40 731 тыс. руб. или 52 % (см. рис.1).

Показатель достаточности капитала Банка на 1 января

За 2007 год валюта баланса ОАО «СИББИЗНЕСБАНК» (с учетом счетов межфилиальных расчетов) выросла на 76,29% или 1 535,3 млн. руб. с 2 012,4 млн. руб. до 3 547,7 млн. руб. (см. рис.2).

В таблице 2 рассмотрим структуру активов ОАО НА 01.01.2008г.

Активы ОАО увеличились на 58,12% и по состоянию на 01.01.08 года составили 2 398,2 млн. руб. Значительный объем ресурсов, как и в прошлые годы, Банк размещал на кредитном рынке. Чистая ссудная задолженность в общей структуре активов составляет 48,13%. Удельный вес вложений в инвестиционные ценные бумаги составил 12,03%, а в торговые ценные бумаги – 11,2% в структуре активов. Доля денежных средств активов, к которым относятся средства на корреспондентских счетах в ЦБ, в других банках и в кассе, составляет 23,84% от общей суммы активов. Основные средства в структуре активов занимают 3,57% (см. рис. 3).

В таблице 3 рассмотрим структуру пассивов ОАО «СИББИЗНЕСБАНК» на 01.01.2008 г.

По состоянию на 1 января 2008 года 91,06% совокупных пассивов составляли привлеченные ресурсы. В абсолютном выражении объем привлеченных Банком средств вырос на 881,5 млн. руб., или в 1,6 раза. Важнейшей составляющей ресурсной базы ОАО «СИББИЗНЕСБАНК» оставались привлеченные средства клиентов.

Структура пассивов имеет следующий вид: вклады физических лиц – 41,85%, средства на расчетных счетах – 32,52%, средства кредитных организаций – 0,42%, депозиты юридических лиц – 16,28%, собственные средства – 4,47% (см. рис. 4).

Рост объемов проводимых Банком операций, благоприятным образом сказался на качественных показателях его деятельности. В частности, объем прибыли ОАО «СИББИЗНЕСБАНК» по итогам 2007 года достиг 23 664 тыс. руб. (см. таблицу 4).

Доходы Банка за 2007 год составили 488 306 тыс. руб.

Суммарные доходы Банка выросли в 1,9 раза в сравнении с предыдущим годом. Динамика доходов ОАО «СИББИЗНЕСБАНК» за 2006-2007 год по кварталам представлена на рис.5.

Наибольшую долю, как и в 2006 году, составляют процентные доходы по кредитным операциям – 27,23% доходов Банка. На 01.01.2008 года они составили почти 132,9 млн. руб., что в 1,8 раза больше, чем в прошлом году. Доходы за расчетно-кассовое обслуживание в 2007 году составили 50,6 млн. руб. В общей структуре доходов удельный вес данной статьи составляет 10,36%. Совокупный доход от операций с ценными бумагами за 2007 год составил 67 млн. руб., удельный вес – 13,73%, что на 64,22% выше в сравнении с прошлым годом. В 3 раза возросли доходы по валютным операциям Банка и по состоянию на 01.01.08 г. составили 90,6 млн. руб., удельный вес – 18,55%.

За 2007 год, как и прежде, ОАО «СИББИЗНЕСБАНК» активно развивал услуги по привлечению средств физических лиц во вклады.

Банк привлекал депозиты в рублях и в иностранной валюте, определяя уровень процентных ставок и срочность исходя из складывающейся конъюнктуры рынка, а также потребностей и возможностей клиентов.

В сравнении с 2006 годом объем привлеченных депозитов увеличился на 41,12% (+1 104,5 млн.руб.), и в абсолютном выражении составил 3 791 млн. руб. (с учетом операций по банковским картам).

Прирост ресурсной базы в основном обеспечен за счет увеличения вкладов физических лиц, которые в 2007 году, возросли на 8,45% (+170,2 млн. руб.) с 2 015,7млн.руб. до 2 185,9 млн. руб. Объем средств на банковских картах увеличился в 1,5 раза в сравнении с прошлым годом и составил 829 млн. руб. (см. таблицу 5).

Головной организацией Банка было предоставлено кредитов в общей сумме 1 103,2 млн. руб. (см. таблицу 6).

Формирование кредитного портфеля строится на основе всестороннего анализа финансового положения потенциальных заемщиков с учетом их деловой репутации, кредитной истории, оптимизации кредитных рисков, в том числе состоящие в ликвидности залога и достаточности для покрытия рисков по кредитам.

Банк уделяет серьезное внимание должному оформлению всей сопутствующей выдаче кредита документации, ее полноте и юридической корректности. Структура вложений по экономическим секторам по состоянию на 01.01.2008 г. представлена на рис .6. На 01.01.2008 года размер просроченной задолженности составил 2,9 тыс. руб. Резерв на покрытие возможных потерь по ссудным операциям, создан в полном объеме в соответствии с нормативными требованиями Банка России. Одним из приоритетных направлений развития ОАО «СИББИЗНЕСБАНК» является разработка и внедрение эффективной системы управления рисками, поддерживающей процедуры выявления, мониторинга, оценки, ограничения и нейтрализации принимаемых Банком рисков в целях повышения эффективности работы Банка, снижения потерь, максимизации финансовых результатов, а также нахождения оптимального соотношения между совокупным уровнем риска и доходностью Банка.

Основная концентрация рисков Банка приходится на следующие элементы Системы управления рисками:

-Управление операционным риском;

-Управление кредитным риском;

-Управление риском ликвидности;

-Управление рыночным риском;

-Управление правовым риском;

-Управление риском потери деловой репутации;

-Управление стратегическим риском.

Перечень финансовых рисков, оказывающих влияние на деятельность ОАО «Сиббизнесбанк», показан с помощью экспертной оценки финансовых рисков. В данной работе оценена вероятность наступления потерь вследствие финансовых рисков, а также размер потенциального ущерба, связанного с этими рисками (см. таблицу 7). На результаты деятельности ОАО «СИББИЗНЕСБАНК» наибольшее влияние оказывают кредитный риск, операционный риск и стратегический риск. При этом размер потерь от влияния кредитного риска оценивается как удовлетворительный, от операционного риска - как средний, от стратегического риска - как средний.

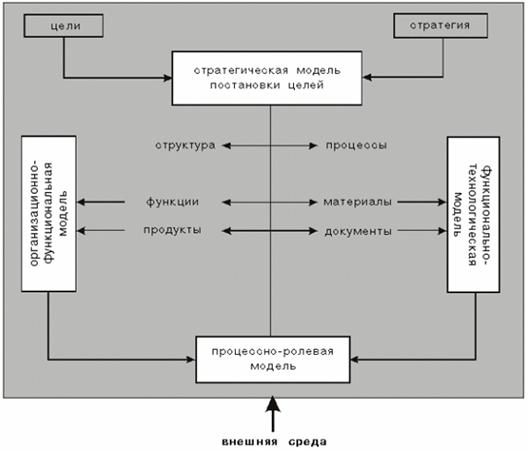

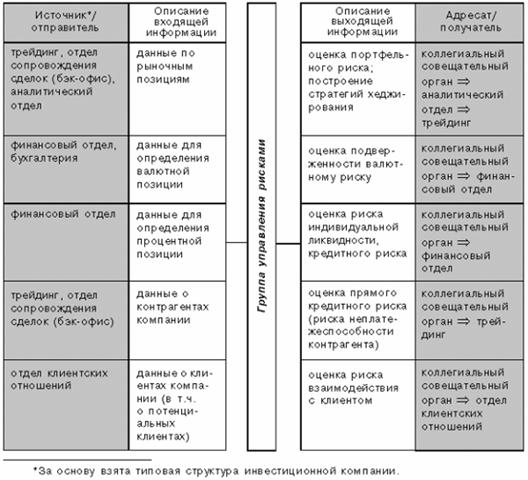

На рис. 7 рассмотрим общую модель совершенствования системы риск-менеджмента в ОАО «Сиббизнесбанк». В таблице 8 проведем расчет затрат на внедрение системы реинжениринга риск-менеджмента. В результате внедрения реинженирингового подхода к управлению финансовыми рисками сумма упущенной выгоды с финансовыми инструментами уменьшится на 85,1% или на 1860 тыс. руб. В целях упрочнения финансового состояния кредитной организации рекомендуется увеличить собственный капитал банка посредством эмиссии акций на сумму 70 000 тыс. руб., что позволит повысить показатель отношения собственных и привлеченных средств до оптимального уровня. Кроме того необходимо разработать новые депозитные линии для привлечения дополнительного капитала со стороны физических лиц – открыть срочный вклад «Отпускной» сроком на 6 мес. и 14% годовых, вклад «Резерв» сроком на 1 год и 14,5% годовых. Открытие депозитной линии позволит привлечь дополнительно финансовые ресурсы физических лиц в размере до 8% от суммы депозитов в отчетном периоде (см. таблицу 9). Таким образом, в результате проведения мероприятий по оптимизации соотношения собственных и привлеченных средств, ОАО «Сиббизнесбанк» приведет коэффициент соотношения собственных и привлеченных средств в нормативное значение – более 8%. Процедура лимитирования кредитного процесса уже проводится в рамках программы управления финансовыми рисками ОАО «Сиббизнесбанк», поэтому данный механизм необходимо использовать в комплексе с диверсификацией выдачи ссуд. Экономический эффект от реализации данного мероприятия предположительно будет выражен в сокращении потерь от невозврата кредита за счет уменьшения суммы выданных кредитов и дифференциации кредитной суммы по принципу «меньше сумма кредита, но в большем количестве кредитных договоров». Предположительный эффект выразится в сокращении невозврата кредитов до 0,5%. На рис. 8 рассмотрим процесс диверсификации финансовых ресурсов ОАО «Сибизнесбанк». Совокупный экономический эффект от проведения политики деверсификации кредитной линии и совершенствования анализа кредитоспособности заемщиков, рассмотрим в таблице 10. Сумма убытка от невозврата кредитов снизится по плану на 0,7%, а экономический эффект выраженный в уменьшении долга заемщиков за счет проведения политики лимитирования и диверсификации кредитной линии, а также за счет проведения более совершенного анализа кредитоспособности заемщиков составит 11302 тыс. руб. В таблице 11 рассмотрим совокупный экономический эффект от всех предложенных мероприятий по совершенствованию управления финансовыми рисками ОАО «Сибизнесбанк». Таким образом, совокупный экономический эффект от реализации предложенных мероприятий по совершенствованию управления финансовыми рисками ОАО «Сиббизнесбанк» составит 21 454 тыс. руб., а это 4,3 % от суммы совокупного дохода кредитной организации в отчетном периоде.

Мой доклад окончен, спасибо за внимание!

Уважаемый председатель и члены государственной аттестационной комиссии!

На ваше рассмотрение представляется дипломная работа на тему: «Совершенствование технологии управления финансовыми рисками» (на примере: ОАО «Сиббизнесбанк»)

Целью дипломной работы является разработка эффективной технологии управления финансовым риском предприятия с целью его минимизации.

Реинжиниринг—это совокупность методов, позволяющих с помощью информационных технологий производить моделирование структур и процессов компании.

Управление рисками — это сложный многоступенчатый процесс идентификации, оценки, управления, мониторинга и контроля за рисками.

Политики диверсификации состоит в предоставлении кредитов большому числу независимых друг от друга клиентов. Кроме того, производится распределение кредитов и ценных бумаг по срокам, а также по назначению кредитов, по виду обеспечения под различные виды активов, по способу установления ставки за кредит, по отраслям.

На результаты деятельности ОАО «СИББИЗНЕСБАНК» наибольшее влияние оказывают кредитный риск, операционный риск и стратегический риск. При этом размер потерь от влияния кредитного риска оценивается как удовлетворительный, от операционного риска - как средний, от стратегического риска - как средний.

Рассмотрим общую модель совершенствования системы риск-менеджмента в ОАО «Сиббизнесбанк».

На диограме виден экономический эффект от внедрение системы реинжениринга риск-менеджмента .

В результате внедрения реинженирингового подхода к управлению финансовыми рисками увеличилась Оплата труда персонала подразделения по управлению рисками, тыс. руб. на 1600 т.р., Затраты на обучение персонала, тыс. руб. остались не измены, Сумма упущенной выгоды по операциям с ценными бумагами и по валютным операциям знизилась на 1860 т.р., Соотношение суммы упущенной выгоды к затратам на содержание подразделения по управлению рисками уменьшился на 2,17

Рассмотрим процесс диверсификации финансовых ресурсов ОАО «Сибизнесбанк». Совокупный экономический эффект от проведения политики деверсификации кредитной линии и совершенствования анализа кредитоспособности заемщиков, рассмотрим Сумма убытка от невозврата кредитов снизится по плану на 0,7%, а экономический эффект выраженный в уменьшении долга заемщиков за счет проведения политики лимитирования и диверсификации кредитной линии, а также за счет проведения более совершенного анализа кредитоспособности заемщиков составит 11 302 тыс. руб. Рассмотрим совокупный экономический эффект от всех предложенных мероприятий по совершенствованию управления финансовыми рисками ОАО «Сибизнесбанк». Таким образом, совокупный экономический эффект от реализации предложенных мероприятий по совершенствованию управления финансовыми рисками ОАО «Сиббизнесбанк» составит 21 454 тыс. руб., а это 4,3 % от суммы совокупного дохода кредитной организации в отчетном периоде.

Мой доклад окончен, спасибо за внимание!

ПУБЛИКУЕМАЯ ОТЧЕТНОСТЬ

| Тыс. руб. | ||||||

| БАЛАНС | 01.01.2006 | 01.04.2006 | 01.07.2006 | 01.10.2006 | 01.01.2007 | |

| I | АКТИВЫ | |||||

| 1 | Денежные средства | 49 112 | 62 423 | 76 399 | 81 681 | 104 621 |

| 2 | Средства кредитных организаций в Центральном банке РФ | 354 643 | 135 893 | 142 255 | 305 285 | 430 444 |

| 2.1 | Обязательные резервы | 22 867 | 22 778 | 24 603 | 26 747 | 35 014 |

| 3 | Средства в кредитных организациях | 94 231 | 51 481 | 75 909 | 20 724 | 36 666 |

| 4 | Чистые вложения в торговые ценные бумаги | 35 156 | 187 876 | 164 538 | 186 639 | 268 547 |

| 5 | Чистая ссудная задолженность | 472 134 | 473 844 | 580 140 | 732 989 | 1 154 340 |

| 6 | Чистые вложения в инвестиционные ценные бумаги, удерживаемые до погашения | 446 911 | 302 863 | 296 026 | 292 735 | 288 548 |

| 7 | Чистые вложения в ценные бумаги, имеющиеся в наличии для продажи | 0 | 0 | 0 | 0 | 0 |

| 8 | Основные средства, нематериальные активы и материальные запасы | 52 821 | 52 728 | 53 185 | 85 156 | 85 659 |

| 9 | Требования по получению процентов | 3 083 | 2 784 | 3 429 | 3 778 | 4 258 |

| 10 | Прочие активы | 8 674 | 23 347 | 18 029 | 16 165 | 25 185 |

| 11 | Всего активов | 1 516 765 | 1 293 239 | 1 409 910 | 1 725 152 | 2 398 268 |

| II | ПАССИВЫ | | ||||

| 12 | Кредиты Центрального банка Российской Федерации | 0 | 0 | 0 | 0 | 0 |

| 13 | Средства кредитных организаций | 162 304 | 1 | 40 810 | 0 | 10 000 |

| 14 | Средства клиентов (некредитных организаций) | 1 257 446 | 1 198 852 | 1 237 433 | 1 575 767 | 2 173 955 |

| 14.1 | Вклады физических лиц | 727 481 | 727 715 | 703 954 | 718 303 | 1 003 599 |

| 15 | Выпущенные долговые обязательства | 11 565 | 10 973 | 1 387 | 22 071 | 84 053 |

| 16 | Обязательства по уплате процентов | 16 460 | 13 897 | 14 156 | 17 868 | 17 033 |

| 17 | Прочие обязательства | 5 721 | 2 728 | 9 450 | 6 400 | 2 783 |

| 18 | Резервы на возможные потери по условным обязательствам кредитного характера, прочим возможным потерям и по операциям с резидентами офшорных зон | 128 | 166 | 598 | 2 581 | 3 209 |

| 19 | Всего обязательств | 1 453 624 | 1 226 617 | 1 303 834 | 1 624 687 | 2 291 033 |

| III | ИСТОЧНИКИ СОБСТВЕННЫХ СРЕДСТВ | |||||

| 20 | Средства акционеров (участников) | 50 000 | 50 000 | 90 000 | 90 000 | 90 000 |

| 20.1 | Зарегистрированные обыкновенные акции и доли | 50 000 | 50 000 | 90 000 | 90 000 | 90 000 |

| 20.2 | Зарегистрированные привилегированные акции | 0 | 0 | 0 | 0 | 0 |

| 20.3 | Незарегистрированный уставный капитал неакционерных кредитных организаций | 0 | 0 | 0 | 0 | 0 |

| 21 | Собственные акции, выкупленные у акционеров | 0 | 0 | 0 | 0 | 0 |

| 22 | Эмиссионный доход | 0 | 0 | 0 | 0 | 0 |

| 23 | Переоценка основных средств | 139 | 139 | 139 | 139 | 139 |

| 24 | Расходы будущих периодов и предстоящие выплаты, влияющие на собственные средства (капитал) | 17 284 | 14 580 | 13 510 | 17 261 | 18 614 |

| 25 | Фонды и неиспользованная прибыль прошлых лет в распоряжении кредитной организации (непогашенные убытки прошлых лет) | 16 038 | 30 288 | 26 945 | 26 850 | 26 645 |

| 26 | Прибыль к распределению (убыток) за отчетный период | 14 248 | 775 | 2 502 | 737 | 9 065 |

| 27 | Всего источников собственных средств | 63 141 | 66 622 | 106 076 | 100 465 | 107 235 |

| 28 | Всего пассивов | 1 516 765 | 1 293 239 | 1 409 910 | 1 725 152 | 2 398 268 |

| IV | ВНЕБАЛАНСОВЫЕ ОБЯЗАТЕЛЬСТВА | |||||

| 29 | Безотзывные обязательства кредитной организации | 9 091 | 281 824 | 320 049 | 310 000 | 312 135 |

| 30 | Гарантии, выданные кредитной организацией | 6 550 | 13 534 | 6 443 | 9 856 | 9 856 |

| Тыс. руб. | ||||||

| Отчет о прибылях и убытках | 01.01.2006 | 01.04.2006 | 01.07.2006 | 01.10.2006 | 01.01.2007 | |

| Проценты полученные и аналогичные доходы от: | ||||||

| 1 | Размещения средств в кредитных организациях | 15 284 | 7 270 | 17 522 | 27 324 | 40 239 |

| 2 | Ссуд, предоставленных клиентам (некредитным организациям) | 63 143 | 18 152 | 39 518 | 64 034 | 94 790 |

| 3 | Оказание услуг по финансовой аренде (лизингу) | 0 | 0 | 0 | 0 | 0 |

| 4 | Ценных бумаг с фиксированным доходом | 3 502 | 1261 | 2 252 | 3 309 | 3 420 |

| 5 | Других источников | 694 | 211 | 391 | 545 | 691 |

| 6 | Всего процентов полученных и аналогичных доходов | 82 623 | 26 894 | 59 683 | 95 212 | 139 140 |

| Проценты уплаченные и аналогичные расходы по: | ||||||

| 7 | Привлеченным средствам кредитных организаций | 11 535 | 8 313 | 18 327 | 28 049 | 40 599 |

| 8 | Привлеченным средствам клиентов (некредитных организаций) | 76 921 | 24 043 | 43 471 | 60 603 | 85 234 |

| 9 | Выпущенным долговым обязательствам | 445 | 155 | 624 | 638 | 660 |

| 10 | Всего процентов уплаченных и аналогичных расходов | 88 901 | 32 511 | 62 422 | 89 290 | 126 493 |

| 11 | Чистые процентные и аналогичные доходы | -6 278 | -5 617 | -2 739 | 5 922 | 12 647 |

| 12 | Чистые доходы от операций с ценными бумагами | 32 185 | 14 130 | 16 730 | 36 567 | 55 941 |

| 13 | Чистые доходы от операций с иностранной валютой | 8 357 | 3 406 | 15 005 | 18 276 | 32 938 |

| 14 | Чистые доходы от операций с драгоценными металлами и прочими финансовыми инструментами | 0 | 0 | 0 | 0 | 0 |

| 15 | Чистые доходы от переоценки иностранной валюты | -217 | -3 442 | -10 119 | -12 821 | -16 941 |

| 16 | Комиссионные доходы | 71 253 | 10 751 | 27 707 | 43 198 | 60 600 |

| 17 | Комиссионные расходы | 2 670 | 592 | 1 482 | 2 625 | 3 593 |

| 18 | Чистые доходы от разовых операций | -68 | -109 | -155 | 56 | 176 |

| 19 | Прочие чистые операционные доходы | -7 452 | 1 830 | 8 491 | 7 152 | 2 299 |

| 20 | Административно-управленческие расходы | 67 881 | 16 205 | 39 432 | 67 303 | 109 909 |

| 21 | Резервы на возможные потери | -2 155 | -1 546 | -6 182 | -11 285 | -10 494 |

| 22 | Прибыль до налогообложения | 25 074 | 2 606 | 7 824 | 17 137 | 23 664 |

| 23 | Начисленные налоги (включая налог на прибыль) | 10 940 | 1 831 | 5 322 | 16 400 | 14 599 |

| 24 | Прибыль за отчетный период | 14 134 | 775 | 2 502 | 737 | 9 065 |

| Тыс. руб. | ||||||

| Отчет о прибылях и убытках | 01.01.2006 | 01.04.2006 | 01.07.2006 | 01.10.2006 | 01.01.2007 | |

| Проценты полученные и аналогичные доходы от: | ||||||

| 1 | Размещения средств в кредитных организациях | 15 284 | 7 270 | 17 522 | 27 324 | 40 239 |

| 2 | Ссуд, предоставленных клиентам (некредитным организациям) | 63 143 | 18 152 | 39 518 | 64 034 | 94 790 |

| 3 | Оказание услуг по финансовой аренде (лизингу) | 0 | 0 | 0 | 0 | 0 |

| 4 | Ценных бумаг с фиксированным доходом | 3 502 | 1261 | 2 252 | 3 309 | 3 420 |

| 5 | Других источников | 694 | 211 | 391 | 545 | 691 |

| 6 | Всего процентов полученных и аналогичных доходов | 82 623 | 26 894 | 59 683 | 95 212 | 139 140 |

| Проценты уплаченные и аналогичные расходы по: | ||||||

| 7 | Привлеченным средствам кредитных организаций | 11 535 | 8 313 | 18 327 | 28 049 | 40 599 |

| 8 | Привлеченным средствам клиентов (некредитных организаций) | 76 921 | 24 043 | 43 471 | 60 603 | 85 234 |

| 9 | Выпущенным долговым обязательствам | 445 | 155 | 624 | 638 | 660 |

| 10 | Всего процентов уплаченных и аналогичных расходов | 88 901 | 32 511 | 62 422 | 89 290 | 126 493 |

| 11 | Чистые процентные и аналогичные доходы | -6 278 | -5 617 | -2 739 | 5 922 | 12 647 |

| 12 | Чистые доходы от операций с ценными бумагами | 32 185 | 14 130 | 16 730 | 36 567 | 55 941 |

| 13 | Чистые доходы от операций с иностранной валютой | 8 357 | 3 406 | 15 005 | 18 276 | 32 938 |

| 14 | Чистые доходы от операций с драгоценными металлами и прочими финансовыми инструментами | 0 | 0 | 0 | 0 | 0 |

| 15 | Чистые доходы от переоценки иностранной валюты | -217 | -3 442 | -10 119 | -12 821 | -16 941 |

| 16 | Комиссионные доходы | 71 253 | 10 751 | 27 707 | 43 198 | 60 600 |

| 17 | Комиссионные расходы | 2 670 | 592 | 1 482 | 2 625 | 3 593 |

| 18 | Чистые доходы от разовых операций | -68 | -109 | -155 | 56 | 176 |

| 19 | Прочие чистые операционные доходы | -7 452 | 1 830 | 8 491 | 7 152 | 2 299 |

| 20 | Административно-управленческие расходы | 67 881 | 16 205 | 39 432 | 67 303 | 109 909 |

| 21 | Резервы на возможные потери | -2 155 | -1 546 | -6 182 | -11 285 | -10 494 |

| 22 | Прибыль до налогообложения | 25 074 | 2 606 | 7 824 | 17 137 | 23 664 |

| 23 | Начисленные налоги (включая налог на прибыль) | 10 940 | 1 831 | 5 322 | 16 400 | 14 599 |

| 24 | Прибыль за отчетный период | 14 134 | 775 | 2 502 | 737 | 9 065 |

| Показатели, тыс. руб.* | 01.01.2006 | 01.04.2006 | 01.07.2006 | 01.10.2006 | 01.01.2007 | Прирост за 2006г., % |

| Валюта баланса (с учетом МФО) | 2 012 415 | 2 001 632 | 2 255 989 | 2 276 254 | 3 547 704 | +76,29 |

| Собственные средства (капитал) | 78 323 | 80 955 | 119 289 | 112 926 | 119 054 | +52,00 |

| Средства акционеров (участников) | 50 000 | 50 000 | 90 000 | 90 000 | 90 000 | +80,00 |

| Чистая ссудная задолженность | 472 134 | 473 844 | 580 140 | 732 989 | 1 154 340 | +144,49 |

| Чистые вложения в ценные бумаги | 482 067 | 490 739 | 460 564 | 479 374 | 557 095 | +15,56 |

| Средства клиентов | 1 257 446 | 1 198 852 | 1 237 433 | 1 575 767 | 2 173 955 | +72,89 |

| в т.ч. вклады физических лиц | 727 481 | 727 715 | 703 954 | 718 303 | 1 003 599 | +37,95 |

| Выпущенные долговые обязательства | 11 565 | 10 973 | 1 387 | 22 071 | 84 053 | +626,79 |

| Доходы | 246 384 | 78293 | 202 887 | 349769 | 488 306 | х |

| Расходы | 229 366 | 77132 | 199 234 | 339455 | 474 782 | х |

| Прибыль до налогообложения | 25 074 | 2 606 | 7 824 | 17 137 | 23 664 | х |

| Прибыль за отчетный период | 14 134 | 775 | 2 502 | 737 | 9 065 | х |

Сохраняются стабильно высокие темпы роста валюты баланса, собственных средств, доходов и прибыли Банка.

Основным фактором, влияющим на позитивную динамику развития, является последовательная политика менеджмента, направленная на поддержание основного конкурентного преимущества – высокого уровня предоставляемых услуг, а также взвешенный подход к оценке перспектив развития и рисков.

В своей работе Банк также руководствуется следующими принципами: относится к клиентам как к равноправным партнерам и оценивает свою работу ростом их благосостояния, стремится к построению долгосрочных отношений с клиентами, сотрудниками и деловыми партнерами.

Основополагающим принципом деятельности ОАО «СИББИЗНЕСБАНК» остается неукоснительное соблюдение действующего законодательства и нормативных документов Банка России. В отчетном году Банк своевременно и в полном объеме предоставлял отчетность, а также выполнял все нормативы, установленные для кредитных организаций.

ПЕРЧЕНЬ КРУПНЫХ СДЕЛОК, СОВЕРШЕННЫХ БАНКОМ В

Перечень совершенных Банком в 2006 году сделок, признаваемых в соответствии с Федеральным законом «Об акционерных обществах» крупными сделками, а также иных сделок, на совершении которых в соответствии с уставом Банка распространяется порядок одобрения крупных сделок, с указанием по каждой сделке ее существенных условий и органа управления Банка, принявшего решение о её одобрении.

В 2006 году Банком крупные сделки не совершались.

ПЕРЧЕНЬ СДЕЛОК, В СОВЕРШЕНИИ КОТОРЫХ ИМЕЕТСЯ ЗАИНТЕРЕСОВАННОСТЬ

Перечень совершенных Банком в 2006 году сделок, признаваемых в соответствии с Федеральным законом «Об акционерных обществах» сделками, в совершении которых имеется заинтересованность, с указанием по каждой сделке заинтересованного лица (лиц) и органа управления Банка, принявшего решение о её одобрении.

| ФИО стороны по сделке, в совершении которой имеется заинтересованность | Основание, в силу которого соответствующее лицо являлось заинтересованным в сделке | Наименование органа, одобрившего сделку | Дата принятия решения, об одобрении сделки, в совершении которой имеется заинтересованность, номер протокола | Характеристики сделки, в совершении которой имеется заинтересованность |

| 1 | 2 | 3 | 4 | 5 |

| Рыбалко Марина Анатольевна | Рыбалко Марина Анатольевна является членом Совета директоров и Председателем Правления ОАО СИББИЗНЕСБАНК | Внеочередное Общее собрание акционеров | 06.10.2006 г. Протокол № 39 | Приобретение 43 000 000 обыкновенных бездокументарных именных акций ОАО «СИББИЗНЕСБАНК», размещаемых в рамках дополнительного выпуска акций ОАО «СИББИЗНЕСБАНК». Договор купли-продажи акций 08 февраля 2007 года. |

Состав Совета директоров Банка, включая информацию об изменениях в составе Совета директоров Банка, имевших место в отчетном году и сведения о членах Совета директоров Банка, в том числе их краткие биографические данные и владение акциями Банка в течение 2006 года.

Сведения о членах Совета директоров:

Воробьева Наталья Михайловна – Председатель Совета директоров ОАО «СИББИЗНЕСБАНК».

Является акционером ОАО «СИББИЗНЕСБАНК» – 3 005 000 (три миллиона пять тысяч) штук обыкновенных бездокументарных акций.

Гражданка Российской Федерации, родилась 18 марта 1949 года в д. Гонобилово, Судогодского района, Владимирской области. Проживает в г. Сургуте Тюменской области.

Воробьева Наталья Михайловна успешно окончила Тюменский индустриальный институт им. Ленинского комсомола по специальности инженер-механик, Международный институт управления, бизнеса и права по специальности маркетинг -директор - консультант по рынку и ценам.

На протяжении 7 лет Воробьева Наталья Михайловна занимает должность директора Сургутского филиала ОАО «РЕСО-Гарантия».

Имеет достаточный опыт работы и обладает необходимыми знаниями и навыками для исполнения функций члена Совета директоров Банка.

Андреев Алексей Владимирович

Является акционером ОАО «СИББИЗНЕСБАНК» – 29 190 000 (двадцать девять миллионов сто девяносто тысяч) штук обыкновенных бездокументарных акций.

Гражданин Российской Федерации, родился 13 августа 1959 года в г. Москве. Проживает в г. Мегионе Тюменской области.

Андреев Алексей Владимирович является депутатом Думы Ханты-Мансийского автономного округа по единому пятимандатному избирательному округу. Успешно окончил Московский автомобильно-дорожный институт по специальности инженер – строитель, а также Академию народного хозяйства при Правительстве Российской Федерации.

Алексей Владимирович был награжден медалью ордена «За заслуги перед Отечеством» II степени. Имеет почетное звание «Заслуженный строитель Российской Федерации».

На протяжении 7 лет Алексей Владимирович занимает должность генерального директора Открытого акционерного общества «Хантымансийскдорстрой».

Имеет достаточный опыт работы и обладает необходимыми знаниями и навыками для исполнения функций члена Совета директоров Банка.

Макаров Александр Владимирович

Акционером ОАО «СИББИЗНЕСБАНК» не является.

Гражданин Российской Федерации, родился 28 ноября 1953 года в с. Любино Омской области. Проживает в г. Сургуте Тюменской области.

Александр Владимирович окончил Новосибирский институт инженеров железнодорожного транспорта по специальности «инженер путей сообщения». На строительстве транспортных объектов в Заполярье прошел путь от мастера до главного инженера строительного треста. Был в числе легендарных строителей Байкало-Амурской магистрали.

Александр Владимирович награжден золотой медалью французской Ассоциации содействия промышленности за большой вклад в области стратегического менеджмента, лауреат национальной премии Фонда «Лучшие менеджеры России» имени Петра Великого. В 2001 году Российская Академия Бизнеса присвоила Александру Владимировичу звание «Заслуженный предприниматель».

Макаров Александр Владимирович с 24 апреля 1997 года занимает должность Генерального директора в Закрытом акционерном обществе «СТГМ».

Имеет достаточный опыт работы и обладает необходимыми знаниями и навыками для исполнения функций члена Совета директоров Банка.

Подгорный Дмитрий Борисович

Является акционером ОАО «СИББИЗНЕСБАНК» – 1 840 000 (один миллион восемьсот сорок тысяч) штук обыкновенных бездокументарных акций.

Гражданин Российской Федерации, родился 12 февраля 1963 года в г. Омске, проживает в г. Сургуте Тюменской области.

Подгорный Дмитрий Борисович окончил Омский политехнический институт по специальности инженер-механик.

На протяжении 10 лет Дмитрий Борисович является учредителем и директором Закрытого акционерного общества Научно-производственного предприятия «Эхо».

Имеет достаточный опыт работы и обладает необходимыми знаниями и навыками для исполнения функций члена Совета директоров Банка.

Рыбалко Марина Анатольевна - с 27 августа 2003 года занимает должность Председателя Правления ОАО «СИББИЗНЕСБАНК».

Является акционером ОАО «СИББИЗНЕСБАНК» – 44 910 000 (сорок четыре миллиона девятьсот десять тысяч) штук обыкновенных бездокументарных акций.

Гражданка Российской Федерации, родилась 28 мая 1963 года в г. Сургуте Тюменской области, проживает в г. Сургуте Тюменской области.

Рыбалко Марина Анатольевна успешно окончила Тюменский государственный университет

В 2004 году Рыбалко Марине Анатольевне был вручен диплом победителя российского конкурса «Менеджер года в банковской сфере» в номинации «Доверие и надежность».

В 2006 году в Сургутской торгово-промышленной палате на расширенном заседании Правления Председателю Правления ОАО «СИББИЗНЕСБАНК» был вручен общественный орден «За веру и верность».

Имеет достаточный опыт работы и обладает необходимыми знаниями и навыками для исполнения функций члена Совета директоров Банка.

Изменений в составе Совета Директоров ОАО «СИББИЗНЕСБАНК», имевших место в отчетном году, не происходило.

ЧЛЕНЫ ПРАВЛЕНИЯ

Сведения о лице, занимающем должность единоличного исполнительного органа Банка и членах коллегиального исполнительного органа Банка, в том числе их краткие биографические данные и владение акциями Банка в течение 2006 года.

Сведения о членах Правления:

Рыбалко Марина Анатольевна - с 27 августа 2003 года занимает должность Председателя Правления ОАО «СИББИЗНЕСБАНК».

Является акционером ОАО «СИББИЗНЕСБАНК» – 44 910 000 (сорок четыре миллиона девятьсот десять тысяч) штук обыкновенных бездокументарных акций.

Гражданка Российской Федерации, родилась 28 мая 1963 года в г.Сургуте Тюменской области, проживает в городе Сургуте Тюменской области.

Рыбалко Марина Анатольевна успешно окончила Тюменский государственный университет

В 2004 году Рыбалко Марине Анатольевне был вручен диплом победителя российского конкурса «Менеджер года в банковской сфере» в номинации «Доверие и надежность».

В 2006 году в Сургутской торгово-промышленной палате на расширенном заседании Правления Председателю Правления ОАО «СИББИЗНЕСБАНК» был вручен общественный орден «За веру и верность».

Имеет достаточный опыт работы и обладает необходимыми знаниями и навыками для исполнения функций Председателя Правления Банка.

Беляева Елена Владимировна - Заместитель Председателя Правления – Управляющий Московским филиалом ОАО «СИББИЗНЕСБАНК»

Является акционером ОАО «СИББИЗНЕСБАНК» – 795 000 (семьсот девяносто пять тысяч) штук обыкновенных бездокументарных акций.

Гражданка Российской Федерации, родилась 31 июля 1963 года в городе Москве, проживает в городе Москве.

Окончила Московский институт радиотехники, электроники и автоматики -1986 год, образование высшее, специальность по образованию – электронные вычислительные машины (инженер – системотехник), прошла курсы повышения квалификации: Учебный центр «Менатеп», «Операционная работа в Банке», «Менатеп», 1992 год; Центральный межведомственный институт повышения квалификации руководящих работников и специалистов, «Новый план счетов», 1997 год; Учебный центр Межбанковского финансового дома, «Правила проведения безналичных расчетов кредитными организациями в Российской Федерации», 1998 год; Учебно-методический центр «Профессионал», «Тонкости бизнеса с платежными пластиковыми картами в РФ», 2003 год.

Имеет достаточный опыт работы и обладает необходимыми знаниями и навыками для исполнения функций члена Правления Банка.

Лебедев Алексей Петрович – Главный бухгалтер ОАО «СИББИЗНЕСБАНК».

Является акционером ОАО «СИББИЗНЕСБАНК» - 1 385 800 (один миллион триста восемьдесят пять тысяч восемьсот) штук обыкновенных бездокументарных акций.

Гражданин РФ, родился 04 ноября 1957 года в городе Москве, проживает в городе Сургуте.

Окончил Московский ордена Трудового красного Знамени институт управления имени Серго Орджоникидзе - 1980 год образование высшее, специальность по образованию – организация управления в энергетике ( инженер-экономист), прошел курсы повышения квалификации: Москва, Институт банковского дела Ассоциации Российских Банков, «Учет валютных операций в Банке», регистрационный номер – 195, 2003 год.

Имеет достаточный опыт работы и обладает необходимыми знаниями и навыками для исполнения функций члена Правления Банка.

Васильева Татьяна Владимировна – Начальник Операционного управления ОАО «СИББИЗНЕСБАНК».

Является акционером ОАО «СИББИЗНЕСБАНК» - 399 300 (триста девяносто девять тысяч триста) штук обыкновенных бездокументарных акций.

Гражданка Российской Федерации, родилась 30 марта

Окончила Бузулукский сельско-хозяйственный техникум – 1984 год, Институт банковского дела Ассоциация Российских банков, образование высшее, специальность по образованию: техникум - Бухгалтерский учет в сельскохозяйственном производстве; институт - Бухгалтерский учет и анализ хозяйственной деятельности в сельском хозяйстве, повышение квалификации: институт банковского дела, Ассоциация Российских банков, « Организация безналичных расчетов», 2003 год.

Имеет достаточный опыт работы и обладает необходимыми знаниями и навыками для исполнения функций члена Правления Банка.

Сивков Максим Викторович – Управляющий Тюменским филиалом ОАО «СИББИЗНЕСБАНК».

Является акционером ОАО «СИББИЗНЕСБАНК» - 3 184 000 (три миллиона сто восемьдесят четыре тысячи) штук обыкновенных бездокументарных акций.

Гражданин Российской Федерации, родился 16 января 1975 года в г. Ханты-Мансийске, проживает в городе Тюмени.

Окончил Тюменский государственный университет –

Имеет достаточный опыт работы и обладает необходимыми знаниями и навыками для исполнения функций члена Правления Банка.

Ершова Галина Николаевна – Заместитель Председателя Правления – Управляющий Тверским филиалом ОАО «СИББИЗНЕСБАНК»

Является акционером ОАО «СИББИЗНЕСБАНК» - 499 980 (четыреста девяносто девять тысяч девятьсот восемьдесят) штук обыкновенных бездокументарных акций.

Гражданка Российской Федерации, родилась 27 августа 1956 года, в д. Галкино Щербактинского района Павлодарской области, проживает в городе Твери.

Окончила Калининский государственный университет – 1990 год, образование высшее, специальность по образованию - бухгалтерский учет и анализ хозяйственной деятельности.

Имеет достаточный опыт работы и обладает необходимыми знаниями и навыками для исполнения функций члена Правления Банка.

Стерлягов Дмитрий Александрович – Директор Департамента оперативного управления ОАО «СИББИЗНЕСБАНК».

Является акционером ОАО «СИББИЗНЕСБАНК» - 1 790 000 (один миллион семьсот девяносто тысяч) обыкновенных бездокументарных акций.

Гражданин Российской Федерации, родился 19 мая 1980 года в городе Омске, проживает в городе Сургуте Тюменской области.

Окончил Омский государственный университет –

Имеет достаточный опыт работы и обладает необходимыми знаниями и навыками для исполнения функций члена Правления Банка.

СВЕДЕНИЯ О СОБЛЮДЕНИИ БАНКОМ КОДЕКСА КОРПОРАТИВНОГО ПОВЕДЕНИЯ

ОАО «СИББИЗНЕСБАНК» считает, что основой эффективной деятельности и инвестиционной привлекательности Банка является доверие между всеми участниками корпоративного поведения, соответственно формирование эффективной системы корпоративного управления является одним из важных направлений организационного развития ОАО «СИББИЗНЕСБАНК».

Приоритетами корпоративного поведения для Банка являются обеспечение прав и законных интересов акционеров и клиентов, открытость информации и поддержание финансовой стабильности и прибыльности Банка.

В своей деятельности ОАО «СИББИЗНЕСБАНК» следует принципам Кодекса корпоративного поведения, разработанного Федеральной комиссией по рынку ценных бумаг с учетом Принципов корпоративного управления Организации экономического сотрудничества и развития (ОЭСР), международной практики в сфере корпоративного поведения, а также опыта, накопленного в России со времени принятия Федерального закона «Об акционерных обществах.

Уставом и внутренними документами ОАО «СИББИЗНЕСБАНК» закреплены основные права акционеров Банка, способы их реализации и защиты в случае возникновения корпоративных конфликтов. В целях обеспечения акционерам надежных и эффективных способов учета прав собственности на акции, а также возможности свободного и быстрого отчуждения принадлежащих им акций Банком заключен договор на оказание услуг по ведению реестра владельцев именных ценных бумаг с Закрытым акционерным обществом «Сервис-Реестр», которое имеет безупречную репутацию профессионального регистратора и широкую филиальную сеть по России. Кроме того посредством заключения с Закрытым акционерным обществом «Сервис-Реестр» договора об оказании трансфер-агентских услуг Банк выполняет функции по приему от акционеров и передаче Регистратору информации и документов необходимых для проведения операций в реестре, а также функции по приему от Регистратора и передаче акционерам информации и документов, полученных от Регистратора.

Органы управления и сотрудники Банка считают одним из наиболее важных принципов корпоративного поведения - принцип равного отношения ко всем акционерам Банка вне зависимости от количества принадлежащих им акций и предпринимают все необходимые меры для обеспечения реализации прав акционеров, закрепленных Уставом и внутренними документами Банка.

С 2003 года в Банке имеется должностное лицо, отвечающее за соблюдение процедур по обеспечению прав акционеров (Помощник по корпоративному управлению), в должностных обязанностях

которого отражены рекомендации Кодекса корпоративного поведения.

Осознавая высокую ответственность перед акционерами, сотрудниками, партнерами и клиентами ОАО «СИББИЗНЕСБАНК» признает важность качественного и эффективного управления для успешного ведения бизнеса.

В целях реализации принципа эффективного управления в Банке функционирует следующая система органов управления:

| Общее собрания акционеров |

| Совет директоров |

| Правление |

| Председатель Правления |

Общее собрание акционеров, являясь высшим органом управления, функционирует в пределах компетенции, предусмотренной Федеральным законом «Об акционерных обществах» и Уставом Банка. Порядок созыва и проведения Общих собраний акционеров, а также порядок принятия решений по вопросам повестки дня четко регламентирован в Уставе Банка и Положении об Общем собрании акционеров ОАО «СИББИЗНЕСБАНК». Утвержденный акционерами порядок созыва и проведения Общего собрания в полной мере позволяет реализовать принадлежащие акционерам права, надлежащим образом подготовиться к участию в собрании и к принятию обоснованных и взвешенных решений по вопросам повестки дня.

Совет директоров ОАО «СИББИЗНЕСБАНК» осуществляет общее руководство деятельностью Банка за исключением принятия решений по вопросам, отнесенным Федеральным законом «Об акционерных обществах» и Уставом Банка к компетенции Общего собрания акционеров.