Диплом на тему Антикризисное управление 6

Работа добавлена на сайт bukvasha.net: 2014-10-25Поможем написать учебную работу

Если у вас возникли сложности с курсовой, контрольной, дипломной, рефератом, отчетом по практике, научно-исследовательской и любой другой работой - мы готовы помочь.

Предоплата всего

от 25%

Подписываем

договор

Аннотация

Дипломная работа: 90 с., 3 рис., 36 табл., 4 приложения, 33 источника.

Цель работы: диагностика кризисного состояния ОП ш.«Шахтерская – Глубокая» и выведение ее из кризиса.

В первом разделе дипломной работы рассмотрена методика анализа основных характеристик финансового состояния предприятия: ликвидности, платежеспособности, финансовой устойчивости, деловой активности.

Во втором разделе работы выполнен анализ основных показателей финансового состояния ОП ш.«Шахтерская – Глубокая». В частности, проанализированы показатели платежеспособности, финансовой устойчивости, оборачиваемости, финансовых результатов. С помощью применения интегральных кризис – прогнозных методик: моделей Альтмана, Лиса, Таффлера, Спрингейта, проанализирована вероятность банкротства предприятия.

В третьем разделе на основании результатов проведенного анализа разработаны мероприятия по финансовой стабилизации шахты. Выполнено обоснование эффективности предложенных мероприятий.

ЛИКВИДНОСТЬ, ПЛАТЕЖЕСПОСОБНОСТЬ, РЕНТАБЕЛЬНОСТЬ,

ПРИБЫЛЬ, ФИНАНСОВАЯ УСТОЙЧИВОСТЬ, ДЕЛОВАЯ АКТИВНОСТЬ, САНАЦИЯ, БАНКРОТСТВО, КРИЗИС, ОБОРАЧИВАЕМОСТЬ.

СОДЕРЖАНИЕ

Введение………………………………………………………………………… 6

1 Методика проведения анализа кризисного состояния предприятия……………………………………………………………………...11

1.1 Сущность и причины возникновения кризисных ситуаций………………11

1.2Виды кризисов………………………………………………………………..17

1.3 Методические положения диагностики кризисного состояния…………..21

1.3.1 Содержание диагностики банкротства…………………………………...21

1.3.2 Использование методов финансово-экономического анализа в диагностике банкротства………………………………………………….…….23

1.3.3 Основные кризис-прогнозные методики и их применение………..……30

2 Диагностика кризисного состояния шахты «Шахтерская-Глубокая»…..…36

2.1 Характеристика предприятия…………………………………………….…36

2.2 Анализ формирования финансовых результатов деятельности предприятия……………………………………………………………………...38

2.3 Экспресс-диагностика финансового состояния предприятия на основе горизонтального и вертикального анализа баланса………………………...…43

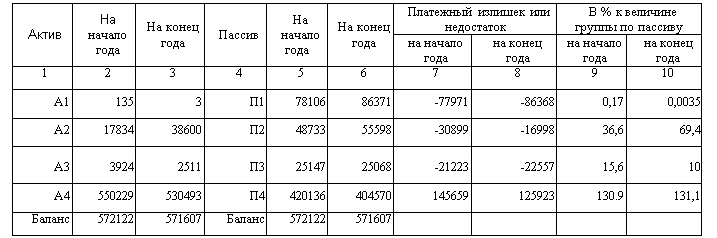

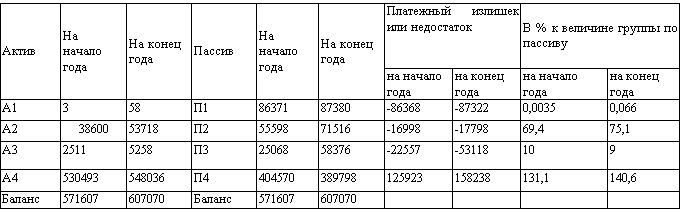

2.3.1 Оценка ликвидности и финансовой стабильности……………………...48

2.4 Анализ деловой активности……………………………………………...…54

2.5 Оценка вероятности банкротства……………………………......................57

2.6 Анализ денежных потоков предприятия с помощью метода источников и использования……………………………………………………………………60

3 Разработка мероприятий по выведению из кризисной ситуации шахты «Шахтерская-Глубокая»…………………………………...................................65

3.1 Сущность и цели финансовой санации угледобывающего предприятия..65

3.2 Мероприятия по финансовой стабилизации шахты «Шахтеркая-Глубокая»…….......................................................................................................76

Заключение ………………………………………………...................................86

Список литературных источников…………………………………………...…89

Приложение А. Баланс шахты «Шахтерская-Глубокая» за 2005-2006гг. …...92

Приложение Б. Отчет о финансовых результатах за 2005-2006гг……….…..94

Приложение В. Основные технико-экономические показатели за 2004-2006гг……………………………………………………………………………..96

-организация процедуры управления проблемным предприятием;

-формирование методов управления, применяемых в этом режиме работы предприятия;

-привлечение профессиональных общественных организаций для обеспечения эффективного контроля над деятельностью управляющего.

Вместе с тем независимо от комбинации мер по указанным направлениям можно утверждать одно — требования к уровню профессиональных знаний управляющих будут возрастать. Финансовое состояние предприятия является комплексным понятием, которое зависит от многих факторов и характеризуется системой показателей, отражающих наличие и размещение средств, реальные и потенциальные финансовые возможности. Его можно представить как меру обеспеченности предприятия необходимыми финансовыми ресурсами и степень рациональности их размещения для осуществления эффективной хозяйственной деятельности и своевременного осуществления расчетов по своим обязательствам.

Финансовое состояние зависит от внешних и внутренних факторов. К основным внешним факторам можно отнести экономические условия хозяйствования, конъюнктуру рынка, экономическую, финансово-кредитную и налоговую политику государства. К внутренним факторам относятся состав и структура выпускаемой продукции и уровень ее конкурентоспособности, размер затрат, эффективность организации процессов производства, снабжения и сбыта, состояние и структура имущества и финансовых ресурсов, квалификация управленческого персонала и др.

Основной целевой установкой диагностики финансового состояния является его оценка и выявление резервов его стабилизации и улучшения. Средством реализации данной установки является организация рациональной финансово-экономической политики.

Существует широкий круг пользователей результатов экономической диагностики, поэтому цели ее проведения для каждой из этих групп будут отличаться. Выделяют внутренних и внешних пользователей финансовой информации.

К внутренним пользователям относится руководство предприятия, которое по данным отчетности оценивает эффективность деятельности предприятия и уровень устойчивости его финансового состояния в отчетном периоде, разрабатывает прогнозные формы финансовой отчетности и осуществляет на их основе предварительные расчеты экономико-финансовых показателей для плановых периодов.

Существующих и потенциальных инвесторов прежде всего интересует инвестиционная привлекательность предприятия, которая характеризуется уровнем доходности предприятия и риска вложений средств в него (т.е. ликвидностью, финансовой устойчивостью и стабильностью его функционирования).

Для кредиторов представляет интерес информация о кредитоспособности предприятия, которая является одной из характеристик его финансового состояния. Такая информация необходима для принятия решения о предоставлении кредита и условиях кредитования (т.е. эта характеристика определяется ликвидностью, платежеспособностью, финансовой независимостью и прибыльностью предприятия).

Поставщиков прежде всего интересует способность предприятия своевременно осуществлять расчеты за отгруженную продукцию (сырье, материалы, оборудование, услуги и т.п.).

Клиентов как потенциальных покупателей интересует стабильность деятельности предприятия, а значит, его способность выполнять договорные обязательства (т.е. уровень и качество финансовой устойчивости).

Государственные учреждения осуществляют контроль поступлений средств в бюджеты различных уровней и во внебюджетные фонды, поэтому их интересует информация о способности предприятия своевременно и в полном объеме платить налоги и другие обязательные платежи, (т.е. уровень ликвидности и текущей платежеспособности предприятия).

Работников предприятия в первую очередь интересует информация о своевременном выполнении обязательств по заработной плате и перспективах своей работы на данном предприятии, (т.е. платежеспособности и стабильности функционирования предприятия).

Вторую группу внешних пользователей результатов экономической диагностики составляют аудиторские фирмы, финансовые консультанты, законодательные органы, юристы, пресса, профсоюзы, органы статистики. Хотя они напрямую и не заинтересованы в деятельности предприятия и его финансовом состоянии, но используют информацию с целью защиты интересов первой группы пользователей.

Выполнение экономической диагностики хозяйствующих субъектов предполагает анализ и оценку результатов предприятия в рамках его операционной, инвестиционной и финансовой деятельности. При этом основной акцент делается на оценке эффективности использования всех экономических факторов производства, а именно средств производства, предметов труда, живого труда, финансовых и информационных ресурсов. Т.е. круг показателей, используемых для экономической диагностики, достаточно широк.

1МЕТОДИКА ПРОВЕДЕНИЯ АНАЛИЗА КРИЗИСНОГО СОСТОЯНИЯ ПРЕДПРИЯТИЯ

1.1Сущность и причины возникновения кризисных ситуаций

Банкротство предопределено самой сущностью рыночных отношений, которые сопряжены с неопределенностью достижения конечных результатов и риском потерь.

Несостоятельность субъекта хозяйствования может быть «ложной» в результате умышленного сокрытия собственного имущества с целью избегания уплаты долгов кредиторам; «неосторожной» вследствие неэффективной работы, осуществления рискованных операций.

Предпосылки банкротства многообразны – это результат взаимодействия многочисленных факторов как внешнего, так и внутреннего характера.

Кризисы отображают не только противоречие функционирования и развития, но могут возникать и в самих процессах функционирования. Это могут быть, например, противоречия между уровнем техники и квалификацией персонала, между технологиями и условиями ее использования.

Кризис – это крайнее обострение противоречий в социально-экономической системе, которое угрожает ее жизнеспособности в окружающей среде.Причины кризисов, которые возникают на предприятиях, могут быть разными. Они делятся на объективные, связанные с цикличными потребностями модернизации и реструктуризации предприятий, а также с неблагоприятными влияниями внешней среды организаций, и субъективные , как показано на рисунке 1.1, которые отображают ошибки и волюнтаризм в управлении. Причины кризисов могут носить также естественный характер, которые отображают явления климата, землетрясения, наводнения и другие катаклизмы свойственные природе.

Рисунок 1.1 - Причины кризиса

Причины кризиса могут быть внешними и внутренними. Первые связаны с тенденциями и стратегией макроэкономического развития или даже развития мировой экономики, конкуренцией, политической ситуацией в стране. Вторые – с рискованной стратегией маркетинга, внутренними конфликтами, недочетами в организации производства, несовершенством управления, инновационной и инвестиционной политикой.

Если кризис понимать именно таким образом, то можно констатировать то обстоятельство, что опасность кризиса существует всегда и ее необходимо предусматривать и прогнозировать.

Банкротство является, как правило, следствием совместного действия внутренних и внешних факторов. В развитых странах с рыночной экономикой, устойчивой экономикой и политической системой разорение субъектов хозяйствования на 1/3 связано с внешними факторами, а на 2/3 с внутренними.

В понятии кризиса большое значение имеют не только его причины, но и разнообразные последствия: возможно обновление организации или ее разрушение, оздоровление или возникновение нового кризиса. Выход из кризиса не всегда связан с позитивными последствиями. Нельзя исключать переход в состояние нового кризиса, быть может, еще более глубокого и длительного. Кризисы могут возникать как цепочная реакция. Существует возможность консервации кризисных ситуаций на достаточно долгий срок. Это может объясняться определенными политическими причинами. В общем, последствия кризиса теснейшим образом связаны с двумя факторами: его причинами и возможностью управления процессами кризисного развития.Кризис может абсолютно неожиданно проявиться во время гармоничного развития предприятия и носить характер непреодолимой катастрофы или возникнуть в соответствии с предположениями и расчетами. Но в редких случаях кризис появляется неожиданно, т.е. без какого-либо предупреждения для специалистов предприятия.При кризисе господствует нехватка времени и решений. Оценка ограниченного времени для принятия решений зависит от состояния кризиса и определяет этим нехватку времени или срочность решения проблем.При кризисе важным является проблема управления. Высокая комплексность управления в условиях кризиса позволяет с одной стороны оказывать влияние на развитие автономных процессов и охватывает с другой стороны специфическую проблематику руководства: необходимость его высокого качества и наличие только двух вариантов конечного результата действий менеджмента, т.е. возможно либо банкротство, либо успешное преодоление кризиса. Последствия кризиса могут привести к резким изменениям или мягкому длительному и последовательному выходу. И посткризисные изменения в развитии организации бывают долгосрочными и краткосрочными, качественными и количественными, оборотными и необоротными. Причем они могут носить как позитивный, так и негативный характер, как для самой организации, так и для окружающих. Поэтому руководству необходимо крайне ответственно подходить к принятию решений антикризисного характера.

Разные последствия кризиса определяются не только его характером, но и антикризисным управлением, которое может либо смягчить кризисную ситуацию, либо обострить ее. Возможности управления в этом отношении зависят от цели, профессионализма, искусства управления, характера мотивации, понимания причин и последствий, ответственности. Последствия кризиса показаны на рисунке 1.2. Дипломная работа: 90 с., 3 рис., 36 табл., 4 приложения, 33 источника.

Цель работы: диагностика кризисного состояния ОП ш.«Шахтерская – Глубокая» и выведение ее из кризиса.

В первом разделе дипломной работы рассмотрена методика анализа основных характеристик финансового состояния предприятия: ликвидности, платежеспособности, финансовой устойчивости, деловой активности.

Во втором разделе работы выполнен анализ основных показателей финансового состояния ОП ш.«Шахтерская – Глубокая». В частности, проанализированы показатели платежеспособности, финансовой устойчивости, оборачиваемости, финансовых результатов. С помощью применения интегральных кризис – прогнозных методик: моделей Альтмана, Лиса, Таффлера, Спрингейта, проанализирована вероятность банкротства предприятия.

В третьем разделе на основании результатов проведенного анализа разработаны мероприятия по финансовой стабилизации шахты. Выполнено обоснование эффективности предложенных мероприятий.

ЛИКВИДНОСТЬ, ПЛАТЕЖЕСПОСОБНОСТЬ, РЕНТАБЕЛЬНОСТЬ,

ПРИБЫЛЬ, ФИНАНСОВАЯ УСТОЙЧИВОСТЬ, ДЕЛОВАЯ АКТИВНОСТЬ, САНАЦИЯ, БАНКРОТСТВО, КРИЗИС, ОБОРАЧИВАЕМОСТЬ.

СОДЕРЖАНИЕ

Введение………………………………………………………………………… 6

1 Методика проведения анализа кризисного состояния предприятия……………………………………………………………………...11

1.1 Сущность и причины возникновения кризисных ситуаций………………11

1.2Виды кризисов………………………………………………………………..17

1.3 Методические положения диагностики кризисного состояния…………..21

1.3.1 Содержание диагностики банкротства…………………………………...21

1.3.2 Использование методов финансово-экономического анализа в диагностике банкротства………………………………………………….…….23

1.3.3 Основные кризис-прогнозные методики и их применение………..……30

2 Диагностика кризисного состояния шахты «Шахтерская-Глубокая»…..…36

2.1 Характеристика предприятия…………………………………………….…36

2.2 Анализ формирования финансовых результатов деятельности предприятия……………………………………………………………………...38

2.3 Экспресс-диагностика финансового состояния предприятия на основе горизонтального и вертикального анализа баланса………………………...…43

2.3.1 Оценка ликвидности и финансовой стабильности……………………...48

2.4 Анализ деловой активности……………………………………………...…54

2.5 Оценка вероятности банкротства……………………………......................57

2.6 Анализ денежных потоков предприятия с помощью метода источников и использования……………………………………………………………………60

3 Разработка мероприятий по выведению из кризисной ситуации шахты «Шахтерская-Глубокая»…………………………………...................................65

3.1 Сущность и цели финансовой санации угледобывающего предприятия..65

3.2 Мероприятия по финансовой стабилизации шахты «Шахтеркая-Глубокая»…….......................................................................................................76

Заключение ………………………………………………...................................86

Список литературных источников…………………………………………...…89

Приложение А. Баланс шахты «Шахтерская-Глубокая» за 2005-2006гг. …...92

Приложение Б. Отчет о финансовых результатах за 2005-2006гг……….…..94

Приложение В. Основные технико-экономические показатели за 2004-2006гг……………………………………………………………………………..96

ВВЕДЕНИЕ

Переход к рыночной экономике вызвал появление нового для нашей финансовой политики понятия - банкротство предприятия. В соответствии с действующим законодательством под банкротством предприятия понимается ситуация, связанная с недостаточностью активов в ликвидной форме, неспособность предприятия удовлетворить в установленный для этого срок предъявленные к нему со стороны кредиторов требования, а также выполнить обязательства перед бюджетом. Цели и задачи антикризисного управления нерентабельными, убыточными предприятиями существенно трансформировались в ходе экономических реформ. Вначале представлялось, что корень зла - государственные нерентабельные производства, привыкшие к дотациям, финансовой поддержке за счет государственного и региональных бюджетов. Поэтому и осуществлялась антикризисная политика, направленная на приватизацию государственных предприятий. Когда же оказалось, что негосударственный сектор производства, а также компании со смешанными формами собственности убыточны, антикризисное управление стало ассоциироваться с совершенствованием механизмов санации и банкротства, созданием условий для финансового оздоровления предприятий посредством спасения одних и ликвидации других независимо от формы собственности. Рационально антикризисное управление нерентабельными, убыточными предприятиями путем обновления производства, финансового оздоровления, преодоления убыточности, устранения факторов неэффективного функционирования. В таком антикризисном управлении принимает прямое или косвенное участие государство в лице, региональных и муниципальных органов, способствующих восстановлению платежеспособности предприятий и их эффективной производственной и торговой деятельности. Государственная поддержка антикризисного управления, проводимого в основном самими убыточными, неплатежеспособными предприятиями, может проявляться в разнообразных формах, т.е. включать налоговые льготы, структуризацию долга, гарантии для получения банковского кредита, содействие расширению рынков сбыта, предоставление государств венных заказов. Частное предприятие вправе рассчитывать на помощи при выходе из кризиса со стороны собственника и заинтересованных организаций. Санации присущи многие признаки внешнего управления, что не позволяет ассоциировать ее со сформировавшимся в последние годы представлением об антикризисном управлении, осуществляемом по инициативе предприятия, оказавшегося в кризисной ситуации, на основе разработанных им мер, предотвращающих само возникновение процедуры банкротства. При наличии общих целей антикризисное управление убыточными предприятиями заметно отличается от санации. Оздоровление нерентабельных предприятий достижимо путем их реструктуризации на основе взаимосвязанных системных преобразований. Реструктуризация предусматривает не только улучшение финансовых показателей в целях повышения прибыльности, но и преобразование структуры производства, его технико-технологической базы, организации маркетинговой деятельности, без чего не достижимо желаемое финансовое состояние. Тем самым охватывается вся финансово-хозяйственная сфера. Типовой план финансового оздоровления основывается на сохранении номенклатуры производства, вида выполняемых работ, характера осуществляемой деятельности, в то время как программа реструктуризации предполагает целесообразную, экономически выгодную диверсификацию производства в соответствии с рыночным спросом на продукцию, товары и услуги. Сложившаяся практика антикризисного управления, базирующаяся на Законе о банкротстве, характеризуется рядом положительных и отрицательных моментов применения данного нормативного акта. На уровне хозяйствующего субъекта — это проблемы, сдерживающие процедуры оздоровления. К их числу относятся не только несовершенство и несистемность инструментария, применяемого антикризисными управляющими, но и неурегулированность отношений акционеров и управляющих. Помимо этого, встречаются неоднократно описанные в специальной литературе случаи злоупотреблений со стороны антикризисных управляющих, что вызывает негативную реакцию в обществе. Предварительно можно выделить следующие направления упорядочения отношений в процессе антикризисного управления:-организация процедуры управления проблемным предприятием;

-формирование методов управления, применяемых в этом режиме работы предприятия;

-привлечение профессиональных общественных организаций для обеспечения эффективного контроля над деятельностью управляющего.

Вместе с тем независимо от комбинации мер по указанным направлениям можно утверждать одно — требования к уровню профессиональных знаний управляющих будут возрастать. Финансовое состояние предприятия является комплексным понятием, которое зависит от многих факторов и характеризуется системой показателей, отражающих наличие и размещение средств, реальные и потенциальные финансовые возможности. Его можно представить как меру обеспеченности предприятия необходимыми финансовыми ресурсами и степень рациональности их размещения для осуществления эффективной хозяйственной деятельности и своевременного осуществления расчетов по своим обязательствам.

Финансовое состояние зависит от внешних и внутренних факторов. К основным внешним факторам можно отнести экономические условия хозяйствования, конъюнктуру рынка, экономическую, финансово-кредитную и налоговую политику государства. К внутренним факторам относятся состав и структура выпускаемой продукции и уровень ее конкурентоспособности, размер затрат, эффективность организации процессов производства, снабжения и сбыта, состояние и структура имущества и финансовых ресурсов, квалификация управленческого персонала и др.

Основной целевой установкой диагностики финансового состояния является его оценка и выявление резервов его стабилизации и улучшения. Средством реализации данной установки является организация рациональной финансово-экономической политики.

Существует широкий круг пользователей результатов экономической диагностики, поэтому цели ее проведения для каждой из этих групп будут отличаться. Выделяют внутренних и внешних пользователей финансовой информации.

К внутренним пользователям относится руководство предприятия, которое по данным отчетности оценивает эффективность деятельности предприятия и уровень устойчивости его финансового состояния в отчетном периоде, разрабатывает прогнозные формы финансовой отчетности и осуществляет на их основе предварительные расчеты экономико-финансовых показателей для плановых периодов.

Существующих и потенциальных инвесторов прежде всего интересует инвестиционная привлекательность предприятия, которая характеризуется уровнем доходности предприятия и риска вложений средств в него (т.е. ликвидностью, финансовой устойчивостью и стабильностью его функционирования).

Для кредиторов представляет интерес информация о кредитоспособности предприятия, которая является одной из характеристик его финансового состояния. Такая информация необходима для принятия решения о предоставлении кредита и условиях кредитования (т.е. эта характеристика определяется ликвидностью, платежеспособностью, финансовой независимостью и прибыльностью предприятия).

Поставщиков прежде всего интересует способность предприятия своевременно осуществлять расчеты за отгруженную продукцию (сырье, материалы, оборудование, услуги и т.п.).

Клиентов как потенциальных покупателей интересует стабильность деятельности предприятия, а значит, его способность выполнять договорные обязательства (т.е. уровень и качество финансовой устойчивости).

Государственные учреждения осуществляют контроль поступлений средств в бюджеты различных уровней и во внебюджетные фонды, поэтому их интересует информация о способности предприятия своевременно и в полном объеме платить налоги и другие обязательные платежи, (т.е. уровень ликвидности и текущей платежеспособности предприятия).

Работников предприятия в первую очередь интересует информация о своевременном выполнении обязательств по заработной плате и перспективах своей работы на данном предприятии, (т.е. платежеспособности и стабильности функционирования предприятия).

Вторую группу внешних пользователей результатов экономической диагностики составляют аудиторские фирмы, финансовые консультанты, законодательные органы, юристы, пресса, профсоюзы, органы статистики. Хотя они напрямую и не заинтересованы в деятельности предприятия и его финансовом состоянии, но используют информацию с целью защиты интересов первой группы пользователей.

Выполнение экономической диагностики хозяйствующих субъектов предполагает анализ и оценку результатов предприятия в рамках его операционной, инвестиционной и финансовой деятельности. При этом основной акцент делается на оценке эффективности использования всех экономических факторов производства, а именно средств производства, предметов труда, живого труда, финансовых и информационных ресурсов. Т.е. круг показателей, используемых для экономической диагностики, достаточно широк.

1МЕТОДИКА ПРОВЕДЕНИЯ АНАЛИЗА КРИЗИСНОГО СОСТОЯНИЯ ПРЕДПРИЯТИЯ

1.1Сущность и причины возникновения кризисных ситуаций

Банкротство предопределено самой сущностью рыночных отношений, которые сопряжены с неопределенностью достижения конечных результатов и риском потерь.

Несостоятельность субъекта хозяйствования может быть «ложной» в результате умышленного сокрытия собственного имущества с целью избегания уплаты долгов кредиторам; «неосторожной» вследствие неэффективной работы, осуществления рискованных операций.

Предпосылки банкротства многообразны – это результат взаимодействия многочисленных факторов как внешнего, так и внутреннего характера.

Кризисы отображают не только противоречие функционирования и развития, но могут возникать и в самих процессах функционирования. Это могут быть, например, противоречия между уровнем техники и квалификацией персонала, между технологиями и условиями ее использования.

Кризис – это крайнее обострение противоречий в социально-экономической системе, которое угрожает ее жизнеспособности в окружающей среде.Причины кризисов, которые возникают на предприятиях, могут быть разными. Они делятся на объективные, связанные с цикличными потребностями модернизации и реструктуризации предприятий, а также с неблагоприятными влияниями внешней среды организаций, и субъективные , как показано на рисунке 1.1, которые отображают ошибки и волюнтаризм в управлении. Причины кризисов могут носить также естественный характер, которые отображают явления климата, землетрясения, наводнения и другие катаклизмы свойственные природе.

| Причины кризиса |

| Природные |

| Субъективные |

| Внутренние |

| Внешние |

| Объективные |

| Техногенные |

|

Рисунок 1.1 - Причины кризиса

Причины кризиса могут быть внешними и внутренними. Первые связаны с тенденциями и стратегией макроэкономического развития или даже развития мировой экономики, конкуренцией, политической ситуацией в стране. Вторые – с рискованной стратегией маркетинга, внутренними конфликтами, недочетами в организации производства, несовершенством управления, инновационной и инвестиционной политикой.

Если кризис понимать именно таким образом, то можно констатировать то обстоятельство, что опасность кризиса существует всегда и ее необходимо предусматривать и прогнозировать.

Банкротство является, как правило, следствием совместного действия внутренних и внешних факторов. В развитых странах с рыночной экономикой, устойчивой экономикой и политической системой разорение субъектов хозяйствования на 1/3 связано с внешними факторами, а на 2/3 с внутренними.

В понятии кризиса большое значение имеют не только его причины, но и разнообразные последствия: возможно обновление организации или ее разрушение, оздоровление или возникновение нового кризиса. Выход из кризиса не всегда связан с позитивными последствиями. Нельзя исключать переход в состояние нового кризиса, быть может, еще более глубокого и длительного. Кризисы могут возникать как цепочная реакция. Существует возможность консервации кризисных ситуаций на достаточно долгий срок. Это может объясняться определенными политическими причинами. В общем, последствия кризиса теснейшим образом связаны с двумя факторами: его причинами и возможностью управления процессами кризисного развития.Кризис может абсолютно неожиданно проявиться во время гармоничного развития предприятия и носить характер непреодолимой катастрофы или возникнуть в соответствии с предположениями и расчетами. Но в редких случаях кризис появляется неожиданно, т.е. без какого-либо предупреждения для специалистов предприятия.При кризисе господствует нехватка времени и решений. Оценка ограниченного времени для принятия решений зависит от состояния кризиса и определяет этим нехватку времени или срочность решения проблем.При кризисе важным является проблема управления. Высокая комплексность управления в условиях кризиса позволяет с одной стороны оказывать влияние на развитие автономных процессов и охватывает с другой стороны специфическую проблематику руководства: необходимость его высокого качества и наличие только двух вариантов конечного результата действий менеджмента, т.е. возможно либо банкротство, либо успешное преодоление кризиса. Последствия кризиса могут привести к резким изменениям или мягкому длительному и последовательному выходу. И посткризисные изменения в развитии организации бывают долгосрочными и краткосрочными, качественными и количественными, оборотными и необоротными. Причем они могут носить как позитивный, так и негативный характер, как для самой организации, так и для окружающих. Поэтому руководству необходимо крайне ответственно подходить к принятию решений антикризисного характера.

Наиболее полное представление признаков кризиса дает нам Винер и Каан. С помощью 12 признаков Винеру и Каану удалось наиболее полно описать понятие кризиса. На их взгляд, кризис:

1 Часто переломный пункт в развивающейся смене событий и действий;

2 Он часто образует ситуацию, при которой огромное значение играет неотложность/срочность действий;

3 Он угрожает целям и ценностям;

4 Его последствия носят тяжелый характер для будущего задействованных в нем участников;

5 Он состоит из событий, которые создают новые условия для достижения успеха;

6 Он привносит неопределенность в оценку ситуации и в разработку необходимых альтернатив для преодоления кризиса;

7 Он снижает контроль над событиями и влиянием на них;

| Обновление организации Разрушение организации |

| Обострение кризиса Ослабление кризиса |

| Перестроение организации Сохранение организации |

| Качественные изменения Количественные изменения |

| Оздоровление организации Возникновение нового кризиса |

| Резкие изменения Мягкий выход |

| Долгосрочные изменения Краткосрочные изменения |

| Необоротные изменения Оборотные изменения |

| Негативные последствия Позитивные последствия |

| |||

| |||

Рисунок 1.2 - Возможные последствия кризиса

8 Он снижает время на реакцию до минимума, вызывает стресс и страх у участников;

9 Имеющаяся в распоряжении участников информация, как правило, недостаточна;

10 Он вызывает нехватку имеющегося в распоряжении у участников времени;

11 Он меняет отношения между участниками;

12. Он повышает напряжение, особенно в политических кризисах, которые затрагивают нации.

Выше перечисленных признаков вполне достаточно для того, чтобы в полной мере охарактеризовать кризис.

Масштабы кризисного состояния предприятия определяются на основе проведенной дифференцированной или интегральной оценки угрозы банкротства с целью выбора соответствующего финансового механизма защиты от нее.

Практика финансового менеджмента использует при оценке масштабов кризисного состояния предприятия три принципиальных характеристики:

а)легкий;

б)тяжелый;

в) катастрофа.

При необходимости каждая из этих характеристик может получить более углубленную дифференциацию). В таблице 1.3 приведены критерии формирования таких характеристик, а также наиболее адекватный им способ реагирования (включения защитных финансовых механизмов).

Таким образом, идентификация масштабов кризисного состояния предприятия позволяет определить принципиальное направление используемых форм и методов его финансового оздоровления.

Таблица 1.3 - Масштабы кризисного состояния предприятия и возможные пути выхода из него.

| Вероятность банкротства по результатам оценки | Масштаб кризисного состояния предприятия | Способ реагирования |

| Возможная | Легкий кризис | Нормализация текущей финансовой деятельности |

| Высокая | Тяжелый кризис | Полное использование внутренних механизмов финансовой стабилизации |

| Очень высокая | Катастрофа | Поиск эффективных форм санации ( при неудаче-ликвидация) |

1.2 Виды кризисов

Практика показывает, что кризисы неодинаковы не только со своих причин и последствий, но и по самой своей сути. Необходимость в классификации кризисов связана с дифференциацией средств и способов управление ими. Если есть типология и понимание характера кризиса появляются возможности снижения его остроты, сокращения времени и обеспечения безболезненности протекания.

Существуют общие и локальные кризисы. Общие кризисы охватывают социально-экономическую систему, локальные – только часть ее. Это разделение кризисов по масштабам проявления. Обычно, он носит условный характер. В конкретном анализе кризисных ситуаций необходимо учитывать границы социально- экономической системы, ее структуру и среду функционирования.

По проблематике можно выделить макро- и микрокризисы. Макрокризису свойственны достаточно большие объемы и масштабы проблематики. Макрокризис охватывает только отдельную проблему или группу проблем.

Особенностью кризиса является то, что он, будучи даже локальным или микро- кризисом, как цепочная реакция, может распространяться на всю систему или всю проблематику развития, потому что в системе существует органичное взаимодействие всех элементов, и проблемы не появляются отдельно. Однако это возникает тогда, когда нет управления кризисными ситуациями, нет средств локализации кризиса и снижения его остроты или наоборот, когда осуществляется обдуманная мотивация развития кризиса, возможно и такое.

По структуре отношений в социально-экономической системе и дифференциации проблематики его развития можно выделить отдельные группы экономических, социальных, психологических, технологических кризисов.

Экономические кризисы отображают острые противоречия в экономике страны или экономическом состоянии отдельного предприятия. Это кризисы производства и реализации товара, взаимоотношений экономических агентов, кризисы неплатежей, потери конкурентных преимуществ, банкротства и др.

В группе экономических кризисов отдельно можно выделить финансовые кризисы. Они характеризуют противоречия в состоянии финансовой системы или финансовых возможностей фирмы. Эти кризисы денежного выражения экономических процессов.

Социальные кризисы возникают при обострении противоречий или столкновении интересов разных социальных групп или образований, работников и работодателей, профсоюзов и предпринимателей работников разных профессий, персонала и менеджеров и др. Часто социальные кризисы являются как бы продолжением и дополнением кризисов экономических, хотя могут возникать и сами по себе, например, по поводу стиля управления, недовольства условиями труда, отношения экологических проблем, из патриотических чувств.

Особое положение в группе социальных кризисов занимает политический кризис. Это – кризис в политическом устройстве общества, кризис власти, кризис реализации интересов разных социальных групп, классов, в управлении обществом. Политические кризисы, как правило, касаются всех сторон развития общества и переходят в кризисы экономические. Организационные кризисы выявляются как кризисы разделения и интеграции подразделений, как отделение административных единиц, регионов, филиалов или дочерних фирм В организационном строе любой социально-экономической системы могут обостряться организационные отношения. Это проявляется в деловых конфликтах, в возникновении путаницы, безответственности, сложности контроля и др., что бывает при слишком быстром росте социально-экономической системы, изменении условий ее функционирования и развития, ошибках при частичной реконструкции организации или организационной перестраховке, что порождает бюрократические тенденции. Психологические кризисы также нередки в современных условиях социально-экономического развития. Это кризисы психологического состояния человека. Они проявляются в виде стресса, который приобретает массовый характер, в возникновении чувства неуверенности, паники, страха за будущее, недовольством работой, правовой защищенностью и социальным положением. Технологический кризис возникает как кризис новых технологических идей в условиях явно выраженной потребности в новых технологиях. Это может быть кризис технологической несовместимости продукции или кризис отторжения новых технологических решений. В наиболее обобщенном плане такие кризисы могут выглядеть кризисами научно-технического прогресса- обострения противоречий между его тенденциями, возможностями, последствиями. По непосредственным причинам возникновения кризисы делятся на природные, общественные и экологические. Первые вызваны природными условиями жизни и деятельности человека. К причинам таких кризисов относятся землетрясения, ураганы, пожары, климатические изменения, наводнения. Все это не может не отражаться на экономике, психологии человека, социальных и политических процессах. При определенных масштабах такие явления природы порождают кризисы. Причиной кризиса могут быть общественные отношения во всех видах их проявления. В современных условиях большое значение имеет понимание и распознавание кризисов взаимоотношений человека с природой – экологических. Кризисы также могут быть предсказуемыми и внезапными. Предсказуемые кризисы наступают как этап развития, они могут прогнозироваться и вызываются объективными причинами нагромождения факторов, связанные с возникновением кризиса могут возникнуть потребности в реструктуризации производства, изменение структуры интересов под влиянием научно-технического прогресса.

Внезапные кризисы часто бывают либо результатом грубых ошибок в управлении, либо каких-нибудь природных явлений, или экономической зависимости, что способствует расширению и распространению локальных кризисов. Существуют также кризисы явные и латентные (скрытые). Первые протекают заметно и легко выявляются. Вторые являются скрытыми, протекают относительно незаметно и поэтому наиболее опасны. Вся совокупность возможных кризисов делится также на группы кризисов, затяжных и кратковременных. Фактор времени в кризисных ситуациях играет важную роль. Затяжные кризисы, как правило, проходят болезненно и сложно. Они являются последствием неумения управлять кризисными ситуациями, непониманием сути и характера кризиса, его причин и возможных последствий.

Рассмотрим классификацию по целям предприятия находящимся под угрозой в связи с кризисом:

Стратегический кризис – угроза потенциалу развития предприятия или его потеря;

Кризис результатов – угроза целям, результатам деятельности предприятия или потеря их;

Кризис ликвидности – опасность потери ликвидности и\или возникновение дефицита бюджета;

Банкротство – неликвидность и\или дефицит бюджета предприятия.

О кризисе стратегий/стратегическом кризисе речь идет тогда, когда потенциал развития предприятия (инновационной потенциал), который мог бы быть использован в течение продолжительного времени, существенно поврежден, исчерпан и/или нет возможности создать новый. Причины стратегического кризиса различны, к примеру, это упущенное технологическое развитие, или отставание от него, не адекватная изменяющимся требованиям рынка стратегия маркетинга.

Кризис результатов/результативный кризис, или еще возможно его назвать оперативный кризис, описывает состояние, при котором предприятие имеет убытки и из-за постоянного уменьшения собственного капитала движется к ситуации дефицита баланса/превышения пассивов над активами. Примером причин вызывающих кризис результатов могут являться: потери, как последствие отсутствия потенциала развития предприятия (инновационного потенциала), недостаточная эффективность оперативных мероприятий или менеджмента, который не в состоянии в достаточной мере использовать, для повышения доходов потенциал развития предприятия.

При кризисе ликвидности из-за увеличивающихся убытков предприятию грозит потеря платежеспособности или платежеспособность уже отсутствует. В дополнении к этому предприятию грозит опасность дефицита баланса/превышения пассивов над активами.

Кризис – это объективное явление в социально-экономической системе. Желание эффективно управлять экономической системой может выражаться в стремлении расширять сферу управления, то есть снижать часть неуправляемых процессов. Можно допустить, что в будущем человек вообще исключит кризисы из развития социально-экономических систем, а внешние кризисы характеризуют лишь уровень развития человека, нехватку знаний, несовершенство управления.

Такое допущение выглядит логичным. Но вся практика развития общества и экономики во все периоды истории свидетельствует о том, что, несмотря на «человеческую природу» кризисов, их пока избегать не удается, поэтому очень важным и актуальным является выявление симптомов и распознавание кризисов, которые начинаются.

1.3 Методические положения диагностики кризисного состояния

1.3.1 Содержание диагностики банкротства

Диагностика банкротства представляет собой содержание первых трех направлений политики антикризисного финансового управления, в процессе которой последовательно решаются следующие вопросы:

1)исследуется финансовое состояние предприятия с целью раннего обнаружения признаков его кризисного развития;

2)определяются масштабы кризисного состояния предприятия;

3)изучаются основные факторы, обуславливающие кризисное развитие предприятия.

Исследование финансового состояния предприятия с целью раннего обнаружения признаков его кризисного развития, вызывающих угрозу банкротства, является составной частью общего финансового анализа. Вместе с тем, этот блок финансового анализа имеет определенные особенности как по объектам, так и по методам его проведения.

Объектами наблюдения возможного "кризисного поля", реализующего угрозу банкротства, являются в первую очередь показатели текущего и перспективного потока платежей и показатели формирования чистого денежного потока по производственной, инвестиционной и финансовой деятельности предприятия.

Уровень текущей угрозы банкротства диагностируется с помощью коэффициента абсолютной платежеспособности ("кислотного теста"). Он позволяет определить в какой мере в рамках оговоренного законодательством месячного срока могут быть удовлетворены за счет имеющихся высоколиквидных активов все неотложные обязательства предприятия. Если значение этого коэффициента меньше единицы, то текущее состояние обеспечения платежей следует рассматривать как неблагополучное.

Уровень предстоящей угрозы банкротства диагностируется с помощью двух показателей: коэффициента текущей платежеспособности и коэффициента автономии. Эти показатели рассматриваются в динамике за ряд периодов. Устойчивая тенденция к снижению уровней этих коэффициентов свидетельствует об "отложенной угрозе банкротства", которая может проявиться в предстоящем периоде. Абсолютные значения этих коэффициентов могут показать как быстро "отложенная угроза банкротства" будет реализована (чем ниже абсолютное значение этих коэффициентов, тем неотвратимее угроза банкротства предприятия). В литературе часто указывается, что оптимальное значение коэффициента текущей платежеспособности составляет 0.7, а коэффициента автономии - 0.5, однако отраслевые особенности и размеры предприятий вносят существенные коррективы в эти усредненные нормативы.

Способность к нейтрализации угрозы банкротства за счет внутреннего потенциала предприятия диагностируется с помощью двух показателей: коэффициента рентабельности капитала и коэффициента оборачиваемости активов. Первый из этих показателей дает представление о том, в какой мере капитал предприятия способен генерировать прибыль, т.е. формировать дополнительные денежные потоки для удовлетворения возрастающих платежных обязательств. Второй из них показывает степень скорости формирования этих дополнительных денежных потоков, т.е. выступает как мультипликатор формирования прибыли предприятия.

Методы интегральной оценки угрозы банкротства основаны на комплексном рассмотрении вышеизложенных показателей (которые при необходимости могут быть дополнены и другими).

1.3.2 Использование методов финансово-экономического анализа в диагностике банкротства

Диагностика кризисного состояния предприятия включает в себя оценку таких аспектов как :

- ликвидность;

- устойчивость;

- деловая активность;

- рентабельность.

Ликвидность предприятия – это его способность преобразовывать свои активы в средства платежа для покрытия всех необходимых краткосрочных обязательств. В краткосрочной перспективе критерием оценки финансового состояния предприятия выступает его ликвидность и платежеспособность. Термин «ликвидный» предусматривает беспрепятственное превращение имущества в деньги. Чем меньше время, необходимое для переведения данного вида актива в денежную форму, тем выше его ликвидность

Количественную оценку ликвидности предприятия выполняют с помощью системы финансовых коэффициентов, которые позволяют сопоставить стоимость текущих активов, имеющих различную степень ликвидности, с суммой текущих обязательств. К ним относятся:

- коэффициент абсолютной ликвидности;

- коэффициент срочной ликвидности;

- коэффициент текущей ликвидности.

Расчетные формулы показателей ликвидности и их экономическое содержание сведены в таблицу 1.4.

Финансовая устойчивость предприятия – это его надежно гарантированная платежеспособность в обычных условиях хозяйствования и случайных изменений на рынке.

Условием и гарантией выживания и развития любого предприятия, как бизнес-процесса, является его финансовая устойчивость. Если предприятие финансово устойчиво, то оно в состоянии “выдержать” неожиданные изменения рыночной конъюнктуры и не оказаться на краю банкротства. Более того, чем выше его устойчивость, тем больше преимуществ перед другими предприятиями того же сектора экономики в получении кредитов и привлечении инвестиций. Финансово устойчивое предприятие своевременно рассчитывается по своим обязательствам с государством, внебюджетными фондами, персоналом, контрагентами. Это способствует укреплению его имиджа (“good will”) – главной составляющей нематериальных активов хозяйствующего субъекта.

Таблица 1.4 – Показатели ликвидности предприятия

| Наименование показателя | Расчетная формула | Экономическое содержание |

| 1 | 2 | 3 |

| Коэффициент абсолютной ликвидности | | Коэффициент абсолютной ликвидности позволяет определить долю краткосрочных обязательств, которую предприятие может погасить в ближайшее время, не дожидаясь оплаты дебиторской задолженности и реализации других активов. Теоретически значение коэффициента считается достаточным, если оно превышает 0,2…0,3. |

| Коэффициент срочной ликвидности | | Коэффициент срочной ликвидности (промежуточный коэффициент покрытия) отражает прогнозируемые платежные возможности предприятия при условии своевременного проведения расчетов с дебиторами и характеризует ожидаемую платежеспособность предприятия на период, равный средней продолжительности оборота дебиторской задолженности. Теоретическое значение коэффициента оценивается на уровне 0,7…1. |

| Коэффициент текущей ликвидности | | Коэффициент текущей ликвидности (коэффициент покрытия) характеризует способность предприятия обеспечить свои краткосрочные обязательства из наиболее легко реализуемой части активов – оборотных средств. Нормальным значением данного коэффициента считается 1,5…2,5, но не менее 1. |

Одним из направлений диагностики финансовой устойчивости предприятия является сопоставление сроков привлечения источников финансовых ресурсов и сроков их вложения в реальные или финансовые активы. При этом сроки привлечения капитала должны быть не меньше сроков его вложения в активы (этот принцип называется принципом конгруэнтности). Согласно так называемому «золотому правилу финансирования» состояние предприятия считается устойчивым, если все необоротные активы и часть оборотных активов обеспечены собственным капиталом. Существует также «модифицированное золотое финансовое правило», которое допускает использование долгосрочных обязательств для финансирования необоротных активов, при этом общая сумма собственного капитала и долгосрочных обязательств должна превышать стоимость необоротных активов.

Таким образом, для обеспечения финансовой устойчивости предприятия его необоротные активы и часть оборотных активов должны быть сформированы за счет долгосрочных источников финансовых ресурсов, что позволит, с одной стороны, свести к минимуму риск лишиться жизненно важного для предприятия имущества, а с другой стороны – обеспечить гибкость в использовании долгосрочных источников средств. Необходимо отметить, что в современных условиях украинские предприятия долгосрочных обязательств, как правило, не имеют, или же их доля крайне незначительна, поэтому единственной политикой финансирования, позволяющей обеспечить высокий уровень финансовой устойчивости, является консервативная

Важной характеристикой финансовой устойчивости является политика финансирования материальных оборотных средств (запасов).

К «нормальным источникам формирования запасов» (ИФЗ) относятся: собственные оборотные средства, банковские кредиты и займы (долгосрочные и краткосрочные), кредиторская задолженность по товарным операциям. В зависимости от соотношения стоимости запасов, суммы собственных оборотных средств и ИФЗ, можно выделить следующие типы текущей финансовой устойчивости предприятия, таблица 1.5.

Таблица 1.5 – Типы финансовой устойчивости предприятия

| Типы текущей финансовой устойчивости | Соотношение запасов, СОС,ИФЗ | Экономический смысл |

| 1 | 2 | 3 |

| Абсолютная финансовая устойчивость | З < СОС | Ситуация абсолютной финансовой устойчивости не является оптимальной, поскольку в этом случае руководство предприятия не умеет, не желает или не имеет возможности использовать внешние источники средств для финансирования основной деятельности. |

| Нормальная финансовая устойчивость | СОС < З < ИФЗ | Приведенное соотношение соответствует положению, когда предприятие использует для покрытия запасов различные «нормальные» источники средств – собственные и привлеченные. Нормальный тип финансовой устойчивости является наиболее желательным для предприятия |

| Неустойчивое финансовое положение | З > ИФЗ | Данное соотношение соответствует положению, когда предприятие для покрытия части своих запасов вынуждено привлекать дополнительные источники средств, не являющиеся в известном смысле «нормальными», т.е. обоснованными. |

| Критическое финансовое положение. | З > ИФЗ | Критическое финансовое положение характеризуется ситуацией, когда в дополнение к предыдущему неравенству предприятие имеет кредиты и займы, не погашенные в срок, а также просроченную кредиторскую и дебиторскую задолженность. Данная ситуация означает, что предприятие не может вовремя расплатиться со своими кредиторами, а значит, существует высокая вероятность банкротства. |

| Коэффициент автономии | | Характеризует долю средств, вложенных собственниками предприятия в общую стоимость имущества. Нормальное минимальное значение коэффициента автономии ориентировочно оценивается на уровне 0,5, что предполагает обеспеченность заемных средств собственными, т.е., реализовав имущество, сформированное из собственных источников, предприятие сможет погасить обязательства. |

Величина собственных оборотных средств (СОС) рассчитывается как разность между суммой собственного капитала и стоимостью необоротных активов и показывает часть собственного капитала, которая направлена на формирование оборотных активов.

Анализ собственных оборотных средств предусматривает определение фактической суммы СОС за анализируемые периоды и выявление факторов, оказавших влияние на их динамику

Стабильность финансового состояния предприятия в условиях рыночной экономики обусловлена в значительной мере его деловой активностью, которая зависит от широты рынков сбыта продукции, его деловой репутации (имиджа), степени выполнения плана по основным показателям хозяйственной деятельности, уровня эффективности использования ресурсов (капитала) и устойчивости экономического роста.

Деловая активность предприятия в финансовом аспекте проявляется, прежде всего, в скорости оборота его средств. Анализ деловой активности заключается в исследовании уровней и динамики разнообразных коэффициентов оборачиваемости, которые в обобщенном виде представляют собой отношение выручки от реализации продукции к средней за период величине средств или их источников. В отдельных случаях показатели оборачиваемости могут быть рассчитаны по состоянию на начало и конец периода оценки.

Важность показателей оборачиваемости объясняется тем, что характеристики оборота во многом определяют уровень доходности предприятия. Обеспеченность предприятия собственными оборотными средствами оценивается с помощью следующих показателей, которые сведены в таблицу 1.6.

Таблица 1.6 – Показатели обеспеченности предприятия собственными оборотными средствами

| Показатель | Расчетная формула | Экономический смысл |

| 1 | 2 | 3 |

| Козффициент маневренности, Км | | Коэффициент маневренности показывает долю собственных средств, вложенных в оборотные активы.его значение должно быть не менее 0,2, что позволит обеспечить достаточную гибкость в использовании собственного капитала. |

| Коэффициент обеспеченности собственными оборотными средствами, Ксос | | Позволяет оценить долю текущих активов, сформированных из собственных источников. Минимально допустимым уровнем этого показателя считается 0,1, т.е. не менее 10% текущих активов должно быть профинансировано из собственного капитала. |

| Коэффициент обеспеченности оборота собственными оборотными средствами, Ко.о | | Рост объема реализации приводит к увеличению текущих финансовых потребностей предприятия для поддержания достаточного уровня финансовой устойчивости около 11-17% объема реализации должно быть обеспечено собственными оборотными средствами. |

| Коэффициент общей оборачиваемости активов | | Отражает скорость оборота совокупного капитала предприятия, т.е. показывает, сколько раз за анализируемый период совершается полный цикл производства и обращения, приносящий соответствующий эффект в виде прибыли, или сколько денежных единиц реализованной продукции принесла каждая единица активов: |

| Коэффициент оборачиваемости запасов | | Отражает число оборотов товарно-материальных запасов предприятия за анализируемый период. Снижение данного показателя свидетельствует об относительном увеличении производственных запасов и незавершенного производства или о снижении спроса на готовую продукцию. В целом, чем выше показатель оборачиваемости запасов, тем меньше средств связано в этой наименее ликвидной статье оборотных активов, тем более ликвидную структуру имеют оборотные активы и тем устойчивее финансовое положение предприятия |

| Коэффициент оборачиваемости дебиторской задолженности | | Показывает, сколько раз за год обернулись средства, вложенные в расчеты. |

| Коэффициент оборачиваемости кредиторской задолженности | | Показывает расширение или снижение коммерческого кредита, предоставляемого предприятию. Рост коэффициента означает увеличение скорости оплаты задолженности предприятия, снижение – рост покупок в кредит. |

| Длительность операционного цикла | | Период времени между приобретением запасов для осуществления деятельности и получением средств от реализации произведенной из них продукции. |

| Длительность финансового цикла | | Период, в течение которого денежные средства отвлечены из оборота, т.е. период между оплатой кредиторской задолженности и погашением дебиторской |

Банкротство (финансовый крах, разорение) — это признанная арбитражным судом или объявленная должником его неспособность в полном объеме удовлетворить требования кредиторов по денежным обязательствам и по уплате других обязательных платежей.

Основной признак банкротства - неспособность предприятия обеспечить выполнение требований кредиторов в течение трех месяцев со дня наступления сроков платежей. По истечении этого срока кредиторы получают право на обращение в арбитражный суд о признании предприятия-должника банкротом.

Признаки банкротства можно разделить на две группы: К первой группе относятся показатели, которые свидетельствуют о возможных финансовых трудностях и вероятности банкротства в недалеком будущем: спад производства, сокращение объемов продаж, хроническая убыточность; наличие безнадежной кредиторской и дебиторской задолженности; низкие значения коэффициентов ликвидности и стойкая тенденция к их дальнейшему снижению; дефицит собственного капитала; рост части привлеченного капитала вобщей его сумме до опасной границы; неблагоприятные изменения в портфеле заказов; падения рыночной стоимости акций предприятия; снижение производственного потенциала. Вторая группа включает в себя показатели, негативные значения которых лишь о возможности резкого ухудшения финансового состояния вбудущем в случае неприменения действующих мер: излишняя зависимость предприятия от определенного конкретного проекта,… типа оборудования, рынка сбыта; потеря ключевых контрагентов или опытных работников аппарата управления; вынужденные простои, неритмичная работа; неэффективные долгосрочные соглашения; дефицит капитальных вложений.

Достаточно часто для оценки вероятности банкротства и уровня кредитоспособности предприятия используются интегральные факторные модели Е.Альтмана, Лиса, Таффлера, и других, разработанные при помощи многомерного мультипликаторного анализа.

Рассмотрим интегральные модели оценки вероятности банкротства:

1 Модель Е.Альтмана (1968г) имеет вид:

Z=1,2X1+1,4X2+3,3X3+0,6X4+1,0X5, (1.4)

гдеХ1 – оборотный капитал/сумма активов;

Х2 – нераспределенная прибыль/сумма активов;

Х3 – операционная прибыль/сумма активов;

Х4 – рыночная стоимость акций/заемный капитал;

Х5 – объем продаж/сумма активов.

Граничное значение показателя 2,675

2 Модель Е.Альтмана (1983г)

Z=0,717X1+0,847X2+3,107X3+0,42X4+0,995X5, (1.5)

где все составляющие аналогичны предыдущей модели ,

кроме Х4 – балансовая стоимость акций/заемный капитал.

Граничное значение 1,23

3 Модель Лиса (1972г)

L=0,063X1+0,092X2+0,057X3+0,001X4, (1.6)

где Х1 – оборотній капитал/сумма активов;

Х2 – валовая прибыль/сумма активов;

Х3 – нераспределенная прибыль/сумма активов;

Х4 – собственный капитал/сумма активов

Граничное значение показателя 0,037

4 Модель Тафлера (1997г)

Т=0,53Х1+0,13Х2+0,18Х3+0,16Х4, (1.7)

где Х1 – прибыль от реализации/краткосрочные обязательства;

Х2 – оборотные активы/сумма обязательств;

Х3 – краткосрочные обязательства/сумма активов;

Х4 – выручка/сумма активов

Граничное значение 0,2

5 R – модель

R=8,38X1+1,0X2+0,054X3+0,63X4, (1.8)

где Х1 – оборотный капитал/сумма активов;

Х2 – чистая прибыль/собственный капитал;

Х3 – выручка от реализации/сумма активов;

Х4 – чистая прибыль/совокупные затраты.

Граничное значение показателя 0,32

6 Французская модель

F= - 0,16X1-0,22X2+0,87X3+0,1X4-0,24X5, (1.9)

где Х1 – сумма дебиторской задолженности и денежных средств/сумма активов;

Х2 – постоянный капитал/сумма активов;

Х3 – финансовые расходы/чистая выручка от реализации;

Х4 – расходы на персонал/чистая прибыль;

Х5 – валовая прибыль/заемный капитал

Граничное значение показателя -0,068

Однако необходимо отметить, что использование модели Альтмана и других подобных моделей, требует большой осторожности. Тестирование предприятий по этой модели показало, что она не совсем подходит для оценки риска банкротства отечественных субъектов хозяйствования, так как не учитывает специфику структуры капитала в разных отраслях. Кроме того, в большинстве случаев не хватает показателей рыночной стоимости собственного капитала.

По модели Альтмана неплатежеспособные предприятия, которые имеют высокий уровень четвертого показателя (собственный капитал/заемный капитал), получают слишком высокую оценку, которая не соответствует действительности. В связи с несовершенством действующей методики переоценки основных фондов, когда старым изношенным фондам придают такое же значение, как и новым, необоснованно увеличивается часть собственного капитала за счет переоценки. В итоге получается нереальное соотношение собственного и заемного капитала. Поэтому модели, которые содержат данный показатель, могут создавать ложное представление о реальном состоянии предприятия.

Для усиления прогнозных возможностей моделей Альтмана часто используют РАS – коэффициент, который дает возможность проследить деятельность предприятия на протяжении определенного времени. Этот коэффициент отображает относительный уровень деятельности фирмы, который определяется на базе Z – коэффициента и выражается в процентах. Такой подход обеспечивает объединение основных характеристик деятельности предприятия в одну систему, которая открывает дополнительные возможности управления ими.

Заслуживает внимания такой экспертный метод оценки вероятности банкротства, как методика Аргенти. Согласно которой исследования финансового состояния начинается с формирования таких допущений:

1) уже происходят процессы, которые приводят к банкротству;

2) кризисные процессы потребуют для своего завершения несколько лет;

3) кризисные процессы будут происходить не все одновременно, а их можно разделить на определенные стадии.

Счет Аргенти ( А-счет)

Недостатки – выявляются хронические недостатки в деятельности предприятия, которые сопровождают его деятельность на протяжении длительного периода. – 10 баллов.

Ошибки – описываются все возможные риски (ошибки), котрые могут привести к банкротству. – 25баллов.

Симптомы – фиксируются все кризисные проявления недостатков и ошибок в деятельности предприятия. – 25баллов.

Чем выше значение показателя Аргенти, тем вероятнее является наступление банкротства предприятия в ближайшем будущем.

По результатам анализа необходимо разработать программу и составить бизнес-план финансового оздоровления предприятия для предотвращения банкротства и выведения предприятия из опасной зоны с помощью комплексного использования внешних и внутренних резервов.

Для своевременного определения формирования неудовлетворительной структуры баланса, способной в перспективе привести к неплатежеспособности, для прибыльно работающего предприятия используется коэффициент Бивера. Этот коэффициент характеризует способность предприятия генерировать приток денежных средств в достаточном объеме, для погашения обязательств и представляет собой отношение притока денежных средств к общей сумме задолженности:

В соответствии с «Методическими рекомендациями по выявлению признаков неплатежеспособности предприятия и признаков действий по сокрытию банкротства, фиктивного банкротства или доведения до банкротства», утвержденными приказом Минэкономики Украины от 17.01.2001 г. №10, если значение этого показателя в течение длительного времени (1,5-2 года) не превышает 0,2, это свидетельствует о формировании неудовлетворительной структуры баланса. Рекомендуемое значение коэффициента Бивера по международным стандартам находится в интервале 0,17…0,4.

2ДИАГНОСТИКА КРИЗИСНОГО СОСТОЯНИЯ ШАХТЫ «ШАХТЕРСКАЯ ГЛУБОКАЯ»

.

2.1 Характеристика предприятия

Шахта «Шахтерская Глубокая» сдана в эксплуатацию в 1987 году На 1.01.2004 г. установленная производственная мощность – 642,2 тыс. тонн в год.

Шахта расположена на территории г. Шахтеска Донецкой области. В административном отношении подчинена ГП «Шахтерскантрацит».В геологическом строении шахтного поля принимают участие осадочные породы среднего карбона, представленные свитой Смоляниновская.

Шахта разрабатывает два пласта: h7 «Кащеевский» и h8 «Фоминской».

Пласт h8 - один из выдержанных в районе и интенсивно разрабатывается. Строение его изменяется от простого до сложного двухпачечного с полезной мощностью 0,85 – 1,29 м и вынимаемой 1,10 – 1,50 м.

Пласт h7 расположен по нормали в 128 м ниже пласта h8, относительно выдержан. Для пласта характерно сложное многопачечное строение. Разделяющие породные прослои представлены сланцами глинистыми и углистыми, количество внутрипластовых прослоев составляет от одного до пяти, мощность их 0,03 –

Угольные пласты h7 и h8 характеризуются низкой природной метаноносностью, величина которой изменяется в пределах 4,2 – 7,8 м3/т с.б.м. по пласту h8 и 1,2 – 4,0 м3/т с. б. м. по пласту h7. Все пласты и песчаники отнесены к не выбросоопасным. Уголь пластов не склонен к самовозгоранию.

На шахте принята столбовая система разработки - длинными столбами по простиранию.

В таблице 1.7 приведена предварительная оценка динамики финансового состояния шахты «Шахтерская Глубокая», которая осуществлена путем анализа сбалансированности темпов изменения прибыли, выручки от реализации продукции и совокупных активов (валюты баланса). Оптимальным является следующее соотношение

ТР. П > ТР. В > ТР. А, (1.10)

где ТР. П – темпы роста чистой прибыли;

ТР. В – темпы роста выручки от реализации продукции;

ТР. А – темпы роста совокупных активов.

Выполнение этого соотношения означает, что в отчетном периоде использование финансовых ресурсов было более эффективным по сравнению с предшествующим периодом: наблюдался рост рентабельности активов и продаж, а также ускорение оборачиваемости активов.

Следующим этапом оценки является сопоставление темпов роста собственного капитала с темпами роста совокупных активов. Превышение темпов роста собственного капитала позволяет сделать вывод об увеличении его удельного веса в валюте баланса, т.е. об укреплении финансовой устойчивости предприятия.

Таблица 2.1 - Оценка темпов роста выручки, прибыли, собственного капитала и совокупных активов

| Показатель, тыс. грн. | 2004г. | 2005г | 2006г | Темп роста 2005 к 2004гг,% | Темп роста 2006 к 2005гг,% |

| 1 | 2 | 3 | 4 | 5 | 6 |

| Чистая прибыль(убыток) | 4671 | -6172 | -8172 | -132,1 | 132,4 |

| Выручка от реализации продукции | 73446 | 74925 | 82687 | 102,0 | 110,4 |

| Собственный капитал | 420936 | 406268 | 392108 | 96,5 | 96,5 |

| Совокупные активы | 572922 | 573305 | 100,0 | 609380 | 106,3 |

Темпы роста собственного капитала меньше темпов роста совокупных активов, это позволяет сделать вывод об уменьшении его удельного веса валюте баланса, т.е. об ослаблении финансовой устойчивости предприятия.

Темпы роста выручки в 2006г выше темпов роста совокупных активов, что свидельствует о незначительном ускорении оборачиваемости.

2.2 Анализ формирования финансовых результатов деятельности предприятия

Стабильность экономико–финансового состояния предприятия во многом определяется его финансовыми результатами. Поэтому оценку финансовых результатов начнем с анализа динамики и структуры доходов и расходов, что дает возможность получить наиболее общее представление о факторах, оказавших влияние на их формирование. Динамика показателей прибыли предприятия оформлена в виде горизонтального и вертикального анализа, в таблицах 2.2 – 2.6

По данным горизонтального и вертикального анализа доходов предприятия, представленным в таблицах 2.2-2.6, можно сделать вывод, что общая сумма доходов предприятия за отчетный период увеличилось на 33462 и составило 167478тыс.грн.. Причинами этого положительного результата является повышение выручки от реализации на 7762, при этом, удельный вес выручки в общем числе доходов за прошлый период составил 55,9%, а в отчетном – 49,4%. Другие операционные доходы увеличились на 18483 и их удельный вес в общей сумме доходов вырос на 3,3% и составил 71150 (в прошлом периоде 52667). Значительный удельный вес прочих операционных доходов объясняется получением господдержки на покрытие затрат по себестоимости..Доходы от участия в капитале и другие финансовые доходы по прежнему равны нулю. Выросла сумма доходов от обычной деятельности и их удельный вес увеличился на 3,2%. Общая сумма доходов выросла на 25% и составила 167478тыс.грн, по сравнению с прошлым годом 134016тыс.грн. отрицательным фактором является снижение удельного веса выручки от реализации. Однако по сравнению с предыдущим 2005 отчетным годом, ситуация в 2006 отчетном году заметно улучшилась по всем статьям доходов.

Таблица 2.2 - Горизонтальный анализ доходов предприятия за 2004-2006гг., тыс. грн.

| Показатель | Сумма тыс.грн | Отклонения | |||||

| 2005 к 2004гг | 2006 к 2005гг | ||||||

| 2004г. | 2005г. | 2006г. | тыс.грн | темп роста, % | тыс.грн | темп роста, % | |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| Выручка от реализации продукции | 73446 | 74925 | 82687 | 1479 | 102,01 | 7762 | 110,36 |

| Другие операционные доходы | 55322 | 52667 | 71150 | -2655 | 95,20 | 18483 | 135,09 |

| Другие доходы от обычной деятельности | 7234 | 6424 | 13641 | -810 | 88,80 | 7217 | 212,34 |

| Всего доходов | 136002 | 134016 | 167478 | -1986 | 98,54 | 33462 | 124,97 |

| Показатель | Удельный вес, % | Изменения в структуре, % | |||

| 2004г | 2005г | 2006г | 2005 к 2004г | 2006 к 2005г | |

| 1 | 2 | 3 | 4 | 5 | 6 |

| Выручка от реализации продукции | 54 | 55,9 | 49,4 | 1,9 | -6,5 |

| Другие операционные доходы | 40,7 | 39,2 | 42,5 | -1,5 | 3,3 |

| Другие доходы от обычной деятельности | 5,3 | 4,9 | 8,1 | -0,4 | 3,2 |

| Всего доходов | 100 | 100 | 100 | 0 | 0 |

| Показатель | Сумма тыс.грн | Отклонения | ||||||||

| 2005 к 2004гг | 2006 к 2005гг | |||||||||

| 2004г. | 2005г. | 2006г. | тыс. грн | темп роста, % | тыс. грн | темп роста, % | ||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | |||

| Налог на добавленную стоимость | 11427 | 9246 | 12336 | -2181 | 80,91 | 3090 | 133,42 | |||

| Себестоимость реализованной продукции | 84626 | 98920 | 115331 | 14294 | 116,89 | 16411 | 116,59 | |||

| Административные расходы | 4614 | 6927 | 8342 | 2313 | 150,13 | 1415 | 120,43 | |||

| Расходы на сбыт | 590 | 737 | 1102 | 147 | 124,92 | 365 | 149,53 | |||

| Другие операционные расходы | 26162 | 16256 | 27779 | -9906 | 62,14 | 11523 | 170,88 | |||

| Финансовые расходы | 923 | 1396 | 1531 | 473 | 151,25 | 135 | 109,67 | |||

| Прочие расходы | 2989 | 1037 | 3460 | -1952 | 34,69 | 2423 | 333,65 | |||

| Налог на прибыль | 0 | 5669 | 8867 | 5669 | 0,00 | 3198 | 156,41 | |||

| Всего расходов и отчислений | 131331 | 140188 | 178748 | 8857 | 106,74 | 38560 | 127,51 | |||

Таблица 2.5 – Вертикальный анализ расходов предприятия за 2004-2006гг., тыс. грн.

| Показатель | Удельный вес, % | Изменения в структуре, % | |||||

| 2004г | 2005г | 2006г | 2005 к 2004г | 2006 к 2005г | |||

| 1 | 2 | 3 | 4 | 5 | 6 | ||

| Налог на добавленную стоимость | 8,7 | 6,6 | 6,9 | -2,1 | 0,3 | ||

| Себестоимость реализованной продукции | 64,4 | 70,6 | 64,5 | 6,2 | -6,1 | ||

| Административные расходы | 3,5 | 4,9 | 4,7 | 1,4 | -0,2 | ||

| Расходы на сбыт | 0,5 | 0,6 | 0,6 | 0,1 | 0 | ||

| Другие операционные расходы | 19,9 | 11,6 | 15,5 | -8,3 | 3,9 | ||

| Финансовые расходы | 0,7 | 1 | 0,9 | 0,3 | -0,1 | ||

| Прочие расходы | 2,3 | 0,7 | 1,9 | -1,6 | 1,2 | ||

| Налог на прибыль | 0 | 4 | 5 | 4 | 1 | ||

| Всего расходов и отчислений | 100 | 100 | 100 | 0 | 0 | ||

В 2006г. расходы предприятия выше на 38560тыс.грн., чем расходы за базисный, при этом наблюдается закономерное в условиях увеличения объема добычи, увеличение себестоимости реализованной продукции и налог на добавленную стоимость. Значительный рост наблюдается по административным и другим операционным расходам. Также стоит отметить увеличение финансовых расходов и расходов от прочей обычной деятельности. Сумма налога на прибыль выросла на 3198 тыс.грн.. Учитывая наличие убытков до налогообложения начисление налога на прибыль свидетельствует о неэффективном налоговом менеджменте шахты.

Таблица 2.6 – Анализ динамики финансовых результатов предприятия за 2004-2006гг., тыс грн.

| Показатель | 2004 | 2005 | 2006г | Отклонение 2005г к 2004г | Отклонение 2006г к 2005г | ||

| тыс. грн. | темп роста, % | тыс. грн. | темп роста, % | ||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| Валовая прибыль (убыток) | -22607 | -33241 | -44980 | -10634 | 147 | -11739 | 135,3 |

| Прибыль (убыток) от операционной деятельности | 1349 | -4494 | -11053 | -5843 | -333 | -6559 | 246 |

| Прибыль (убыток) от обычной деятельности до налогообложения | 4671 | -503 | -2403 | -5174 | -110,7 | -1900 | 477,7 |

| Прибыль (убыток) от обычной деятельности | 4671 | -6172 | -11270 | -10843 | 132,1 | -5098 | 182,6 |

| Чистая прибыль (убыток) | 4671 | -6172 | -8172 | -10843 | 132,1 | -2000 | 132,4 |

По результатам операционной деятельности прослеживается аналогичная динамика. Если в 2004 году шахта получала прибыль , то в 2005 и 2006 годах убытки. К факторам, которые негативно повлияли на на убыточность операционной деятельности, кроме роста валовых убытков, можно отнести увеличение административных и прочих операционных расходов. Чистый убыток на начало 2005г увеличился на 10843 тыс.грн., на начало 2006г убытки выросли еще на 2000 тыс.грн..

Наличие валовых убытков вызвано высокими общепроизводственными расходами в составе себестоимости реализованной продукции. При достигнутом объеме добычи и сложившемся уровне цен нет возможности покрыть постоянные расходы и обеспечить валовую прибыль.

2.3 Экспресс-диагностика финансового состояния предприятия на основе горизонтального и вертикального анализа баланса

Экспресс-оценка финансового состояния предприятия проводится на основании горизонтального (динамического) и вертикального (структурного) анализа баланса. В ходе анализа баланса предприятия необходимо отразить абсолютные изменения в имуществе предприятия и источниках его формирования, сделать выводы об улучшении или ухудшении структуры активов и пассивов.

Таблица 2.7 – Горизонтальный анализ активов предприятия, тыс. грн.

| Показатель | 2004 | 2005г | 2006г | Изменения к 2004г | Изменения к 2005г | ||

| сумма | сумма | сумма | в абсолютных величинах | темп роста, % | в абсолютных величинах | темп роста, % | |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| 1 Необоротные активы | 550229 | 530493 | 548036 | -19736 | 96,41 | 17543 | 103,3 |

| В т.ч. основные средства | 519827 | 495661 | 503211 | -24166 | 95,35 | 7550 | 101,5 |

| 2 Оборотные активы | 22693 | 42812 | 61344 | 20119 | 188,66 | 18532 | 143,3 |

| 2.1 Товароматериальные запасы | 3924 | 2511 | 5145 | -1413 | 63,99 | 2634 | 204,8 |

| в т.ч.: | |||||||

| -производственные запасы | 1525 | 1033 | 1209 | -492 | 67,74 | 176 | 117 |

| НЗП | 1196 | 1259 | 2729 | 63 | 105,27 | 1470 | 216,7 |

| - готовая продукция | 1203 | 191 | 1320 | -1012 | 15,88 | 1129 | 691 |

| 2.2Дебиторская задолженность | 11699 | 32603 | 47568 | 20904 | 278,68 | 14965 | 145,9 |

| 2.3Денежные активы | 135 | 3 | 58 | -132 | 2,22 | 55 | 1933 |

| 2.4Прочие оборотные активы | 21893 | 5997 | 6150 | -15896 | 27,39 | 153 | 102,5 |

| Баланс | 572922 | 573305 | 609380 | 383 | 100,07 | 36075 | 106,3 |

| Показатель | 2004 | 2005 | 2006 | Изменения в структуре 2005г к 2004г | Изменения в структуре 2006г к 2005г |

| удельный вес,% | удельный вес, % | удельный вес, % | |||

| 1 | 2 | 3 | 4 | 5 | 6 |

| 1 Необоротные активы | 96,04 | 92,5 | 89,9 | -3,54 | -2,6 |

| В т.ч. основные средства | 90,73 | 86,4 | 82,6 | -4,33 | -3,8 |

| 2 Оборотные активы | 3,96 | 7,5 | 10,1 | 3,54 | 2,6 |

| 2.1 Товароматериальные запасы | 0,68 | 0,4 | 0,8 | -0,28 | 0,4 |

| в т.ч.: | 0,00 | ||||

| - производственные запасы | 0,27 | 0,2 | 0,2 | -0,07 | --- |

| - незавершенное производство | 0,21 | 0,2 | 0,4 | -0,01 | 0,2 |

| - готовая продукция | 0,21 | 0,03 | 0,2 | -0,18 | 0,17 |

| 2.2 Дебиторская задолженность | 2,04 | 5,7 | 7,8 | 3,66 | 2,1 |

| 2.3 Денежные активы | 0,02 | 0,0005 | 0,009 | -0,02 | 0,0085 |

| 2.4 Прочие оборотные активы | 3,82 | 1 | 1 | -2,82 | ---- |

| Баланс | 100,00 | 100 | 100 | 0,00 | ---- |

Удельный вес оборотных активов крайне незначитен, что свойственно для угледобывающей промышленности, где отсутствуют запасы основных материалов и крайне незначительно незавершенное производство. Нужно отметить значительную сумму и высокий удельный вес дебиторской задолженности. Этот факт в сочетании с незначительной суммой денежных средств говорит о проблемах, связанных со своевременностью расчетов за отгруженную угольную продукцию.

Рост дебиторской задолженности вызван увеличением длительности отсрочки платежей некоторых дебиторов.

По итогам анализа динамики и структуры источников финансовых ресурсов предприятия, представленного в таблице 2.9, наблюдается негативное явление в виде уменьшения собственного капитала из-за уменьшения прочего дополнительного капитала и роста убытков.

Сумма кредиторской задолженности незначительно снизилась (возможно снизился объем закупок, либо уменьшился срок периода кредитования, который предоставляю поставщики). Темпы роста заемных средств превысили темпы роста собственного капитала, что привело к сокращению доли собственного капитала с 71% до 65%, это свидетельствует о слабой финансовой устойчивости предприятия, т.к. удельный вес собственного капитала невысокий и его сумма уменьшается, причем причиной уменьшения является убыточная деятельность предприятия.

Таблица 2.9 – Горизонтальный анализ источников финансовых ресурсов предприятия, тыс. грн.

| Показатель | Сумма, тыс.грн | Изменения к 2004г | Изменения к 2005г | ||||

| 2004г | 2005г | 2006г | в абсолютных величинах | темпы роста, % | в абсолютных величинах | темпы роста, % | |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| 1Собственный капитал | 420936 | 406268 | 392108 | -14668 | 96,52 | -14160 | 96,5 |

| в том числе | |||||||

| - уставный капитал | 93766 | 89672 | 89672 | -4094 | 95,63 | ---- | 100 |

| -прочий дополнительный капитал | 476001 | 444542 | 438554 | -31459 | 93,39 | -5988 | 98,6 |