Диплом на тему Анализ финансового состояния предприятия 19

Работа добавлена на сайт bukvasha.net: 2014-11-03Поможем написать учебную работу

Если у вас возникли сложности с курсовой, контрольной, дипломной, рефератом, отчетом по практике, научно-исследовательской и любой другой работой - мы готовы помочь.

Предоплата всего

от 25%

Подписываем

договор

ДИПЛОМНАЯ РАБОТА

по курсу «Экономика»

по теме: «Анализ финансового состояния предприятия»

СОДЕРЖАНИЕ

ВВЕДЕНИЕ

1. ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ АНАЛИЗА ФИНАНСОВЫХ ПОКАЗАТЕЛЕЙ ПРЕДПРИЯТИЯ

1.1 Информационная база для расчета финансовых показателей и виды потребителей информации

1.2 Основные группы и виды финансовых показателей

2. АНАЛИЗ ФИНАНСОВОЙ ДЕЯТЕЛЬНОСТИ ПРЕДПРИЯТИЯ

2.1 Основные направления деятельности предприятия

2.2 Функционально-организационная структура финансовой и бухгалтерской службы предприятия

2.3. Основные финансовые показатели предприятия

3. ПУТИ ОПТИМИЗАЦИИ ФИНАНСОВЫХ ПОКАЗАТЕЛЕЙ ПРЕДПРИЯТИЯ

3.1 Пути и способы улучшения финансовых показателей

3.2 Пределы компетенции и должностные обязанности финансового аналитика

ЗАКЛЮЧЕНИЕ

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

ВВЕДЕНИЕ

В рыночных условиях залогом выживаемости и основой стабильного положения предприятия служит его финансовая устойчивость. Она отражает такое состояние финансовых ресурсов, при котором предприятие, свободно манипулируя денежными средствами, способно путем эффективного их использования обеспечить бесперебойный процесс производства и реализации продукции, а также минимизировать затраты на его расширение и обновление.

Определение границ финансовой устойчивости предприятий относится к числу наиболее важных экономических проблем в условиях перехода к рынку, поскольку недостаточная финансовая устойчивость может привести к отсутствию у предприятий средств для развития производства, их неплатежеспособности и, в конечном счете, к банкротству, а избыточная устойчивость будет препятствовать развитию, отягощая затраты предприятия излишними запасами и резервами.

Для оценки финансовой устойчивости предприятия необходим анализ его финансового состояния. Финансовое состояние представляет собой совокупность показателей, отражающих наличие, размещение и использование финансовых ресурсов.

Цель анализа состоит в том, чтобы оценить финансовое состояние предприятия, а также в том, чтобы постоянно проводить работу, направленную на его улучшение. Анализ финансового состояния показывает, по каким конкретным направлениям надо вести эту работу. В соответствии с этим результаты анализа дают ответ на вопрос, каковы важнейшие способы улучшения финансового состояния предприятия в конкретный период его деятельности.

Бухгалтерская отчетность являются важнейшей основой финансового анализа. Перед тем как приступить к их обработке и фундаментальному анализу содержащейся в отчетности информации, аналитик должен серьезно изучить методику расчета отдельных статей.

Из вышеизложенного следует актуальность данной работы.

Различные вопросы анализа финансовых показателей предприятия рассматриваются в трудах, как отечественных, так и зарубежных ученых. Наиболее фундаментальными исследованиями в этой области являются работы Шеремета и Савицкой.

Цель работы – изучить систему финансовых показателей предприятия, влияющих на оценку качества его деятельности.

На основании цели в данной работе были поставлены следующие задачи:

выявить основные виды потребителей информации по финансовому анализу;

проанализировать основные виды финансовой информации, используемой для проведения финансового анализа;

проанализировать основные формы бухгалтерской отчетности, используемых для проведения финансового анализа – баланс и отчет о прибылях и убытках;

выявить основные показатели, используемые для анализа финансового положения предприятия;

провести анализ различных классов финансовой устойчивости предприятия в зависимости от его финансовых показателей;

рассмотреть бухгалтерскую отчетность конкретного предприятия, проанализировать его финансовые показатели, вынести заключение о его финансовом состоянии и внести предложения по его оптимизации.

Объектом исследования является действующее предприятие, занимающееся оптовой продажей тканей. Для увеличения доли рынка и роста объемов сбыта предприятие нуждается в точном и своевременном анализе своих финансовых показателей и разработке на их основе рекомендаций по улучшению своей деятельности.

Для решения поставленных в работе задач использовались как общенаучные, так и специальные методы анализа и синтеза, логического и ситуационного анализа. Широко использовались программные продукты MS Excel и MS Assess.

В составе работы нами выделено три основных раздела.

В первой части работы – теоретической, проблема исследуется на основе теоретических источников; определяются основные понятия и категории, связанные с анализом финансовых показателей.

Во второй – аналитической части, проводится аудит финансовых показателей предприятия; выявляются тенденции текущего положения и проблемы развития фирмы.

В третьей части даются рекомендации по оптимизации деятельности предприятия.

В заключении делаются общие выводы по теме работы.

1. ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ АНАЛИЗА ФИНАНСОВ ПОКАЗАТЕЛЕЙ ПРЕДПРИЯТИЯ

1.1 Информационная база для расчета финансовых показателей и виды потребителей информации

Финансовый анализ является непременным элементом как финансового менеджмента на предприятии, так и его экономических взаимоотношений с партнерами, финансово-кредитной системой. Анализ финансовых показателей необходим для:

· выявления изменений показателей финансового состояния;

· выявления факторов, влияющих на финансовое состояние предприятия;

· оценки количественных и качественных изменений финансового состояния;

· оценки финансового положения предприятия на определенную дату;

· определения тенденций изменения финансового состояния предприятия.

Информация о финансовом состоянии важна для многих групп пользователей. Среди тех, кто прямо или косвенно заинтересован в получении этой информации для принятия управленческих решений, Розанова Е. выделяет следующие группы[1]:

1. Кредиторы.

Они заинтересованы в сохранении устойчивого финансового состояния компании, позволяющего своевременно погасить ссуду и проценты по ней. В группу кредиторов можно отнести следующих субъектов хозяйственной деятельности:

а) Банки, выдающие ссуды различной срочности под конкретные инвестиционные проекты или для восполнения недостатка собственных оборотных средств. Оценка финансового состояния обычно осуществляется банками самостоятельно по данным финансовой отчетности с привлечением дополнительных источников информации.

б) Поставщики компании – они также являются кредиторами в случае отсутствия предоплаты со стороны покупателя. Данная ссуда, в отличие от банковской, выдается не в денежной, а в товарной форме. В случае бартерных расчетов ее возврат также будет осуществляться в материально-вещественном виде.

в) Покупатели продукции, кредитующие компанию продавца на сумму предоплаты ее товаров.

Как правило, две последние разновидности кредиторов не производят оценку финансового состояния предприятия, что является явным недостатком в их работе, т.к. риск неполучения средств за реализованную продукцию или потери предоплаты достаточно высок, а это создает угрозу финансовому положению самого кредитора.

Кроме кредитных, у покупателей и продавцов есть другие интересы в отношении предприятия: сохранение соответственно источника поставок или рынка сбыта. В отдельных случаях на рынке может существовать только один производитель /покупатель необходимой продукции и если его финансовое состояние ухудшается, то контрагенты такого монополиста сами могут оказаться в тяжелой ситуации.

Кредитование со стороны поставщика или покупателя может сопровождаться оформлением векселей. При продаже такого векселя первоначальным кредитором сторонней организации у предприятия-заемщика появляется новая разновидность контрагентов, заинтересованных в информации о его платежеспособности.

г) Участники рынка долговых ценных бумаг.

Круг заинтересованных лиц значительно расширяется, если предприятие кроме векселей эмитирует и другие долговые обязательства, свободно обращающиеся на рынке.

Состав данной разновидности кредиторов разнороден – это могут быть банки, финансовые компании, паевые инвестиционные фонды, негосударственные пенсионные фонды, страховые компании, другие предприятия, частные лица. На этом рынке на оценку долга действует множество факторов, которые связаны с финансовым состоянием эмитента косвенно, либо вообще не связаны. Например, кризис на азиатском рынке ценных бумаг привел к изъятию средств иностранных инвесторов с российского рынка, что в свою очередь повлекло за собой снижение котировок долгов отечественных компаний, т.е. инвесторы решили, что риск данных обязательств (как вероятность невыплаты основного долга и процентов вследствие неплатежеспособности заемщика) резко возрос. Вместе с тем, погашение долговых ценных бумаг производит конкретный эмитент, поэтому возврат основной суммы долга зависит только от его финансового состояния, с ним связано и получение дохода в виде дисконта или процентов. Кроме того, доходность операции для покупателя зависит от его способности правильно выбрать определенную ценную бумагу и момент ее покупки.

2. Собственники предприятия.

Они заинтересованы в сохранении и приумножении стоимости своего вклада в предприятие и начислении доходов от владения им, что возможно лишь при сохранении устойчивости его состояния. Владение предприятием может осуществляться как через приобретение его акций, так и выкупом паев/долей (если предприятие создано не в форме АО). В первом случае рынок ценных бумаг может вносить значительные коррективы в оценку компании. Во втором – система «предприятие – его владельцы» более замкнута и собственникам, как правило, доступен больший объем внутренней информации, которым необходимо уметь воспользоваться.

3. Работники предприятия.

Частично их интересы носят кредитный характер – относительно заработка, который еще не уплачен за отработанное время. Однако кроме способности предприятия своевременно и в полном размере выполнять свои текущие обязательства перед сотрудниками по заработной плате, последних интересуют перспективы сохранения их рабочего места в данной фирме, увеличение оплаты труда, пакета социальных льгот – все это во многом зависит от финансового состояния работодателя.

4. Среди наемных работников предприятия следует особо выделить группу менеджеров, которые лично заинтересованы в укреплении финансового состояния и позиций фирмы на всех направлениях ее деятельности. Банкротство предприятия для них сопровождается не только потерей рабочего места, но и потерей профессионального имиджа. Кроме того, руководители, как правило, являются и совладельцами предприятия, что увеличивает их потери в случае банкротства. Именно менеджерам доступен максимальный объем информации о его состоянии и деятельности, на основании изучения которой происходит принятие управленческих решений в производственной, коммерческой и финансовой сферах деятельности.

5. Государство в лице местных и федеральных органов власти.

Их заинтересованность выражается в:

· сохранении и росте экономического потенциала региона и страны в целом;

· поступлении доходов в бюджет;

· обеспечении необходимого уровня занятости населения;

· производстве необходимых товаров, работ, услуг.

На практике первоочередным интересом государства к предприятию является фискальный интерес. Неудовлетворительное финансовое состояние многих компаний не позволяет аккумулировать необходимый размер доходов бюджета, как с помощью налогов, так и в виде дивидендных платежей (в случае, если государство является собственником предприятия). Кроме того, поддержка государством предприятий с неудовлетворительным финансовым состоянием, но имеющих большое значение для региона, в котором они расположены, увеличивает бюджетные расходы.

Именно государство регламентирует виды, сроки, порядок ведения учета, составления и предоставления отчетности субъектами хозяйственной деятельности. Однако в силу того, что отчетная информация поступает в разные ведомства (налоговая инспекция, госкомитет по статистике, ФКЦБ и т.п.), ее получение и использование иногда бывает затруднительным даже для органов власти.

6. Конкуренты фирмы – единственная группа контрагентов, заинтересованная в ухудшении ее финансового состояния и банкротстве. Они могут получить необходимую информацию как из официальной отчетности, так и из прочих источников (при этом часто используются противозаконные методы).

Значительное количество лиц, заинтересованных в изучении финансового состояния предприятия, обуславливает необходимость разработки методики анализа, которая позволит принимать обоснованные управленческие решения. Устойчивое финансовое положение – не только качественная характеристика финансов организации, но и количественно измеримое явление. Оценка финансового состояния предприятия – сложный, интересный, многоаспектный процесс, который невозможно формализовать полностью. Целью анализа в общем виде является получение объективной, полной и точной картины текущего финансового положения предприятия и оценка возможностей его изменения в кратко и долгосрочной перспективе. В зависимости от вида отношений предприятия с каждым конкретным контрагентом (инвестиционные, кредиторские, прочие) конкретные цели анализа финансового состояния будут различны. Для кредитора эта цель – определение кредитоспособности, для инвестора – инвестиционной привлекательности и т.п. Различие целей анализа предопределяет различия в его информационной базе и методике проведения. В соответствии с ними можно выделить два основных вида анализа: внешний и внутренний. Внутренний анализ, как правило, применяется только для принятия решений руководством данного предприятия, тогда как внешний – всеми остальными заинтересованными лицами. Внутренний анализ основан на более широкой информационной базе, чем внешний, что предопределяет большую, на наш взгляд, достоверность результатов. Практически все показатели, используемые в методиках внешнего анализа, могут быть скорректированы и уточнены с помощью дополнительной информации, применяемой во внутреннем анализе. Однако руководителям предприятия следует помнить, что сравнение одних и тех же показателей, рассчитанных по внутренним данным своего предприятия (и отражающим реальную картину обеспеченности ресурсами и эффективности деятельности) и данным публичной отчетности аналогичных предприятий той же отрасли, будет некорректным. Таким образом, даже инсайдерам, безусловно, полезен внешний анализ финансового состояния предприятия для получения информации о том, как оно может оцениваться инвесторами, кредиторами, конкурентами.

Внутренний анализ, используя наиболее полные данные обо всех аспектах деятельности предприятия, позволяет детально рассмотреть и оценить весь процесс образования, распределения и использования его финансовых ресурсов, предпринять действия, оптимизирующие этот процесс. Финансовый менеджер принимает решения об изменении структуры источников финансирования, направлений размещения средств именно на основе анализа по данным внутренней отчетности. Анализ в данном случае позволяет воздействовать на финансовое состояние предприятия непосредственно и оперативно. Контрагенты предприятия, осуществляющие внешний анализ, не могут прямо влиять на его финансовое состояние. Однако, принимая решения, касающиеся инвестирования, кредитования и заключения договоров, они оказывают воздействие на возможности предприятия по изменению своего положения. Невозможность своевременно привлечь капитал, взять заем, потеря рынков реализации продукции – все это может привести в конечном итоге к банкротству. Таким образом, важность роли внешнего анализа в финансовом менеджменте нельзя недооценивать.

Результаты внутреннего анализа максимально закрыты в целях сохранения коммерческой тайны, тогда как данные внешнего анализа могут широко распространяться среди многих заинтересованных лиц и влиять на их решения относительно данного предприятия.

Следует признать, что возможности для адекватной оценки состояния фирмы у менеджеров предприятия объективно шире, чем у остальных заинтересованных лиц, однако сами источники, которыми все они пользуются, в основном, совпадают, а преимущества инсайдеров связаны с большим объемом, точностью и оперативностью получения информации, поступающей из такого источника, как «отчетность предприятия». Но данные, необходимые аналитикам, формируются не только внутри предприятия, но и в окружающей его среде. В целом информационное обеспечение процесса анализа финансового состояния предприятия – это совокупность информационных ресурсов, необходимых для проведения аналитических процедур и способов их организации. Для пользователя, не являющегося инсайдером, большая часть данных поступает из внешних источников. Это означает на практике, что оценка состояния предприятия зависит от следующих аспектов, связанных с информацией[2]:

1. Полезности. по курсу «Экономика»

по теме: «Анализ финансового состояния предприятия»

СОДЕРЖАНИЕ

ВВЕДЕНИЕ

1. ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ АНАЛИЗА ФИНАНСОВЫХ ПОКАЗАТЕЛЕЙ ПРЕДПРИЯТИЯ

1.1 Информационная база для расчета финансовых показателей и виды потребителей информации

1.2 Основные группы и виды финансовых показателей

2. АНАЛИЗ ФИНАНСОВОЙ ДЕЯТЕЛЬНОСТИ ПРЕДПРИЯТИЯ

2.1 Основные направления деятельности предприятия

2.2 Функционально-организационная структура финансовой и бухгалтерской службы предприятия

2.3. Основные финансовые показатели предприятия

3. ПУТИ ОПТИМИЗАЦИИ ФИНАНСОВЫХ ПОКАЗАТЕЛЕЙ ПРЕДПРИЯТИЯ

3.1 Пути и способы улучшения финансовых показателей

3.2 Пределы компетенции и должностные обязанности финансового аналитика

ЗАКЛЮЧЕНИЕ

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

ВВЕДЕНИЕ

В рыночных условиях залогом выживаемости и основой стабильного положения предприятия служит его финансовая устойчивость. Она отражает такое состояние финансовых ресурсов, при котором предприятие, свободно манипулируя денежными средствами, способно путем эффективного их использования обеспечить бесперебойный процесс производства и реализации продукции, а также минимизировать затраты на его расширение и обновление.

Определение границ финансовой устойчивости предприятий относится к числу наиболее важных экономических проблем в условиях перехода к рынку, поскольку недостаточная финансовая устойчивость может привести к отсутствию у предприятий средств для развития производства, их неплатежеспособности и, в конечном счете, к банкротству, а избыточная устойчивость будет препятствовать развитию, отягощая затраты предприятия излишними запасами и резервами.

Для оценки финансовой устойчивости предприятия необходим анализ его финансового состояния. Финансовое состояние представляет собой совокупность показателей, отражающих наличие, размещение и использование финансовых ресурсов.

Цель анализа состоит в том, чтобы оценить финансовое состояние предприятия, а также в том, чтобы постоянно проводить работу, направленную на его улучшение. Анализ финансового состояния показывает, по каким конкретным направлениям надо вести эту работу. В соответствии с этим результаты анализа дают ответ на вопрос, каковы важнейшие способы улучшения финансового состояния предприятия в конкретный период его деятельности.

Бухгалтерская отчетность являются важнейшей основой финансового анализа. Перед тем как приступить к их обработке и фундаментальному анализу содержащейся в отчетности информации, аналитик должен серьезно изучить методику расчета отдельных статей.

Из вышеизложенного следует актуальность данной работы.

Различные вопросы анализа финансовых показателей предприятия рассматриваются в трудах, как отечественных, так и зарубежных ученых. Наиболее фундаментальными исследованиями в этой области являются работы Шеремета и Савицкой.

Цель работы – изучить систему финансовых показателей предприятия, влияющих на оценку качества его деятельности.

На основании цели в данной работе были поставлены следующие задачи:

выявить основные виды потребителей информации по финансовому анализу;

проанализировать основные виды финансовой информации, используемой для проведения финансового анализа;

проанализировать основные формы бухгалтерской отчетности, используемых для проведения финансового анализа – баланс и отчет о прибылях и убытках;

выявить основные показатели, используемые для анализа финансового положения предприятия;

провести анализ различных классов финансовой устойчивости предприятия в зависимости от его финансовых показателей;

рассмотреть бухгалтерскую отчетность конкретного предприятия, проанализировать его финансовые показатели, вынести заключение о его финансовом состоянии и внести предложения по его оптимизации.

Объектом исследования является действующее предприятие, занимающееся оптовой продажей тканей. Для увеличения доли рынка и роста объемов сбыта предприятие нуждается в точном и своевременном анализе своих финансовых показателей и разработке на их основе рекомендаций по улучшению своей деятельности.

Для решения поставленных в работе задач использовались как общенаучные, так и специальные методы анализа и синтеза, логического и ситуационного анализа. Широко использовались программные продукты MS Excel и MS Assess.

В составе работы нами выделено три основных раздела.

В первой части работы – теоретической, проблема исследуется на основе теоретических источников; определяются основные понятия и категории, связанные с анализом финансовых показателей.

Во второй – аналитической части, проводится аудит финансовых показателей предприятия; выявляются тенденции текущего положения и проблемы развития фирмы.

В третьей части даются рекомендации по оптимизации деятельности предприятия.

В заключении делаются общие выводы по теме работы.

1. ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ АНАЛИЗА ФИНАНСОВ ПОКАЗАТЕЛЕЙ ПРЕДПРИЯТИЯ

1.1 Информационная база для расчета финансовых показателей и виды потребителей информации

Финансовый анализ является непременным элементом как финансового менеджмента на предприятии, так и его экономических взаимоотношений с партнерами, финансово-кредитной системой. Анализ финансовых показателей необходим для:

· выявления изменений показателей финансового состояния;

· выявления факторов, влияющих на финансовое состояние предприятия;

· оценки количественных и качественных изменений финансового состояния;

· оценки финансового положения предприятия на определенную дату;

· определения тенденций изменения финансового состояния предприятия.

Информация о финансовом состоянии важна для многих групп пользователей. Среди тех, кто прямо или косвенно заинтересован в получении этой информации для принятия управленческих решений, Розанова Е. выделяет следующие группы[1]:

1. Кредиторы.

Они заинтересованы в сохранении устойчивого финансового состояния компании, позволяющего своевременно погасить ссуду и проценты по ней. В группу кредиторов можно отнести следующих субъектов хозяйственной деятельности:

а) Банки, выдающие ссуды различной срочности под конкретные инвестиционные проекты или для восполнения недостатка собственных оборотных средств. Оценка финансового состояния обычно осуществляется банками самостоятельно по данным финансовой отчетности с привлечением дополнительных источников информации.

б) Поставщики компании – они также являются кредиторами в случае отсутствия предоплаты со стороны покупателя. Данная ссуда, в отличие от банковской, выдается не в денежной, а в товарной форме. В случае бартерных расчетов ее возврат также будет осуществляться в материально-вещественном виде.

в) Покупатели продукции, кредитующие компанию продавца на сумму предоплаты ее товаров.

Как правило, две последние разновидности кредиторов не производят оценку финансового состояния предприятия, что является явным недостатком в их работе, т.к. риск неполучения средств за реализованную продукцию или потери предоплаты достаточно высок, а это создает угрозу финансовому положению самого кредитора.

Кроме кредитных, у покупателей и продавцов есть другие интересы в отношении предприятия: сохранение соответственно источника поставок или рынка сбыта. В отдельных случаях на рынке может существовать только один производитель /покупатель необходимой продукции и если его финансовое состояние ухудшается, то контрагенты такого монополиста сами могут оказаться в тяжелой ситуации.

Кредитование со стороны поставщика или покупателя может сопровождаться оформлением векселей. При продаже такого векселя первоначальным кредитором сторонней организации у предприятия-заемщика появляется новая разновидность контрагентов, заинтересованных в информации о его платежеспособности.

г) Участники рынка долговых ценных бумаг.

Круг заинтересованных лиц значительно расширяется, если предприятие кроме векселей эмитирует и другие долговые обязательства, свободно обращающиеся на рынке.

Состав данной разновидности кредиторов разнороден – это могут быть банки, финансовые компании, паевые инвестиционные фонды, негосударственные пенсионные фонды, страховые компании, другие предприятия, частные лица. На этом рынке на оценку долга действует множество факторов, которые связаны с финансовым состоянием эмитента косвенно, либо вообще не связаны. Например, кризис на азиатском рынке ценных бумаг привел к изъятию средств иностранных инвесторов с российского рынка, что в свою очередь повлекло за собой снижение котировок долгов отечественных компаний, т.е. инвесторы решили, что риск данных обязательств (как вероятность невыплаты основного долга и процентов вследствие неплатежеспособности заемщика) резко возрос. Вместе с тем, погашение долговых ценных бумаг производит конкретный эмитент, поэтому возврат основной суммы долга зависит только от его финансового состояния, с ним связано и получение дохода в виде дисконта или процентов. Кроме того, доходность операции для покупателя зависит от его способности правильно выбрать определенную ценную бумагу и момент ее покупки.

2. Собственники предприятия.

Они заинтересованы в сохранении и приумножении стоимости своего вклада в предприятие и начислении доходов от владения им, что возможно лишь при сохранении устойчивости его состояния. Владение предприятием может осуществляться как через приобретение его акций, так и выкупом паев/долей (если предприятие создано не в форме АО). В первом случае рынок ценных бумаг может вносить значительные коррективы в оценку компании. Во втором – система «предприятие – его владельцы» более замкнута и собственникам, как правило, доступен больший объем внутренней информации, которым необходимо уметь воспользоваться.

3. Работники предприятия.

Частично их интересы носят кредитный характер – относительно заработка, который еще не уплачен за отработанное время. Однако кроме способности предприятия своевременно и в полном размере выполнять свои текущие обязательства перед сотрудниками по заработной плате, последних интересуют перспективы сохранения их рабочего места в данной фирме, увеличение оплаты труда, пакета социальных льгот – все это во многом зависит от финансового состояния работодателя.

4. Среди наемных работников предприятия следует особо выделить группу менеджеров, которые лично заинтересованы в укреплении финансового состояния и позиций фирмы на всех направлениях ее деятельности. Банкротство предприятия для них сопровождается не только потерей рабочего места, но и потерей профессионального имиджа. Кроме того, руководители, как правило, являются и совладельцами предприятия, что увеличивает их потери в случае банкротства. Именно менеджерам доступен максимальный объем информации о его состоянии и деятельности, на основании изучения которой происходит принятие управленческих решений в производственной, коммерческой и финансовой сферах деятельности.

5. Государство в лице местных и федеральных органов власти.

Их заинтересованность выражается в:

· сохранении и росте экономического потенциала региона и страны в целом;

· поступлении доходов в бюджет;

· обеспечении необходимого уровня занятости населения;

· производстве необходимых товаров, работ, услуг.

На практике первоочередным интересом государства к предприятию является фискальный интерес. Неудовлетворительное финансовое состояние многих компаний не позволяет аккумулировать необходимый размер доходов бюджета, как с помощью налогов, так и в виде дивидендных платежей (в случае, если государство является собственником предприятия). Кроме того, поддержка государством предприятий с неудовлетворительным финансовым состоянием, но имеющих большое значение для региона, в котором они расположены, увеличивает бюджетные расходы.

Именно государство регламентирует виды, сроки, порядок ведения учета, составления и предоставления отчетности субъектами хозяйственной деятельности. Однако в силу того, что отчетная информация поступает в разные ведомства (налоговая инспекция, госкомитет по статистике, ФКЦБ и т.п.), ее получение и использование иногда бывает затруднительным даже для органов власти.

6. Конкуренты фирмы – единственная группа контрагентов, заинтересованная в ухудшении ее финансового состояния и банкротстве. Они могут получить необходимую информацию как из официальной отчетности, так и из прочих источников (при этом часто используются противозаконные методы).

Значительное количество лиц, заинтересованных в изучении финансового состояния предприятия, обуславливает необходимость разработки методики анализа, которая позволит принимать обоснованные управленческие решения. Устойчивое финансовое положение – не только качественная характеристика финансов организации, но и количественно измеримое явление. Оценка финансового состояния предприятия – сложный, интересный, многоаспектный процесс, который невозможно формализовать полностью. Целью анализа в общем виде является получение объективной, полной и точной картины текущего финансового положения предприятия и оценка возможностей его изменения в кратко и долгосрочной перспективе. В зависимости от вида отношений предприятия с каждым конкретным контрагентом (инвестиционные, кредиторские, прочие) конкретные цели анализа финансового состояния будут различны. Для кредитора эта цель – определение кредитоспособности, для инвестора – инвестиционной привлекательности и т.п. Различие целей анализа предопределяет различия в его информационной базе и методике проведения. В соответствии с ними можно выделить два основных вида анализа: внешний и внутренний. Внутренний анализ, как правило, применяется только для принятия решений руководством данного предприятия, тогда как внешний – всеми остальными заинтересованными лицами. Внутренний анализ основан на более широкой информационной базе, чем внешний, что предопределяет большую, на наш взгляд, достоверность результатов. Практически все показатели, используемые в методиках внешнего анализа, могут быть скорректированы и уточнены с помощью дополнительной информации, применяемой во внутреннем анализе. Однако руководителям предприятия следует помнить, что сравнение одних и тех же показателей, рассчитанных по внутренним данным своего предприятия (и отражающим реальную картину обеспеченности ресурсами и эффективности деятельности) и данным публичной отчетности аналогичных предприятий той же отрасли, будет некорректным. Таким образом, даже инсайдерам, безусловно, полезен внешний анализ финансового состояния предприятия для получения информации о том, как оно может оцениваться инвесторами, кредиторами, конкурентами.

Внутренний анализ, используя наиболее полные данные обо всех аспектах деятельности предприятия, позволяет детально рассмотреть и оценить весь процесс образования, распределения и использования его финансовых ресурсов, предпринять действия, оптимизирующие этот процесс. Финансовый менеджер принимает решения об изменении структуры источников финансирования, направлений размещения средств именно на основе анализа по данным внутренней отчетности. Анализ в данном случае позволяет воздействовать на финансовое состояние предприятия непосредственно и оперативно. Контрагенты предприятия, осуществляющие внешний анализ, не могут прямо влиять на его финансовое состояние. Однако, принимая решения, касающиеся инвестирования, кредитования и заключения договоров, они оказывают воздействие на возможности предприятия по изменению своего положения. Невозможность своевременно привлечь капитал, взять заем, потеря рынков реализации продукции – все это может привести в конечном итоге к банкротству. Таким образом, важность роли внешнего анализа в финансовом менеджменте нельзя недооценивать.

Результаты внутреннего анализа максимально закрыты в целях сохранения коммерческой тайны, тогда как данные внешнего анализа могут широко распространяться среди многих заинтересованных лиц и влиять на их решения относительно данного предприятия.

Следует признать, что возможности для адекватной оценки состояния фирмы у менеджеров предприятия объективно шире, чем у остальных заинтересованных лиц, однако сами источники, которыми все они пользуются, в основном, совпадают, а преимущества инсайдеров связаны с большим объемом, точностью и оперативностью получения информации, поступающей из такого источника, как «отчетность предприятия». Но данные, необходимые аналитикам, формируются не только внутри предприятия, но и в окружающей его среде. В целом информационное обеспечение процесса анализа финансового состояния предприятия – это совокупность информационных ресурсов, необходимых для проведения аналитических процедур и способов их организации. Для пользователя, не являющегося инсайдером, большая часть данных поступает из внешних источников. Это означает на практике, что оценка состояния предприятия зависит от следующих аспектов, связанных с информацией[2]:

2. Достоверности.

3. Полноты.

4. Своевременности.

5. Правильности интерпретации со стороны исследователя.

Первые четыре аспекта характеризуют качество информации как исходного материала для исследований, а пятый аспект связан непосредственно с процессом анализа.

Полезность информации определяется степенью ее влияния на управленческие решения, позволяя оценивать предыдущие и текущие события, а также делать необходимые прогнозы. Например, сведения о планируемой рентабельности нового инвестиционного проекта оказывают влияние на решение банка при выдаче долгосрочного кредита. Для заключения контракта на поставку продукции предприятию-контрагенту такая информация не требуется.

Полезность информации может быть различной в зависимости не только от ее содержания, но и от типов пользователей (например, информация о выплате дивидендов для акционера полезна, а для кредитора, как правило, избыточна). Понятие «полезности» можно трактовать достаточно широко, включая в него такие аспекты, как достоверность, полнота и своевременность. В самом деле, для принимаемого решения недостоверная или неполная информация теряет свои полезные свойства. Мы считаем необходимым рассматривать эти свойства отдельно, применяя термин «полезность» к содержательной стороне информации.

Достоверность информации означает, что она должна адекватно описывать произошедшее событие. Для бухгалтерской информации, например, важно отсутствие ошибок, отражение операций в соответствии с их экономическим содержанием и принятыми правилами учета.

Полнота информации определяется как наличие всех необходимых данных для принятия решения. Вместе с тем, информация не должна быть избыточной (за исключением случаев дублирования информации с целью ее проверки на достоверность). Отсутствие некоторых сведений может привести к принятию неверного решения. Например, при совершении сделки по цене выше рыночной, что привело к существенному росту прибыли компании, необходимо отметить, что данная операция была проведена с аффилированной фирмой. Отсутствие этой части информации создает у инвестора ложное впечатление об эффективности деятельности компании.

Такое качество данных как «своевременность» означает, что чем меньше времени прошло с момента события до момента его отражения в различных источниках информации, тем большую ценность эти данные представляют для пользователя. Например, информация об изменениях курса акций 3 года назад менее полезна для инвестора, чем тот же вид информации, но за трехмесячный период перед моментом покупки. Существует способ учета ценности информации в зависимости от момента ее возникновения: в процессе расчетов «старые» данные используются с корректирующим коэффициентом (например, при прогнозировании курсов акций путем экстраполяции цен предыдущих периодов).

Укрупненно, все необходимые виды информации можно сгруппировать следующим образом[3]:

1. Бухгалтерская отчетность предприятия.

2. Сведения о деятельности предприятия (торговой, производственной) нефинансового характера.

3. Данные финансовой отчетности предприятий-конкурентов, партнеров и прочих предприятий, с которыми возможно сравнение показателей исследуемого объекта.

4. Информация с рынка корпоративных ценных бумаг.

5. Макроэкономическая информация.

6. Правовая информация.

Рассматривая вопрос о том, кто конкретно (кроме самого исследуемого предприятия) является субъектами, предоставляющими информацию, можно классифицировать их следующим образом[4]:

1. Государственные органы власти:

A) Правовая информация.

Б) Макроэкономическая информация.

B) Отраслевые исследования.

Г) Информация об отдельных субъектах хозяйственной деятельности.

2. Саморегулируемые организации участников рынков:

A) Информация об отдельных участниках рынка и их группах, предоставляемая на основе предварительно достигнутых соглашений о раскрытии информации.

Б) Исследования, посвященные отдельным вопросам деятельности данных рынков и их участников.

B) Индикаторы конкретных рынков (цены, объемы спроса и предложения и т.п.)

3. Биржи (состав информации аналогичен п. 2).

4. Банки: информация об отдельных субъектах рынка, иногда отраслевые исследования.

5. Контрагенты и конкуренты:

А) Информация о качестве продукции, применяемых технологиях и т.п., дающая представление о том, в каких условиях действует исследуемое предприятие.

Б) Информация о состоянии расчетов с данным предприятием, о его платежной дисциплине и т.п. (является хорошей возможностью для корректировки показателей, полученных из официальной отчетности).

6. Прочие субъекты.

Информация, необходимая для принятия решений контрагентами предприятия, его собственниками и менеджерами, формируется, прежде всего, в системе бухгалтерского учета.

Внешними и внутренними пользователями этих данных, в соответствии с «Концепцией бухгалтерского учета в рыночной экономике России», являются «лица, имеющие какие-либо потребности в информации об организации и обладающие достаточными познаниями и навыками для того, чтобы понять, оценить и использовать эту информацию, а также имеющие желание изучать эту информацию». В Концепции также отмечается, что данные бухгалтерского учета удовлетворяют потребности, являющиеся общими для всех пользователей, однако большинство экономистов считают, что бухгалтерской информации может быть недостаточно для принятия решений.

Розанова Е. выделяет следующие недостатки бухгалтерской отчетности как вида информации для проведения финансового анализа[5]:

1. Представление информации только в денежном выражении, что значительно сужает ее объем и ограничивает полезность, заставляя исследователя получать недостающие данные из других источников.

2. Упрощение. В процессе классификации экономических событий, необходимой для обеспечения их отражения в регистрах бухгалтерского учета, нередко происходит потеря существенной информации (например, что вся заработанная за год прибыль на 90% состоит из прибыли от одной сделки). Значение этого недостатка уменьшается при наличии необходимых пояснений и дополнений к цифровым данным, но полностью его устранить нельзя.

3. Субъективизм составителей – намеренный (с целью искажения реального положения вещей) и непреднамеренный (ошибки, специфическое понимание отдельных положений учета). Строгая регламентация процесса составления отчетности и необходимость аудиторских проверок снижает влияние этого фактора.

4. Условность некоторых данных, связанная с невозможностью точной оценки результатов сделок, незавершенных в момент составления отчета. Прибыль, определенная по методу начисления, может значительно отличаться от реальной прибыли, полученной за данный промежуток времени. Но величину этой разницы можно будет определить только после завершения хозяйственной операции.

5. Несоответствие балансовой оценки активов и пассивов их реальной стоимости. Совпадение рыночной цены, например, основных средств и суммы, в которой они отражены в балансе, достижимо лишь в момент покупки. Корректировка оценки имущества и обязательств с помощью индексации, начисления амортизации и т.п. позволяет несколько уточнить их стоимость. Но следует учесть, что такие поправки не всегда правомерны и сами могут служить источником дополнительных искажений расчетов.

6. Нестабильность денежной единицы. Данный фактор делает несопоставимой отчетность за ряд лет, если не была проведена дополнительная корректировка на инфляцию (как правило, она производится уже в процессе анализа). Однако способы устранения влияния данного фактора на результаты анализа не всегда приводят к желаемым результатам.

Несмотря на все вышеперечисленные недостатки, для внешнего пользователя бухгалтерская отчетность остается наиболее полным, а иногда и единственным источником данных обо всех видах деятельности предприятия и ее финансовых результатах.

Официальная бухгалтерская отчетность, формируемая на предприятии, в настоящее время, в основном, предназначена для целей налогообложения. Переход на международные стандарты бухгалтерского учета призван устранить эту одностороннюю направленность и установить приоритеты, соответствующие мировой практике, в соответствии с которой инвесторы и кредиторы рассматриваются как основные пользователи информации о финансовом состоянии предприятия.

Годовая бухгалтерская отчетность включает в себя:

1) бухгалтерский баланс (форма №1);

2) отчет о прибылях и убытках (форма № 2);

3) отчет о движении денежных средств (форма №4);

4) сведения о состоянии имущества предприятия (форма №5).

Баланс предприятия отражает источники средств и направления их размещения на определенную дату. В левой части баланса отражаются активы предприятия по степени роста их ликвидности, в правой – пассивы (капитал и заемные средства) в порядке убывания срока до их погашения. Активы предприятия отражаются в трех разделах: внеоборотные активы, оборотные активы, убытки. В первом разделе выделяются нематериальные активы, основные средства, незавершенное строительство, долгосрочные финансовые вложения. Во второй раздел входят: запасы, НДС, дебиторская задолженность (краткосрочная и долгосрочная), краткосрочные финансовые вложения, денежные средства и прочие оборотные активы. Раздел «Убытки» состоит из убытков, относящихся к прошлым годам и к отчетному периоду. В каждой из групп активов, в свою очередь, происходит деление на конкретные виды, что позволяет более подробно отразить имущество, которым владеет фирма.

В пассиве основными разделами являются: капитал и резервы, долгосрочные и краткосрочные пассивы. В разделе «Капитал и резервы» отдельно показаны: уставный, добавочный, резервный капитал, фонды накопления и социальной сферы, целевого финансирования и нераспределенная прибыль прошлых лет и отчетного года. Долгосрочные пассивы состоят из двух групп: заемных средств и прочих долгосрочных пассивов. Краткосрочные пассивы – из заемных средств, кредиторской задолженности, расчетов по дивидендам, доходов будущих периодов, фондов потребления, резервов предстоящих расходов и платежей и прочих краткосрочных пассивов. Детализация каждой группы заемных пассивов осуществляется в соответствии с видами кредиторов: бюджет, банки и т.п.

В квартальную бухгалтерскую отчетность входят баланс и отчет о прибылях и убытках в том виде, в котором они присутствуют в годовой отчетности. Полезность данной информации ограничена в силу ее меньшего объема и отсутствия пояснений. Но она обладает большей оперативностью, поэтому ее использование необходимо для более точного понимания тех изменений, которые произошли в положении предприятия в течение года.

«Отчет о прибылях и убытках» содержит информацию о видах и объемах доходов, расходов, прибыли/убытка, полученных за указанный период. В отечественной практике этот вид отчета находится на втором месте после баланса, как по номеру формы, так и по возможности его получения сторонними пользователями. За рубежом многие исследователи считают этот отчет важнейшим, поскольку он показывает, насколько преуспела фирма в достижении своей первостепенной цели – получении прибыли. Он демонстрирует, как изменялся капитал акционеров за отчетный период под влиянием доходов и расходов. В отличие от баланса, который фиксирует положение компании на определенную дату, форма № 2 отражает данные за период.

«Отчет о движении денежных средств» показывает изменение денежных средств предприятия под влиянием производственной, финансовой и инвестиционной деятельности за прошедший период. Эту форму можно использовать при расчете ликвидности, при оценке воздействия на общее состояние фирмы решений о дополнительных инвестициях в различные объекты. Внешний пользователь с помощью этого отчета может определить, способна ли фирма генерировать поток денежных средств, достаточный для погашения дебиторской задолженности, выплаты дивидендов и финансирования других операций.

Отчет имеет четыре раздела, в которых показаны: остатки на начало и конец периода, поступление и расходование за период денежных средств.

При проведении анализа финансовых показателей также используется отчет: «Сведения о состоянии имущества предприятия».

Для проведения финансового анализа предприятия используются определенные методы и инструментарий[6].

Наиболее простой метод – сравнение, когда финансовые показатели отчетного периода сравниваются либо с плановыми показателями, либо с показателями за предыдущий период (базисными). При сравнении показателей за разные периоды необходимо добиться их сопоставимости, т.е. показатели следует пересчитать с учетом однородности составных элементов, инфляционных процессов в экономике, методов оценки и др.

Следующий метод – группировки, когда показатели сгруппировываются и сводятся в таблицы. Это дает возможность для проведения аналитических расчетов, выявления тенденций развития отдельных явлений и их взаимосвязи, факторов, влияющих на изменение показателей.

Метод цепных подстановок или элиминирования заключается в замене отдельного отчетного показателя базисным. При этом все остальные показатели остаются неизменными. Этот метод позволяет определить влияние отдельных факторов на совокупный финансовый показатель.

В качестве инструментария для финансового анализа широко используются финансовые коэффициенты – относительные показатели финансового состояния предприятия, которые выражают отношения одних абсолютных финансовых показателей к другим.

Финансовые коэффициенты используются для сравнения показателей финансового состояния конкретного предприятия с аналогичными показателями других предприятий или среднеотраслевыми показателями; для выявления динамики развития показателей и тенденций изменения финансового состояния предприятия; для определения нормальных ограничений и критериев различных сторон финансового состояния.

1.2 Основные группы и виды финансовых показателей

Различные экономисты применяют разные группы финансовых показателей. В данной работе мы рассмотрим методику, описанную В. Бурцевым, как наиболее полную и подробную[7]. Им применяется четыре основные группы индикаторов, характеризующих оборачиваемость, платежеспособность, рентабельность, рыночную (финансовую) устойчивость предприятия.

К ним относятся:

І. Основные коэффициенты оборачиваемости (деловой активности):

· Коэффициент общей оборачиваемости капитала;

· Коэффициент оборачиваемости дебиторской задолженности;

· Длительность оборота дебиторской задолженности;

· Коэффициент оборачиваемости кредиторской задолженности;

· Длительность оборота кредиторской задолженности;

· Коэффициент оборачиваемости материально-производственных запасов;

· Длительность оборота материально-производственных запасов;

· Длительность операционного цикла;

· Оборачиваемость оборотных активов;

· Коэффициент оборачиваемости собственных средств;

· Коэффициент оборачиваемости готовой продукции;

· Коэффициент оборачиваемости основных средств (фондоотдача);

· Коэффициент оборачиваемости денежных средств;

· Длительность оборота денежных средств;

· Чистый оборотный капитал.

ІІ. Коэффициенты, характеризующие платежеспособность:

· Общий показатель ликвидности (L1);

· Коэффициент абсолютной ликвидности (L2);

· Коэффициент срочной ликвидности (L3);

· Коэффициент текущей ликвидности (L4);

· Коэффициент маневренности функционирующего капитала (L5);

· Доля оборотных средств в активах (L6);

· Коэффициент собственных оборотных средств (L7).

ІІІ. Показатели рентабельности деятельности:

· Общая рентабельность (R1);

· Экономическая рентабельность (R2);

· Рентабельность продаж (R3);

· Рентабельность собственного капитала (R4);

· Фондорентабельность (R5);

· Рентабельность основной деятельности (R6);

· Рентабельность перманентного капитала (R7);

· Коэффициент устойчивости экономического роста (R8);

· Период окупаемости собственного капитала (лет) (R9);

· Рентабельность производственных фондов (R10);

· Рентабельность товарной продукции (R11);

· Рентабельность всех активов (R12).

ІV. Основные коэффициенты рыночной (финансовой) устойчивости:

· Коэффициент капитализации (U1);

· Коэффициент обеспеченности собственными источниками финансирования (U2);

· Коэффициент финансовой независимости (U3);

· Коэффициент финансирования (U4);

· Коэффициент финансовой устойчивости (U5);

· Коэффициент финансовой независимости в части формирования запасов (U6);

· Коэффициент мобильности средств (U7);

· Коэффициент финансовой зависимости (U8);

· Коэффициент обеспеченности материальных затрат (U9);

· Коэффициент маневренности собственного капитала (U10);

· Коэффициент соотношения дебиторской и кредиторской задолженности (U11);

· Коэффициент привлечения средств (U12);

· Коэффициент краткосрочной задолженности (U13);

· Коэффициент долгосрочного привлечения заемного капитала (U14);

· Коэффициент маневренности собственного оборотного капитала (U15);

· Доля внеоборотных активов в собственном капитале (U16).

І. Анализ оборачиваемости (деловой активности).

Цель анализа оборачиваемости – оценить способность предприятия приносить доход путем совершения оборота «деньги – товар – деньги».

Оценка оборачиваемости оборотных средств производится путем сопоставления показателей за несколько периодов по анализируемому предприятию и включает в себя оценку оборотных средств, кредиторской и дебиторской задолженности, а также время их оборота.

Коэффициенты оборачиваемости показывают число оборотов анализируемых средств за отчетный период и равны отношению выручки от реализации без НДС к средней стоимости оборотных средств.

Время оборота оборотных средств показывает среднюю продолжительность одного оборота в днях и определяется отношением средней стоимости соответствующего вида оборотных средств к выручке от реализации умноженное на число календарных дней в анализируемом периоде.

Оборачиваемость оборотных средств исчисляется как в целом, так и по отдельным элементам (материальные запасы, незавершенное производство, готовая продукция). Это позволяет выявить на какой стадии кругооборота оборотных средств происходит ускорение или замедление общей оборачиваемости средств.

При вычислении показателей оборачиваемости положительным является рост значений в динамике (уменьшение длительности оборота). По большинству коэффициентов оптимальные значения определяются исходя из специфики производства, снабженческой, сбытовой и финансовой политики.

1. Коэффициент общей оборачиваемости капитала (Оок):

Оок = N / Вср, (1.1.)

где N – выручка от реализации продукции (работ, услуг) (ф. 2, стр. 010);

Вср – средний за период итог баланса (ф. 1,стр. 300).

2. Коэффициент оборачиваемости дебиторской задолженности (Одз):

Одз = N / Сдз (оборотов), (1.2.)

где Сдз – средняя дебиторская задолженность за год (ф. 1, стр. 230, 240).

Сдз = (ДЗ1 + ДЗ2) / 2, (1.3.)

где ДЗ1 – дебиторская задолженность на начало года;

ДЗ2 – дебиторская задолженность на конец года.

3. Длительность оборота дебиторской задолженности (Ддз):

Ддз = (Сдз х t) / N (в днях), (1.4.)

где t – отчетный период, дней.

При проведении данного вида анализа целесообразно рассчитать долю дебиторской задолженности в общем объеме текущих активов и долю сомнительной задолженности в составе дебиторской задолженности. Эти показатели характеризуют «качество» дебиторской задолженности. Тенденция к их росту свидетельствует о снижении ликвидности.

Анализ оборачиваемости дебиторской задолженности следует проводить в сравнении с предыдущим отчетным периодом.

Методика анализа кредиторской задолженности аналогична методике анализа дебиторской задолженности.

Сравнивая состояние дебиторской и кредиторской задолженностей, необходимо рассчитать оборачиваемость кредиторской задолженности (в оборотах и днях) и срок ее погашения поставщикам.

4. Коэффициент оборачиваемости кредиторской задолженности (Окз):

Окз = N / Скз (оборотов), (1.5.)

где Скз – средняя кредиторская задолженность за год (ф. 1, стр. 620).

Скз = (КЗ1 + КЗ2) / 2, (1.6.)

где КЗ1 – кредиторская задолженность на начало года;

КЗ2 – кредиторская задолженность на конец года.

5. Длительность оборота кредиторской задолженности (Дкз):

Дкз = (Скз х t) / N, (в днях) (1.7.)

где t – отчетный период, дней.

Сравнение состояния дебиторской и кредиторской задолженности позволяет сделать выводы о преобладании в организации сумм дебиторской или кредиторской задолженности, темпы прироста, скорость обращения задолженности.

6. Коэффициент оборачиваемости материально-производственных запасов (Омз):

Омз = S / Смпз, (1.8.)

где S – себестоимость продукции, работ, услуг (ф. 2, стр. 020);

Смпз – средняя за период величина материально-производственных запасов (ф.1, стр. 210). Средняя величина рассчитывается аналогично средней дебиторской и кредиторской задолженности за год.

7. Длительность оборота материально-производственных запасов (Дмз):

Дмз = (Смпз х t) / S, (в днях) (1.9.)

где t – отчетный период, дней.

8. Длительность операционного цикла (Доц):

1 Смпз x t Сдз х t

Доц = ---------- + ----------, (в днях) (1.10.)

S N

или

Доц = Ддз + Дмз. (1.11.)

9. Оборачиваемость оборотных активов (Оок):

Оок = N / Cоб, (1.12.)

где Соб – средняя величина оборотных активов (ф.1, стр. 290).

10. Коэффициент оборачиваемости собственных средств (Ос.с.):

Ос.с. = N / Си.с.ср., (1.13.)

где Си.с.ср. – средняя за период величина источников собственных средств предприятия по балансу (ф. 1, стр. 490).

11. Коэффициент оборачиваемости готовой продукции (Огп):

Огп = N / Сгп, (1.14.)

где Сгп – средняя за период величина готовой продукции (ф. 1, стр. 214).

12. Коэффициент оборачиваемости основных средств (фондоотдача) (Оф):

Оф = N / Сос, (1.15.)

где Сос – средняя за период величина основных средств (ф. 1, стр. 120).

13. Коэффициент оборачиваемости денежных средств (Одс):

Одс = N / Сдс, (1.16.)

где Сдс – средняя за период величина денежных средств (ф. 1, стр. 250).

14. Длительность оборота денежных средств (Ддс):

Ддс = (Сдс х t) / N. (1.17.)

Сумма периодов оборота отдельных составляющих текущих активов, за исключением денежных средств составляет «затратный цикл» предприятия. Сумма периодов оборота текущих пассивов составляет «кредитный цикл» предприятия.

Разность между «затратным циклом» и «кредитным циклом» составляет «чистый цикл». «Чистый цикл» – важнейший показатель, характеризующий финансовую организацию основного производственного процесса. Рост этого показателя свидетельствует о росте потребности в финансировании со стороны внешних по отношению к производственному процессу источников (собственный капитал, кредиты). Отрицательное значение «чистого цикла» может означать, что кредиты поставщиков и покупателей с избытком покрывают потребность в финансировании производственного процесса и предприятие может использовать образующийся излишек на иные цели, например, на финансирование постоянного капитала.

15. Чистый оборотный капитал (Чок):

Чок = ОК – КП, (1.18.)

где ОК – оборотный капитал на конец периода (ф.1, стр.290);

КП – краткосрочные пассивы на конец периода (ф.1, стр.690).

ІІ. Расчет и оценка по данным отчетности финансовых коэффициентов ликвидности.

В ходе анализа ликвидности решаются следующие задачи:

· оценка достаточности средств для покрытия обязательств, сроки которых истекают в соответствующие периоды;

· определение суммы ликвидных средств и проверка их достаточности для выполнения срочных обязательств;

· оценка ликвидности и платежеспособности предприятия на основе ряда показателей.

Ликвидность баланса определяется как степень покрытия обязательств предприятия ее активами, срок превращения которых в деньги соответствует сроку погашения обязательств. Для определения ликвидности баланса следует сопоставить итоги по каждой группе активов и пассивов. Исходными данными является форма №1 бухгалтерской отчетности.

Активы предприятия в зависимости от скорости превращения их в деньги делятся на 4 группы:

А1 – наиболее ликвидные активы – денежные средства предприятия и краткосрочные финансовые вложения.

А1 = с.250 + с.260.

А2 – быстро реализуемые активы – дебиторская задолженность и прочие активы.

А2 = с.230 + с.240 + с.270.

А3 – медленно реализуемые активы – запасы, а также статьи из раздела I актива баланса «Долгосрочные финансовые вложения».

А3 = с.210 +с.220+с.140.

А4 – труднореализуемые активы – итог раздела I актива баланса, за исключением статей этого раздела, включенных в предыдущую группу.

А4 = с.190 – с.140.

Пассивы баланса группируются по степени срочности их оплаты:

П1 – наиболее срочные обязательства – кредиторская задолженность, прочие пассивы, а также ссуды, не погашенные в срок.

П1 = с.620.

П2 – краткосрочные пассивы – краткосрочные кредиты и заемные средства.

П2 = с.610 + с.660.

П3 – долгосрочные пассивы – долгосрочные кредиты и заемные средства.

П3 = с.590.

П4 – постоянные пассивы – собственный капитал, находящийся постоянно в распоряжении предприятия.

П4 = с.490 + с.630 + с.640 + с.650.

Традиционно баланс считается абсолютно ликвидным, если имеет место система соотношений: А1>=П1, А2>=П2, А3>=П3, А4<=П4.

В случае, когда одно или несколько неравенств имеют знак, противоположный зафиксированному в оптимальном варианте, ликвидность баланса в большей или меньшей степени отличается от абсолютной. При этом недостаток средств по одной группе активов компенсируется их избытком по другой группе, хотя компенсация при этом имеет место лишь по стоимостной величине, поскольку в реальной платежной ситуации менее ликвидные активы не могут заместить более ликвидные.

Для анализа ликвидности баланса составляется таблица. В графы этой таблицы записываются данные на начало и конец отчетного периода из сравнительного аналитического баланса по группам актива и пассива. Сопоставляя итоги этих групп, определяются абсолютные величины платежных излишков или недостатков на начало и конец отчетного периода

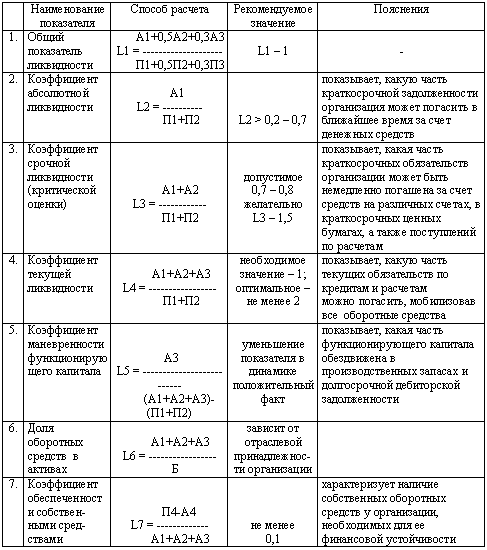

Проводимый по изложенной схеме анализ ликвидности баланса является приближенным. Более детальным является анализ платежеспособности при помощи финансовых коэффициентов, (см. табл. 1.1):

Таблица 1.1

Финансовые коэффициенты ликвидности

ІІІ. Расчет рентабельности.

В условиях рыночных отношений велика роль показателей рентабельности, характеризующих уровень прибыльности (убыточности) производства. Показатели рентабельности являются относительными характеристиками финансовых результатов и эффективности деятельности предприятия. Они характеризуют относительную доходность предприятия, измеряемую в процентах к затратам средств или капитала с различных позиций.

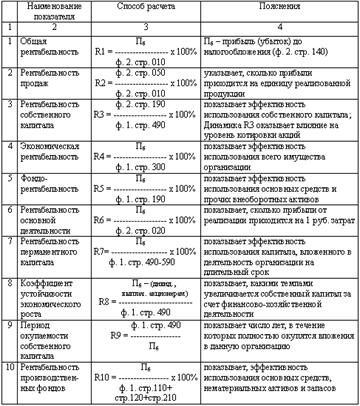

По этой причине они являются обязательными элементами сравнительного анализа и оценки финансового состояния предприятия. При анализе производства показатели рентабельности используются как инструмент инвестиционной политики и ценообразования (см. табл. 1.2).

Таблица 1.2

Расчет показателей рентабельности предприятия

ІV. Определение характера финансовой устойчивости организации.

Наиболее обобщающим показателем финансовой устойчивости предприятия является излишек или недостаток источников средств для формирования запасов и затрат. Этот излишек или недостаток образуется в результате разницы величины источников средств и величины запасов и затрат, при этом имеется в виду обеспеченность запасами и затратами определенными видами источников. Трем показателям Н1, Н2, Н3 соответствуют показатели обеспеченности запасами и затратами этими источниками Е1, Е2, Е3. Расчет сводится в таблицу, после чего определяется трехкомпонентный показатель ситуации, который показывает степень финансовой устойчивости предприятия.

По степени финансовой устойчивости предприятия можно выделить 4 типа ситуации:

1.Е1>0, E2>0, E3>0 – абсолютная финансовая устойчивость (трехкомпонентный показатель ситуации = 1.1.1)

2.Е1<0, E2>0, E3>0 – нормальная финансовая устойчивость, гарантирующая платежеспособность (трехкомпонентный показатель ситуации = 0.1.1).

3.Е1<0, E2<0, E3>0 – неустойчивое финансовое состояние, связанное с нарушением платежеспособности (трехкомпонентный показатель ситуации = 0.0.1).

4.Е1<0, E2<0, E3<0 – кризисное финансовое состояние (трехкомпонентный показатель ситуации = 0.0.0).

Таблица 1.3

Расчет степени финансовой устойчивости предприятия

| Показатели | Источник информации | На начало периода | На конец периода | Изменение |

| 1 | 2 | 3 | 4 | 5 |

| 1. Источники собственных средств | ф. 1. стр. 490 | |||

| 2. Внеоборотные активы | ф. 1. стр. 190 | |||

| 3. Н1. Наличие собственных оборотных средств | стр. 2 – стр. 1 | |||

| 4. Долгосрочные кредиты и займы | ф. 1. стр. 590 | |||

| Продолжение таблицы 1.3 | ||||

| 5. Н2. Наличие собственных оборотных средств, а также долгосрочных и среднесрочных кредитов и займов | стр.3+ стр.4 | |||

| 6. Краткосрочные кредиты и заемные средства | ф. 1. стр. 690 | |||

| 7. Н3. Общая величина источников формирования запасов и затрат | стр.5+ стр.6 | |||

| 8. Общая величина запасов и затрат | ф. 1. стр. 210 | |||

| 9. Е1. Излишек или недостаток собственных оборотных средств | стр. 3 – стр. 8 | |||

| 10. Е2. Излишек или недостаток собственных оборотных средств, а также долгосрочных и среднесрочных кредитов и займов | стр. 5 – стр. 8 | |||

| 11. Е3. Излишек или недостаток общей величины источников формирования запасов и затрат | стр. 7 – стр. 8 | |||

| 12. Трехкомпонентный показатель ситуации | ||||

Таблица 1.4

Показатели рыночной устойчивости

| Наименование показателя | Способ расчета | Рекомендуемое значение | Пояснения | |

| 1 | 2 | 3 | 4 | 5 |

| 1 | Коэффициент капитализации (соотношения заемных и собственных средств) | стр.590 + стр.690 U1 = ------------ стр. 490 | U1 <= 1 | указывает, сколько заемных средств организация привлекла на 1 руб. вложенных в активы собственных средств |

| 2 | Коэффициент обеспеченности собственными источниками финансирования | стр.490 – стр.190 U2 = ------------ стр. 290 | U2 >= 0,6- - 0,8 | показывает, какая часть оборотных активов финансируется за счет собственных источников |

| 3 | Коэффициент финансовой независимости | стр. 490 U3 = ------------ стр. 699 | U3 >= 0,5 | показывает удельный вес собственных средств в общей сумме источников финансирования |

| 4 | Коэффициент финансирования | стр. 490 U4 = ------------ стр. 590 + стр. 690 | U4 >= 1 | показывает, какая часть деятельности финансируется за счет собственных средств, а какая – за счет заемных |

| Продолжение таблицы 1.4 | ||||

| 5 | Коэффициент финансовой устойчивости | стр. 490 + стр. 590 U5 = ------------ стр. 300 | оптим. – 0,8 – 0,9; тревожное ниже 0,75 | показывает, какая часть актива финансируется за счет устойчивых источников |

| 6 | Коэффициент финансовой независимости в части формирования запасов | стр. 490 – стр. 190 U6 = ------------ стр. 210 – стр. 220 | показывает, какая часть материальных запасов обеспечивается собственными средствами | |

| 7 | Коэффициент мобильности средств | стр. 290 U7 = ---------- стр. 190 | показывает, сколько оборотных средств приходится на 1 рубль внеоборотных активов | |

| 8 | Коэффициент финансовой зависимости | стр. 590 + стр. 690 U8 = ------------------------ стр. 700 | U8<=0,4 | показывает, сколько оборотных средств приходится на 1 рубль внеоборотных активов |

| 9 | Коэффициент обеспеченности материальных затрат | стр. 290 – стр. 690 U9 = ------------ стр. 210 + стр. 220 | показывает, какую часть запасов и затрат покрывает чистый оборотный капитал | |

| 10 | Коэффициент маневренности собственного капитала | стр. 290 – стр. 690 U10 = ----------- стр. 490 | показывает, какая часть чистого оборотного капитала приходится на 1 руб. собственных средств | |

| 11 | Коэффициент соотношения дебиторской и кредиторской задолженности | стр. 230 + стр. 240 U11 = ----------- стр.620 | U11<=1 | |

| 12 | Коэффициент привлечения средств | стр. 690 U12 = ----------- стр. 290 | указывает, какая часть оборотных средств финансируется за счет краткосрочных заемных средств | |

| 13 | Коэффициент краткосрочной Задолженности | стр. 690 U13 = ----------- стр. 590 + стр. 690 | показывает удельный вес краткосрочных заемных средств в общей сумме заемного капитала | |

| 14 | Коэффициент долгосрочного привлечения заемного капитала | стр. 590 U14 = ----------- стр. 490 + стр. 590 | указывает на долю долгосрочных займов, привлеченных для финансирования активов наряду с собственными источниками | |

| 15 | Коэффициент маневренности собственного оборотного капитала | стр. 490 – стр. 190 U15 = ----------------------- стр. 490 | показывает, какая часть собственного оборотного капитала покрывается собственными источниками финансирования | |

| 16 | Доля внеоборотных активов в собственном капитале | стр. 190 U16= ------------ стр. 490 | ||

Финансовый менеджер и аудитор должны обратить внимание на следующие моменты, свидетельствующие о неблагоприятном финансовом состоянии предприятия:

· убытки от основной хозяйственной деятельности;

· недостаток оборотных средств;

· затруднения в получении коммерческих кредитов;

· уменьшение поступления денежных средств от хозяйственных операций;

· падение рыночной цены ценных бумаг, выпущенных этим предприятием;

· неспособность погасить срочные обязательства и др.

В международной практике для определения признаков банкротства предприятий используется формула Е. Альтмана[8].

Показатель Альтмана (Z) рассчитывается следующим образом

Z = 6,56X1 + 3,26X2 + 6,72X3 + 1,05X4, (1.18)

где: X1 – отношение оборотных средств к сумме стоимости всех активов;

X2 – отношение балансовой прибыли к сумме стоимости всех активов;

X3 – отношение прибыли до процентов и налога к сумме стоимости всех активов;

X4 – отношение балансовой стоимости собственного капитала (чистых активов) к общей сумме стоимости всех обязательств фирмы.

Считается, что если показатель Z меньше 1,10, то существует угроза неплатежеспособности предприятия.

Если этот показатель больше 2,90, то можно утверждать, что угрозы неплатежеспособности предприятия не существует.

Предприятия, для которых критериальный показатель Альтмана находится между 1,10 и 2,90, квалифицируются как находящиеся в «серой зоне». Это означает, что ничего определенного о перспективах сохранения ими платежеспособности сказать нельзя.

2. АНАЛИЗ ФИНАНСОВОЙ ДЕЯТЕЛЬНОСТИ ПРЕДПРИЯТИЯ

2.1 Основные направления деятельности предприятия

Рассматриваемое в работе предприятие было основано в декабре 2003 года. Предприятие работает в Южном Федеральном Округе под торговой маркой «IVOTEX» и является официальным представителем компании «SHAOXING COUNTRY JIMEI PRINTING & DYEING., CO» на территории России.

На сегодняшний день предприятие предлагает большой ассортимент блузочных, костюмных и джинсовых тканей, а также различную искусственную кожу и замшу. Учитывая то, что поставки тканей осуществляются большими объемами, клиентам предлагается большой ассортимент тканей в различной цветовой гамме по низким ценам.

Обеспечение широкого ассортимента и наличия товара на складе всегда являлось одной из приоритетных задач компании. Также особое внимание уделяется качеству поставляемой продукции, оперативности и полноте выполнения заказов.

В настоящий момент предприятие обеспечивает своих клиентов следующими услугами:

· продажа товаров со склада;

· комплектация заказов;

· консультации по подбору и применению предлагаемой продукции;

· организация доставки автомобильным, железнодорожным и иными видами транспорта.

Прайс-лист на продукцию предприятия приведен ниже:

Таблица 2.1

Прайс-лист (по данным на 10.01.2006)

| № | Наименование | Ширина, см | Цвет | Цена, руб. | ||||

| 1 | Коттон стрейч | 150 | различный | 57 | ||||

| 2 | Парадиз стрейч | 150 | различный | 75 | ||||

| 3 | Би-стрейч | 150 | различный | 74,0 - 80,0 | ||||

| 4 | Газета стрейч | 150 | 6 оттенков | 65 | ||||

| 5 | Костюмная хамелеон | 150 | различный | 117 | ||||

| 6 | Америка стрейч | 150 | черный | 85 | ||||

| 7 | Диагональ стрейч | 150 | черный | 130 | ||||

| 8 | Лукра | 150-160 | черный | 85 | ||||

| 9 | Стрейч-2000 | 150 | черный | 83 | ||||

| 10 | Парадиз с напылением | 150 | черный | 95 | ||||

| 11 | Костюмная «Цветы» | 150 | 130 | |||||

| 12 | Клетка мелкая стрейч | 150 | чёрн., бел. | 65 | ||||

| 13 | Шифон «Ромб» | 150 | 85 | |||||

| 14 | Меланж тонкий | 150 | серый | 85 | ||||

| 15 | Меланж клетка | 150 | различный | 85 | ||||

| 16 | Жатка | 150 | различный | 80 | ||||

| 17 | Джинс чёрный тонкий | 150 | 85 | |||||

| 18 | Джинс синий тонкий | 150 | 85 | |||||

| 19 | Джинс голубой | 150 | 85 | |||||

| 20 | Джинс т/синий х/б | 138 | 85 | |||||

| 21 | Джинс чёрный стрейч | 160 | 85 | |||||

| 22 | Джинс т/синий стрейч | 150 | 85 | |||||

| Продолжение таблицы 2.1 | ||||||||

| 23 | Джинс х/б «полоса» | 150 | бел.,голуб. | 95 | ||||

| 24 | Бенгалин (джинс с нап) | 170 | 100 | |||||

| 25 | Рыбья чешуя (джинс) | 150 | черный | 115 | ||||

| 26 | Смесовка | 150 | 60 | |||||

| 27 | Плащёвка х/б (беж) | 150 | 80 | |||||

| 28 | Плащёвка х/б (зел) | 150 | 80 | |||||

| 29 | Плащёвка на бел осн. | 150 | черный | 70 | ||||

| 30 | Плащёвка прорезинен. | 150 | черный | 50 | ||||

| 31 | Сычуань толст.(костюмная) | 150 | различный | 112 | ||||

| 32 | Сычуань тонк.(костюмная) | 150 | различный | 100 | ||||

| 33 | Полоса узкая стрейч | 150 | чёрн.,бел. | 65 | ||||

| 34 | Стрейч чёрный | 150 | 65 | |||||

| 35 | Меланж с напылением | 160 | 105 | |||||

| 36 | Замша паутинка зол. | 150 | беж. | 125 | ||||

| 37 | Вельвет х/б | 100-110 | различный | 63 | ||||

| 38 | Джинс заплатки | 150 | син.,черн. | 116 | ||||

| 39 | Джинс х/б полоса вытравка | 150 | голуб. | 105 | ||||

| 40 | Джинс х/б полоса звёзды | 150 | голуб. | 105 | ||||

| 41 | Джинс на флисе | 150 | т/син. | 170 | ||||

| 42 | Джинс полоска узк. | 150 | т/син. | 110 | ||||

| 43 | Джинс х/б дыр. однотон. | 150 | т/голуб | 115 | ||||

| 44 | Шифон однотонный | 150 | черный | 65 | ||||

| 45 | Шифон цветной | 150 | 95 | |||||

| 46 | Полоса шир. тонкая | 150 | чёрн.,бел. | 95 | ||||

| Продолжение таблицы 2.1 | ||||||||

| 47 | Полоса шир. толст. | 150 | чёрн.,бел. | 105 | ||||

| 48 | Трикотаж полосат. | 170 | чёрн.,бел. | 110 | ||||

| 49 | Трикотаж «лапша» шир. | 180 | черный | 170 за 1кг | ||||

| 50 | Трикотаж «лапша» узк. | 180 | черный | 160 за 1кг | ||||

| 51 | Вельвет полоса стрейч | 150 | различный | 135 | ||||

| 52 | Вельвет однотон стрейч | 140 | различный | 120 | ||||

| 53 | Вельвет седой стрейч | 140 | различный | 135 | ||||

| 54 | Вельвет диагон. стрейч | 140 | различный | 155 | ||||

| 55 | Замша однотонная | 150 | различный | 135 | ||||

| 56 | Замша глянц. крупн. | 150 | кор.,беж. | 135 | ||||

| 57 | Крек | 150 | различный | 105 | ||||

| 58 | Джерси «капля» | 150 | различный | 85 | ||||

| 59 | Замша матовая с рисун. | 150 | различный | 165 | ||||

| 60 | Замша матов. тонк. | 150 | различный | 130 | ||||

| 61 | Кожзам. матовый | 150 | различный | 80 | ||||

| 62 | Кожзам глянцев. | 150 | различный | 75 | ||||

| 63 | Ситец | 170 | различный | 35 | ||||

| 64 | Лён с рисунком | 150 | различный | 102 | ||||

| 65 | Лён вышитый | 135 | различный | 142 | ||||

| 66 | Костюмная «мозаика» | 150 | различный | 105 | ||||

| 67 | Лукра цветная | 160 | т/зел. | 85 | ||||

| 68 | Ночка | 150 | черный | 90 | ||||

| 69 | Ночка NEW | 150 | черный | 90 | ||||

| 70 | Миллениум серый | 160 | 115 | |||||

| Продолжение таблицы 2.1 | ||||||||

| 71 | Миллениум | 160 | черный | 115 | ||||

| 72 | Амбрелла (джинс) | 150 | 80 | |||||

| 73 | Диагональ «рубчик» | 150 | черный | 60 | ||||

| 74 | Нарядная толст. | 150 | чёр.,зол. | 130 | ||||

| 75 | Курточная «Marlboro» | 150 | т/зел. | 145 | ||||

| 76 | Тефлон | 150 | черный | 75 | ||||

| 77 | Костюмн. клет. крупная | 150 | 105 | |||||

| 78 | Клетка мелк. шерсть | 150 | сер.,беж. | 125 | ||||

| 79 | Клетка шерсть | 150 | различный | 90 | ||||

| 80 | Клетка шерсть тонкая | 150 | различный | 106 | ||||

| 81 | Твид | 150 | сер.,чёрн. | 115 | ||||

| 82 | Флис | 150 | различный | 75 | ||||

| 83 | Стрейч на флисе | 150-160 | черный | 105 | ||||

| 84 | Сукно | 150 | сер.,чёрн. | 115 | ||||

Предприятие национального масштаба, Zhejiang Fansheng Textile Group Co., Ltd специализируется на производстве и окрашивании текстильных и нетканых материалов и волокон, а также на поставках полного комплекта установок и оборудования для текстильной промышленности.

Продукция компании включает разнообразные высококачественные ткани из чистого хлопка, волокна и ткани из полиэстера, выбитые иглой материалы – для изготовления одежды и изделий из пряжи.

Компания удостоена наград:

· «AAA-grade Intelligence and Credit Enterprise» степени ААА – за проведение разумной исследовательской и кредитной политики предприятия

· «Abiding Contact and Keeping Promises Unit» – за поддержание неослабевающих контактов с клиентами и выполнение финансовых обещаний на всех уровнях.

Предприятие располагает 628 единицами оборудования. В том числе японскими воздушно-реактивными ткацкими станками, станками с древком из Италии, челночными прядильными машинами и т.д. Фабрика также оснащена ста двадцатью европейскими нитекрутильными машинами, линией по производству пробитых (выбитых иглой) нетканых материалов, а также линией по изготовлению волокон из полиэстера, и другим вспомогательным оборудованием и установками для производства, окрашивания и конечной обработки изделий.

Организационная структура предприятия представлена на рис. 2.1:

SHAPE \* MERGEFORMAT

| Генеральный директор |

| нач. административно-хозяйственного отдела |

| ком. директор |

| главный бухгалтер |

| бухгалтерия |

| отдел сбыта |

| экспедитор |

| отдел снабжения |

| офис-менеджер |

Рис 2.1 Организационно-финансовая структура предприятия

2.2 Функционально-организационная структура финансовой и бухгалтерской службы предприятия

Функции финансового менеджмента рассматриваемого предприятия рассредоточены по разным отделам. В данной работе будет показана необходимость введения на предприятии должности финансового аналитика, у которого будет сосредоточена вся информация по показателям финансовой деятельности предприятия.

Информация по сбыту продукции сосредотачивается у коммерческого директора, которому подчинен отдел сбыта.

Структура службы сбыта предприятия – территориальная. Первые два менеджера полностью отвечают за «активный» и «пассивный» сбыт в Ростове-на-Дону. (При этом город территориально поделен между ними.) Третий менеджер занимается сбытом в городах Таганрог и Новочеркасск, четвертый – на территории остальной части Ростовской области. При обращении клиента в офис выясняется его территориальная принадлежность и далее клиент переадресовывается на соответствующего менеджера. При отсутствии данного менеджера на месте у клиента берутся его координаты для последующей связи с ним. При длительном отсутствии одного из менеджеров на рабочем месте (болезнь, командировка и т. д.) клиент передается любому другому менеджеру.

Менеджеры по сбыту также следят за оплатой счетов, выставленных клиентам и, после поступления денежных средств на расчетный счет предприятия, контролируют и координируют процесс отправки продукции. (Этим занимается менеджер, который работал с данным клиентом).

Непосредственно сбытовую деятельность менеджеров по сбыту можно разделить на две части:

«Пассивный» сбыт – работа с клиентами, которые обратились в фирму. В основном потенциальные покупатели связываются с предприятием по телефону. Работа менеджеров может состоять в следующем:

· консультация клиентов по стоимости и различным характеристикам продукции предприятия;

· ознакомление клиентов с условиями продажи и доставки;

· демонстрация продукции (при условии, что клиент посещает офис фирмы);

· выставление счетов клиентам;

«Активный» сбыт – поиск и привлечение новых клиентов. Активный сбыт происходит исключительно по телефону. Он включает в себя следующие действия:

· поиск потенциальных клиентов с помощью телефона (телемаркетинг);