Контрольная работа на тему Налогообложение доходов

Работа добавлена на сайт bukvasha.net: 2014-11-21Поможем написать учебную работу

Если у вас возникли сложности с курсовой, контрольной, дипломной, рефератом, отчетом по практике, научно-исследовательской и любой другой работой - мы готовы помочь.

Предоплата всего

от 25%

Подписываем

договор

Содержание

Задание № 1. Классификация доходов. Порядок признания доходов для целей налогообложения

1. Классификация доходов

1.1 Порядок признания доходов для целей налогообложения

Задание № 2. Особенности учетной политики в ООО «МагИнфо»

2. Краткая характеристика сферы деятельности ООО «МагИнфо»

2.1 Учетная политика ООО «МагИнфо» в части налогового учета

Список использованной литературы

Задание № 1. Классификация доходов. Порядок признания доходов для целей налогообложения

1. Классификация доходов

В результате производства и реализации товаров (услуг) формируются финансовые ресурсы предприятия, обеспечивающие кругооборот основного и оборотного капитала и взаимоотношения по завоеванию ниши рынка или выхода на мировой рынок, в последствии рассчитывая на получения доходов. При анализе финансовой деятельности предприятия большее внимание уделяется рассмотрению структуры получаемых доходов, а так же динамику формирования прибыли. Это связано с тем, что прибыль является основным оценочным показателем деятельности фирмы, а так же является источником поступления доходов в бюджет государства, через систему налогообложения.

Важнейшим фактором, влияющим на сумму всех видов прибыли предприятия, является размер доходов, формируемых им в процессе деятельности. Операционная деятельность это основной вид деятельности предприятия, с целью осуществления которого оно создано. Характер операционной деятельности предприятия определяется спецификой сферы или отрасли экономики, к которой оно принадлежит.

Любая организация создается для увеличения капитала ее собственников, улучшения благосостояния, приумножения богатства. При этом, в зависимости от формы вложенного капитала, доход является различным, например, заработная плата, выплачиваемая работнику предприятия, так же средства, полученные от сдачи в аренду имущества, % по кредитам и т.д. При этом финансовый результат, отражаемый изменение собственного капитала за определенный период в результате производственно - финансовой деятельности, зависит от соотношения доходов и расходов фирмы.

Понятие доходов меняется и при принятии определенных законодательных и нормативных документов. Приведем понятие доходов, из документов по бухгалтерскому учету. Согласно ПБУ 9/99 «Доходы организации» доходы организации в зависимости от их характера, условия получения и направлений деятельности организации подразделяются на: (рис.1)

а) доходы от обычных видов деятельности;

б) операционные доходы;

в) внереализационные доходы.

Доходы, отличные от доходов от обычных видов деятельности, считаются прочими поступлениями. К прочим поступлениям относятся также чрезвычайные доходы

Доходами от обычных видов деятельности является выручка от продажи продукции и товаров, поступления, связанные с выполнением работ, оказанием услуг (далее – выручка). В организациях, предметом деятельности которых является предоставление за плату во временное пользование своих товаров по договору аренды, выручкой считаются поступления, получение которых связано с этой деятельностью (арендная плата).

Доходы, получаемые организацией от предоставления за плату во временное пользование (временное владение и пользование) своих активов, прав, возникающих из патентов на изобретения, промышленные образцы и других видов интеллектуальной собственности, и от участия в уставных капиталах других организаций. Когда это является предметом деятельности организации, также относят к доходам от обычных видов деятельности

Операционными доходами являются:

- поступления, связанные с предоставлением за плату во временное пользование активов организации;

- поступления, связанные с предоставлением за плату прав, возникающих из патентов на изобретения, промышленные образцы и других видов интеллектуальной собственности;

- поступления, связанные с участием в уставных капиталах других организаций (включая проценты и иные доходы по ценным бумагам);

- прибыль, полученная организацией в результате совместной деятельности (по договору простого товарищества);

- поступления от продажи основных средств и иных активов, отличных от денежных средств (кроме иностранной валюты) продукции, товаров;

- проценты, полученные за предоставление в пользование денежных средств организации, а также проценты за использование средств, находящихся на счете организации в этом банке.

Чрезвычайными доходами считаются: поступления, возникающие как последствия чрезвычайных обстоятельств хозяйственной деятельности (стихийного бедствия, пожара, аварии, национализации и т.п.); страховое возмещение, стоимость материальных ценностей, относящихся от списания непригодных к восстановлению и дальнейшему использованию активов.

С 01.01.2002 года доходы для целей налогообложения классифицируются следующим образом:

- доходы от реализации товаров (работ, услуг), имущества и имущественных прав;

- внереализационные доходы.

SHAPE \* MERGEFORMAT

Рис. 1. Состав доходов от реализации с 01.01.2002 года

В соответствии со статьей 249 НК РФ «Доходы от реализации» и статьей 250 НК РФ «Внереализационные доходы»

1.1 Порядок признания доходов для целей налогообложения

1.1 Порядок признания доходов для целей налогообложения

С точки зрения норм главы 25 НК РФ, порядок определения (признания) доходов для целей налогообложения прибыли представляет собой совокупность общих и специальных принципов, определяющих методику исполнения налогоплательщиком обязанности по расчету налоговой базы в части полученных им доходов (как доходов от реализации, так и внереализационных доходов).

Последовательное применение данного порядка позволяет плательщику налога на прибыль определять:

- подлежит ли включения та или иная сумма дохода в базу по налогу на прибыль организации;

- в каком размере (полностью или частично) необходимо признать полученный доход для целей налогообложения финансового результата от деятельности организации;

- в каком отчетном (налоговом) периоде величина полученного доход будет влиять на итоговую сумму налогового обязательства налогоплательщика перед бюджетом.

Принципы, формирующие порядок налогового учета доходов могут быть подразделены на две основные группы:

1) общие принципы, являющиеся обязательными к применению вне зависимости от того, какая учетная политика избрана конкретным налогоплательщиком для целей исчисления сумм налога на прибыль: метод начисления либо кассовый метод.

Указанные принципы закреплены, главным образом, в ст. 248 НК РФ. Однако несколько положений ст. 274 НК РФ, текстуально отнесенных законодателем непосредственно к порядку итогового формирования налоговой базы, также следует признать относящимися к общим принципам признания доходов;

2) специальные принципы, которые применяются в зависимости от того, какой метод исчисления налоговой базы закреплен налогоплательщиком в его учетной политике для целей налогообложения прибыли.

Соответственно, эта категория включает в себя две группы нормативных положений, из которых налогоплательщиком в течение текущего налогового периода могут применяться нормы только одной группы, выбранной на диспозитивной основе:

- принципы признания доходов при методе начисления (ст. 271 НК РФ);

- принципы признания доходов при кассовом методе (ст. 273 НК РФ).

Исключения из правила диспозитивности воли налогоплательщика в части выбора учетной политики для целей признания полученных доходов предусмотрены для следующих четырех случаев:

1) если налогоплательщик является банковской кредитной организацией (п. 1 ст. 273 НК РФ);

2) если показатели финансово-хозяйственной деятельности плательщика налога на прибыль в среднем за предыдущие 4 квартала превысили порог, установленный п. 1 ст. 273 НК РФ (1 млн. руб. нетто-выручки за каждый квартал указанного периода);

3) если налогоплательщик, перешедший на определение доходов и расходов по кассовому методу, в течение налогового периода превысил предельный размер суммы выручки от реализации товаров (работ, услуг), указанный выше (в данном случае плательщик налога на прибыль обязан перейти на определение доходов и расходов по методу начисления с начала налогового периода, в течение которого было допущено такое превышение);

4) если налогоплательщик, перешедший на определение доходов и расходов по кассовому методу, в течение налогового периода заключил договор доверительного управления имуществом или договор простого товарищества (участники указанных договоров, определяющие доходы и расходы по кассовому методу, обязаны перейти на определение доходов и расходов по методу начисления с начала налогового периода, в котором был заключен подобный договор).

Плательщиками налога на прибыль являются российские и иностранные организации с учетом следующих особенностей.

Из всех российских организаций не являются плательщиками налога:

- организации – субъекты малого предпринимательства, перешедшие на упрощенную систему налогообложения, учета и отчетности;

- организации – плательщики ЕНВД в части дохода от деятельности, по которой организация переведена на уплату ЕНВД;

- организации (за исключением с/х предприятий индивидуального типа, определенных по перечню, утверждаемому законодательными органами субъектов РФ) в части прибыли от реализации произведенной ими с/х и охотохозяйственной продукции, а также произведенной и переработанной собственной с/х продукции.

Из всех иностранных организаций являются плательщиками налога:

- организации, осуществляющие свою деятельность в РФ через постоянные представительства и (или) получающие доходы от источников в РФ.

Определение прибыли, подлежащей налогообложению, определяем полученные доходы, уменьшаем на величину произведенных расходов.

Как видим, объект налогообложения по налогу на прибыль неразрывно связано с такими понятиями, как доходы и расходы. Поэтому рассмотрим более подробно доходы, т.к. тема дипломной работы связана с доходами.

В соответствии с принятием налогового Кодекса предусматривается два метода в соответствии с которыми доходы могут быть признанными: метод начисления и метод кассовый.

Предприятиям предоставляется право самостоятельно выбирать метод определения доходов для целей налогообложения. Вместе с тем, эта возможность является относительной: действовать по своему усмотрению и реально выбирать один из двух возможных методов определения доходов налогоплательщик вправе при определенных условиях, несоблюдение которых влечет установленные НК РФ последствия.

Задание № 1. Классификация доходов. Порядок признания доходов для целей налогообложения

1. Классификация доходов

1.1 Порядок признания доходов для целей налогообложения

Задание № 2. Особенности учетной политики в ООО «МагИнфо»

2. Краткая характеристика сферы деятельности ООО «МагИнфо»

2.1 Учетная политика ООО «МагИнфо» в части налогового учета

Список использованной литературы

Задание № 1. Классификация доходов. Порядок признания доходов для целей налогообложения

1. Классификация доходов

В результате производства и реализации товаров (услуг) формируются финансовые ресурсы предприятия, обеспечивающие кругооборот основного и оборотного капитала и взаимоотношения по завоеванию ниши рынка или выхода на мировой рынок, в последствии рассчитывая на получения доходов. При анализе финансовой деятельности предприятия большее внимание уделяется рассмотрению структуры получаемых доходов, а так же динамику формирования прибыли. Это связано с тем, что прибыль является основным оценочным показателем деятельности фирмы, а так же является источником поступления доходов в бюджет государства, через систему налогообложения.

Важнейшим фактором, влияющим на сумму всех видов прибыли предприятия, является размер доходов, формируемых им в процессе деятельности. Операционная деятельность это основной вид деятельности предприятия, с целью осуществления которого оно создано. Характер операционной деятельности предприятия определяется спецификой сферы или отрасли экономики, к которой оно принадлежит.

Любая организация создается для увеличения капитала ее собственников, улучшения благосостояния, приумножения богатства. При этом, в зависимости от формы вложенного капитала, доход является различным, например, заработная плата, выплачиваемая работнику предприятия, так же средства, полученные от сдачи в аренду имущества, % по кредитам и т.д. При этом финансовый результат, отражаемый изменение собственного капитала за определенный период в результате производственно - финансовой деятельности, зависит от соотношения доходов и расходов фирмы.

Понятие доходов меняется и при принятии определенных законодательных и нормативных документов. Приведем понятие доходов, из документов по бухгалтерскому учету. Согласно ПБУ 9/99 «Доходы организации» доходы организации в зависимости от их характера, условия получения и направлений деятельности организации подразделяются на: (рис.1)

а) доходы от обычных видов деятельности;

б) операционные доходы;

в) внереализационные доходы.

Доходы, отличные от доходов от обычных видов деятельности, считаются прочими поступлениями. К прочим поступлениям относятся также чрезвычайные доходы

Доходами от обычных видов деятельности является выручка от продажи продукции и товаров, поступления, связанные с выполнением работ, оказанием услуг (далее – выручка). В организациях, предметом деятельности которых является предоставление за плату во временное пользование своих товаров по договору аренды, выручкой считаются поступления, получение которых связано с этой деятельностью (арендная плата).

Доходы, получаемые организацией от предоставления за плату во временное пользование (временное владение и пользование) своих активов, прав, возникающих из патентов на изобретения, промышленные образцы и других видов интеллектуальной собственности, и от участия в уставных капиталах других организаций. Когда это является предметом деятельности организации, также относят к доходам от обычных видов деятельности

Операционными доходами являются:

- поступления, связанные с предоставлением за плату во временное пользование активов организации;

- поступления, связанные с предоставлением за плату прав, возникающих из патентов на изобретения, промышленные образцы и других видов интеллектуальной собственности;

- поступления, связанные с участием в уставных капиталах других организаций (включая проценты и иные доходы по ценным бумагам);

- прибыль, полученная организацией в результате совместной деятельности (по договору простого товарищества);

- поступления от продажи основных средств и иных активов, отличных от денежных средств (кроме иностранной валюты) продукции, товаров;

- проценты, полученные за предоставление в пользование денежных средств организации, а также проценты за использование средств, находящихся на счете организации в этом банке.

Чрезвычайными доходами считаются: поступления, возникающие как последствия чрезвычайных обстоятельств хозяйственной деятельности (стихийного бедствия, пожара, аварии, национализации и т.п.); страховое возмещение, стоимость материальных ценностей, относящихся от списания непригодных к восстановлению и дальнейшему использованию активов.

С 01.01.2002 года доходы для целей налогообложения классифицируются следующим образом:

- доходы от реализации товаров (работ, услуг), имущества и имущественных прав;

- внереализационные доходы.

SHAPE \* MERGEFORMAT

| Доходы от реализации |

| Выручка от реализации товаров (работ, услуг) как собственного производства так и ранее приобретенных |

| Выручка от реализации имущества (включая ценные бумаги) и имущественных прав |

Рис. 1. Состав доходов от реализации с 01.01.2002 года

В соответствии со статьей 249 НК РФ «Доходы от реализации» и статьей 250 НК РФ «Внереализационные доходы»

Таблица 1.1

Состав доходов предприятия для целей налогообложения с 01.01.2003 г.| Вид доходов | Состав доходов предприятия |

| А | Б |

| 1. Доходы от реализации товаров (работ, услуг) и имущественных прав | Доходом от реализации для целей настоящей главы признаются выручка от реализации товаров (работ, услуг) как собственного производства, так и ранее приобретенных, выручка от реализации имущества (включая ценные бумаги) и имущественных прав. |

| 2. Внереализационные доходы | - от долевого участия в других организациях; - от операций купли-продажи иностранной валюты; возникает, когда курс продажи (покупки) выше (ниже) официального курса иностранной валюты к рублю Российской Федерации, установленного ЦБ РФ на дату совершения сделки; - в виде штрафов, пеней и (или) иных санкций за нарушение договорных обязательств, а также сумм возмещения убытков или ущерба; - от сдачи имущества в аренду (субаренду); - от предоставления в пользование прав на результаты интеллектуальной деятельности и приравненные к ним средства индивидуализации; - в виде процентов, полученных по договорам займа, кредита, банковского счета; - в виде сумм восстановленных резервов, расходы на формирование которых были приняты в составе расходов; - в виде безвозмездно полученного имущества или имущественных прав; - в виде дохода прошлых лет, выявленного в отчетном (налоговом) периоде; - в виде положительной курсовой разницы, полученной от переоценки имущества и требований (обязательств), стоимость которых выражена в иностранной валюте; - в виде положительной разницы, полученной от переоценки имущества; - в виде стоимости полученных материалов или иного имущества при демонтаже или разборке при ликвидации выводимых из эксплуатации основных средств; - в виде использованных не по целевому назначению имущества (в т.ч. денежных средств), работ, услуг, которые получены в рамках благотворительной деятельности; - в виде полученных целевых средств, предназначенных для резервов по развитию и обеспечению функционирования и безопасности атомных электростанций, использованных не по целевому назначению; - в виде сумм, на которые в отчетном (налоговом) периоде произошло уменьшение уставного (складочного) капитала (фонда) организации, если такое уменьшение осуществлено с одновременным отказом возврата стоимости соответствующей части взносов акционерам (участникам) организации; - суммы кредиторской задолженности, списанные в связи с истечением срока исковой давности или по другим основаниям; - доходы, полученные от операций с финансовыми инструментами срочных сделок; -стоимость излишков товарно-материальных ценностей, выявленных в результате инвентаризации. |

|

| Доходы от обычных видов деятельности |

| Прочие доходы |

| Чрезвычайные доходы |

| |||||||||

|

| ||||||||

1.1 Порядок признания доходов для целей налогообложения

1.1 Порядок признания доходов для целей налогообложения С точки зрения норм главы 25 НК РФ, порядок определения (признания) доходов для целей налогообложения прибыли представляет собой совокупность общих и специальных принципов, определяющих методику исполнения налогоплательщиком обязанности по расчету налоговой базы в части полученных им доходов (как доходов от реализации, так и внереализационных доходов).

Последовательное применение данного порядка позволяет плательщику налога на прибыль определять:

- подлежит ли включения та или иная сумма дохода в базу по налогу на прибыль организации;

- в каком размере (полностью или частично) необходимо признать полученный доход для целей налогообложения финансового результата от деятельности организации;

- в каком отчетном (налоговом) периоде величина полученного доход будет влиять на итоговую сумму налогового обязательства налогоплательщика перед бюджетом.

Принципы, формирующие порядок налогового учета доходов могут быть подразделены на две основные группы:

1) общие принципы, являющиеся обязательными к применению вне зависимости от того, какая учетная политика избрана конкретным налогоплательщиком для целей исчисления сумм налога на прибыль: метод начисления либо кассовый метод.

Указанные принципы закреплены, главным образом, в ст. 248 НК РФ. Однако несколько положений ст. 274 НК РФ, текстуально отнесенных законодателем непосредственно к порядку итогового формирования налоговой базы, также следует признать относящимися к общим принципам признания доходов;

2) специальные принципы, которые применяются в зависимости от того, какой метод исчисления налоговой базы закреплен налогоплательщиком в его учетной политике для целей налогообложения прибыли.

Соответственно, эта категория включает в себя две группы нормативных положений, из которых налогоплательщиком в течение текущего налогового периода могут применяться нормы только одной группы, выбранной на диспозитивной основе:

- принципы признания доходов при методе начисления (ст. 271 НК РФ);

- принципы признания доходов при кассовом методе (ст. 273 НК РФ).

Исключения из правила диспозитивности воли налогоплательщика в части выбора учетной политики для целей признания полученных доходов предусмотрены для следующих четырех случаев:

1) если налогоплательщик является банковской кредитной организацией (п. 1 ст. 273 НК РФ);

2) если показатели финансово-хозяйственной деятельности плательщика налога на прибыль в среднем за предыдущие 4 квартала превысили порог, установленный п. 1 ст. 273 НК РФ (1 млн. руб. нетто-выручки за каждый квартал указанного периода);

3) если налогоплательщик, перешедший на определение доходов и расходов по кассовому методу, в течение налогового периода превысил предельный размер суммы выручки от реализации товаров (работ, услуг), указанный выше (в данном случае плательщик налога на прибыль обязан перейти на определение доходов и расходов по методу начисления с начала налогового периода, в течение которого было допущено такое превышение);

4) если налогоплательщик, перешедший на определение доходов и расходов по кассовому методу, в течение налогового периода заключил договор доверительного управления имуществом или договор простого товарищества (участники указанных договоров, определяющие доходы и расходы по кассовому методу, обязаны перейти на определение доходов и расходов по методу начисления с начала налогового периода, в котором был заключен подобный договор).

Плательщиками налога на прибыль являются российские и иностранные организации с учетом следующих особенностей.

Из всех российских организаций не являются плательщиками налога:

- организации – субъекты малого предпринимательства, перешедшие на упрощенную систему налогообложения, учета и отчетности;

- организации – плательщики ЕНВД в части дохода от деятельности, по которой организация переведена на уплату ЕНВД;

- организации (за исключением с/х предприятий индивидуального типа, определенных по перечню, утверждаемому законодательными органами субъектов РФ) в части прибыли от реализации произведенной ими с/х и охотохозяйственной продукции, а также произведенной и переработанной собственной с/х продукции.

Из всех иностранных организаций являются плательщиками налога:

- организации, осуществляющие свою деятельность в РФ через постоянные представительства и (или) получающие доходы от источников в РФ.

Определение прибыли, подлежащей налогообложению, определяем полученные доходы, уменьшаем на величину произведенных расходов.

Как видим, объект налогообложения по налогу на прибыль неразрывно связано с такими понятиями, как доходы и расходы. Поэтому рассмотрим более подробно доходы, т.к. тема дипломной работы связана с доходами.

В соответствии с принятием налогового Кодекса предусматривается два метода в соответствии с которыми доходы могут быть признанными: метод начисления и метод кассовый.

Предприятиям предоставляется право самостоятельно выбирать метод определения доходов для целей налогообложения. Вместе с тем, эта возможность является относительной: действовать по своему усмотрению и реально выбирать один из двух возможных методов определения доходов налогоплательщик вправе при определенных условиях, несоблюдение которых влечет установленные НК РФ последствия.

В соответствии со ст. 271 НК РФ, доходы по методу назначаются в том отчетном периоде, в котором они имели место, независимо от фактического поступления денежных средств, того имущества и имущественных прав.

Доходы, относящиеся к нескольким отчетным периодам, когда связь между доходами и расходами не может быть определена четко или определяется косвенным путем, и расходы по таким доходам распределяются налогоплательщиком самостоятельно, с учетом принципа равномерности признания доходов и расходов.

При кассовом методе датой получения доходов согласно ст. 273 НК РФ признается день получения средств на счета в банках и в кассу, поступления того имущества и имущественных прав

Основным источником формирования доходов торгового предприятия являются:

1. реализованные торговые надбавки;

2. доходы от прочей торговой деятельности.

Основной источник валовой прибыли в торговле – торговые надбавки.

Торговые надбавки устанавливаются предприятием торговли самостоятельно в процентах к свободным отпускным ценам. Размер торговой надбавки зависит от следующих факторов:

· характеристика торговых услуг и специфики деятельности торгового предприятия;

· ценовой стратегии предприятия;

· степени развития и конъюнктуры рынка;

· государственного регулирования цен;

· уровня издержек обращения торгового предприятия;

· спроса и предложения на реализуемые товары и т.д.

Размер торговой надбавки должен не только покрывать издержки обращения предприятия торговли, но и обеспечивать получение предприятием определенного размера прибыли (рис. 4).

К обоснованию размера торговых надбавок предъявляются следующие

требования. Они должны:

1. создавать условия для получения оптимального размера прибыли предприятия;

2. отражать специфику реализации отдельных товаров и их издержкоёмкость;

3. стимулировать эффективное использование ресурсов предприятия;

4. учитывать пути товароснабжения.

Сумму валовой прибыли можно также рассчитывать как разницу между выручкой от реализации товаров, работ, услуг и себестоимостью проданных товаров (согласно форме № 2 «Отчет о прибылях и убытках»)

SHAPE \* MERGEFORMAT

Рис. 2. Состав торговой надбавки предприятий торговли

Задание № 2. Особенности учетной политики в ООО «МагИнфо»

2. Краткая характеристика сферы деятельности ООО «МагИнфо»

Общество с ограниченной ответственностью «МагИнфо» предоставляет услуги Интернет и Кабельного телевидения в городе Магнитогорске.

Данное предприятие функционирует на рынке информационных услуг с 1998 года.

ООО «МагИнфо» является юридическим лицом по российскому законодательству, имеет в собственности обособленное имущество и отвечает по своим обязательствам этим имуществом.

Место нахождения данной организации: 455026, Челябинская обл., г. Магнитогорск, ул. Лесопарковая 97/1.

Деятельность ООО «МагИнфо» сконцентрирована в сфере услуг – предоставление Интрнет и Кабельного телевидения. Благодаря большому количеству тарифных планов, широкой и адекватной маркетинговой деятельности, работе высококвалифицированных специалистов и индивидуальному подходу к каждому клиенту услуги ООО «МагИнфо» пользуются спросом.

Сильными сторонами компании «МагИнфо» является:

· Мощная маркетинговая компания по привлечению клиентов

· Повышение лояльности среди существующих клиентов

· Новейшее оборудование

· Программные продукты, позволяющие вести клиентскую базу без погрешностей

· Высококвалифицированный персонал

· Большое количество возможностей внесения денежных средств (оплаты услуг) для клиентов.

Слабыми сторонами компании являются:

· Неудобное месторасположение офисов компании для клиентов компании

· Малое количество телефонных номеров для обращений клиентов компании

На сегодняшний день компания имеет клиентскую базу в размере 15000 клиентов Интернет, и 10 000 клиентов Кабельного телевидения, что составляет соответственно 3% и 2,2% от числа всех жителей города Магнитогорска. В среднем за год компания приобретает порядка 2000 новых клиентов.

Штат сотрудников ООО «МагИнфо» растет пропорционально числу клиентов, что позволяет своевременно решать задачи компании и достигать основной цели – получение максимальной прибыли, при минимизации расходов (затрат).

Средний возраст сотрудников компании 33 года.

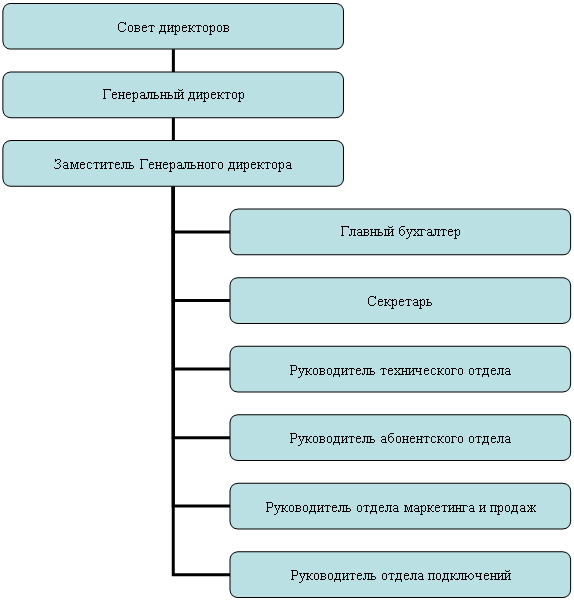

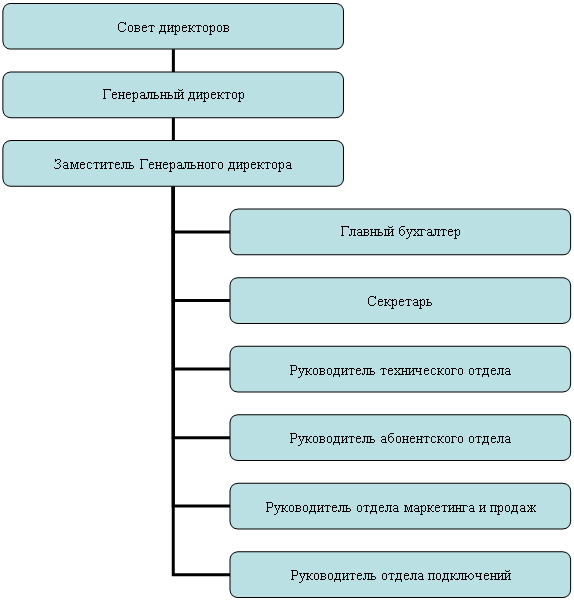

Организационная структура данного предприятия:

SHAPE \* MERGEFORMAT

2.1 Учетная политика ООО «МагИнфо» в части налогового учета

ООО «МагИнфо» определяет налоговую базу по НДС по начислению на основании статьи 167 Налогового Кодекса РФ.

В целях признания доходов и расходов при расчете налога на прибыль фирма использует метод начисления.

В целях определения материальных расходов при списания сырья и материалов их оценка производится по средней себестоимости.

Срок полезного использования по основным средствам определяется на основании Классификации основных средств, включаемых в амортизационные группы, утвержденной постановлением Правительства РФ от 01.01.2202г. №1.

По амортизируемому имуществу амортизация начисляется линейным способом.

Фирма не создает резервы по сомнительным долгам и предстоящих расходов и платежей.

Фирма формирует регистры налогового учета с использованием компьютерной техники.

Изменений учетной политики для целей налогового учета в 2008году по сравнению с 2007 годом не предусмотрено.

Список литературы

1. Налоговый кодекс РФ. Ч.2. – М.: ЮНИТИ, 2001.

2. Положение по бухгалтерскому учету «Доходы организаций» (ПБУ 9/99) в ред. Приказа Минфина РФ от 30.12.1999. – М.: БУКВИЦА, 2000.

3. Грузинов В.П. Экономика предприятия (предпринимательская): Учебник для вузов. – 2-е изд., перераб. и доп. – М.: ЮНИТИ – ДАНА, 2002.

4. Зимин Н.Е. Анализ и диагностика финансового состояния предприятия: Учебное пособие. – М.: НКР «ЭКМОС», 2003.

5. Ковалев В.В., Волкова О.Н. Анализ хозяйственной деятельности предприятия. - М.: ПБОЮЛ Гриженко Е.М.,2000.

6. Николаева С.А. Доходы и расходы организации: практика, теория, перспективы. – М.: «Аналитика – Пресс», 2000.

7. Раицкий К.А. Экономика организации (предприятия): Учебник. – 5-е изд., перераб. и доп. – М.: Издательско – торговая корпорация «Дашков и Ко», 2005.

8. Селезнева И. Н., Ионова А.Ф. Финансовый анализ. Управление финансами: Учеб. пособие для вузов. – 2-е изд., перераб. и доп. – М.: ЮНИТИ – ДАНА, 2003.

9. Финансы предприятий: Учебник для вузов/Н.В. Колчина, Г.Б.Поляк, Л.П. Павлова и др.; Под ред. проф. Н.В. Колчиной. – 2-е изд., перераб. и доп. – М.: ЮНИТИ-ДАНА,2003.

10. Шуляк Б.Н. Финансы предприятий: Учебник. 5-е изд., перераб. и доп. – М.: Издательско – торговая корпорация «Дашков и Ко», 2005.

11. Экономика предприятия: Учебник/ Под ред. проф. Н.А. Сафронова. – М.: «Юристъ», 2000.

12. Финансы: Учеб. пособие /Под ред. А.М. Ковалевой – 4-е изд., перераб. и доп. – М.: Финансы и статистика, 2003г.

Доходы, относящиеся к нескольким отчетным периодам, когда связь между доходами и расходами не может быть определена четко или определяется косвенным путем, и расходы по таким доходам распределяются налогоплательщиком самостоятельно, с учетом принципа равномерности признания доходов и расходов.

При кассовом методе датой получения доходов согласно ст. 273 НК РФ признается день получения средств на счета в банках и в кассу, поступления того имущества и имущественных прав

Основным источником формирования доходов торгового предприятия являются:

1. реализованные торговые надбавки;

2. доходы от прочей торговой деятельности.

Основной источник валовой прибыли в торговле – торговые надбавки.

Торговые надбавки устанавливаются предприятием торговли самостоятельно в процентах к свободным отпускным ценам. Размер торговой надбавки зависит от следующих факторов:

· характеристика торговых услуг и специфики деятельности торгового предприятия;

· ценовой стратегии предприятия;

· степени развития и конъюнктуры рынка;

· государственного регулирования цен;

· уровня издержек обращения торгового предприятия;

· спроса и предложения на реализуемые товары и т.д.

Размер торговой надбавки должен не только покрывать издержки обращения предприятия торговли, но и обеспечивать получение предприятием определенного размера прибыли (рис. 4).

К обоснованию размера торговых надбавок предъявляются следующие

требования. Они должны:

1. создавать условия для получения оптимального размера прибыли предприятия;

2. отражать специфику реализации отдельных товаров и их издержкоёмкость;

3. стимулировать эффективное использование ресурсов предприятия;

4. учитывать пути товароснабжения.

Сумму валовой прибыли можно также рассчитывать как разницу между выручкой от реализации товаров, работ, услуг и себестоимостью проданных товаров (согласно форме № 2 «Отчет о прибылях и убытках»)

SHAPE \* MERGEFORMAT

| Издержки обращения |

| Приыль от продаж |

| Торговая надбавка |

Рис. 2. Состав торговой надбавки предприятий торговли

Задание № 2. Особенности учетной политики в ООО «МагИнфо»

2. Краткая характеристика сферы деятельности ООО «МагИнфо»

Общество с ограниченной ответственностью «МагИнфо» предоставляет услуги Интернет и Кабельного телевидения в городе Магнитогорске.

Данное предприятие функционирует на рынке информационных услуг с 1998 года.

ООО «МагИнфо» является юридическим лицом по российскому законодательству, имеет в собственности обособленное имущество и отвечает по своим обязательствам этим имуществом.

Место нахождения данной организации: 455026, Челябинская обл., г. Магнитогорск, ул. Лесопарковая 97/1.

Деятельность ООО «МагИнфо» сконцентрирована в сфере услуг – предоставление Интрнет и Кабельного телевидения. Благодаря большому количеству тарифных планов, широкой и адекватной маркетинговой деятельности, работе высококвалифицированных специалистов и индивидуальному подходу к каждому клиенту услуги ООО «МагИнфо» пользуются спросом.

Сильными сторонами компании «МагИнфо» является:

· Мощная маркетинговая компания по привлечению клиентов

· Повышение лояльности среди существующих клиентов

· Новейшее оборудование

· Программные продукты, позволяющие вести клиентскую базу без погрешностей

· Высококвалифицированный персонал

· Большое количество возможностей внесения денежных средств (оплаты услуг) для клиентов.

Слабыми сторонами компании являются:

· Неудобное месторасположение офисов компании для клиентов компании

· Малое количество телефонных номеров для обращений клиентов компании

На сегодняшний день компания имеет клиентскую базу в размере 15000 клиентов Интернет, и 10 000 клиентов Кабельного телевидения, что составляет соответственно 3% и 2,2% от числа всех жителей города Магнитогорска. В среднем за год компания приобретает порядка 2000 новых клиентов.

Штат сотрудников ООО «МагИнфо» растет пропорционально числу клиентов, что позволяет своевременно решать задачи компании и достигать основной цели – получение максимальной прибыли, при минимизации расходов (затрат).

Средний возраст сотрудников компании 33 года.

Организационная структура данного предприятия:

SHAPE \* MERGEFORMAT

| Совет директоров |

| Генеральный директор |

| Заместитель Генерального директора |

| Главный бухгалтер |

| Секретарь |

| Руководитель технического отдела |

| Руководитель абонентского отдела |

| Руководитель отдела маркетинга и продаж |

| Руководитель отдела подключений |

2.1 Учетная политика ООО «МагИнфо» в части налогового учета

ООО «МагИнфо» определяет налоговую базу по НДС по начислению на основании статьи 167 Налогового Кодекса РФ.

В целях признания доходов и расходов при расчете налога на прибыль фирма использует метод начисления.

В целях определения материальных расходов при списания сырья и материалов их оценка производится по средней себестоимости.

Срок полезного использования по основным средствам определяется на основании Классификации основных средств, включаемых в амортизационные группы, утвержденной постановлением Правительства РФ от 01.01.2202г. №1.

По амортизируемому имуществу амортизация начисляется линейным способом.

Фирма не создает резервы по сомнительным долгам и предстоящих расходов и платежей.

Фирма формирует регистры налогового учета с использованием компьютерной техники.

Изменений учетной политики для целей налогового учета в 2008году по сравнению с 2007 годом не предусмотрено.

Список литературы

1. Налоговый кодекс РФ. Ч.2. – М.: ЮНИТИ, 2001.

2. Положение по бухгалтерскому учету «Доходы организаций» (ПБУ 9/99) в ред. Приказа Минфина РФ от 30.12.1999. – М.: БУКВИЦА, 2000.

3. Грузинов В.П. Экономика предприятия (предпринимательская): Учебник для вузов. – 2-е изд., перераб. и доп. – М.: ЮНИТИ – ДАНА, 2002.

4. Зимин Н.Е. Анализ и диагностика финансового состояния предприятия: Учебное пособие. – М.: НКР «ЭКМОС», 2003.

5. Ковалев В.В., Волкова О.Н. Анализ хозяйственной деятельности предприятия. - М.: ПБОЮЛ Гриженко Е.М.,2000.

6. Николаева С.А. Доходы и расходы организации: практика, теория, перспективы. – М.: «Аналитика – Пресс», 2000.

7. Раицкий К.А. Экономика организации (предприятия): Учебник. – 5-е изд., перераб. и доп. – М.: Издательско – торговая корпорация «Дашков и Ко», 2005.

8. Селезнева И. Н., Ионова А.Ф. Финансовый анализ. Управление финансами: Учеб. пособие для вузов. – 2-е изд., перераб. и доп. – М.: ЮНИТИ – ДАНА, 2003.

9. Финансы предприятий: Учебник для вузов/Н.В. Колчина, Г.Б.Поляк, Л.П. Павлова и др.; Под ред. проф. Н.В. Колчиной. – 2-е изд., перераб. и доп. – М.: ЮНИТИ-ДАНА,2003.

10. Шуляк Б.Н. Финансы предприятий: Учебник. 5-е изд., перераб. и доп. – М.: Издательско – торговая корпорация «Дашков и Ко», 2005.

11. Экономика предприятия: Учебник/ Под ред. проф. Н.А. Сафронова. – М.: «Юристъ», 2000.

12. Финансы: Учеб. пособие /Под ред. А.М. Ковалевой – 4-е изд., перераб. и доп. – М.: Финансы и статистика, 2003г.