Контрольная работа на тему Денежное обращение и денежный оборот

Работа добавлена на сайт bukvasha.net: 2015-05-05Поможем написать учебную работу

Если у вас возникли сложности с курсовой, контрольной, дипломной, рефератом, отчетом по практике, научно-исследовательской и любой другой работой - мы готовы помочь.

Предоплата всего

от 25%

Подписываем

договор

Содержание

1. Денежное обращение и денежный оборот

1.1 Понятие «денежный оборот», его содержание и структура

1.2 Налично-денежное обращение

1.3 Безналичные расчеты

1.4 Особенности наличного и безналичного денежного обращения в России

2. Виды инфляции

2.1 Сущность и причины инфляции

Виды инфляции

Список литературы

1. Денежное обращение и денежный оборот

1.1 Понятие «денежный оборот», его содержание и структура

В большинстве западных изданий определение денежного оборота отсутствует. Денежный оборот представляет собой процесс непрерывного движения денег в наличной и безналичной форме. Современный денежный оборот совершается с помощью денежных единиц (в налично-денежном и безналичном оборотах), не обладающих стоимостью, равной их номиналу. Поэтому стоимостным сейчас можно считать только товарный оборот.

В экономической литературе часто не разграничиваются понятия «денежный оборот», «платежный оборот», «денежное обращение», «денежно-платежный оборот». Между тем все эти понятия различаются между собой.

Платежный оборот - процесс движения средств платежа, применяемых в данной стране. Оно включает не только движение денег как средств платежа в налично-денежном и безналичном оборотах, но и движение других средств платежа (чеков, депозитных сертификатов, векселей и т.д.). Денежный оборот является, следовательно, составной частью платежного оборота. Денежное обращение, включающее оборот наличных денег, в свою очередь, служит составной частью денежного оборота.

Обращение денежных знаков предполагает их постоянный переход от одних юридических или физических лиц к другим. Движение денежной единицы в безналичном обороте отражается в виде записей по счетам в банке. В подобной ситуации движение наличных денег замещается кредитными операциями, выполняемыми при участии банка, по счетам участников соответствующих операций. Поэтому понятие «денежное обращение» можно отнести только к части денежного оборота, а именно – к налично-денежному обороту.

Под денежно-платежным оборотом понимается часть денежного оборота, где деньги функционируют как средство платежа независимо от того, безналичный это оборот или наличный.

Деньги, находящиеся в обороте, выполняют три функции: платежа, обращения и накопления. Последнюю функцию деньги осуществляют потому, что их движение невозможно без остановок. Когда же они временно прекращают свое движение, они и выполняют функцию накопления. Функцию меры стоимости деньги, находящиеся в денежном обороте, не выполняют. Эту функцию деньги выполнили до вхождения в денежный оборот при установлении с их помощью цен на товары.

Денежный оборот складывается из отдельных каналов движения денег между:

- Центральным банком и коммерческими банками;

- Коммерческими банками;

- Предприятиями и организациями;

- Банками и предприятиями и организациями;

- Банками и населением;

- Предприятиями, организациями и населением;

- Физическими лицами;

- Банками и финансовыми институтами различного назначения;

- Финансовыми институтами различного назначения и населением.

По каждому из этих каналов деньги совершают встречное движение.

Структуру денежного оборота можно определить по разным признакам. Из них наиболее распространенными является классификация денежного оборота в зависимости от формы функционирующих в нем денег. По этому признаку денежный оборот подразделяется на безналичный и налично-денежный обороты (рис.1).

Однако, несмотря на все важность такой классификации, она не отражает экономического содержания отдельных частей денежного оборота. Поэтому наряду с данным признаком классификации денежного оборота следует использовать и другой признак – характер отношений, которые обслуживает та или иная части денежного оборота. В зависимости от этого признака денежный оборот разбивается на три части:

1) денежно-расчетный оборот, который обслуживает расчетные отношения за товары и услуги и по нетоварным обязательствам юридических и физических лиц;

2) денежно-кредитный оборот, обслуживающий кредитные отношения в хозяйстве;

3) денежно-финансовый оборот, обслуживающий финансовые отношения в хозяйстве.

Рисунок 1. – Классификация денежного оборота в зависимости от формы функционирующих в нем денег.

Наконец, можно классифицировать денежный оборот в зависимости от субъектов, между которыми двигаются деньги. По этому признаку структура денежного оборота будет такова:

- оборот между банками (межбанковский оборот);

- оборот между банками и юридическими и физическими лицами (банковский оборот);

- оборот между юридическими лицами;

- оборот между юридическими и физическими лицами;

- оборот между физическими лицами.

Система рыночных отношений распадается на две сферы: денежно-товарных и денежно-нетоварных отношений. Особенностью денежно-товарных отношений является то, что происходит не только денежный, но и товарный обороты, поскольку движение денег здесь всегда связано со встречным движением товаров. Каждая часть денежного оборота обслуживает свою сферу рыночных отношений, причем деньги свободно переходят из одной части денежного оборота в другую, что позволяет оперативно перебрасывать их из одной сферы рыночных отношений в другую в соответствии со складывающейся в результате действия закона спроса и предложения конъюнктурой рынка.

Таким образом, можно сформулировать две основные задачи, которые решает денежный оборот, обслуживая систему рыночных отношений, что и определяет его роль:

- денежный оборот, перераспределяя деньги между своими частями, обеспечивает свободный перелив капитала из одной сферы, рыночных отношений в другую, тем самым осуществляя их взаимосвязь;

- в денежном обороте создаются новые деньги, обеспечивающие удовлетворение потребности в них всех сфер рыночных отношений.

Главные составляющие денежного оборота: налично-денежный и безналичный обороты. Основная часть его платежный оборот, в котором деньги функционируют как средство платежа, используются для погашения долговых обязательств. Он производится как в наличной, так и в безналичной формах.

1.2 Налично-денежное обращение

Экономика любой страны не может обойтись без наличных денег. Даже самые развитые и продвинутые в области передовых технологий государства по-прежнему уделяют значительное внимание наличной составляющей денежной массы. Опыт всех государств показывает, что независимо от уровня развития рыночной экономики и преобладания в денежно-кредитных системах инструментов безналичных расчетов наличное денежное обращение продолжает занимать определенное место. В настоящее время, наличные деньги способны выполнять в полной мере все денежные функции, продолжают оставаться самой ликвидной и надежной формой денег.

Налично-денежный оборот представляет собой процесс движения наличных денежных знаков (банкнот, казначейских билетов, разменной монеты). Именно этот оборот обслуживает получение и расходование большей части денежных доходов населения. В налично-денежный оборот складывается постоянно повторяющийся кругооборот наличных денег.

Налично-денежный оборот начинается в расчетно-кассовых центрах (РКЦ) Центрального банка РФ. Наличные деньги переводятся из их резервных фондов в оборотные кассы, тем самым они поступают в обращение. Из оборотных касс РКЦ наличные деньги направляются в операционные кассы коммерческих банков. Часть этих денег банки могут передавать друг другу на платной основе, но большая часть наличных денег выдается клиентам – юридическими и физическим лицам (либо в кассы предприятий, либо непосредственно населению). Часть наличных денег, находящихся в кассах предприятий, используется для расчетов между ними, но большая часть передается населению в виде различных видов денежных доходов (заработной платы, пенсий и пособий, стипендий, страховых возмещений, выплаты дивидендов, поступлений от продажи ценных бумаг и т.д.) Население также использует наличные деньги для взаиморасчетов, но большая их часть расходуется на выплату налогов, сборов, страховых платежей, квартплаты и коммунальных платежей, погашение ссуд, покупку товаров и оплату различных платных услуг, покупку ценных бумаг, лотерейных билетов, арендные платежи, уплату штрафов, пени и неустоек и т.п.

Таким образом, деньги поступают либо непосредственно в операционные кассы коммерческих банков, либо в кассы предприятий и организация (прежде всего предприятий торговли и предприятий, оказывающих услуги населению).

Предприятия, организации, учреждения используют между собой наличные деньги для покупки необходимых им товаров лишь в тех случаях, когда стоимость их относительно их относительно невелика.

Налично-денежный оборот организуется государством в лице центрального банка. Для этого ЦБ систематически издает документ, который называется «Порядок ведения кассовых операций в народном хозяйстве». Для всех предприятий установлены единые правила, которые обеспечивают четкость в обороте наличных денег, их сохранность, экономичное использование.

Налично-денежный оборот организуется на основе следующих принципов:

- все предприятия и организации должны хранить наличные деньги (за исключением части, установленной лимитом) в коммерческих банках;

- банки устанавливают лимиты остатка наличных денег для предприятий всех форм собственности;

- обращение наличных денег служит объектом прогнозного планирования;

- управление денежным обращением осуществляется в централизованном порядке;

- организация налично-денежного оборота имеет целью обеспечить устойчивость, эластичность и экономичность денежного обращения;

- наличные деньги предприятия могут получать только в обслуживающих их учреждениях банков.

Деньги предприятия могут получить при соблюдении следующих условий: наличии источника средств; если потребность в средствах в соответствии с установленными правилами должна удовлетворяться наличными деньгами, наступлении сроков выплаты средств.

Выдача наличных денег под отчет производится из касс предприятий в размерах и на сроки, определяемые руководителями предприятий по согласованию с учреждением банка, осуществляющим их кассовое обслуживание. Неизрасходованные наличные деньги, выданные под отчет, должны быть возвращены в кассу предприятия не позднее 3 дней по истечении срока, на который они были выданы.

Прием наличных денег кассами предприятий производится по приходным кассовым ордерам за подписью главного бухгалтера или лица им уполномоченного. Выдача наличных денег из касс предприятий производится по расходным кассовым ордерам или другим документам (платежным ведомостям, заявлениям на выдачу денег, счетам и др.)

1.3 Безналичные расчеты

Безналичный оборот является платежным, ибо предполагает разрыв во времени движения товара в различных его разновидностях и денежных средств, т.е. функционирование денег в качестве средства платежа. Безналичный платежный оборот, являясь преобладающим (до 90% всего денежного оборота), осуществляется в виде записей по счетам плательщиков и получателей денежных средств в кредитных учреждениях, путем зачетов взаимных требований и передачи оборотных документов. Соответственно, экономические процессы в народном хозяйстве опосредуются преимущественно безналичным платежным оборотом.

Безналичные расчеты проводятся на основании расчетных документов установленной формы и с соблюдением соответствующего документооборота. В зависимости от вида расчетных документов, способа платежа и организации документооборота в банке, у плательщиков и получателей средств различают следующие основные формы безналичных расчетов: расчеты платежными поручениями, аккредитивную форму расчетов, расчеты чеками, расчеты платежными требованиями-поручениями, зачет взаимных требований, инкассо.

Платежное поручение представляет собой поручение предприятия обслуживающему банку о перечислении определенной суммы со своего счета.

С помощью расчетов платежными поручениями рассчитываются с поставщиками и подрядчиками в случае предоплаты, органами пенсионного и страхового фондов, с работниками при переводе заработной платы на их счета в другие банки, при налоговых и иных платежах и т.д.

Сущность аккредитивной формы расчетов состоит в том, что плательщик поручает обслуживающему его банку произвести за счет средств, предварительно депонированных на счете, либо под гарантию банка оплату товарно-материальных ценностей по месту нахождения получателя средств на условиях, предусмотренных плательщиком в заявлении на открытие аккредитива. Аккредитив представляет собой условное денежное обязательство банка, выдаваемое им по поручению клиента в пользу его контрагента по договору, по-которому банк, открывший аккредитив (банк-эмитент), может произвести поставщику платеж или предоставить полномочия другому банку производить такие платежи при условии предоставления им документов, предусмотренных в аккредитиве, и при выполнении других условий аккредитива. Если банк, выставивший аккредитив (банка-эмитент), по поручению плательщика (покупателя) переводит средства в другой банк – банк поставщика, то для осуществления платежа при выполнении всех условий, предусмотренных в аккредитиве, в банке поставщика открывается отдельный балансовый счет «Аккредитивы».

При расчетах чеками владелец счета (чекодержатель) дает письменное распоряжение банку, выдавшему расчетные чеки, уплатить определенную сумму денег, указанную в чеке, получателю средств (чекодержателю). Не допускаются расчеты чеками между физическими лицами. Чек удобен для расчетов в случаях: когда плательщик не хочет совершать платеж до получения товара, а поставщик – передавать товар до получения гарантии платежа; когда продавец заранее не известен.

Платежное требование-поручение представляет собой требование поставщика к покупателю оплатить на основании направленных в обслуживающий банк плательщика расчетных и отгрузочных документов стоимость поставленной по договору продукции, выполненных работ, оказанных услуг и поручение плательщика списать средства с его счета. Оно выписываются поставщиками и вместе с коммерческими документами отправляются в банк покупателя, который передает требование-поручение плательщику для акцепта. Плательщик обязан вернуть в банк акцептованное платежное требование-поручение или заявить отказ от акцепта.

1. Денежное обращение и денежный оборот

1.1 Понятие «денежный оборот», его содержание и структура

1.2 Налично-денежное обращение

1.3 Безналичные расчеты

1.4 Особенности наличного и безналичного денежного обращения в России

2. Виды инфляции

2.1 Сущность и причины инфляции

Виды инфляции

Список литературы

1. Денежное обращение и денежный оборот

1.1 Понятие «денежный оборот», его содержание и структура

В большинстве западных изданий определение денежного оборота отсутствует. Денежный оборот представляет собой процесс непрерывного движения денег в наличной и безналичной форме. Современный денежный оборот совершается с помощью денежных единиц (в налично-денежном и безналичном оборотах), не обладающих стоимостью, равной их номиналу. Поэтому стоимостным сейчас можно считать только товарный оборот.

В экономической литературе часто не разграничиваются понятия «денежный оборот», «платежный оборот», «денежное обращение», «денежно-платежный оборот». Между тем все эти понятия различаются между собой.

Платежный оборот - процесс движения средств платежа, применяемых в данной стране. Оно включает не только движение денег как средств платежа в налично-денежном и безналичном оборотах, но и движение других средств платежа (чеков, депозитных сертификатов, векселей и т.д.). Денежный оборот является, следовательно, составной частью платежного оборота. Денежное обращение, включающее оборот наличных денег, в свою очередь, служит составной частью денежного оборота.

Обращение денежных знаков предполагает их постоянный переход от одних юридических или физических лиц к другим. Движение денежной единицы в безналичном обороте отражается в виде записей по счетам в банке. В подобной ситуации движение наличных денег замещается кредитными операциями, выполняемыми при участии банка, по счетам участников соответствующих операций. Поэтому понятие «денежное обращение» можно отнести только к части денежного оборота, а именно – к налично-денежному обороту.

Под денежно-платежным оборотом понимается часть денежного оборота, где деньги функционируют как средство платежа независимо от того, безналичный это оборот или наличный.

Деньги, находящиеся в обороте, выполняют три функции: платежа, обращения и накопления. Последнюю функцию деньги осуществляют потому, что их движение невозможно без остановок. Когда же они временно прекращают свое движение, они и выполняют функцию накопления. Функцию меры стоимости деньги, находящиеся в денежном обороте, не выполняют. Эту функцию деньги выполнили до вхождения в денежный оборот при установлении с их помощью цен на товары.

Денежный оборот складывается из отдельных каналов движения денег между:

- Центральным банком и коммерческими банками;

- Коммерческими банками;

- Предприятиями и организациями;

- Банками и предприятиями и организациями;

- Банками и населением;

- Предприятиями, организациями и населением;

- Физическими лицами;

- Банками и финансовыми институтами различного назначения;

- Финансовыми институтами различного назначения и населением.

По каждому из этих каналов деньги совершают встречное движение.

Структуру денежного оборота можно определить по разным признакам. Из них наиболее распространенными является классификация денежного оборота в зависимости от формы функционирующих в нем денег. По этому признаку денежный оборот подразделяется на безналичный и налично-денежный обороты (рис.1).

Однако, несмотря на все важность такой классификации, она не отражает экономического содержания отдельных частей денежного оборота. Поэтому наряду с данным признаком классификации денежного оборота следует использовать и другой признак – характер отношений, которые обслуживает та или иная части денежного оборота. В зависимости от этого признака денежный оборот разбивается на три части:

1) денежно-расчетный оборот, который обслуживает расчетные отношения за товары и услуги и по нетоварным обязательствам юридических и физических лиц;

2) денежно-кредитный оборот, обслуживающий кредитные отношения в хозяйстве;

3) денежно-финансовый оборот, обслуживающий финансовые отношения в хозяйстве.

Рисунок 1. – Классификация денежного оборота в зависимости от формы функционирующих в нем денег.

Наконец, можно классифицировать денежный оборот в зависимости от субъектов, между которыми двигаются деньги. По этому признаку структура денежного оборота будет такова:

- оборот между банками (межбанковский оборот);

- оборот между банками и юридическими и физическими лицами (банковский оборот);

- оборот между юридическими лицами;

- оборот между юридическими и физическими лицами;

- оборот между физическими лицами.

Система рыночных отношений распадается на две сферы: денежно-товарных и денежно-нетоварных отношений. Особенностью денежно-товарных отношений является то, что происходит не только денежный, но и товарный обороты, поскольку движение денег здесь всегда связано со встречным движением товаров. Каждая часть денежного оборота обслуживает свою сферу рыночных отношений, причем деньги свободно переходят из одной части денежного оборота в другую, что позволяет оперативно перебрасывать их из одной сферы рыночных отношений в другую в соответствии со складывающейся в результате действия закона спроса и предложения конъюнктурой рынка.

Таким образом, можно сформулировать две основные задачи, которые решает денежный оборот, обслуживая систему рыночных отношений, что и определяет его роль:

- денежный оборот, перераспределяя деньги между своими частями, обеспечивает свободный перелив капитала из одной сферы, рыночных отношений в другую, тем самым осуществляя их взаимосвязь;

- в денежном обороте создаются новые деньги, обеспечивающие удовлетворение потребности в них всех сфер рыночных отношений.

Главные составляющие денежного оборота: налично-денежный и безналичный обороты. Основная часть его платежный оборот, в котором деньги функционируют как средство платежа, используются для погашения долговых обязательств. Он производится как в наличной, так и в безналичной формах.

1.2 Налично-денежное обращение

Экономика любой страны не может обойтись без наличных денег. Даже самые развитые и продвинутые в области передовых технологий государства по-прежнему уделяют значительное внимание наличной составляющей денежной массы. Опыт всех государств показывает, что независимо от уровня развития рыночной экономики и преобладания в денежно-кредитных системах инструментов безналичных расчетов наличное денежное обращение продолжает занимать определенное место. В настоящее время, наличные деньги способны выполнять в полной мере все денежные функции, продолжают оставаться самой ликвидной и надежной формой денег.

Налично-денежный оборот представляет собой процесс движения наличных денежных знаков (банкнот, казначейских билетов, разменной монеты). Именно этот оборот обслуживает получение и расходование большей части денежных доходов населения. В налично-денежный оборот складывается постоянно повторяющийся кругооборот наличных денег.

Налично-денежный оборот начинается в расчетно-кассовых центрах (РКЦ) Центрального банка РФ. Наличные деньги переводятся из их резервных фондов в оборотные кассы, тем самым они поступают в обращение. Из оборотных касс РКЦ наличные деньги направляются в операционные кассы коммерческих банков. Часть этих денег банки могут передавать друг другу на платной основе, но большая часть наличных денег выдается клиентам – юридическими и физическим лицам (либо в кассы предприятий, либо непосредственно населению). Часть наличных денег, находящихся в кассах предприятий, используется для расчетов между ними, но большая часть передается населению в виде различных видов денежных доходов (заработной платы, пенсий и пособий, стипендий, страховых возмещений, выплаты дивидендов, поступлений от продажи ценных бумаг и т.д.) Население также использует наличные деньги для взаиморасчетов, но большая их часть расходуется на выплату налогов, сборов, страховых платежей, квартплаты и коммунальных платежей, погашение ссуд, покупку товаров и оплату различных платных услуг, покупку ценных бумаг, лотерейных билетов, арендные платежи, уплату штрафов, пени и неустоек и т.п.

Таким образом, деньги поступают либо непосредственно в операционные кассы коммерческих банков, либо в кассы предприятий и организация (прежде всего предприятий торговли и предприятий, оказывающих услуги населению).

Предприятия, организации, учреждения используют между собой наличные деньги для покупки необходимых им товаров лишь в тех случаях, когда стоимость их относительно их относительно невелика.

Налично-денежный оборот организуется государством в лице центрального банка. Для этого ЦБ систематически издает документ, который называется «Порядок ведения кассовых операций в народном хозяйстве». Для всех предприятий установлены единые правила, которые обеспечивают четкость в обороте наличных денег, их сохранность, экономичное использование.

Налично-денежный оборот организуется на основе следующих принципов:

- все предприятия и организации должны хранить наличные деньги (за исключением части, установленной лимитом) в коммерческих банках;

- банки устанавливают лимиты остатка наличных денег для предприятий всех форм собственности;

- обращение наличных денег служит объектом прогнозного планирования;

- управление денежным обращением осуществляется в централизованном порядке;

- организация налично-денежного оборота имеет целью обеспечить устойчивость, эластичность и экономичность денежного обращения;

- наличные деньги предприятия могут получать только в обслуживающих их учреждениях банков.

Деньги предприятия могут получить при соблюдении следующих условий: наличии источника средств; если потребность в средствах в соответствии с установленными правилами должна удовлетворяться наличными деньгами, наступлении сроков выплаты средств.

Выдача наличных денег под отчет производится из касс предприятий в размерах и на сроки, определяемые руководителями предприятий по согласованию с учреждением банка, осуществляющим их кассовое обслуживание. Неизрасходованные наличные деньги, выданные под отчет, должны быть возвращены в кассу предприятия не позднее 3 дней по истечении срока, на который они были выданы.

Прием наличных денег кассами предприятий производится по приходным кассовым ордерам за подписью главного бухгалтера или лица им уполномоченного. Выдача наличных денег из касс предприятий производится по расходным кассовым ордерам или другим документам (платежным ведомостям, заявлениям на выдачу денег, счетам и др.)

1.3 Безналичные расчеты

Безналичный оборот является платежным, ибо предполагает разрыв во времени движения товара в различных его разновидностях и денежных средств, т.е. функционирование денег в качестве средства платежа. Безналичный платежный оборот, являясь преобладающим (до 90% всего денежного оборота), осуществляется в виде записей по счетам плательщиков и получателей денежных средств в кредитных учреждениях, путем зачетов взаимных требований и передачи оборотных документов. Соответственно, экономические процессы в народном хозяйстве опосредуются преимущественно безналичным платежным оборотом.

Безналичные расчеты проводятся на основании расчетных документов установленной формы и с соблюдением соответствующего документооборота. В зависимости от вида расчетных документов, способа платежа и организации документооборота в банке, у плательщиков и получателей средств различают следующие основные формы безналичных расчетов: расчеты платежными поручениями, аккредитивную форму расчетов, расчеты чеками, расчеты платежными требованиями-поручениями, зачет взаимных требований, инкассо.

Платежное поручение представляет собой поручение предприятия обслуживающему банку о перечислении определенной суммы со своего счета.

С помощью расчетов платежными поручениями рассчитываются с поставщиками и подрядчиками в случае предоплаты, органами пенсионного и страхового фондов, с работниками при переводе заработной платы на их счета в другие банки, при налоговых и иных платежах и т.д.

Сущность аккредитивной формы расчетов состоит в том, что плательщик поручает обслуживающему его банку произвести за счет средств, предварительно депонированных на счете, либо под гарантию банка оплату товарно-материальных ценностей по месту нахождения получателя средств на условиях, предусмотренных плательщиком в заявлении на открытие аккредитива. Аккредитив представляет собой условное денежное обязательство банка, выдаваемое им по поручению клиента в пользу его контрагента по договору, по-которому банк, открывший аккредитив (банк-эмитент), может произвести поставщику платеж или предоставить полномочия другому банку производить такие платежи при условии предоставления им документов, предусмотренных в аккредитиве, и при выполнении других условий аккредитива. Если банк, выставивший аккредитив (банка-эмитент), по поручению плательщика (покупателя) переводит средства в другой банк – банк поставщика, то для осуществления платежа при выполнении всех условий, предусмотренных в аккредитиве, в банке поставщика открывается отдельный балансовый счет «Аккредитивы».

При расчетах чеками владелец счета (чекодержатель) дает письменное распоряжение банку, выдавшему расчетные чеки, уплатить определенную сумму денег, указанную в чеке, получателю средств (чекодержателю). Не допускаются расчеты чеками между физическими лицами. Чек удобен для расчетов в случаях: когда плательщик не хочет совершать платеж до получения товара, а поставщик – передавать товар до получения гарантии платежа; когда продавец заранее не известен.

Платежное требование-поручение представляет собой требование поставщика к покупателю оплатить на основании направленных в обслуживающий банк плательщика расчетных и отгрузочных документов стоимость поставленной по договору продукции, выполненных работ, оказанных услуг и поручение плательщика списать средства с его счета. Оно выписываются поставщиками и вместе с коммерческими документами отправляются в банк покупателя, который передает требование-поручение плательщику для акцепта. Плательщик обязан вернуть в банк акцептованное платежное требование-поручение или заявить отказ от акцепта.

Зачет взаимных требований – это перечисление со счета одной организации на счет контрагента только разницы (сальдо) встречных требований. Основное преимущество данной формы безналичных расчетов состоит в относительной простоте и экономичности. К зачету могут быть представлены различные расчетные документы: платежные требования-поручения, платежные поручения, расчетные чеки и др. При зачете взаимных требований происходит резкое сокращение движения средств. Они требуются только в сумме разницы, оставшейся после зачета.

Акцептная форма расчетов означает согласие плательщика на оплату платежных документов. Различают положительный и отрицательный акцепты. Важным условием выполнения сделки при данной форме расчетов является право плательщика отказаться от акцепта платежного требования при нарушении поставщиком определенных положений договора, четко зафиксированных в нормативных актах.

Инкассо – это операция по получению банками для клиентов денег по их поручению и за их счет по различным документам. На инкассо принимаются чеки, векселя, ценные бумаги и т.д.

1.4 Особенности наличного и безналичного денежного обращения в России

В экономике России, как и в экономике любой другой страны, рост объема денежной массы является объективной величиной, обеспечивающей потребности экономики страны при росте ВВП и уровне доходов, даже если этот рост обозначен только в номинальном выражении.

Чтобы понять причины широкого распространения сделок с использованием наличных денег среди хозяйствующих субъектов, достаточно посмотреть на карту России. Размеры страны, климатические условия, плотность населения по регионам, особенности ведения хозяйства и уклада жизни в различных субъектах Федерации, недостаточная развитость сети кредитных организаций во многих районах и связанные с этим временные задержки при отражении операций по счетам клиентов непосредственно влияют на предпочтения предпринимателей в выборе соответствующих форм расчетов между собой. Большая часть наличности используется в повседневной жизни населением, так как именно население потребляет в наибольшей степени конечные товары.

Регулирование наличного денежного обращения является одной из важнейших задач ЦБ РФ, осуществляющего необходимые мероприятия для обеспечения устойчивости и надежности национальной валюты. Банк России учитывает действующие объективные факторы в современной экономике России, определяющие ее потребность в наличных деньгах. Такими факторами в России, как и любой стране мира, являются: обычаи и привычки; наличие естественных пределов в реализации идей научно-технического прогресса в области организации денежных расчетов; наличие значительного объема мелких операций в розничной торговле товарами и услугами; специфика ведения дел в мелком бизнесе; преобладание в стране людей с низкими доходами. Роль наличных денег в экономике России существенна, несмотря на рост и значение безналичных расчетов и применение в отдельных местах различных видов пластиковых карт.

Важной причиной, способствующей увеличению объема денежной наличности в платежном обороте России, являются обычаи и привычки населения. Психология человека далеко не всегда позволяет ему быстро приспосабливаться к предложениям НТП в виде неосязаемых денежных инструментов. Неоднократное крушение надежд и обесценение или полное лишение человека его состояния, порождают исключительно устойчивое неприятие у значительной части населения на длительный период каких-либо заманчивых предложений, исходящих от финансовых властей.

Другая причина – это ограниченные возможности применения достижений НТП в денежной области. Большой объем мелких розничных операций в торговле товарами и услугами, совершаемых в различных по размеру, местоположению, энерго- и коммуникационному обеспечению населенных пунктах в России, условия жизни и быта в которых не идут ни в какое сравнение с условиям инфраструктуры населенных пунктов в небольших, по сравнению с Россией, развитых странах, создает естественный предел возможности распределения электронных методов расчетов в хозяйстве, из-за чего сохраняется объективная необходимость в наличных платежах.

Устойчивую потребность в наличных деньгах предъявляет распространенная в стране практика неформального трудоустройства с оплатой наличными. Серьезным фактором, влияющим на использование в обороте денежной наличности, являются криминальная и теневая деятельность в обществе. Чтобы избежать проблем с милицией и налоговыми органами, большинство расчетов в данном случае осуществляются наличными. Особенностью функционирования денежной сферы РФ является несвоевременное совершение платежей. Характерное проявление кризиса неплатежей – задержки с выдачей заработной платы рабочим и служащим, что сопровождается ухудшением их материального положения, ограничением объема платежеспособного спроса на товары и услуги.

Денежное обращение России функционирует в нелегких условиях, характеризуемых определенным продолжением кризисных процессов в экономике и банковской системе, деформацией платежной системы страны. Сохраняются неплатежи, широко применяется бартер, иностранная валюта используется для накопления, сбережения, а также обслуживает очень значительную часть криминальной и теневой деятельности, применяются денежные суррогаты.

Развитие платежной системы России невозможно только за счет улучшения дел в области наличного обращения. Значительная составляющая в сравнении с другими странами наличных денег в составе денежной массы – явление вынужденное. Внедрение в практику современных методов и инструментов безналичных расчетов остается одной из главных задач в работе Банка России. Эта задача может быть решена только в контексте общей политики оздоровления экономики России и перехода к устойчивому росту экономики на основе тесного взаимодействия Банка России с Правительством и другими государственными органами при согласовании и проведении единой денежно-кредитной политики. На данном этапе основные усилия следует направить на вытеснение из хозяйственного оборота бартера и суррогатов денег, создать условия для нормализации расчетов между субъектами рынка, причем инициативу в этом вопросе, ввиду ясно понимаемой экономической выгоды, должны проявить и сами хозяйствующие субъекты, а также задачей номер один является возвращение устойчивого доверия населения к кредитным организациям и предлагаемым ими услугам.

2. Виды инфляции

2.1 Сущность и причины инфляции

Инфляция («inflation» - от итальянского слова «inflatio», что означает «вздутие») представляет собой устойчивую тенденцию роста общего уровня цен. В этом определении важны следующие слова:

- устойчивая, что означает, что инфляция – это длительный процесс, устойчивая тенденция, и поэтому ее следует отличать от скачка цен;

- общего уровня цен. Это значит, что инфляция не означает роста всех цен в экономике. Цены на отдельные товары могут вести себя по-разному: повышаться, понижаться, оставаться без изменения. Важно, чтобы увеличился общий индекс цен, т.е. дефлятор ВВП.

Процессом, противоположным инфляции, является дефляция (deflation) – устойчивая тенденция снижения общего уровня цен. Существует также понятие дезинфляции (desinflation), что означает снижение темпа инфляции. Выделяют две основные причины инфляции: увеличение совокупного спроса; сокращение совокупного предложения.

Также в экономической науке различают следующие причины инфляции:

1) Рост государственных расходов, для финансирования которых государство прибегает к денежной эмиссии, увеличивая денежную массу сверх потребностей товарного обращения. Наиболее ярко выражено в военные и кризисные периоды;

2) Монополия крупных фирм на определение цены и собственных издержек производства, особенно в сырьевых отраслях;

3) Монополия профсоюзов, которая ограничивает возможности рыночного механизма определять приемлемый для экономики уровень заработной платы;

4) Сокращение реального объема национального производства, которое при стабильном уровне денежной массы приводит к росту темпов инфляции, так как меньшему объему товаров и услуг соответствует прежнее количество денег.

Главным показателем инфляции выступает темп (или уровень) инфляции, который рассчитывается как процентное отношение разницы уровней цен текущего и предыдущего года к уровню цен предыдущего года:

(1)

(1)

где Pt - общий уровень цен (дефлятор ВВП) текущего года, а Pt–1 - общий уровень цен (дефлятор ВВП) предыдущего года. Таким образом, показатель темпа инфляции характеризует не темп роста общего уровня цен, а темп прироста общего уровня цен.

Рост уровня цен приводит к снижению покупательной способности денег. Под покупательной способностью (ценностью) денег понимают количество товаров и услуг, которое можно купить на одну денежную единицу. Если цены на товары повышаются, то на одну и ту же сумму денег можно купить меньше товаров, чем раньше, поэтому ценность денег падает.

2.2 Виды инфляции

Инфляция есть процесс обесценивания денег в результате, например, переполнения каналов товарного обращения денежной массой. Инфляция является результатом макроэкономической нестабильности, когда совокупный спрос превышает совокупное предложение. Неравномерный рост цен по товарным группам порождает неравенство норм прибылей, стимулирует отток ресурсов из одного сектора экономики в другой (в России из промышленности и сельского хозяйства в торговлю и финансово-банковский сектор).

Различают следующие формы и виды проявления инфляции:

- административная инфляция ‑ инфляция, порожденная «административно» управляемыми ценами;

- галопирующая инфляция ‑ инфляция в виде скачкообразного роста цен;

- гиперинфляция ‑ инфляция с очень высоким темпом роста цен;

- инфляция встроенная ‑ характеризуемая средним уровнем за определенный период времени;

- инфляция издержек, проявляющаяся в росте цен на ресурсы, факторы производства, вследствие чего растут издержки производства и обращения, а с ним и цены на выпускаемую продукцию;

- импортируемая инфляция ‑ инфляция, вызываемая воздействием внешних факторов, например чрезмерным притоком в страну иностранной валюты и повышением импортных цен;

- индуцированная инфляция ‑ инфляция, обусловленная воздействием факторов экономической природы, внешних факторов;

- кредитная инфляция ‑ инфляция, вызванная чрезмерной кредитной экспансией; непредвиденная инфляция ‑ уровень инфляции, оказавшийся выше ожидаемого за определенный период;

- ожидаемая инфляция ‑ предполагаемый уровень инфляции в будущем периоде вследствие действия факторов текущего периода;

- открытая инфляция ‑ инфляция за счет роста цен потребительских товаров и производственных ресурсов;

- подавленная (скрытая) инфляция, возникающая вследствие товарного дефицита, сопровождающегося стремлением государственных органов удержать цены на прежнем уровне (в этой ситуации происходит "вымывание" товаров на открытых рынках и переток их на теневые, "черные" рынки, где цены растут);

- ползучая инфляция, проявляющаяся в длительном постепенном росте цен;

- инфляция спроса, проявляющаяся в превышении спроса над предложением, что ведет к росту цен.

В зависимости от критериев выделяют разные виды инфляции. Если критерием выступают формы проявления инфляции, то различают: явную (открытую) инфляцию и подавленную (скрытую) инфляцию.

- открытая (явная) инфляция проявляется в наблюдаемом росте общего уровня цен;

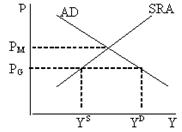

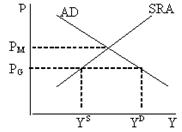

- подавленная (скрытая) инфляция имеет место в случае, когда цены устанавливает государство, причем на уровне ниже, чем равновесный рыночный (устанавливаемый по соотношению спроса и предложения на товарном рынке) (рис. 2.). Главная форма проявления скрытой инфляции – дефицит товаров.

Рисунок 2. – Подавленная (скрытая) инфляция

M – равновесная рыночная цена, при которой спрос равен предложению, PG – цена, установленная государством, YS – величина совокупного выпуска (количество продукции, которое произведено и предложено к продаже производителями), YD – величина совокупного спроса (количество продукции, которую хотели бы купить потребители). Разница между YD и YS – дефицит.

Главная форма проявления скрытой инфляции – дефицит товаров. Дефицит служит формой проявления инфляции, поскольку одной из характерных черт инфляции является снижение покупательной способности денег. Дефицит означает, что деньги вообще не обладают покупательной способностью, поскольку человек не может на них ничего купить.

Открытая инфляция характеризуется макроэкономическим неравновесием в сторону спроса, при котором падает реальная стоимость денег. Виды открытой инфляции:

- инфляция спроса - порождается избытком совокупного спроса по сравнению с реальным объемом производства (дефицит товара);

- инфляция предложения (издержек) - означает рост цен, вызванный увеличением издержек производства в условиях недоиспользованных производственных ресурсов. Повышение издержек на единицу продукции сокращает объем предлагаемой производителями продукции при существующем уровне цен;

- сбалансированная инфляция - цены различных товаров остаются неизменными друг относительно друга;

- несбалансированная инфляция - цены различных товаров изменяются по отношению друг к другу в различных пропорциях;

- прогнозируемая инфляция - это инфляция, которая учитывается в ожиданиях и поведении экономических субъектов;

- непрогнозируемая инфляция - становится для населения неожиданностью, так как фактический темп роста уровня цен превышает ожидаемый.

- адаптированные ожидания потребителей - явление, связанное с деформацией потребительской психологии. Сверхповышенный спрос на товары позволяет предпринимателям поднимать цены на товар (спрос рождает предложение).

Подавленная инфляция характеризуется внешней стабильностью цен (при активном вмешательстве государства), но росту дефицита товаров, что так же снижает реальную стоимость денег.

Инфляция спроса вызывается следующими денежными факторами:

1. Милитаризация экономики и рост военных расходов. Военная техника становится все менее приспособленной для использования в гражданских отраслях, в результате чего денежный эквивалент, противостоящий военной технике, превращается в фактор, излишний для обращения.

2. Дефицит государственного бюджета и рост внутреннего долга. Покрытие дефицита происходит путем размещения займов государства на денежном рынке или при помощи эмиссии неразменных банкнот центрального банка.

3. Кредитная экспансия банков.

4. Импортируемая инфляция.

5. Чрезмерные инвестиции в тяжелую промышленность. При этом с рынка постоянно извлекаются элементы производительного капитала, взамен которых в оборот поступает дополнительные денежный эквивалент.

Инфляция предложения - это инфляция, вызванная ростом издержек производства или уменьшением совокупного предложения. Причинами увеличения издержек могут быть экономическая и финансовая политика государства, рост цен на сырье, действия профсоюзов, требующих повышения заработной платы и так далее. Повышение издержек сокращает прибыли, а следовательно и объем производимой продукции. Уменьшение предложения, в свою очередь, вызывает дефицит и, как следствие, рост цен. Короче, инфляцию предложения вызывает увеличение цен на один или несколько товаров.

Вот несколько факторов, которые приводят к росту инфляции предложения:

1. Лидерство в ценах. Оно наблюдалось с середины 60-х годов до 1973 года, когда крупные компании отраслей при формировании и изменении цен ориентировались на цены, установленные крупными производителями в отрасли или в рамках локально-территориального рынка.

2. Снижение роста производительности труда и падение производства. Такое явление происходило во второй половине 70-х годов. Решающую роль в замедлении роста производительности труда сыграло ухудшение общих условий воспроизводства, вызванное как циклическими, так и структурными кризисами.

3. Возросшее значение сферы услуг. Оно характеризуется, с одной стороны, более медленным ростом производительности труда по сравнению с отраслями материального производства, а с другой - большим удельным весом заработной платы в общих издержках производства.

4. Ускорение прироста издержек и особенно заработной платы на единицу продукции. Экономическая мощь рабочего класса, активность профсоюзных организаций не позволяют крупным компаниям снизить рост заработной платы до уровня замедленного роста производительности труда. В то же время в результате монополистической практики ценообразования крупным компаниям были компенсированы потери за счет ускоренного роста цен, т.е. была развернута спираль «заработная плата – цены».

5. Энергетический кризис.

В зависимости от темпов роста различают:

1) Ползучую (умеренную) инфляцию (рост цен менее 10 % в год). Западные экономисты рассматривают её как элемент нормального развития экономики, так как, по их мнению, незначительная инфляция (сопровождаемая соответствующим ростом денежной массы) способна при определенных условиях стимулировать развитие производства, модернизацию его структуры. Рост денежной массы ускоряет платежный оборот, удешевляет кредиты, способствует активизации инвестиционной деятельности и росту производства. Рост производства, в свою очередь, приводит к восстановлению равновесия между товарной и денежной массами при более высоком уровне цен. Средний уровень инфляции по странам ЕС за последние годы составил 3-3,5 %. Вместе с тем всегда существует опасность выхода ползучей инфляции из-под государственного контроля. Она особенно велика в странах, где отсутствуют отработанные механизмы регулирования хозяйственной деятельности, а уровень производства невысок и характеризуется наличием структурных диспропорций;

2) Галопирующую инфляцию (годовой рост цен от 10 до 50 %). Опасна для экономики, требует срочных антиинфляционных мер. Преобладает в развивающихся странах;

3) Высокую инфляцию. Измеряется процентами в месяц и может составить 200-300% и более процентов в год (заметим, что подсчете инфляции за год используется формула «сложного процента»), что наблюдается во многих развивающихся странах и странах с переходной экономикой.

4) Гиперинфляцию (цены растут астрономическими темпами). Измеряется процентами в неделю и даже в день, уровень которой составляет 40-50% в месяц или более 1000% в год. Парализует хозяйственный механизм, при ней происходит переход к бартерному обмену. Она так же свойственна странам в отдельные периоды, когда они переживают коренную ломку своей экономической структуры. Классическими примерами гиперинфляции являются ситуация в Германии в январе 1922- декабре1924 г . когда темпы роста уровня цен составили 1012 и в Венгрии (август 1945 – июль 1946 г .), где уровень цен за год вырос в 3.8 * 1027 раз при среднемесячном росте в 198 раз.

Используют также выражение хроническая инфляция для длительной во времени инфляции. Стагфляцией называют ситуацию, когда инфляция сопровождается падением производства (стагнацией). Стагфляция (стагнация + инфляция) - термин, используемый в современной макроэкономике. Обозначает состояние экономики, характеризующееся застоем (низкими темпами экономического роста), ростом инфляции, увеличением безработицы. Причинами стагфляции являются политика монополий, поддерживающих высокий уровень цен в период кризисов, а также антикризисные мероприятия, проводимые государством, «по управлению спросом» (например, государственные закупки) и «регулируемому» росту цен.

Термин «стагфляция» родился в Великобритании в 1965 году. До 70-х годов XX в. для циклически развивающейся экономики характерным являлось то, что спад производства и депрессия вызывали, как правило, понижение цен или, по крайней мере, тормозили их повышение. Явление стагфляции впервые достаточно чётко обозначилось в период экономического кризиса 1974-1975 гг., когда темп инфляционного роста цен в США составил более 10 %. Аналогичная ситуация наблюдалась и при последующих спадах производства. Ярким примером стагфляции может служить состояние экономики России в 1991-1996 гг., когда при росте цен в десятки раз произошло падение ВВП почти в три раза.

Стагфляция характеризует собой развитие инфляционных процессов в условиях экономического спада и депрессивного состояния экономики. Сам термин происходит от двух понятий, характеризующих одновременное пребывание экономики в состоянии стагнации (свёртывания производства, депрессии) и инфляции. Стагфляция - принципиально новое явление, связанное с циклическим развитием национальной экономики и обусловленное новыми условиями воспроизводства капитала и структурными сдвигами в национальной экономике. Спад производства, кризис или депрессия, как правило, сопровождались не ростом, а снижением цен. В конце 60-х - начале 70-х гг. эта тенденция была прервана, что послужило началом стагфляционных процессов, с особой силой проявившихся в мировых экономических кризисах 1974-1975 гг. и 1981-1982 гг.

Агфля́ция (от аграрная инфляция) - процесс опережающего увеличения цены продовольствия и технических культур сельскохозяйственного происхождения по сравнению с общим ростом цен или с ростом цен в несельскохозяйственной сфере.

На практике это выражается в быстром увеличении цен на продовольствие на фоне сокращения его запасов и при относительно низком общем уровне инфляции и незначительном росте заработной платы. В результате этого на одинаковую сумму денег можно купить существенно меньше продуктов питания, ухудшается качество питания населения. Особенно тяжело это проявляется в странах и в группах населения с низким общим уровнем дохода, бо́льшая часть которого идет именно на покупку продовольствия. При дальнейшем ухудшении положения с возможен продовольственный кризис и голод неимущих слоёв населения.

Высокие темпы агфляции зафиксированы два года подряд. В 2006 году индекс цен на продовольствие, рассчитываемый Goldman Sachs, увеличился на 26 процентов. В 2007 году его рост составил 41%.

Еще инфляция бывает сбалансированной и несбалансированной. При сбалансированной инфляции цены поднимаются относительно умеренно и одновременно на большинство товаров и услуг. В этом случае по результатам среднегодового роста цен возрастает процентная ставка процента и таким образом ситуация становится равносильной ситуации со стабильными ценами. В случае же несбалансированной инфляции цены на различные товары и услуги повышаются различными темпами.

Ожидаемую инфляцию можно спрогнозировать на какой-либо период времени и она зачастую является прямым результатом действий правительства. В качестве примера можно привести либерализацию цен в России 1992 года и соответствующий прогноз роста цен, подготовленный правительством РФ накануне - в декабре 1991го года.

Неожидаемая инфляция характеризуется внезапным скачком цен, что негативно сказывается на системе налогообложения и денежного обращения. В случае наличия у населения инфляционных ожиданий, такая ситуация вызовет резкое увеличение спроса, что само по себе создает трудности в экономике и искажает реальную картину общественного спроса, что ведет к сбою в прогнозированию тенденций в экономике и при некоторой нерешительности правительства еще сильнее увеличивает инфляционные ожидания, которые будут подстегивать рост цен. Таким образом, внезапный скачок цен может спровоцировать дальнейшие инфляционные ожидания, которые будут подстегать рост цен. Население начинает терять сбережения, обесценивается вложенный капитал. Поэтому пропадает стимул вкладывать инвестиции в производство, ведь они дадут доход нескоро, а за этот срок потеряется их ценность. В такие периоды растет лишь спекулятивный бизнес, направленный на перепродажу, а он не увеличивает совокупное предложение. Если предложение не растет длительное время, страна сталкивается с угрозой стагнации. Стагнация, сопровождающаяся инфляцией, разрушает экономику и не создает механизма выхода на путь эффективного роста, т.к. не приводит к росту предложения.

В крайних случаях гиперинфляции деньги теряют функцию всеобщего покупательного средства. Население и производители переходят на бартерные сделки. Покупательным средство становится какой-то иной товар, допустим, бутылка водки. Происходит переход от денежной к натуральной заработной плате. Возможно проявление купонов и карточек.

Отказ от денег как покупательного средства затрудняет экономическое развитие, ограничивает круг хозяйственных связей. Ведь не всегда у производителя в наличии именно тот товар, который устраивает партнера по сделке. Поэтому сделка может не состояться. Хозяйственные связи изменяются, что вызывает спад производства, уменьшается предложение, а значит и подхлестывается инфляция. При умеренной инфляции цены растут быстрее заработной платы. Это обстоятельство укрепляет стимулы предпринимательской деятельности.

Интересен так называемый «эффект Пигу». Он возникает, если в обществе нет инфляционных ожиданий, а происходит внезапный скачок цен. В этом случае имеет место резкое падение спроса у населения в надежде на скорое снижение цен. Потребители больше сберегают и меньше предъявляют свои деньги на рынке в качестве платежеспособного спроса. И вследствие снижения спроса производитель вынужден снижать цены и экономика возвращается в состояние равновесия. Однако следует подчеркнуть, что эффект Пигу действует только в условиях гибких цен и процентных ставок и отсутствия инфляционных ожиданий.

Однако в экономике, где уже существуют инфляционные ожидания резкий скачок цен может вызвать резкое увеличение затрат населения на покупку товаров и услуг, что само по себе создает трудности в экономике. Таким образом, внезапный скачок цен может спровоцировать дальнейшие инфляционные ожидания, которые будут подстегивать рост цен.

Список литературы

1. Банковское дело / Под ред. В. И. Колесникова. - М.: Финансы и статистика, 1999.

2. В.Д. Камаев. Учебник по основам экономической теории. – М.: МГТУ им. Н.Э. Баумана, Владос, 1999.

3. В. Кизилов, Г. Сапов. Инфляция и её последствия / Под ред. Е. Михайловской. - М.: РОО «Центр Панорама», 2006. - 146 с.

4. Денежное обращение и банки / Под ред. Г. Н. Белоглазовой, Г. В. Толоконцевой. – М.: Финансы и статистика, 2000.

5. Деньги. Кредит. Банки: Учебное пособие / Под ред. Е. Ф. Жукова. - М.: Банки и биржи, ЮНИТИ, 1999.

6. Общая теория денег и кредита: Учебное пособие / Под ред. проф. Е. Ф. Жукова. - М.: Банки и биржи, ЮНИТИ, 2001.

7. Финансы предприятий: Учебное пособие / Под ред. Н. В. Колчиной. - М.: Финансы, ЮНИТИ, 1999.

8. Чечулин В.Л., Мясникова С. А. Анализ стационарного оборота общественно-необходимого времени, определяющего меру инфляции // Журнал экономической теории (РАН), №2, 2008, с. 240–245.

9. Чечулин В. Л., Пьянков А.С. Об инфляционных циклах // Журнал экономической теории (РАН), 2009, №3, с. 236–240.

Акцептная форма расчетов означает согласие плательщика на оплату платежных документов. Различают положительный и отрицательный акцепты. Важным условием выполнения сделки при данной форме расчетов является право плательщика отказаться от акцепта платежного требования при нарушении поставщиком определенных положений договора, четко зафиксированных в нормативных актах.

Инкассо – это операция по получению банками для клиентов денег по их поручению и за их счет по различным документам. На инкассо принимаются чеки, векселя, ценные бумаги и т.д.

1.4 Особенности наличного и безналичного денежного обращения в России

В экономике России, как и в экономике любой другой страны, рост объема денежной массы является объективной величиной, обеспечивающей потребности экономики страны при росте ВВП и уровне доходов, даже если этот рост обозначен только в номинальном выражении.

Чтобы понять причины широкого распространения сделок с использованием наличных денег среди хозяйствующих субъектов, достаточно посмотреть на карту России. Размеры страны, климатические условия, плотность населения по регионам, особенности ведения хозяйства и уклада жизни в различных субъектах Федерации, недостаточная развитость сети кредитных организаций во многих районах и связанные с этим временные задержки при отражении операций по счетам клиентов непосредственно влияют на предпочтения предпринимателей в выборе соответствующих форм расчетов между собой. Большая часть наличности используется в повседневной жизни населением, так как именно население потребляет в наибольшей степени конечные товары.

Регулирование наличного денежного обращения является одной из важнейших задач ЦБ РФ, осуществляющего необходимые мероприятия для обеспечения устойчивости и надежности национальной валюты. Банк России учитывает действующие объективные факторы в современной экономике России, определяющие ее потребность в наличных деньгах. Такими факторами в России, как и любой стране мира, являются: обычаи и привычки; наличие естественных пределов в реализации идей научно-технического прогресса в области организации денежных расчетов; наличие значительного объема мелких операций в розничной торговле товарами и услугами; специфика ведения дел в мелком бизнесе; преобладание в стране людей с низкими доходами. Роль наличных денег в экономике России существенна, несмотря на рост и значение безналичных расчетов и применение в отдельных местах различных видов пластиковых карт.

Важной причиной, способствующей увеличению объема денежной наличности в платежном обороте России, являются обычаи и привычки населения. Психология человека далеко не всегда позволяет ему быстро приспосабливаться к предложениям НТП в виде неосязаемых денежных инструментов. Неоднократное крушение надежд и обесценение или полное лишение человека его состояния, порождают исключительно устойчивое неприятие у значительной части населения на длительный период каких-либо заманчивых предложений, исходящих от финансовых властей.

Другая причина – это ограниченные возможности применения достижений НТП в денежной области. Большой объем мелких розничных операций в торговле товарами и услугами, совершаемых в различных по размеру, местоположению, энерго- и коммуникационному обеспечению населенных пунктах в России, условия жизни и быта в которых не идут ни в какое сравнение с условиям инфраструктуры населенных пунктов в небольших, по сравнению с Россией, развитых странах, создает естественный предел возможности распределения электронных методов расчетов в хозяйстве, из-за чего сохраняется объективная необходимость в наличных платежах.

Устойчивую потребность в наличных деньгах предъявляет распространенная в стране практика неформального трудоустройства с оплатой наличными. Серьезным фактором, влияющим на использование в обороте денежной наличности, являются криминальная и теневая деятельность в обществе. Чтобы избежать проблем с милицией и налоговыми органами, большинство расчетов в данном случае осуществляются наличными. Особенностью функционирования денежной сферы РФ является несвоевременное совершение платежей. Характерное проявление кризиса неплатежей – задержки с выдачей заработной платы рабочим и служащим, что сопровождается ухудшением их материального положения, ограничением объема платежеспособного спроса на товары и услуги.

Денежное обращение России функционирует в нелегких условиях, характеризуемых определенным продолжением кризисных процессов в экономике и банковской системе, деформацией платежной системы страны. Сохраняются неплатежи, широко применяется бартер, иностранная валюта используется для накопления, сбережения, а также обслуживает очень значительную часть криминальной и теневой деятельности, применяются денежные суррогаты.

Развитие платежной системы России невозможно только за счет улучшения дел в области наличного обращения. Значительная составляющая в сравнении с другими странами наличных денег в составе денежной массы – явление вынужденное. Внедрение в практику современных методов и инструментов безналичных расчетов остается одной из главных задач в работе Банка России. Эта задача может быть решена только в контексте общей политики оздоровления экономики России и перехода к устойчивому росту экономики на основе тесного взаимодействия Банка России с Правительством и другими государственными органами при согласовании и проведении единой денежно-кредитной политики. На данном этапе основные усилия следует направить на вытеснение из хозяйственного оборота бартера и суррогатов денег, создать условия для нормализации расчетов между субъектами рынка, причем инициативу в этом вопросе, ввиду ясно понимаемой экономической выгоды, должны проявить и сами хозяйствующие субъекты, а также задачей номер один является возвращение устойчивого доверия населения к кредитным организациям и предлагаемым ими услугам.

2. Виды инфляции

2.1 Сущность и причины инфляции

Инфляция («inflation» - от итальянского слова «inflatio», что означает «вздутие») представляет собой устойчивую тенденцию роста общего уровня цен. В этом определении важны следующие слова:

- устойчивая, что означает, что инфляция – это длительный процесс, устойчивая тенденция, и поэтому ее следует отличать от скачка цен;

- общего уровня цен. Это значит, что инфляция не означает роста всех цен в экономике. Цены на отдельные товары могут вести себя по-разному: повышаться, понижаться, оставаться без изменения. Важно, чтобы увеличился общий индекс цен, т.е. дефлятор ВВП.

Процессом, противоположным инфляции, является дефляция (deflation) – устойчивая тенденция снижения общего уровня цен. Существует также понятие дезинфляции (desinflation), что означает снижение темпа инфляции. Выделяют две основные причины инфляции: увеличение совокупного спроса; сокращение совокупного предложения.

Также в экономической науке различают следующие причины инфляции:

1) Рост государственных расходов, для финансирования которых государство прибегает к денежной эмиссии, увеличивая денежную массу сверх потребностей товарного обращения. Наиболее ярко выражено в военные и кризисные периоды;

2) Монополия крупных фирм на определение цены и собственных издержек производства, особенно в сырьевых отраслях;

3) Монополия профсоюзов, которая ограничивает возможности рыночного механизма определять приемлемый для экономики уровень заработной платы;

4) Сокращение реального объема национального производства, которое при стабильном уровне денежной массы приводит к росту темпов инфляции, так как меньшему объему товаров и услуг соответствует прежнее количество денег.

Главным показателем инфляции выступает темп (или уровень) инфляции, который рассчитывается как процентное отношение разницы уровней цен текущего и предыдущего года к уровню цен предыдущего года:

где Pt - общий уровень цен (дефлятор ВВП) текущего года, а Pt–1 - общий уровень цен (дефлятор ВВП) предыдущего года. Таким образом, показатель темпа инфляции характеризует не темп роста общего уровня цен, а темп прироста общего уровня цен.

Рост уровня цен приводит к снижению покупательной способности денег. Под покупательной способностью (ценностью) денег понимают количество товаров и услуг, которое можно купить на одну денежную единицу. Если цены на товары повышаются, то на одну и ту же сумму денег можно купить меньше товаров, чем раньше, поэтому ценность денег падает.

2.2 Виды инфляции

Инфляция есть процесс обесценивания денег в результате, например, переполнения каналов товарного обращения денежной массой. Инфляция является результатом макроэкономической нестабильности, когда совокупный спрос превышает совокупное предложение. Неравномерный рост цен по товарным группам порождает неравенство норм прибылей, стимулирует отток ресурсов из одного сектора экономики в другой (в России из промышленности и сельского хозяйства в торговлю и финансово-банковский сектор).

Различают следующие формы и виды проявления инфляции:

- административная инфляция ‑ инфляция, порожденная «административно» управляемыми ценами;

- галопирующая инфляция ‑ инфляция в виде скачкообразного роста цен;

- гиперинфляция ‑ инфляция с очень высоким темпом роста цен;

- инфляция встроенная ‑ характеризуемая средним уровнем за определенный период времени;

- инфляция издержек, проявляющаяся в росте цен на ресурсы, факторы производства, вследствие чего растут издержки производства и обращения, а с ним и цены на выпускаемую продукцию;

- импортируемая инфляция ‑ инфляция, вызываемая воздействием внешних факторов, например чрезмерным притоком в страну иностранной валюты и повышением импортных цен;

- индуцированная инфляция ‑ инфляция, обусловленная воздействием факторов экономической природы, внешних факторов;

- кредитная инфляция ‑ инфляция, вызванная чрезмерной кредитной экспансией; непредвиденная инфляция ‑ уровень инфляции, оказавшийся выше ожидаемого за определенный период;

- ожидаемая инфляция ‑ предполагаемый уровень инфляции в будущем периоде вследствие действия факторов текущего периода;

- открытая инфляция ‑ инфляция за счет роста цен потребительских товаров и производственных ресурсов;

- подавленная (скрытая) инфляция, возникающая вследствие товарного дефицита, сопровождающегося стремлением государственных органов удержать цены на прежнем уровне (в этой ситуации происходит "вымывание" товаров на открытых рынках и переток их на теневые, "черные" рынки, где цены растут);

- ползучая инфляция, проявляющаяся в длительном постепенном росте цен;

- инфляция спроса, проявляющаяся в превышении спроса над предложением, что ведет к росту цен.

В зависимости от критериев выделяют разные виды инфляции. Если критерием выступают формы проявления инфляции, то различают: явную (открытую) инфляцию и подавленную (скрытую) инфляцию.

- открытая (явная) инфляция проявляется в наблюдаемом росте общего уровня цен;

- подавленная (скрытая) инфляция имеет место в случае, когда цены устанавливает государство, причем на уровне ниже, чем равновесный рыночный (устанавливаемый по соотношению спроса и предложения на товарном рынке) (рис. 2.). Главная форма проявления скрытой инфляции – дефицит товаров.

Рисунок 2. – Подавленная (скрытая) инфляция

M – равновесная рыночная цена, при которой спрос равен предложению, PG – цена, установленная государством, YS – величина совокупного выпуска (количество продукции, которое произведено и предложено к продаже производителями), YD – величина совокупного спроса (количество продукции, которую хотели бы купить потребители). Разница между YD и YS – дефицит.

Главная форма проявления скрытой инфляции – дефицит товаров. Дефицит служит формой проявления инфляции, поскольку одной из характерных черт инфляции является снижение покупательной способности денег. Дефицит означает, что деньги вообще не обладают покупательной способностью, поскольку человек не может на них ничего купить.

Открытая инфляция характеризуется макроэкономическим неравновесием в сторону спроса, при котором падает реальная стоимость денег. Виды открытой инфляции:

- инфляция спроса - порождается избытком совокупного спроса по сравнению с реальным объемом производства (дефицит товара);

- инфляция предложения (издержек) - означает рост цен, вызванный увеличением издержек производства в условиях недоиспользованных производственных ресурсов. Повышение издержек на единицу продукции сокращает объем предлагаемой производителями продукции при существующем уровне цен;

- сбалансированная инфляция - цены различных товаров остаются неизменными друг относительно друга;

- несбалансированная инфляция - цены различных товаров изменяются по отношению друг к другу в различных пропорциях;

- прогнозируемая инфляция - это инфляция, которая учитывается в ожиданиях и поведении экономических субъектов;

- непрогнозируемая инфляция - становится для населения неожиданностью, так как фактический темп роста уровня цен превышает ожидаемый.

- адаптированные ожидания потребителей - явление, связанное с деформацией потребительской психологии. Сверхповышенный спрос на товары позволяет предпринимателям поднимать цены на товар (спрос рождает предложение).

Подавленная инфляция характеризуется внешней стабильностью цен (при активном вмешательстве государства), но росту дефицита товаров, что так же снижает реальную стоимость денег.

Инфляция спроса вызывается следующими денежными факторами:

1. Милитаризация экономики и рост военных расходов. Военная техника становится все менее приспособленной для использования в гражданских отраслях, в результате чего денежный эквивалент, противостоящий военной технике, превращается в фактор, излишний для обращения.

2. Дефицит государственного бюджета и рост внутреннего долга. Покрытие дефицита происходит путем размещения займов государства на денежном рынке или при помощи эмиссии неразменных банкнот центрального банка.

3. Кредитная экспансия банков.

4. Импортируемая инфляция.

5. Чрезмерные инвестиции в тяжелую промышленность. При этом с рынка постоянно извлекаются элементы производительного капитала, взамен которых в оборот поступает дополнительные денежный эквивалент.

Инфляция предложения - это инфляция, вызванная ростом издержек производства или уменьшением совокупного предложения. Причинами увеличения издержек могут быть экономическая и финансовая политика государства, рост цен на сырье, действия профсоюзов, требующих повышения заработной платы и так далее. Повышение издержек сокращает прибыли, а следовательно и объем производимой продукции. Уменьшение предложения, в свою очередь, вызывает дефицит и, как следствие, рост цен. Короче, инфляцию предложения вызывает увеличение цен на один или несколько товаров.

Вот несколько факторов, которые приводят к росту инфляции предложения:

1. Лидерство в ценах. Оно наблюдалось с середины 60-х годов до 1973 года, когда крупные компании отраслей при формировании и изменении цен ориентировались на цены, установленные крупными производителями в отрасли или в рамках локально-территориального рынка.

2. Снижение роста производительности труда и падение производства. Такое явление происходило во второй половине 70-х годов. Решающую роль в замедлении роста производительности труда сыграло ухудшение общих условий воспроизводства, вызванное как циклическими, так и структурными кризисами.

3. Возросшее значение сферы услуг. Оно характеризуется, с одной стороны, более медленным ростом производительности труда по сравнению с отраслями материального производства, а с другой - большим удельным весом заработной платы в общих издержках производства.

4. Ускорение прироста издержек и особенно заработной платы на единицу продукции. Экономическая мощь рабочего класса, активность профсоюзных организаций не позволяют крупным компаниям снизить рост заработной платы до уровня замедленного роста производительности труда. В то же время в результате монополистической практики ценообразования крупным компаниям были компенсированы потери за счет ускоренного роста цен, т.е. была развернута спираль «заработная плата – цены».

5. Энергетический кризис.

В зависимости от темпов роста различают:

1) Ползучую (умеренную) инфляцию (рост цен менее 10 % в год). Западные экономисты рассматривают её как элемент нормального развития экономики, так как, по их мнению, незначительная инфляция (сопровождаемая соответствующим ростом денежной массы) способна при определенных условиях стимулировать развитие производства, модернизацию его структуры. Рост денежной массы ускоряет платежный оборот, удешевляет кредиты, способствует активизации инвестиционной деятельности и росту производства. Рост производства, в свою очередь, приводит к восстановлению равновесия между товарной и денежной массами при более высоком уровне цен. Средний уровень инфляции по странам ЕС за последние годы составил 3-3,5 %. Вместе с тем всегда существует опасность выхода ползучей инфляции из-под государственного контроля. Она особенно велика в странах, где отсутствуют отработанные механизмы регулирования хозяйственной деятельности, а уровень производства невысок и характеризуется наличием структурных диспропорций;

2) Галопирующую инфляцию (годовой рост цен от 10 до 50 %). Опасна для экономики, требует срочных антиинфляционных мер. Преобладает в развивающихся странах;

3) Высокую инфляцию. Измеряется процентами в месяц и может составить 200-300% и более процентов в год (заметим, что подсчете инфляции за год используется формула «сложного процента»), что наблюдается во многих развивающихся странах и странах с переходной экономикой.

4) Гиперинфляцию (цены растут астрономическими темпами). Измеряется процентами в неделю и даже в день, уровень которой составляет 40-50% в месяц или более 1000% в год. Парализует хозяйственный механизм, при ней происходит переход к бартерному обмену. Она так же свойственна странам в отдельные периоды, когда они переживают коренную ломку своей экономической структуры. Классическими примерами гиперинфляции являются ситуация в Германии в январе 1922- декабре

Используют также выражение хроническая инфляция для длительной во времени инфляции. Стагфляцией называют ситуацию, когда инфляция сопровождается падением производства (стагнацией). Стагфляция (стагнация + инфляция) - термин, используемый в современной макроэкономике. Обозначает состояние экономики, характеризующееся застоем (низкими темпами экономического роста), ростом инфляции, увеличением безработицы. Причинами стагфляции являются политика монополий, поддерживающих высокий уровень цен в период кризисов, а также антикризисные мероприятия, проводимые государством, «по управлению спросом» (например, государственные закупки) и «регулируемому» росту цен.

Термин «стагфляция» родился в Великобритании в 1965 году. До 70-х годов XX в. для циклически развивающейся экономики характерным являлось то, что спад производства и депрессия вызывали, как правило, понижение цен или, по крайней мере, тормозили их повышение. Явление стагфляции впервые достаточно чётко обозначилось в период экономического кризиса 1974-1975 гг., когда темп инфляционного роста цен в США составил более 10 %. Аналогичная ситуация наблюдалась и при последующих спадах производства. Ярким примером стагфляции может служить состояние экономики России в 1991-1996 гг., когда при росте цен в десятки раз произошло падение ВВП почти в три раза.

Стагфляция характеризует собой развитие инфляционных процессов в условиях экономического спада и депрессивного состояния экономики. Сам термин происходит от двух понятий, характеризующих одновременное пребывание экономики в состоянии стагнации (свёртывания производства, депрессии) и инфляции. Стагфляция - принципиально новое явление, связанное с циклическим развитием национальной экономики и обусловленное новыми условиями воспроизводства капитала и структурными сдвигами в национальной экономике. Спад производства, кризис или депрессия, как правило, сопровождались не ростом, а снижением цен. В конце 60-х - начале 70-х гг. эта тенденция была прервана, что послужило началом стагфляционных процессов, с особой силой проявившихся в мировых экономических кризисах 1974-1975 гг. и 1981-1982 гг.

Агфля́ция (от аграрная инфляция) - процесс опережающего увеличения цены продовольствия и технических культур сельскохозяйственного происхождения по сравнению с общим ростом цен или с ростом цен в несельскохозяйственной сфере.

На практике это выражается в быстром увеличении цен на продовольствие на фоне сокращения его запасов и при относительно низком общем уровне инфляции и незначительном росте заработной платы. В результате этого на одинаковую сумму денег можно купить существенно меньше продуктов питания, ухудшается качество питания населения. Особенно тяжело это проявляется в странах и в группах населения с низким общим уровнем дохода, бо́льшая часть которого идет именно на покупку продовольствия. При дальнейшем ухудшении положения с возможен продовольственный кризис и голод неимущих слоёв населения.

Высокие темпы агфляции зафиксированы два года подряд. В 2006 году индекс цен на продовольствие, рассчитываемый Goldman Sachs, увеличился на 26 процентов. В 2007 году его рост составил 41%.

Еще инфляция бывает сбалансированной и несбалансированной. При сбалансированной инфляции цены поднимаются относительно умеренно и одновременно на большинство товаров и услуг. В этом случае по результатам среднегодового роста цен возрастает процентная ставка процента и таким образом ситуация становится равносильной ситуации со стабильными ценами. В случае же несбалансированной инфляции цены на различные товары и услуги повышаются различными темпами.

Ожидаемую инфляцию можно спрогнозировать на какой-либо период времени и она зачастую является прямым результатом действий правительства. В качестве примера можно привести либерализацию цен в России 1992 года и соответствующий прогноз роста цен, подготовленный правительством РФ накануне - в декабре 1991го года.

Неожидаемая инфляция характеризуется внезапным скачком цен, что негативно сказывается на системе налогообложения и денежного обращения. В случае наличия у населения инфляционных ожиданий, такая ситуация вызовет резкое увеличение спроса, что само по себе создает трудности в экономике и искажает реальную картину общественного спроса, что ведет к сбою в прогнозированию тенденций в экономике и при некоторой нерешительности правительства еще сильнее увеличивает инфляционные ожидания, которые будут подстегивать рост цен. Таким образом, внезапный скачок цен может спровоцировать дальнейшие инфляционные ожидания, которые будут подстегать рост цен. Население начинает терять сбережения, обесценивается вложенный капитал. Поэтому пропадает стимул вкладывать инвестиции в производство, ведь они дадут доход нескоро, а за этот срок потеряется их ценность. В такие периоды растет лишь спекулятивный бизнес, направленный на перепродажу, а он не увеличивает совокупное предложение. Если предложение не растет длительное время, страна сталкивается с угрозой стагнации. Стагнация, сопровождающаяся инфляцией, разрушает экономику и не создает механизма выхода на путь эффективного роста, т.к. не приводит к росту предложения.

В крайних случаях гиперинфляции деньги теряют функцию всеобщего покупательного средства. Население и производители переходят на бартерные сделки. Покупательным средство становится какой-то иной товар, допустим, бутылка водки. Происходит переход от денежной к натуральной заработной плате. Возможно проявление купонов и карточек.