Контрольная работа на тему Емкость рынка понятие факторы методы расчета

Работа добавлена на сайт bukvasha.net: 2015-05-08Поможем написать учебную работу

Если у вас возникли сложности с курсовой, контрольной, дипломной, рефератом, отчетом по практике, научно-исследовательской и любой другой работой - мы готовы помочь.

Предоплата всего

от 25%

Подписываем

договор

УРАЛЬСКИЙ СОЦИАЛЬНО-ЭКОНОМИЧЕСКИЙ ИНСТИТУТ

АКАДЕМИИ ТРУДА И СОЦИАЛЬНЫХ ОТНОШЕНИЙ

Кафедра менеджмента

КОНТРОЛЬНАЯ РАБОТА

По курсу: МАРКЕТИНГ

На тему:

Емкость рынка: понятие, факторы, методы расчета

Выполнила студентка 2 курса,

ФСЗ-204 группы,

Иванова Вероника Владимировна

Челябинск

2009

План

Введение

1. Классификация рынков, основные понятия и определения ёмкости рынка

1.1 Классификация рынков

1.2 Понятие и определение ёмкости рынка

1.3 Методология изучения ёмкости рынка

1.4 Факторы, влияющие на ёмкость рынка

1.5 Модель развития рынка

1.6 Прогнозирование рынка

1.7 Методы расчета ёмкости рынка

2. Анализ расчета емкости рынка на предприятиях России 2008 года

2.1 Метод расчета ёмкости рынка массового потребления 2008 года

2.2 Расчет ёмкости рынка мяса 2008 года

2.3 Расчет ёмкости рынка потребительских цен 2008 года

2.4 Расчет ёмкости рынка обуви 2008 года

2.5 Расчет ёмкости Авторынка 2008 года

2.6 Расчет ёмкости рынка наличной иностранной валюты 2008 года

2.7 Самые прибыльные и эффективные банки за 9 мес. 2008 года

Заключение

Список используемой литературы

Современный маркетинг как философия направляет развитие организации, а инструменты маркетинга позволяют это успешно реализовать. Но наибольший эффект достигается, если маркетинг работает как целостная управленческая концепция и система управления организацией

Конкретным результатом исследований маркетинга являются разработки, которые используются при выборе и реализации стратегии и тактики маркетинговой деятельности предприятия.

Наиболее часто возникающими проблемами в процессе деятельности практически всех предприятий, является определение возможного объема реализации продукции или выявление объема продаж продукции на рынке в целях определения своей доли рынка и разработки дальнейших направлений развития. В качестве рынка может рассматриваться как некоторая географическая территория, так и совокупность потребителей (рыночный сегмент). Изучение объемов продаж продукции на рынке предполагает определение специфического рыночного показателя – емкости рынка – одна из важнейших рыночных исследований.

Объектом исследования в данной работе является определение и понятие ёмкости рынка.

Предмет исследования включает в себя ёмкость рынка, под которым понимается возможный объем реализации товара (конкретных изделий предприятия) при данном уровне и соотношении различных цен. Емкость рынка характеризуется размерами спроса населения и величиной товарного предложения.

Цель контрольной работы является наиболее полно изучить ёмкость рынка, показать основные преимущества и попытаться выявить недостатки.

Задачами контрольной работы являются:

1. Изучить понятие ёмкости рынка;

2. Рассмотреть функции, факторы, методы расчета ёмкости рынка;

3. Исследовать анализ емкости рынка на предприятиях России.

Рынок создается вокруг различных объектов, представляющих какую – нибудь ценность. В этом плане говорят о рынке потребительских товаров, рынков, рынке труда, рынке ценных бумаг, рынке каптала и т.д. в зависимости от вида потребителей различают следующие типы рынков: потребительский рынок и рынки организаций или организационные рынки. Последние подразделяются на рынки продукции производственно – технического назначения, рынки перепродажи рынки государственных учреждений. (1)

Потребительский рынок - совокупность индивидов и семей, покупающих товары и услуги для личного потребления. Рынки потребительских товаров характеризуются наличием массового потребителя, разнообразной конкуренцией, децентрализованной структурой.

Рынок продукции производственно – технического назначения – совокупность организаций и частных лиц, приобретающих товары и услуги, которые используются при производстве других продуктов. Ключевой стратегией маркетинга продукции производственного назначения является системная продажа, при реализации которой покупатель совершает системную закупку.

Системная закупка - закупка пакетного решения проблемы с целью избежать закупок отдельных составляющих данной проблемы. Например, закупка правительством систем вооружения через генерального подрядчика вместо самостоятельных закупок отдельных компонентов данных систем по отдельности. В системную закупку обычно также входит набор услуг.

Рынок перепродаж – совокупность организаций и индивидуальных всех уровней (с общегосударственного до местного), покупающие или арендующие товары и услуги для выполнения своих функций.

В отличие от потребительского рынка рынок продукции производственно- технического назначения характеризуется меньшим числом покупателей, однако закупающих продукцию в большем количестве. Например, закупка автопокрышек автомобилестроительными компаниями.

Емкость рынка – это существующий или потенциально возможный объем реализации товара в течение определенного периода времени.

Под емкостью товарного рынка понимается возможный объем реализации товара (конкретных изделий предприятия) при данном уровне и соотношении различных цен. Емкость рынка характеризуется размерами спроса населения и величиной товарного предложения. В каждый момент времени рынок имеет количественную и качественную определенность, т.е. его объем выражается в стоимостных и натуральных показателях продаваемых, а следовательно, и покупаемых товаров.

Для определения емкости национальных товарных рынков при подготовке и проведении экспертных операций применяется понятие «видимого» потребления товаров, т.е. собственное производство товара в стране за вычетом экспорта и с добавлением импорта аналогичных товаров.

Ор = Vв + Vи – Vэ

Ор – объем рынка

Vв – объем производства

Vи – объем импорта

Vэ – объем экспорта

Емкость рынка измеряется в натуральном и/или денежном показателях.

Следует различать два уровня емкости рынка:

1. потенциальный

2. реальный.

Действительной емкостью рынка является первый уровень.

Потенциальная емкость обозначает максимально возможный объем продаж в рыночной ситуации, когда все потенциальные клиенты приобретают товары исходя из максимального уровня их потребления. Реальная емкость оценивается как достижение фактического или прогнозируемого объема продаж анализируемого товара.(2)

Потребность в такой информации уже сформирована: сегодня появляется много организаций, которые проводят подобного рода маркетинговые исследования. Однако после прочтения отчетов и статей по таким исследованиям, возникают многочисленные вопросы как по методологии проведения, так и по написанию отчетов. Поэтому хотелось бы поднять вопрос о правильности использования тех или иных методик для изучения емкости рынка и наиболее часто встречающихся, на наш взгляд, ошибках. Думаем, что подобного рода дискуссия будет интересна и полезна специалистам, работающим в данной сфере.

Изучение емкости рынка или рыночного спроса подразумевает определение объема продаж на выделенном рынке определенной марки товара или совокупности марок товара за конкретный период времени. (3)

Исследование данных параметров обычно производится по пяти основным направлениям:

1. анализ вторичной информации;

2. производство и реализация продукции;

3. затраты и поведение потребителей;

4. расчет емкости на основе норм потребления данного типа товара;

5.определение емкости на основе «приведения» объемов продаж (когда известная емкость рынка в одном регионе является основой для расчета емкости рынка в другом регионе путем корректировки ее с помощью коэффициентов приведения).

Рассмотрим:

1. Анализ вторичной информации. Включает в себя анализ всей документации, которая может содержать сведения об интересующем нас рынке и может быть полезна в маркетинговой деятельности: статистические данные, данные органов управления, обзоры рынка, специализированные журналы и статьи, данные Internet и т. д. Однако информация, получаемая таким способом, чаще всего оказывается неполной, довольно сложной для использования при практическом применении и зачастую сомнительной степени достоверности. (4)

2. Изучение рынка с позиций производства и реализации продукции. Включает исследование предприятий производителей, оптовой и розничной торговли. Информация, полученная из этого источника, позволяет определить реальные объемы сбыта и представленность производителей и торговых марок. Учитывая, что количество продавцов меньше, чем количество покупателей, то часто такое исследование проводится более быстро и стоит дешевле, чем исследование потребителей. Проблема состоит в том, насколько точной окажется предоставленная производителями или продавцами информация, и насколько опрошенная выборка продавцов будет репрезентативна генеральной совокупности (всей массе действующих на рынке торговых точек, продающих продукцию).

3. Затраты и поведение потребителей. Исследуются либо затраты, которые совершили потребители на интересующую нас продукцию за определенный период времени, либо частота покупок и объемы покупаемой продукции совместно со средней розничной ценой продажи, либо нормы расхода данного товара. При этом исследование позволяет поднять широкий пласт материалов, касающихся поведения и мотивации потребителей: их отношение к той или иной марке, объем разовой покупки, частота приобретения товара, ожидаемая цена на товар, степень различимости брэндов, лояльность к брэндам, мотивация выбора той или иной марки товара и т. д. Вопрос точности такой информации заключается в том, насколько верно и правдиво покупатели воспроизведут данные о своем потреблении.

4. Расчет емкости на основе норм потребления данного типа товара. Этот подход используется, как правило, для продовольственных товаров, сырья и расходных материалов. Статистической основой для расчетов служат годовые нормы потребления на одного жителя и общая численность населения. Таким образом, итоговая цифра емкости получается путем перемножения нормы потребления на одного жителя на значение общей численности населения.

5. Определение емкости рынка на основе «приведения» объемов продаж. Подобную методику расчета используют в основном компании, имеющие значительный опыт на отдельных географических рынках. В расчетах используются данные о реальном объеме реализации продукции в одном регионе и факторы, определяющие продажи. С помощью последних определяются коэффициенты приведения продаж одного региона к другому (коэффициенты приведения численности населения, средней заработной платы, урбанизации, цены, особенности потребления и т. д.).

Проведение исследования производителей и продавцов продукции с целью получения данных о рынке является достаточно обычным для маркетинговой компании, однако и здесь встречаются ошибки.

Как показывает опыт, одной из наиболее часто встречающихся ошибок является несоблюдение репрезентативности выборки.

Выявление причинно-следственных связей на исследуемом рынке проводится на основе систематизации и анализа данных. Систематизация данных заключается в построении группированных и аналитических таблиц, динамических рядов анализируемых показателей, графиков, диаграмм и т.п. Это подготовительная стадия анализа информации для ее количественной и качественной оценки.

Обработка и анализ осуществляется с использованием известных методов, а именно группировки, индексного и графических методов, построение и анализа динамических рядов. Причинно-следственные связи и зависимости устанавливаются в результате корреляционно-регрессивного анализа динамических рядов.

В конечном итоге описание причинно-следственных связей, вызванных взаимодействием различных факторов, позволит построить модель развития на рынке и определить его емкость.

Общими являются социально-экономические факторы, определяющие емкость рынка любого товара:

-объем и структуру товарного предложения, в том числе по предприятиям-представителям;

- ассортимент и качество выпускаемых изделий;

- размеры импорта по данному товару или группе;

- достигнутый уровень жизни и потребностей населения;

- покупательская способность населения;

- уровень соотношения цен на товары;

- численность населения;

- его социальный и половозрастной состав;

- степень насыщенности рынка;

- состояние сбытовой, торговой и сервисной сети;

- географическое расположения рынка.

В настоящее время состояние рынка подвержено значительному влиянию таких процессов, как обособление территории и введение новых денежных единиц, образование коммерческих структур, инфляция, введения новых таможенных ограничений и т.д.

Специфические факторы определяют развитие рынков отдельных товаров, причем каждый рынок может иметь характерные, только для него факторы. В этом случае специфический фактор по степени влияния может оказаться определяющим для формирования и развития спроса и предложения по конкретному товару. К числу специфических факторов относятся:

1. размер и состав гардероба, природно-климатические условия, изменения моды, национально-бытовые традиции (для рынков тканей, одежды и обуви);

2. достигнутый уровень обеспеченности, сроки физического и морального износа, рост жилищного строительства, развитие прокатной сети, рационализация быта, рост цен на энергоносители (для товаров длительного использования).

Совокупность факторов, определяющих развитие спроса и предложения на отдельных рынках, находится в сложной диалектической взаимосвязи. Изменение действия одних факторов вызывает изменение действия других. Особенностью одних факторов является то, что они вызывают изменения как общей емкости, так и структуры рынка, а других — то, что они, не изменяя общей емкости рынка, вызывают его структурные изменения. В процессе исследования рынка необходимо объяснить механизм действия системы факторов и измерить совокупные результаты их влияния на объем и структуру спроса и предложения на том или ином

Выявление причинно-следственных связей на исследуемом рынке проводится на основе систематизации и анализа данных. Систематизация данных заключается в построении группировочных и аналитических таблиц, динамических рядов анализируемых показателей, графиков, диаграмм и т.п. Это — подготовительная стадия анализа информации для ее количественной и качественной оценки.

Обработка и анализ данных осуществляются с использованием известных и описанных в учебных пособиях по статистике методов, а именно: группировки, индексного и графического методов, построения и анализа динамических рядов. Причинно-следственные связи и зависимости устанавливаются в результате корреляционно-регрессионного анализа динамических рядов.

В конечном итоге описание причинно-следственных связей, вызванных взаимодействием различных факторов, позволит построить модель развития рынка и определить его емкость. Построению такой модели должно предшествовать уточнение рабочей гипотезы, которая первоначально формулируется на начальном этапе работ наряду с определением целей и задач исследования. Углубленный анализ источников информации может существенно изменить начальные представления о перспективах развития рынка. Уточненная гипотеза представляет собой форму постановки экономической задачи, исходя, из которой разрабатываются модель развития рынка и аппарат прогнозирования. АКАДЕМИИ ТРУДА И СОЦИАЛЬНЫХ ОТНОШЕНИЙ

Кафедра менеджмента

КОНТРОЛЬНАЯ РАБОТА

По курсу: МАРКЕТИНГ

На тему:

Емкость рынка: понятие, факторы, методы расчета

Выполнила студентка 2 курса,

ФСЗ-204 группы,

Иванова Вероника Владимировна

Челябинск

2009

План

Введение

1. Классификация рынков, основные понятия и определения ёмкости рынка

1.1 Классификация рынков

1.2 Понятие и определение ёмкости рынка

1.3 Методология изучения ёмкости рынка

1.4 Факторы, влияющие на ёмкость рынка

1.5 Модель развития рынка

1.6 Прогнозирование рынка

1.7 Методы расчета ёмкости рынка

2. Анализ расчета емкости рынка на предприятиях России 2008 года

2.1 Метод расчета ёмкости рынка массового потребления 2008 года

2.2 Расчет ёмкости рынка мяса 2008 года

2.3 Расчет ёмкости рынка потребительских цен 2008 года

2.4 Расчет ёмкости рынка обуви 2008 года

2.5 Расчет ёмкости Авторынка 2008 года

2.6 Расчет ёмкости рынка наличной иностранной валюты 2008 года

2.7 Самые прибыльные и эффективные банки за 9 мес. 2008 года

Заключение

Список используемой литературы

Введение

Маркетинг - это система управления рыночной деятельностью. Это планирование, претворение в жизнь и контроль мероприятий по наилучшей разработке, изготовлению, продаже продукции фирмы в соответствии с требованиями рынка.Современный маркетинг как философия направляет развитие организации, а инструменты маркетинга позволяют это успешно реализовать. Но наибольший эффект достигается, если маркетинг работает как целостная управленческая концепция и система управления организацией

Конкретным результатом исследований маркетинга являются разработки, которые используются при выборе и реализации стратегии и тактики маркетинговой деятельности предприятия.

Наиболее часто возникающими проблемами в процессе деятельности практически всех предприятий, является определение возможного объема реализации продукции или выявление объема продаж продукции на рынке в целях определения своей доли рынка и разработки дальнейших направлений развития. В качестве рынка может рассматриваться как некоторая географическая территория, так и совокупность потребителей (рыночный сегмент). Изучение объемов продаж продукции на рынке предполагает определение специфического рыночного показателя – емкости рынка – одна из важнейших рыночных исследований.

Объектом исследования в данной работе является определение и понятие ёмкости рынка.

Предмет исследования включает в себя ёмкость рынка, под которым понимается возможный объем реализации товара (конкретных изделий предприятия) при данном уровне и соотношении различных цен. Емкость рынка характеризуется размерами спроса населения и величиной товарного предложения.

Цель контрольной работы является наиболее полно изучить ёмкость рынка, показать основные преимущества и попытаться выявить недостатки.

Задачами контрольной работы являются:

1. Изучить понятие ёмкости рынка;

2. Рассмотреть функции, факторы, методы расчета ёмкости рынка;

3. Исследовать анализ емкости рынка на предприятиях России.

1. Классификация рынков, основные понятия и определения ёмкости рынка

1.1 Классификация рынков

В общеэкономическом плане под рынком понимается место, где собираются для совершения акта купли-продажи, как продавцы, так и покупатели, все субъекты купли-продажи определенных товаров. В маркетинге обычно под рынком понимается совокупность всех потенциальных потребителей, испытывающих потребность в товарах определенной отрасли и имеющих возможность ее удовлетворить.Рынок создается вокруг различных объектов, представляющих какую – нибудь ценность. В этом плане говорят о рынке потребительских товаров, рынков, рынке труда, рынке ценных бумаг, рынке каптала и т.д. в зависимости от вида потребителей различают следующие типы рынков: потребительский рынок и рынки организаций или организационные рынки. Последние подразделяются на рынки продукции производственно – технического назначения, рынки перепродажи рынки государственных учреждений. (1)

Потребительский рынок - совокупность индивидов и семей, покупающих товары и услуги для личного потребления. Рынки потребительских товаров характеризуются наличием массового потребителя, разнообразной конкуренцией, децентрализованной структурой.

Рынок продукции производственно – технического назначения – совокупность организаций и частных лиц, приобретающих товары и услуги, которые используются при производстве других продуктов. Ключевой стратегией маркетинга продукции производственного назначения является системная продажа, при реализации которой покупатель совершает системную закупку.

Системная закупка - закупка пакетного решения проблемы с целью избежать закупок отдельных составляющих данной проблемы. Например, закупка правительством систем вооружения через генерального подрядчика вместо самостоятельных закупок отдельных компонентов данных систем по отдельности. В системную закупку обычно также входит набор услуг.

Рынок перепродаж – совокупность организаций и индивидуальных всех уровней (с общегосударственного до местного), покупающие или арендующие товары и услуги для выполнения своих функций.

В отличие от потребительского рынка рынок продукции производственно- технического назначения характеризуется меньшим числом покупателей, однако закупающих продукцию в большем количестве. Например, закупка автопокрышек автомобилестроительными компаниями.

1.2 Понятие и определение ёмкости рынка

Главной задачей рыночного исследования является определение емкости рынка.Емкость рынка – это существующий или потенциально возможный объем реализации товара в течение определенного периода времени.

Под емкостью товарного рынка понимается возможный объем реализации товара (конкретных изделий предприятия) при данном уровне и соотношении различных цен. Емкость рынка характеризуется размерами спроса населения и величиной товарного предложения. В каждый момент времени рынок имеет количественную и качественную определенность, т.е. его объем выражается в стоимостных и натуральных показателях продаваемых, а следовательно, и покупаемых товаров.

Для определения емкости национальных товарных рынков при подготовке и проведении экспертных операций применяется понятие «видимого» потребления товаров, т.е. собственное производство товара в стране за вычетом экспорта и с добавлением импорта аналогичных товаров.

Ор = Vв + Vи – Vэ

Ор – объем рынка

Vв – объем производства

Vи – объем импорта

Vэ – объем экспорта

Емкость рынка измеряется в натуральном и/или денежном показателях.

Следует различать два уровня емкости рынка:

1. потенциальный

2. реальный.

Действительной емкостью рынка является первый уровень.

Потенциальная емкость обозначает максимально возможный объем продаж в рыночной ситуации, когда все потенциальные клиенты приобретают товары исходя из максимального уровня их потребления. Реальная емкость оценивается как достижение фактического или прогнозируемого объема продаж анализируемого товара.(2)

1.3 Методология изучения ёмкости рынка

Практика маркетинговых исследований показывает, что данные о емкости рынка тех или иных товаров и о доле, занимаемой отдельными производителями, в настоящее время представляют большой интерес для самих производителей. Они необходимы как для расширения позиций компании, которая уже занимает устойчивые позиции на рынке, так и для проникновения на рынок новой компании или торговой марки.Потребность в такой информации уже сформирована: сегодня появляется много организаций, которые проводят подобного рода маркетинговые исследования. Однако после прочтения отчетов и статей по таким исследованиям, возникают многочисленные вопросы как по методологии проведения, так и по написанию отчетов. Поэтому хотелось бы поднять вопрос о правильности использования тех или иных методик для изучения емкости рынка и наиболее часто встречающихся, на наш взгляд, ошибках. Думаем, что подобного рода дискуссия будет интересна и полезна специалистам, работающим в данной сфере.

Изучение емкости рынка или рыночного спроса подразумевает определение объема продаж на выделенном рынке определенной марки товара или совокупности марок товара за конкретный период времени. (3)

Исследование данных параметров обычно производится по пяти основным направлениям:

1. анализ вторичной информации;

2. производство и реализация продукции;

3. затраты и поведение потребителей;

4. расчет емкости на основе норм потребления данного типа товара;

5.определение емкости на основе «приведения» объемов продаж (когда известная емкость рынка в одном регионе является основой для расчета емкости рынка в другом регионе путем корректировки ее с помощью коэффициентов приведения).

Рассмотрим:

1. Анализ вторичной информации. Включает в себя анализ всей документации, которая может содержать сведения об интересующем нас рынке и может быть полезна в маркетинговой деятельности: статистические данные, данные органов управления, обзоры рынка, специализированные журналы и статьи, данные Internet и т. д. Однако информация, получаемая таким способом, чаще всего оказывается неполной, довольно сложной для использования при практическом применении и зачастую сомнительной степени достоверности. (4)

2. Изучение рынка с позиций производства и реализации продукции. Включает исследование предприятий производителей, оптовой и розничной торговли. Информация, полученная из этого источника, позволяет определить реальные объемы сбыта и представленность производителей и торговых марок. Учитывая, что количество продавцов меньше, чем количество покупателей, то часто такое исследование проводится более быстро и стоит дешевле, чем исследование потребителей. Проблема состоит в том, насколько точной окажется предоставленная производителями или продавцами информация, и насколько опрошенная выборка продавцов будет репрезентативна генеральной совокупности (всей массе действующих на рынке торговых точек, продающих продукцию).

3. Затраты и поведение потребителей. Исследуются либо затраты, которые совершили потребители на интересующую нас продукцию за определенный период времени, либо частота покупок и объемы покупаемой продукции совместно со средней розничной ценой продажи, либо нормы расхода данного товара. При этом исследование позволяет поднять широкий пласт материалов, касающихся поведения и мотивации потребителей: их отношение к той или иной марке, объем разовой покупки, частота приобретения товара, ожидаемая цена на товар, степень различимости брэндов, лояльность к брэндам, мотивация выбора той или иной марки товара и т. д. Вопрос точности такой информации заключается в том, насколько верно и правдиво покупатели воспроизведут данные о своем потреблении.

4. Расчет емкости на основе норм потребления данного типа товара. Этот подход используется, как правило, для продовольственных товаров, сырья и расходных материалов. Статистической основой для расчетов служат годовые нормы потребления на одного жителя и общая численность населения. Таким образом, итоговая цифра емкости получается путем перемножения нормы потребления на одного жителя на значение общей численности населения.

5. Определение емкости рынка на основе «приведения» объемов продаж. Подобную методику расчета используют в основном компании, имеющие значительный опыт на отдельных географических рынках. В расчетах используются данные о реальном объеме реализации продукции в одном регионе и факторы, определяющие продажи. С помощью последних определяются коэффициенты приведения продаж одного региона к другому (коэффициенты приведения численности населения, средней заработной платы, урбанизации, цены, особенности потребления и т. д.).

Проведение исследования производителей и продавцов продукции с целью получения данных о рынке является достаточно обычным для маркетинговой компании, однако и здесь встречаются ошибки.

Как показывает опыт, одной из наиболее часто встречающихся ошибок является несоблюдение репрезентативности выборки.

Выявление причинно-следственных связей на исследуемом рынке проводится на основе систематизации и анализа данных. Систематизация данных заключается в построении группированных и аналитических таблиц, динамических рядов анализируемых показателей, графиков, диаграмм и т.п. Это подготовительная стадия анализа информации для ее количественной и качественной оценки.

Обработка и анализ осуществляется с использованием известных методов, а именно группировки, индексного и графических методов, построение и анализа динамических рядов. Причинно-следственные связи и зависимости устанавливаются в результате корреляционно-регрессивного анализа динамических рядов.

В конечном итоге описание причинно-следственных связей, вызванных взаимодействием различных факторов, позволит построить модель развития на рынке и определить его емкость.

1.4 Факторы, влияющие на ёмкость рынка

Ёмкость рынка формируется под влиянием множества факторов, каждый из которых может в определенных ситуациях как стимулировать рынок, так и сдерживать его развитие, ограничивая его емкость. Всю совокупность факторов можно разделить на две группы: общего и специфического характера.Общими являются социально-экономические факторы, определяющие емкость рынка любого товара:

-объем и структуру товарного предложения, в том числе по предприятиям-представителям;

- ассортимент и качество выпускаемых изделий;

- размеры импорта по данному товару или группе;

- достигнутый уровень жизни и потребностей населения;

- покупательская способность населения;

- уровень соотношения цен на товары;

- численность населения;

- его социальный и половозрастной состав;

- степень насыщенности рынка;

- состояние сбытовой, торговой и сервисной сети;

- географическое расположения рынка.

В настоящее время состояние рынка подвержено значительному влиянию таких процессов, как обособление территории и введение новых денежных единиц, образование коммерческих структур, инфляция, введения новых таможенных ограничений и т.д.

Специфические факторы определяют развитие рынков отдельных товаров, причем каждый рынок может иметь характерные, только для него факторы. В этом случае специфический фактор по степени влияния может оказаться определяющим для формирования и развития спроса и предложения по конкретному товару. К числу специфических факторов относятся:

1. размер и состав гардероба, природно-климатические условия, изменения моды, национально-бытовые традиции (для рынков тканей, одежды и обуви);

2. достигнутый уровень обеспеченности, сроки физического и морального износа, рост жилищного строительства, развитие прокатной сети, рационализация быта, рост цен на энергоносители (для товаров длительного использования).

Совокупность факторов, определяющих развитие спроса и предложения на отдельных рынках, находится в сложной диалектической взаимосвязи. Изменение действия одних факторов вызывает изменение действия других. Особенностью одних факторов является то, что они вызывают изменения как общей емкости, так и структуры рынка, а других — то, что они, не изменяя общей емкости рынка, вызывают его структурные изменения. В процессе исследования рынка необходимо объяснить механизм действия системы факторов и измерить совокупные результаты их влияния на объем и структуру спроса и предложения на том или ином

Выявление причинно-следственных связей на исследуемом рынке проводится на основе систематизации и анализа данных. Систематизация данных заключается в построении группировочных и аналитических таблиц, динамических рядов анализируемых показателей, графиков, диаграмм и т.п. Это — подготовительная стадия анализа информации для ее количественной и качественной оценки.

Обработка и анализ данных осуществляются с использованием известных и описанных в учебных пособиях по статистике методов, а именно: группировки, индексного и графического методов, построения и анализа динамических рядов. Причинно-следственные связи и зависимости устанавливаются в результате корреляционно-регрессионного анализа динамических рядов.

1.5 Модель развития рынка

Модель развития рынка представляет собой условное отображение реальной действительности и схематически выражает внутреннею структуру и причинные связи данного рынка. Она позволяет при помощи системы показателей в упрощенном виде охарактеризовать качественное своеобразие развития всех основных элементов рынка на современном этапе и на заданном отрезке времени в будущем.Формализованная модель развития рынка представляет систему уравнений, охватывающие его основные показатели. Для каждого рынка система может иметь различное число уравнений и показателей, однако в любом случае она должна включать в себя уравнения спроса и предложения.

При составлении модели развития рынка необходимо:

Во-первых, определение перспектив развития конкретного рынка не может осуществляться изолировано от других социально-экономических прогнозов (демографических, региональных и т.д.), от аналогичных проектировок по взаимодополняемым и взаимозаменяемым товарам.

Во-вторых, учет влияния на развитие товарного рынка большого числа факторов, тенденции развития которых в будущем могут существенно изменяться, определяет необходимость построения нескольких вариантов моделей развития рынка и нахождение оптимального варианта из нескольких.

Третьим существенным моментом, составляющим проблематику построения модели развития рынка, является определение степени агрегации товарных групп. Надо четко представить, на каком уровне следует строить прогноз емкости.

Все эти моменты в значительной степени зависят от периода прогноза. Различают несколько видов прогнозирования: конъюнктурное (3 - 6 месяцев), краткосрочное (1 - 2 года), среднесрочное (3 - 5 лет), долгосрочное (5 - 10 лет), перспективное (более 10 лет).

Очевидно, чем короче период прогноза, тем легче предусмотреть и правильно оценить степень воздействия на развитие рынка определяющих его факторов. С удлинением периода прогноза увеличивается число вариантов модели.

Основными источниками информации о будущих характеристиках рынка являются:

1. человеческий опыт и интуиция;

2. экстраполяция тенденций, процессов, закономерности развития которых в прошлом и настоящем достаточно известны;

3. модель исследуемого процесса, отражающая или желательные тенденции его развития.

В соответствии с этим существуют три дополняющих друг друга способа разработки прогноза:

1. Анкетирование - выявление мнений населения, экспертов с целью получение оценок прогнозного характера. Методы, построенные на анкетировании, используются, как правило, в случаях, когда по ряду причин закономерности развития процесса не могут быть отражены формальным аппаратом, когда отсутствуют необходимые данные. Экспертные методы, основанные на знаниях и интуиции специалистов, широко применяются в прогнозных исследованиях рынка, особенно при оценке емкости рынка, новых (модифицированных) товаров.

2. Экстраполирование - продолжение в будущее тенденций процессов, отражаемых в виде динамических рядов и их показателей, на основе разработанных моделей регрессивного типа. Методы экстраполяции применяются обычно в случаях, когда информация о прошлом имеется в достаточном количестве и выявлены устойчивые тенденции. Этот вариант основан на гипотезе о сохранении в будущем сложившихся ранее тенденций.

Такой прогноз к прогнозированию носит название генетический и предполагает исследование эконометрических моделей. В большинстве исследований товарных рынков в качестве важнейшего фактора, определяющего развитие рынка, в модели вводится временной фактор (тренд). Процедура экстраполяции тенденций предполагает выбор трендовых моделей прогнозирования и формы кривой, наиболее близко описывающей ряд эмпирических данных.

3. Аналитическое моделирование - построение и использование модели, отражающей внутреннее и внешние взаимосвязи в ходе развития рынка. Эта группа методов используется тогда, когда информация о прошлом минимальна, но имеются некоторые гипотетические представления о рынки, которые позволяют разработать его модель и на этой базе оценивать будущее состояние рынка, воспроизвести альтернативные варианты его развития. Такой подход к прогнозированию называется целевым (нормативным). Использование целевого (нормативного) метода прогнозирования начинается с оценки целей, в качестве которых могут выступать: достижение определенной доли рынка по выпускаемому товару; желаемый уровень удовлетворения потребностей и т.д. На основе этих целей устанавливается обратная связь с мероприятиями, необходимыми для их достижения.(5).

Приведенное разделение методов в некоторой степени условно. На практике все они могут взаимно перекрещиваться и дополнять друг друга, поскольку в ряде случаев ни один из них сам по себе не может обеспечивать определенных требуемую степень достоверности и точности прогноза, но применяемые в определенных сочетаниях они оказываются весьма эффективными.

Результатом работы по определению емкости рынка должен явится комплексный аналитический обзор состояния рынка и формулирующих его факторов, а также много вариантный прогноз развития рынка с учетом тенденций изменения влияющих на него внутренних и внешних факторов.

Деятельность предприятия по исследованию товарных рынков совпадает с имеющимся в маркетинге способом изучения внешних рыночных условий рынка, из которых складывается жизненный цикл товара. Очевидно, что рынок неоднороден, поэтому можно обнаружить различные группы потребителей с разными целями и средствами.

Именно выбор признака, по которому рынок разделяется на сегменты, определяет условия последовательности включения товара в оборот и количество этого товара по некоторой удовлетворяющей данный сегмент рынка цене.

1.6 Прогнозирование рынка

Общая цель рыночных исследований состоит в определении условий, при которых обеспечивается наиболее полное удовлетворение спроса населения в товарах данного вида и создаются предпосылки для эффективного сбыта произведенной продукции.В соответствии с этим первоочередной задачей изучения рынка является анализ текущего соотношения спроса и предложения, т.е. конъюнктуры рынка.

В соответствии с этим первоочередной задачей изучения рынка является анализ текущего соотношения спроса и предложения, т.е. конъюнктуры рынка.

Рассматриваются три уровня исследования конъюнктуры рынка: общеэкономический, отраслевой и товарный.(6)

Комплексный подход к изучению конъюнктуры рынка предполагает:

- использование различных, взаимодополняющих источников информации;

- сочетание ретроспективного анализа с прогнозом покупателей, характеризующих конъюнктуру рынка;

- применение совокупности различных методов анализа и прогнозирования.

Сбор информации - важнейший этап изучения конъюнктуры рынка. Не существует единого источника информации о конъюнктуре, который содержал бы все сведения об изучаемых процессах. При исследовании используются различные виды информации, полученные из различных источников. Различают информацию: общую, коммерческую, специальную.

Общая информация включает данные, характеризующие рыночную ситуацию в целом, в увязке с развитием отрасли или данного производства. Источниками ее получения являются данные государственной и отраслевой статистики, официальные формы учета и отчетности.

Коммерческая информация - это данные, извлекаемые из деловой документации предприятия, по вопросам сбыта вырабатываемой продукции и получаемые от партнеров в порядке информационного обмена. К ним относятся:

- заявки и заказы торговых организаций;

- материалы служб изучения рынка предприятий, организаций и учреждений торговли (материалы о движении товаров в оптовых и розничных организациях, конъюнктурные обзоры, предложения по текущей замене ассортимента и т.п.).

Специальная информация представляет данные, полученные в результате специальных мероприятий по изучению рынка (опросов населения, покупателей, специалистов торговли и промышленности, экспертов, выставок-продаж, конъюнктурных совещаний), а также материалы научно-исследовательских организаций.

Специальная информация имеет особую ценность, поскольку содержит

Прогноз рынка - это научное предвидение перспектив развития спроса, товарного предложения и цен, выполненное в рамках определенной методики, на основе достоверной информации, с оценкой его возможной ошибки.

Прогноз рынка базируется на учете закономерностей и тенденций его развития, основных факторов, определяющих это развитие, соблюдении строгой объективности и научной добросовестности при оценке данных и результатов прогнозирования.

В общем виде разработка прогноза рынка имеет четыре этапа:

- установление объекта прогнозирования;

- выбор метода прогнозирования;

- процесс разработки прогноза;

- оценка точности прогноза;

Установление объекта прогнозирования - важнейший этап научного предвидения. Например, на практике часто идентифицируют понятия продажи и спроса, поставок и товарного предложения, рыночных цен и цен реализации. Финансы, денежное обращение и кредит.

В определенных условиях такие замены возможны, но с соответствующими оговорками и последующей корректировкой результатов прогнозных расчетов.

Выбор метода прогнозирования зависит от цели прогноза, периода его упреждения, уровня детализации и наличия исходной (базисной) информации.

Если прогноз возможной продажи товара делается для определения перспектив

развития розничной торговой сети, то могут применяться более грубые, оценочные методы прогнозирования. Если же он выполняется для обоснования закупки конкретных товаров на ближайший месяц, то должны использоваться более точные методы.

Процесс разработки прогноза заключается в проведении расчетов, выполняемых либо в ручную, либо с использованием ЭВМ с последующей корректировкой их результатов на качественном, профессиональном уровне.

Оценка точности прогноза выполняется путем расчета его возможных ошибок. Поэтому результаты прогноза практически всегда приводятся в интервальном виде.

Прогнозы рынка классифицируются по нескольким признакам:

1. По времени упреждения выделяются: краткосрочные прогнозы (от нескольких дней до 2 лет); среднесрочные прогнозы (от 2 до 7 лет); долгосрочные прогнозы (более 7 лет). Естественно, что они различаются не только периодом упреждения, но и уровнем детализации и применяемыми методами прогнозирования.

2. По товарному признаку различают прогнозы рынка: конкретного товара, виды товара, товарной группы, комплекса товаров, всех товаров.

3. По региональному признаку делают прогнозы рынка для: конкретных потребителей, административных районов, крупных регионов, страны, всего мира

4. По сущности применяемых методов выделяют группы прогнозов, основой которых являются:

-Экстраполяция ряда динамики (Емкость рынка)

-Интерполяция ряда динамики - нахождение недостающих членов динамического ряда внутри его;

-Коэффициенты эластичности спроса;

-Структурное моделирование - представляет собой статистическую таблицу, содержащую группировку потребителей по наиболее существенному признаку, где для каждой группы приведена структура потребления товаров.

При изменении структуры потребителей изменяется и среднее потребление (а следовательно, и спрос) этих товаров. На этой основе построен один из методов прогнозирования.

-Экспертная оценка. Этот метод используется на рынках новых товаров, когда базисная информация не успела сформироваться, или на рынках традиционных товаров, которые долгое время не исследовались. Он основан на опросе экспертов - достаточно компетентных специалистов.

- Экономико-математическое моделирование;

Результаты анализа прогнозируемых показателей конъюнктуры рынка в сочетании с отчетными и плановыми данными дают возможность заблаговременно выработать меры, направленные на развитие позитивных процессов, устранение имеющихся и предотвращение возможных диспропорций и могут быть предоставлены в виде различных аналитических документов.

- Сводный обзор, или доклад. Основной документ с обобщающими показателями рынка, товаров народного потребления. Анализируется динамика общеэкономических и отраслевых показателей, особые условия конъюнктуры. Проводится ретроспектива и дается прогноз показателей конъюнктуры, освещается наиболее характерные тенденции, выявляются взаимосвязи конъюнктуры отдельных рынков.

- Тематический (проблемный или товарный) обзор конъюнктуры. Документы, отражающие специфику конкретной ситуации или отдельно какого-либо рынка. Выявляются наиболее актуальные проблемы, типичные для ряда товаров, либо проблема конкретного товарного рынка.

- Оперативная (сигнальная) конъюнктурная информация. Документ, содержащий оперативную информацию, которая является своего рода “сигналом”, об отдельных процессах конъюнктуры рынка. Основными источниками оперативной информации являются данные торговых корреспондентов, опросов населения, экспертные оценки специалистов.

1.7 Методы расчета ёмкости рынка

Расчет емкости рынка необходим для того, чтобы правильно оценить динамику изменения на рынке, оценить перспективы рынка и понять, какую долю рынка занимает продукт/марка.Емкость рынка измеряется в натуральном и/или денежном показателях в рамках определенного географического сегмента, обычно за временной период берется год (в силу сезонности многих товаров).

Ёмкость рынка имеет тенденцию к росту, к снижению или остаётся

неизменной. Емкость рынка зависит от потребности рынка в данном товаре или услуге, а также других факторов.

Расчетная ёмкости рынка - это, "расчетная или прогнозируемая величина" и не более того. Эта величина рассчитывается на основании определенных предположений и обобщений различных фактов, имевших место в прошлом, но не в будущем. Однако часто случается, что расчетные и реальные показатели ёмкости рынка рознятся.

Математически, ёмкость рынка можно выразить следующим образом:

Е = М х С; где:

Е - емкость рынка в натуральном или денежном выражении (ед./год, руб./год.);

М - количество реализуемого товара в год (ед.);

С - стоимость товара (руб.)

Существуют различные подходы и методы по расчету ёмкости рынка:

1. Экспертный подход к определению ёмкости рынка;

2. Экономико-математическое моделирование ёмкости рынка;

Наиболее простым методом оценки емкости рынка при экономико-математическом подходе является формирование трендовых моделей, которые основываются на математическом выравнивании динамического ряда фактических значений общего потребления конкретной группы товаров или услуг, имевших место в отдельные моменты времени t, посредством выбора функциональной зависимости и расчета ее параметров, т.е. определение зависимостей вида: (7)

E = f(t),

где E - величина емкости рынка конкретной группы товаров или услуг;

t - временной параметр.

Полученные трендовые модели обеспечивают возможность экстраполяции выявленных зависимостей на планируемые моменты времени с целью получения прогнозных оценок емкости рынка.

3. Метод прогнозирования

4. Метод средней оценки по индивидуальным оценкам экспертов.

Эксперты - сотрудники организации, внешние эксперты и консультанты - высказывают индивидуальное мнение относительно возможного значения емкости рынка в планируемом периоде. На основе оценок всех экспертов рассчитывается окончательная оценка емкости рынка как простое среднее арифметическое индивидуальных оценок экспертов.

5. Метод пессимистических, оптимистических и наиболее вероятностных мнений. Эксперты высказывают пессимистическое, оптимистическое и наиболее вероятностное мнения относительно величины емкости рынка; каждому мнению присваивается весовой коэффициент, характеризующий вероятность возникновения ситуации, при которой фактическая емкость рынка будет соответствовать экспертной оценке. По каждому эксперту определяется итоговая оценка как среднее арифметическое взвешенное оптимистической, пессимистической и наиболее вероятностной оценок с учетом их весовых коэффициентов. Средняя арифметическая простая из итоговых оценок экспертов характеризует прогноз емкости рынка.

6. Метод комиссии. Группа специалистов организации, отраслевых экспертов выносит согласованное решение относительно возможного значения емкости рынка в планируемом периоде.

7. Метод «Дельфи». Многоразовые индивидуальные опросы экспертов: оценки экспертов, полученные при первом опросе, предоставляются каждому эксперту с тем, чтобы он уточнил свою индивидуальную оценку с учетом мнения других экспертов. Процедуры уточнения мнений проводятся до тех пор, пока разброс мнений всех экспертов не будет соответствовать заранее определенному значению их дисперсии; окончательная прогнозная оценка емкости рынка является средней индивидуальных экспертных заключений.

8. Метод сводного индекса готовности приобретения продукции потенциальными потребителями. Потенциальные потребители продукции выражают свое отношение к степени привлекательности для них определенной групп продукции.

Методика расчета ёмкости рынка основанная на статистических данных, а так же ряд других методик.

Следует иметь в виду, что любой расчет емкости рынка имеет свои особенности, и порой требует введения определенных поправочных коэффициентов.

Рассматриваемый метод оценки емкости рынка массового потребления основан на анализе общедоступных показателей социально-экономического развития региона, в котором оценивается емкость исследуемого рынка, по сравнению с аналогичными данными в целом по стране или по отдельным регионам России, для которых известен размер данного рынка. Используемый пример расчета емкости рынка общественного питания г. Белорецка базируется на сравнительной оценке покупательной способности жителей Москвы и г. Белорецка. По официальным данным Департамента потребительского рынка г. Москвы, из 8 тысяч предприятий общественного питания столицы порядка 3 тысяч приходится на систему быстрого питания. В Москве — 121 стационарных фаст-фудов, 1001 точек на колесах и около 3,1 тысяч палаток и тележек, торгующих пирожками, хот-догами и шаурмой. Если в 2007 г. объем московского рынка общественного питания оценивался в пределах 300 млн. долл., то в 2008 г., по прогнозам MAGRAM Market Research, он составит более 480 млн. долл.

Таким образом, в 2007 г. среднестатистический житель Москвы (из расчета населения в 10,36 млн. человек) потратил на быструю еду в среднем 870 руб., а в 2008 г. этот показатель составит около 1400 руб. Рассчитаем коэффициент адаптации данных о московском рынке общественного питания для расчета емкости рынка общественного питания г. Белорецка. Значения показателей социально-экономического положения Москвы используются в расчетах как базовые по отношению к аналогичным показателям по г. Белорецка. Коэффициент адаптации (Ка) рассчитывается следующим образом:

Ка = К1 x К2 x К3,

где К1 — отношение темпа роста оборота розничной торговли в г. Белорецка к темпу роста оборота розничной торговли в Москве за один и тот же период в сопоставимых ценах;

К2 — отношение числа фиксированных наборов потребительских товаров и услуг, которое возможно купить на среднемесячную номинальную начисленную заработную плату в г. Белорецке, к аналогичному показателю в Москве на одну и ту же дату;

К3 — отношение темпа роста реальных денежных доходов населения в г. Белорецке к темпу роста реальных денежных доходов населения в Москве за один и тот же период.

В январе-июне 2007 г. темп роста оборота розничной торговли по сравнению с соответствующим периодом 2006 г. в сопоставимых ценах в Москве и г. Белорецка составил соответственно 7,2 и 12,2%. Таким образом, К1 = 1,69.

Стоимость фиксированного набора потребительских товаров и услуг2 в августе 2007г. в Москве и г. Белорецка составила соответственно 5318,1 и 2957,6 руб.

Среднемесячная номинальная начисленная заработная плата3 в августе 2007 г. в Москве и г. Белорецка составила соответственно 7559,2 и 3319,7 руб.

Таким образом, количество фиксированных наборов потребительских товаров и услуг, которое возможно купить на среднемесячную номинальную начисленную заработную плату, в августе 2007 г. в Москве и г. Белорецка составило соответственно 1,42 и 1,12. Таким образом, К2 = 0,79.

Темп роста реальных денежных доходов населения4 по сравнению с первым полугодием 2006 г. в Москве и г. Белорецка составил соответственно 18,9 и 6,1%. Таким образом, К3 = 0,32.

Значение коэффициента адаптации данных о московском рынке общественного питания для расчета емкости рынка общественного питания г. Белорецка на 1 сентября 2007 г. составляет:

Ка = 1,69 x 0,79 x 0,32 = 0,43.

Таким образом, в 2008 г. среднестатистический житель г. Белорецка потратит на быструю еду:

1400 руб. x 0,43 = 602 руб.

Население г. Белорецка по предварительным данным Всероссийской переписи населения, на конец 2006 г. составляло 1382,3 тыс. человек. Естественная убыль населения за шесть месяцев 2007 г. зарегистрирована на уровне 8,6 человек на 1000 человек населения, или 11,9 тыс. человек в абсолютном значении. При сохранении данной тенденции во втором полугодии 2007 г. население г. Белорецка на 1 января 2008 г. составит:

1382,3 тыс. человек — (11,9 тыс. человек x 2) = 1358,5 тыс. человек.

Прогнозируемая емкость рынка общественного питания г. Белорецка (на основании данных о московском рынке общественного питания и при использовании коэффициента адаптации для расчета емкости рынка общественного питания г. Белорецк) в 2008 г. составит:

602 руб. x 1358,5 тыс. человек = 817,82 млн. руб.

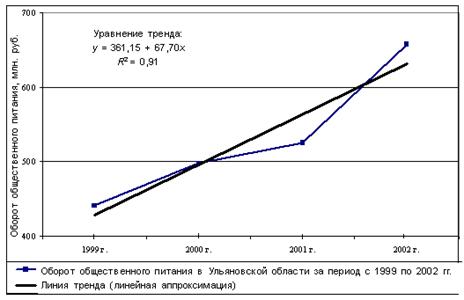

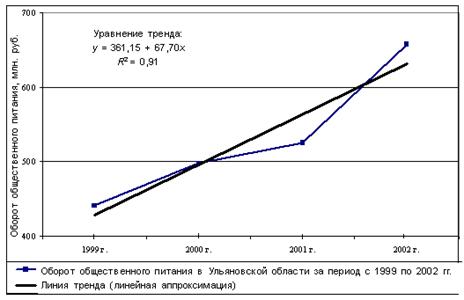

Наиболее надежна линия тренда, для которой значение R2 равно или близко к единице. В данном случае значение R2 составляет 0,91. Это свидетельствует о достаточной близости значений линии тренда к фактическим данным.(рис.1)

Рис.1 Регрессионный анализ с использованием линейной аппроксимации для прогнозирования значения показателя «оборот общественного питания» в 2008 г.

Население г. Краснодар - 1 080 000 чел.

Емкость рынка мяса по г. в натуральном выражении, кг./год. Табл. 1

Структура потребление мяса в России

Табл. 2

Рис. 2

Расчетная ёмкость рынка свинины по г. Краснодар в натуральном выражении, кг./год. Табл. 3

Принимаем стоимость 1 кг. мяса свиньи - 100 руб. Следовательно, емкость рынка мяса свиньи в ценовом выражении составляет около 1,535 млрд. руб./год. Объемы реализации свиней на убой в живом весе сельхозпредприятиями в 2008 году увеличились на 5,4%.. Максимальное увеличение реализации свиней в живом весе в СХП зафиксировано в Центральном ФО (19,7%).

Перерабатывающими предприятиями в октябре 2008 года было произведено свинины в парном весе на 5,3% больше, чем в сентябре 2008 года. По сравнению с сентябрем 2008 года в октябре 2008 года объемы импортных поставок свинины увеличились на 5,4%, а относительно аналогичного периода прошлого года импорт свинины в октябре 2008 года увеличился на 26,0%. Тройку лидеров стран-импортеров составляют Бразилия, США и Канада, суммарная доля которых в общем объеме импортных поставок составляет примерно 69,7%.

Рыночные ресурсы в октябре 2008 года, по сравнению с сентябрем 2008 года, сократились на 1,0%. Снижение ресурсов произошло за счет небольших остатков на начало месяца.

Мониторинг цен производителей на свинину, проведенный экспертами ИАМ в середине декабря 2008 года показал, что средняя цена производителей на живой скот ниже аналогичного показателя прошлого месяца на 11,6%. Средняя цена производителя на свиные полутуши 15 декабря 2008 года снизилась по сравнению с ценой на 15 ноября 2008 года на 8,2%, а средние цены на бескостную свинину в том же периоде сократилась в цене на 5,5%.

Согласно данным Росстата, за минувшую неделю индекс потребительских цен составил 100,2%, с начала месяца – 100,4%, с начала года – 112,0%. В 2007 году: с начала месяца – 100,6%, с начала года – 110,0%, в целом за ноябрь – 101,2%.

За прошедший период более всего подорожали куры – на 0,7%. Цены на яйца, мясные консервы, отдельные виды колбасных и кондитерских изделий выросли на 0,5-0,6%.

Одновременно мука, масло подсолнечное, сахар, рис и пшено подешевели на 0,1-0,5%.

Плодоовощная продукция в среднем подорожала на 0,3%, в том числе капуста и картофель – на 1,0% и 0,5%. На 0,6% подешевел лук репчатый.

Рис. 3

По полученным данным более трети опрошенных, приобретают 2-3 пары обуви в год (22% и 16% соответственно). Эту группу можно назвать наиболее многочисленной. Вторая по численности группа – люди, приобретающие в год более 3 пар, чуть менее четверти респондентов (4 пары – 9%, 5 пар – 4%, более 6 пар – 10%). Приблизительно равны доли россиян, купивших за последний год 1 пару (13%) и вообще не покупавших (15%), при этом 11% опрошенных затруднились ответить. Необходимо отметить, что опрос проводился среди взрослого населения, и не учитывает обувь для детей, подростков и специальную обувь.

Рис. 4

Анализ продажи иномарок в России 2008 год.

Табл. 4

Рис. 5

Тем не менее относительно прошлого года октябрь все еще остался благополучным месяцем. Продажи октября 2008 года на 9% лучше, чем продажи октября 2007 года. На фоне ведущих автомобильных европейских стран это выдающаяся цифра. Так, например, продажи автомобилей в Великобритании упали в октябре на 23%.

В октябре три четверти автокомпаний испытали на своей шкуре спад продаж. Среди компаний с наибольшими объемами продаж особенно сильно пострадали Nissan, Mazda и Hyundai. Относительно сентября их продажи упали на 40%, 26% и 25% соответственно. Причем Nissan и Hyundai не смогли превзойти и своих прошлогодних октябрьских результатов. Серьезно страдают в октябре продажи компаний Dodge (-61%), SsangYong (-57%), Jaguar (-48%), Chrysler (-40%), Saab (-39%).

Но есть марки, которые словно не замечают кризисной ситуации или вовремя принимают необходимые меры, чтобы их продукция не задерживалась на складах. Удивительны показатели Chevrolet, продажи которого растут с каждым месяцем. В октябре 2008 года Chevrolet продал на 44% больше автомобилей, чем месяцем ранее. Ford, Renault и Skoda не заметили кризиса – их продажи растут. SEAT продолжает наращивать присутствие на российском рынке, продажи растут, хоть и составляют в количественном исчислении пока мизерный результат. Японской Subaru также удалось нарастить продажи.

Емкость рынка - суммарный объем наличной иностранной валюты по всем источникам поступления, включая остатки в кассах уполномоченных банков на начало периода – в России в ноябре 2008 г снизилась на 26 проц и составила 23,2 млрд долл. Обороты межбанковского рынка уменьшились на 34 проц, обороты операций физических лиц - на 23 проц, до 8 млрд долл и 18,1 млрд долл соответственно. Такие данные приводятся в опубликованном сегодня Центральным банком РФ обзоре состояния внутреннего рынка наличной иностранной валюты за ноябрь 2008 г.

В ноябре 2008 г совокупный спрос населения на наличную иностранную валюту /сумма купленной в обменных пунктах, полученной по конверсии и снятой с валютных счетов наличной иностранной валюты/ снизился на 24 проц и составил 12,9 млрд долл. Тем не менее, его объемы оставались большими, превысив совокупный спрос в аналогичные периоды 2006 и 2007 гг примерно в 2 раза.

Спрос населения на европейскую валюту уменьшился по сравнению с предыдущим месяцем на 37 проц, на доллары США - на 11 проц. Доля доллара в структуре совокупного спроса возросла до 58 проц в ноябре относительно 50 проц в октябре, доля евро сократилась до 41 проц против 49 проц соответственно.

Существенно уменьшились объемы наличной иностранной валюты, снятой физическими лицами с валютных счетов, открытых в уполномоченных банках - до 3,3 млрд долл, что на 42 проц меньше, чем в предыдущем месяце. При этом евро было снято в два раза меньше, чем месяцем ранее, а долларов - меньше почти на треть.

В ноябре 2008 г чистый спрос населения на наличную иностранную валюту уменьшился по сравнению с предыдущим месяцем на 26 проц - до 7,6 млрд долл. Чистый спрос формировался исключительно за счет операций покупки-продажи наличной иностранной валюты физическими лицами в обменных пунктах уполномоченных банков.

Учитывая значительные объемы наличной иностранной валюты, оставшиеся в кассах с октября, уполномоченные банки ноябре 2008 г резко – в 2,3 раза - сократили ввоз в страну наличной иностранной валюты - с 13,4 млрд долл в октябре до 5,9 млрд долл в ноябре. Ввоз наличных евро уменьшился по сравнению с октябрем в 2,6 раза, долларов - в 1,9 раза.

Таким образом, в ноябре 2008 г на рынке наличной иностранной валюты наблюдалось существенное сокращение объемов всех операций, связанных с ее поступлением и расходованием. Остатки наличной иностранной валюты в кассах уполномоченных банков уменьшились за месяц почти на 1,7 млрд долл и составили около 5,5 млрд долл.(рис.6)

Рис. 6

ВТБ (-32%), Газпромбанк (-32%), «Петрокоммерц» (-29%),

Русь-банк (-13%), Росбанк (-9%), «Зенит» (-8%) и «Уралсиб» (-3%).

Тор500 прибыльных банков за 9 месяцев 2008 года

Самые прибыльные и эффективные банки за 9 мес. 2008 года

Табл. 5

Рис. 7

От падения фондовых индексов пострадали даже самые консервативные портфели ценных бумаг. Так, Сбербанк, у которого вложения в ценные бумаг общим объемом 490 млрд руб. состоят преимущественно из гособлигаций, в третьем квартале получил убыток от операций с ценными бумагами в 0,3 млрд руб. У других госбанков убытки побольше. ВТБ за сентябрь получил по портфелю ценных бумаг убыток в размере 9,3 млрд руб., который член правления ВТБ Николай Цехомский связал в первую очередь с переоценкой. Рекордные убытки Газпромбанка за третий квартал в размере 4,3 млрд руб. в банке также связывают с негативной ситуацией на фондовых рынках. Ряд банков уверяет, что их убытки по ценным бумагам связаны исключительно с переоценкой. Так, в банке «Петрокоммерц», на треть сократившем прибыль, заявляют, что потери от переоценки являются временными и будут возмещаться по мере погашения облигаций, большинство из которых составляют государственные и муниципальные бумаги. С ликвидностью у банка все в порядке, «Петрокоммерц» является нетто-кредитором на рынке МБК, подчеркивают в пресс-службе банка.

По состоянию на 1 октября 2008 года в России было зарегистрировано 1123 банка. Однако, некоторые эксперты предрекают значительное сокращение их числа. Так согласно обзору инвестбанка "Ренессанс Капитал", в 2009 году в выгодном положении будут находиться лишь банки, входящие в тридцатку крупнейших; для остальных «будет актуальна тема слияния и поглощения».

Инвестбанк «Ренессанс Капитал» опубликовал аналитический отчет «Российские банки: любовь слабеет с каждым днем», в котором оценил перспективы банковского сектора страны в 2009 году. Главный вывод авторов обзора: в выигрышном положении окажутся лишь банки, входящие в тридцатку крупнейших; для остальных «будет актуальна тема слияния и поглощения». Как указывается в обзоре, опережающими темпами будут расти лишь пять госбанков, еще 25 крупнейших банков покажут в 2009 году прирост активов на уровне среднерыночного. «Менее крупные кредитные организации будут испытывать более серьезные трудности с финансированием и скорее всего будут расти более низкими, зачастую отрицательными темпами, и для многих из них будет актуальна тема слияния и поглощения».

Следует иметь в виду, что любой расчет емкости рынка имеет свои особенности, и порой требует введения определенных поправочных коэффициентов

Значимый вывод имея полную информацию о ёмкости интересующего Вас рынка?

1. Информация о ёмкости рынка необходима для того, что бы оценить положение компании в динамики: рост или стагнация.

Зачем нужно знать какая емкость рынка у того или иного продукта или группы товаров и какую долю занимает предприятие на рынке?

- прежде всего, для того, чтобы правильно оценить ситуацию и динамику изменений на рынке и, соответственно, принимать единственно верные управленческие решения, которые в дальнейшем и повлияют на жизнеспособность этого предприятия или товара которое оно производит (сбывает).

Специфика исследований емкости рынка может меняться в зависимости от того, к какой отрасли относится предприятие: для одних будет проще собрать необходимую информацию, для других сложнее. Те предприятия, которым удается собрать наиболее полезную информацию, имеют больше шансов на успех. Рыночные исследования емкости рынка отвечают на вопрос, существует ли рынок, маркетинговые исследования дают ответы на более практические вопросы: существует ли рынок данного товара, как на него выйти и закрепиться, посредством сбора информации.

Рыночные исследования емкости рынка предполагают тщательное изучение экономической конъюнктуры, связанной с изучением спроса и предложения на рынке и отдельных его сегментах, емкости и характера рынка, уровня цен и ценовой эластичности спроса и предложения, степени и условий рыночной конкуренции.

Рыночные исследования емкости рынка необходимы для принятия соответствующих решений на всех уровнях маркетинговой деятельности - стратегическом, тактическом и оперативном.

Рыночные исследование емкости рынка предполагает анализ и прогноз различных экономических и демографических, социальных, природных, политических и других условий и обстоятельств. Деятельность предприятия по исследованию товарных рынков совпадает с имеющимся в маркетинге способом изучения внешних рыночных условий рынка, из которых складывается жизненный цикл товара.

2. Котлер Ф. Основы маркетинга. - М., 2007.

3. Левшин М.Ф., Пономарёв В. В. Конъюнктура мировых товарных рынков. - М., 2008.

4. Маркетинг для профессионалов: Маркетинговые исследования: Г.А. Черчилль. - СПб: Питер, 2006.

5. Маркетинг: Учебник / А.Н. Романов, Ю.Ю. Корлюгов, С.А. Красильников и др.; Под ред. А.Н. Романова. - М.: Банки и биржи, ЮНИТИ: 2002.

6. Маркетинг: Учебник / А.Н. Романов, С.А. Красильников под ред. А. Н. Романова. - М: Банки и биржи, ЮНИТИ, 2006.

7. Настольная книга руководителя: Семь нот менеджмента: - М., 1998.

8. Основы маркетинга: Котлер Ф: пер. с англ. - М., 2007.

9. Основы маркетинга: Учебник М.:. Изд-во «Финпресс», 2008 – 650 стр.

10. Рубцов Б.Б. Мировые рынки ценных бумаг. - М., 2002.

11. Учебное пособие: Введение в предпринимательство: А.Б. Крутик А.Л. Пименова: - СПб., 2005.

12. Учебное пособие: Основы маркетинга: Ю.В. Морозов. - М., 2005.

13. Энциклопедия предпринимателя: Сост. С.М. Синельников, Т.Г. Соломоник, М.Б. Биржаков и др. - СПб., 1994.

7. Метод «Дельфи». Многоразовые индивидуальные опросы экспертов: оценки экспертов, полученные при первом опросе, предоставляются каждому эксперту с тем, чтобы он уточнил свою индивидуальную оценку с учетом мнения других экспертов. Процедуры уточнения мнений проводятся до тех пор, пока разброс мнений всех экспертов не будет соответствовать заранее определенному значению их дисперсии; окончательная прогнозная оценка емкости рынка является средней индивидуальных экспертных заключений.

8. Метод сводного индекса готовности приобретения продукции потенциальными потребителями. Потенциальные потребители продукции выражают свое отношение к степени привлекательности для них определенной групп продукции.

Методика расчета ёмкости рынка основанная на статистических данных, а так же ряд других методик.

Следует иметь в виду, что любой расчет емкости рынка имеет свои особенности, и порой требует введения определенных поправочных коэффициентов.

2. Анализ методов расчета емкости рынка на предприятиях России 2008 года

2.1 Метод расчета ёмкости рынка массового потребления

Рассматривается метод определения емкости рынков массового потребления на примере прогнозной оценки размера рынка общественного питания г. Белорецка в 2008 г. Предложенный метод позволяет получить достоверную оценку, основанную на математической интерпретации общедоступных статистических данных и прогнозных оценках специалистов маркетинговых и аналитических агентств.Рассматриваемый метод оценки емкости рынка массового потребления основан на анализе общедоступных показателей социально-экономического развития региона, в котором оценивается емкость исследуемого рынка, по сравнению с аналогичными данными в целом по стране или по отдельным регионам России, для которых известен размер данного рынка. Используемый пример расчета емкости рынка общественного питания г. Белорецка базируется на сравнительной оценке покупательной способности жителей Москвы и г. Белорецка. По официальным данным Департамента потребительского рынка г. Москвы, из 8 тысяч предприятий общественного питания столицы порядка 3 тысяч приходится на систему быстрого питания. В Москве — 121 стационарных фаст-фудов, 1001 точек на колесах и около 3,1 тысяч палаток и тележек, торгующих пирожками, хот-догами и шаурмой. Если в 2007 г. объем московского рынка общественного питания оценивался в пределах 300 млн. долл., то в 2008 г., по прогнозам MAGRAM Market Research, он составит более 480 млн. долл.

Таким образом, в 2007 г. среднестатистический житель Москвы (из расчета населения в 10,36 млн. человек) потратил на быструю еду в среднем 870 руб., а в 2008 г. этот показатель составит около 1400 руб. Рассчитаем коэффициент адаптации данных о московском рынке общественного питания для расчета емкости рынка общественного питания г. Белорецка. Значения показателей социально-экономического положения Москвы используются в расчетах как базовые по отношению к аналогичным показателям по г. Белорецка. Коэффициент адаптации (Ка) рассчитывается следующим образом:

Ка = К1 x К2 x К3,

где К1 — отношение темпа роста оборота розничной торговли в г. Белорецка к темпу роста оборота розничной торговли в Москве за один и тот же период в сопоставимых ценах;

К2 — отношение числа фиксированных наборов потребительских товаров и услуг, которое возможно купить на среднемесячную номинальную начисленную заработную плату в г. Белорецке, к аналогичному показателю в Москве на одну и ту же дату;

К3 — отношение темпа роста реальных денежных доходов населения в г. Белорецке к темпу роста реальных денежных доходов населения в Москве за один и тот же период.

В январе-июне 2007 г. темп роста оборота розничной торговли по сравнению с соответствующим периодом 2006 г. в сопоставимых ценах в Москве и г. Белорецка составил соответственно 7,2 и 12,2%. Таким образом, К1 = 1,69.

Стоимость фиксированного набора потребительских товаров и услуг2 в августе 2007г. в Москве и г. Белорецка составила соответственно 5318,1 и 2957,6 руб.

Среднемесячная номинальная начисленная заработная плата3 в августе 2007 г. в Москве и г. Белорецка составила соответственно 7559,2 и 3319,7 руб.

Таким образом, количество фиксированных наборов потребительских товаров и услуг, которое возможно купить на среднемесячную номинальную начисленную заработную плату, в августе 2007 г. в Москве и г. Белорецка составило соответственно 1,42 и 1,12. Таким образом, К2 = 0,79.

Темп роста реальных денежных доходов населения4 по сравнению с первым полугодием 2006 г. в Москве и г. Белорецка составил соответственно 18,9 и 6,1%. Таким образом, К3 = 0,32.

Значение коэффициента адаптации данных о московском рынке общественного питания для расчета емкости рынка общественного питания г. Белорецка на 1 сентября 2007 г. составляет:

Ка = 1,69 x 0,79 x 0,32 = 0,43.

Таким образом, в 2008 г. среднестатистический житель г. Белорецка потратит на быструю еду:

1400 руб. x 0,43 = 602 руб.

Население г. Белорецка по предварительным данным Всероссийской переписи населения, на конец 2006 г. составляло 1382,3 тыс. человек. Естественная убыль населения за шесть месяцев 2007 г. зарегистрирована на уровне 8,6 человек на 1000 человек населения, или 11,9 тыс. человек в абсолютном значении. При сохранении данной тенденции во втором полугодии 2007 г. население г. Белорецка на 1 января 2008 г. составит:

1382,3 тыс. человек — (11,9 тыс. человек x 2) = 1358,5 тыс. человек.

Прогнозируемая емкость рынка общественного питания г. Белорецка (на основании данных о московском рынке общественного питания и при использовании коэффициента адаптации для расчета емкости рынка общественного питания г. Белорецк) в 2008 г. составит:

602 руб. x 1358,5 тыс. человек = 817,82 млн. руб.

Наиболее надежна линия тренда, для которой значение R2 равно или близко к единице. В данном случае значение R2 составляет 0,91. Это свидетельствует о достаточной близости значений линии тренда к фактическим данным.(рис.1)

Рис.1 Регрессионный анализ с использованием линейной аппроксимации для прогнозирования значения показателя «оборот общественного питания» в 2008 г.

2.2 Расчет ёмкости рынка мяса (например, г. Краснодар)

Потребление мяса на душу населения по данным Госкомстата составляет не менее 49 кг./год на душу населения при рекомендуемой норме 74-75 кг./год.Население г. Краснодар - 1 080 000 чел.

Емкость рынка мяса по г. в натуральном выражении, кг./год. Табл. 1

| Емкость рынка мяса в натуральную величину, кг/год | |

| Расчетное значение | 52 920 000 |

Табл. 2

| 2008 год | ||

| наименование | кг | % |

| Говядина | 19 | 39 |

| Свинина | 14 | 29 |

| Мясо птицы | 12 | 24 |

| Прочее | 4 | 8 |

Рис. 2

Расчетная ёмкость рынка свинины по г. Краснодар в натуральном выражении, кг./год. Табл. 3

Принимаем стоимость 1 кг. мяса свиньи - 100 руб. Следовательно, емкость рынка мяса свиньи в ценовом выражении составляет около 1,535 млрд. руб./год. Объемы реализации свиней на убой в живом весе сельхозпредприятиями в 2008 году увеличились на 5,4%.. Максимальное увеличение реализации свиней в живом весе в СХП зафиксировано в Центральном ФО (19,7%).

Перерабатывающими предприятиями в октябре 2008 года было произведено свинины в парном весе на 5,3% больше, чем в сентябре 2008 года. По сравнению с сентябрем 2008 года в октябре 2008 года объемы импортных поставок свинины увеличились на 5,4%, а относительно аналогичного периода прошлого года импорт свинины в октябре 2008 года увеличился на 26,0%. Тройку лидеров стран-импортеров составляют Бразилия, США и Канада, суммарная доля которых в общем объеме импортных поставок составляет примерно 69,7%.

Рыночные ресурсы в октябре 2008 года, по сравнению с сентябрем 2008 года, сократились на 1,0%. Снижение ресурсов произошло за счет небольших остатков на начало месяца.

Мониторинг цен производителей на свинину, проведенный экспертами ИАМ в середине декабря 2008 года показал, что средняя цена производителей на живой скот ниже аналогичного показателя прошлого месяца на 11,6%. Средняя цена производителя на свиные полутуши 15 декабря 2008 года снизилась по сравнению с ценой на 15 ноября 2008 года на 8,2%, а средние цены на бескостную свинину в том же периоде сократилась в цене на 5,5%.

2.3 Расчет ёмкости рынка потребительских цен

Ругаемый всеми финансовый кризис положительно отразился на динамике роста потребительских цен – он замедлился.Согласно данным Росстата, за минувшую неделю индекс потребительских цен составил 100,2%, с начала месяца – 100,4%, с начала года – 112,0%. В 2007 году: с начала месяца – 100,6%, с начала года – 110,0%, в целом за ноябрь – 101,2%.

За прошедший период более всего подорожали куры – на 0,7%. Цены на яйца, мясные консервы, отдельные виды колбасных и кондитерских изделий выросли на 0,5-0,6%.

Одновременно мука, масло подсолнечное, сахар, рис и пшено подешевели на 0,1-0,5%.

Плодоовощная продукция в среднем подорожала на 0,3%, в том числе капуста и картофель – на 1,0% и 0,5%. На 0,6% подешевел лук репчатый.

Рис. 3

2.4 Расчет ёмкости рынка обуви

Емкость рынка обуви РФ составляет около 13 млрд. долларов и более 270 млн. пар обувиПо полученным данным более трети опрошенных, приобретают 2-3 пары обуви в год (22% и 16% соответственно). Эту группу можно назвать наиболее многочисленной. Вторая по численности группа – люди, приобретающие в год более 3 пар, чуть менее четверти респондентов (4 пары – 9%, 5 пар – 4%, более 6 пар – 10%). Приблизительно равны доли россиян, купивших за последний год 1 пару (13%) и вообще не покупавших (15%), при этом 11% опрошенных затруднились ответить. Необходимо отметить, что опрос проводился среди взрослого населения, и не учитывает обувь для детей, подростков и специальную обувь.

Рис. 4

2.5 Расчет емкости Авторынка

На российском рынке наблюдается не просто замедление роста продаж, а отчетливое падение рынка. В пиковом 2008 года продажи иномарок достигли 202 309 штук, в следующие месяцы таких цифр уже не наблюдалось. В октябре 2008г. иностранные компании продали в России только 169 115 автомобилей, что на 16% меньше октябрьского пика и на 6% меньше, чем месяцем ранее – в сентябре. Просто сезонным спадом это уже назвать нельзя.Анализ продажи иномарок в России 2008 год.

Табл. 4

| № | модель | 2008 г. Шт. | сентябрь 2008 г., Шт. | Октябрь 2008 г., Шт. | Изменение за месяц,% |

| 1 | Chevrolet | 199 288 | 23 490 | 16 353 | 43.64 |

| 2 | Hyundai | 171 497 | 12 105 | 16 110 | -24.86 |

| 3 | Toyota | 162 961 | 17 573 | 18 233 | -3.62 |

| 4 | Ford | 154 969 | 13 555 | 12 600 | 7.58 |

| 5 | Nissan | 127 459 | 8 659 | 14 372 | -39.75 |

| 6 | Mitsubishi | 99 011 | 9 549 | 10 085 | -5.31 |

| 7 | Renault | 92 647 | 8 707 | 8 400 | 3.65 |

| 8 | Daewoo | 87 779 | 7 710 | 8 795 | -12.34 |

| 9 | Opel | 85 567 | 7 516 | 7 758 | -3.12 |

| 10 | Kia | 78 483 | 5 380 | 6 924 | -22.30 |

Рис. 5

Тем не менее относительно прошлого года октябрь все еще остался благополучным месяцем. Продажи октября 2008 года на 9% лучше, чем продажи октября 2007 года. На фоне ведущих автомобильных европейских стран это выдающаяся цифра. Так, например, продажи автомобилей в Великобритании упали в октябре на 23%.

В октябре три четверти автокомпаний испытали на своей шкуре спад продаж. Среди компаний с наибольшими объемами продаж особенно сильно пострадали Nissan, Mazda и Hyundai. Относительно сентября их продажи упали на 40%, 26% и 25% соответственно. Причем Nissan и Hyundai не смогли превзойти и своих прошлогодних октябрьских результатов. Серьезно страдают в октябре продажи компаний Dodge (-61%), SsangYong (-57%), Jaguar (-48%), Chrysler (-40%), Saab (-39%).

Но есть марки, которые словно не замечают кризисной ситуации или вовремя принимают необходимые меры, чтобы их продукция не задерживалась на складах. Удивительны показатели Chevrolet, продажи которого растут с каждым месяцем. В октябре 2008 года Chevrolet продал на 44% больше автомобилей, чем месяцем ранее. Ford, Renault и Skoda не заметили кризиса – их продажи растут. SEAT продолжает наращивать присутствие на российском рынке, продажи растут, хоть и составляют в количественном исчислении пока мизерный результат. Японской Subaru также удалось нарастить продажи.

2.6 Расчет ёмкости рынка наличной иностранной валюты

Емкость рынка наличной иностранной валюты в России в ноябре 2008 г снизилась на 26 проц до 23,2 млрд долл – ЦБРЕмкость рынка - суммарный объем наличной иностранной валюты по всем источникам поступления, включая остатки в кассах уполномоченных банков на начало периода – в России в ноябре 2008 г снизилась на 26 проц и составила 23,2 млрд долл. Обороты межбанковского рынка уменьшились на 34 проц, обороты операций физических лиц - на 23 проц, до 8 млрд долл и 18,1 млрд долл соответственно. Такие данные приводятся в опубликованном сегодня Центральным банком РФ обзоре состояния внутреннего рынка наличной иностранной валюты за ноябрь 2008 г.