Курсовая на тему Фінансовий ринок 2

Работа добавлена на сайт bukvasha.net: 2014-07-22Поможем написать учебную работу

Если у вас возникли сложности с курсовой, контрольной, дипломной, рефератом, отчетом по практике, научно-исследовательской и любой другой работой - мы готовы помочь.

Предоплата всего

от 25%

Подписываем

договор

ЗМІСТ

Вступ1. Сутність фінансового ринку

1.1. Складові фінансового ринку

1.2. Економічний зміст поняття «фінансовий ринок»

2. Функції фінансового ринку

2.1. Характеристика функцій фінансового ринку

2.2. Механізм фінансового ринку

3. Структура ринку фінансових ресурсів. Його суб’єкти

3.1. Суб'єкти фінансового ринку та їх класифікація

3.2. Функції суб'єктів (учасників) фінансового ринку

3.3. Інститути інфраструктури фінансового ринку

4. Класифікація фінансових ринків

4.1. Інтеграція фінансових ринків

Висновки

Список використаних джерел

Додатки

ВСТУП

Перш ніж вести мову про фінансовий ринок треба дати визначення терміну „фінанси”. Термін finansia виник в

- по-перше, грошові відносини між двома суб’єктами;

- по-друге, в процесі цих відносин формувався загальнодержавний фонд грошових коштів - бюджет. Як наслідок, ці відносини носили фондовий характер;

- по-третє, постійне надходження коштів до бюджету не було б забезпечене без податків, зборів та інших платежів державно-примусового характеру.

Фінанси – це сукупність грошових відносин, в процесі яких здійснюється формування і використання фондів грошових ресурсів (державних, недержавних) для здійснення економічних, соціальних і політичних задач.

У фінансових відносинах виділяються три, пов’язані між собою, сфери: фінанси господарських суб’єктів, страхових, державних суб’єктів. Формуються фінансові ресурси за рахунок: власних і прирівняних до них засобів (акціонерний капітал, пайові внески, прибуток від основної діяльності, цільові надходження та інше); мобілізовані на фінансовому ринку як результат перерозподілу (бюджетні субсидії, субвенції та ін.). Державні фінанси є засобом перерозподілу вартості суспільного продукту й частки національного багатства. Основу державних фінансів становить бюджет. Окремо в системі державних фінансів виділено позабюджетні фонди для фінансування окремих цільових програм (Пенсійний фонд, фонд соціального страхування, фонд зайнятості).

Фінанси – один з важливих інструментів, за допомогою яких здійснюється вплив на економіку підприємства, регіону, країни. Фінансовий механізм являє собою систему організації, планування і використання фінансових ресурсів. До складу фінансового механізму входять:

а) фінансові інструменти;

б) фінансові прийоми і методи;

в) забезпечуючи підсистеми (правове, нормативне, інформаційне, програмне забезпечення).

Фінансові інструменти (грошові кошти, цінні папери, форвардські контракти, фьючери і свопи) – різні форми короткострокового і довгострокового інвестування, торгівля якими здійснюється на фінансових ринках.

1. Сутність фінансового ринку.

Функцiонування ринкової економiки грунтується на функцiонуваннi рiзноманiтних ринкiв, якi можна згрупувати в два основні класи: ринки виробленої продукцiї (товарів та послуг) та ринки трудових i фiнансових pecypcів. На ринку фiнансових pecypciв зустрiчаються такi, в яких у процесi господарювання виникає потреба в коштах для розширення їх дiяльностi, а також такі, у яких накопичуються заощадження, що можуть бути використанi для iнвестицiй. Саме на ринку фiнансових pecypciв, або фiнансовому ринку, вiдбувається перелив коштiв, при якому вони перемiщуються вiд тих, хто має їх надлишок, до тих, хто потребує iнвестицiй. При цьому, як правило, кошти спрямовуються вiд тих, хто не може їх ефективно використати, до тих, хто використовує їх продуктивно. Це сприяє не тiльки пiдвищенню продуктивностi та ефективностi економiки в цiлому, а й полiпшенню економiчного добробуту кожного члена суспiльства.

На фiнансовому ринку тi, що мають вiльнi фiнансовi ресурси, передають їх на рiзних умовах iншим учасникам ринку, якi опосередковано через суб'ектiв ринку або безпосередньо використовують залученi ресурси для фiнансування рiзних галузей економiки, забезпечення потреб населення та потреб державного бюджету. Фiнансовi ресурси надаються на умовах позики або на умовах спiввласностi, коли iнвeстор набувае прав власностi на придбанi за iнвecтoвaнi кошти матерiальнi чи нематерiальнi активи.

1.1. Складові фінансового ринку.

Позика оформляється рiзними видами боргових цiнних паперiв, банкiвського, комерцiйного чи державного кредиту. Платою за використання позичкового капiталу виступає процент, який залежить від структури попиту та пропозицii на позичковий капiтал i може коригуватись у той чи iнший бiк, забезпечуючи iнвecтopy вищий або нижчий рівень прибутку. 3 одного боку, piвeнь процентної ставки має бути нижчим вiд ставки прибутку від використання залучених pecypciв, щоб позичальник мав змогу погасити позику та забезпечити зростання власного капiталу. 3 другого боку, процентна ставка має забезпечити iнвecтopy прибуток від надання коштiв у позику, а також компенсувати втрати від знецiнення pecypciв внаслiдок iнфляцii та ризикiв вiд здiйснення конкретних iнвестицiй. Реальна ставка прибутку на позичковий капiтал вiдповiдає середнiм темпам зростання економiки з поправкою на ризик здiйснення конкретних iнвестицiй. Чим ефективнiше функцiонує ринок позичкового капiталу, тим бiльшою мiрою процентна ставка на позиковий капiтал вiдповiдає ризику iнвестицiй i ефективностi конкретної галузi економiки та eкoнoмiки в цiлому.

Рівень прибутку на iнвестицii в акцiонерний капiтал визначається piвнeм рентабельностi конкретного виробництва та ринковою кон'юнктурою, що впливає на ринкову капiталiзацiю корпорацii. Рівень прибутку на акцiонерний капiтал значною мiрою вiдповiдає рiвню ефективностi конкретного виробництва i в разi неефективної дiяльностi може забезпечити інвестору нульову або вiд'ємну ставку прибутку. Інвecтop - власник aкцii подiляє ризик iнвестицiй з iншими акцiонерами пiдприємницької структури i тому прибуток на iнвeстицiї в акції може коливатись у значних межах. На вiдмiну вiд прибутку на акцiонерний капiтал процент на позичковий капiтал у цiлому мeнш пов'язаний iз поточною фiнансово-господарською дiяльнiстю конкретного суб'єкта господарювання i в основному визначається кон'юнктурою ринку.

Передача в користування фiнансових pecypciв на фiнансовому ринку оформляється тим чи iншим фiнансовим інструментом. Якщо ресурси передаються на умовах позики, це оформляється вiдповiдними iнструментами позики – борговими цiнними паперами (облiгацiями, векселями, ощадними сертифiкатами тощо) або рiзними видами кредитних інструментів. Якщо інвестор вкладає кошти в aкцioнepний кaпiтал, така операцiя оформляється iнструментами власностi - акцiями. Платою за нaдaнi в позику ресурси виступає процент, а при безстроковому інвестуванні коштів в акцiонерний капiтал - прибуток у виглядi дивiдендiв i капiтaлiзований прибуток, що направляється на збiльшення власного капiталу корпорацii.

Оскiльки передача в користування капiталу вiдбувається через продаж фiнансових активiв, якi вiдображають права на отримання доходу на вкладений капiтал, фiнансовий ринок можна визначити як ринок, на якому випускають, продають i купують фiнансовi активи. Фінансовий ринок являє собою систему економiчних та правових вiдносин, пов'язаних iз купiвлею-продажем або випуском та обiгом фiнансових активiв. Суб'єктами цих вiдносин виступають держава, а також ті, хто бажає передати в користування вiльнi фiнанcовi ресурси, ті, якi потребують iнвестицiй, та фiнансовi посередники, якi на стабiльнiй, впорядкованiй основі забезпечують перерозподiл фiнансових pecypciв серед учасникiв ринку. Іншими словами фінансовий ринок – це грошові відносини, що склалися в процесі купівлі – продажу фінансових активів під впливом попиту та пропозиції на позиковий капітал, рух якого втілюється в цінних паперах.

Осiб, якi iнвестують кошти в дiяльнiсть iнших суб'єктiв ринку, купуючи певнi фiнансовi активи, називають інвесторам та власниками фінансових активів - акцiй, облiгaцiй, депозитiв тощо. Тих, хто залучає вiльнi фiнансовi ресурси через випуск та продаж iнвecторам фiнансових активiв, називають емітентами таких активів. Кожен фiнансовий актив є активом інвестора - власника активу та зобов'язанням того, хто емітував даний актив.

Торгiвля фiнансовими активами мiж учасниками ринку вiдбувається за посередництвом рiзноманiтних фiнансових iнститутiв. Саме вони забезпечують неперервне функцiонування ринку, розмiщення серед інвесторів нових та обiг на ринку емiтованих ранiше активiв. Наявнiсть на фiнансовому ринку великої кiлькостi фiнансових посередникiв з широким спектром послуг сприяє загостренню конкуренції мiж ними, а отже, зниженню цiн на рiзнi види фiнансових послуг. Чим бiльш розвинений та конкурентний фiнансовий ринок, тим меншою є винагорода фiнансових посередникiв за наданi iншим учасникам ринку послуги. Фiнансовi посередники є необхiдними учасниками фiнансового ринку, якi забезпечують iнвecтopaм оперативне вкладення коштiв у фiнансовi активи та вилучення коштiв з процесу iнвестування. Учасникам ринку, якi потребують iнвестицiй, фiнансовi посередники допомагають залучити кошти за вiдповiдну своїй конкурентнiй позицiї плату. Чим вища конкурентна позицiя позичальника на ринку, тим нижчою є плата за користування фiнансовими ресурсами.

1.2. Економічний зміст поняття «фінансовий ринок»

Фінансовий ринок – це вся система економічних відносин, що виникають між його прямими учасниками при формуванні попиту і пропозиції на специфічні послуги – фінансові послуги, пов’язані з процесом купівлі-продажу, розподілу та перерозподілу фінансових активів, які знаходяться у власності економічних суб’єктів національної, регіональної та світової економіки.

Як економічна категорія фінансовий ринок виражає економічні відносини між суб’єктами економіки з приводу реалізації вартості та споживчої вартості, укладеної у фінансових активах. Ці економічні відносини визначаються об’єктивними економічними законами і фінансовою політикою держави, впливом політичних партій та кланів (особливо в сучасній Україні на стадії становлення цивілізованої державності), які формують в остаточному підсумку сутність фінансового ринку, тобто зв’язки і відносини як на самому ринку, так і у його взаємозв’язку з іншими економічними категоріями. Економічні відносини та взаємозв’язки, які виникають на фінансовому ринку, визначаються об’єктивними економічними законами, фінансовою політикою держави та реальною потребою суб’єктів економіки здійснювати заощадження та інвестиції, надавати та брати грошові кошти в борг. На фінансовому ринку діють закони попиту та пропозиції, граничної корисності, конкуренції, що зумовлюють реальні можливості функціонування всіх суб’єктів економіки відповідно до умов ринкової економіки. На фінансовому ринку відбувається суспільне визначення якості та ціни фінансів.

Інвестування, як було відзначено вище, забезпечується через якісно розвинений фінансовий ринок. Чим же цей ринок та його сегменти відрізняються від інших? Головна відмінність їх у тому, що товаром на цих ринках виступають фінансові активи.

Фінансові активи в системі національних рахунків класифікуються у семи основних категоріях. До них належать: золото і спеціальні права позики (СПЗ), готівка і депозити, цінні папери, крім акцій, позики, акції та інший акціонерний капітал, страхові технічні резерви, інші рахунки до одержання або до оплати.

Фінансові активи включають також монетарне золото і спеціальні права запозичення (СПЗ) міжнародного валютного фонду, утримувачі яких розглядають їх як фінансові вимоги. Монетарне золото і спеціальні права запозичення відносяться до активів, за якими не буває невиконаних зобов’язань. До монетарного золота відноситься золото у формі монет, злитків або брусків не менше ніж 995 проби. Право власності на монетарне золото належить центральному (Національному) банку і центральному уряду. Отже, фінансові активи складаються з фінансових вимог, що виставляються боржнику і надають право кредитору на одержання від нього платежу.

В інтересах розуміння фінансових активів і зобов’язань доцільно виходити з їхнього загального визначення. У системі національних рахунків активи визначаються як об’єкти, що мають вартість і знаходяться у власності економічних суб’єктів, від яких слід очікувати в майбутньому одержання прибутку або інших доходів.

Фінансові активи відповідають цьому визначенню як засоби накопичення вартості. Володіння акціями та іншими цінними паперами приносять їхнім володарям прибуток від власності, а також холдинговий прибуток. Одержують прибуток від власності власники більшості акцій. Кредиторам виплачується відсоток за вкладами.

Характерною ознакою фінансових активів є обов’язковість вимог до інших інституційних одиниць, які, будучи позичальниками, несуть зобов’язання перед своїми кредиторами. Фінансові зобов’язання – це зобов’язання боржника перед своїм кредитором на оплату вимог, що йому виставляються.

У цілому, фінансовий ринок (ринок фінансових послуг) – це узагальнена назва тих ринків, де проявляється попит і пропозиція на різні фінансові активи (фінансові послуги), це сукупність усіх фінансових активів країни, що є сферою реалізації фінансових активів і фінансових відносин між продавцями та покупцями цих активів. Тобто поняття «фінансовий ринок» – це саморегулююча система ринків, де концентрується попит і пропозиція на різні фінансові активи та послуги, що пов’язані з придбанням активів; це сфера економічних відносин між суб’єктами ринку в процесі формування та реалізації попиту і пропозиції фінансових активів. З організаційної точки зору, фінансовий ринок є системою самостійних окремих ринків (сегментів), у кожному з яких виділяються ринки конкретних видів фінансових активів (сегменти).

Відомо, що послуги створюються не тільки у виробництві, але й у сфері обміну. Обов’язковою умовою процесу обміну є еквівалентність, що передбачає безумовне отримання блага за певну грошову суму. Фінансовий актив, як і будь-який інший товар, має споживчу та мінову вартість. Згідно з дією законів ринку, ціна на товар формується під впливом попиту та пропозиції, порівняння показників конкуруючих виробників. За умов ринкової конкуренції ціна на фінансовому ринку утримується у певних межах. Мінова вартість проявляється через ціну, яка набуває форми страхового тарифу, відсотка за кредит, дивіденду за цінними паперами тощо. У певному розумінні віднесення фінансового ринку до сфери обміну є питанням досить проблемним. Це означає, що не на всіх сегментах фінансового ринку, наприклад, страховому, передбачається еквівалентність.

2. Функції фінансового ринку.

Сутність та роль фінансового ринку в економіці держави найбільш повно розкривається в його функціях, основними з яких є:1) мотивована мобілізація заощаджень приватних осіб, приватного бізнесу, державних органів, зарубіжних інвесторів та трансформація акумульованих грошових коштів у позичковий та інвестиційний капітал;

2) реалізація вартості, втіленої у фінансових активах, та організація процесу доведення фінансових активів до споживачів (покупців, вкладників);

3) перерозподіл на взаємовигідних умовах грошових коштів підприємств із метою їх ефективнішого використання;

4) фінансове обслуговування учасників економічного кругообігу та фінансове забезпечення процесів інвестування у виробництво, розширення виробництва та дольової участі на основі визначення найбільш ефективних напрямів використання капіталу в інвестиційній сфері;

5) вплив на грошовий обіг та прискорення обороту капіталу, що сприяє активізації економічних процесів;

6) формування ринкових цін на окремі види фінансових активів;

7) страхова діяльність та формування умов для мінімізації фінансових та комерційних ризиків;

9) кредитування уряду, місцевих органів самоврядування шляхом розміщення урядових та муніципальних цінних паперів;

10) розподіл державних кредитних ресурсів і розміщення їх серед учасників економічного кругообігу тощо.

2.1. Характеристика функцій фінансового ринку.

Фiнансовi ринки виконують ряд важливих функцiй:

1. 3абезпечують таку взаємодію покупців та продавців фiнансових активiв, у результатi якої встановлюються ціни та фiнанcoвi активи, що зрiвноважують попит i пропозицію на них, при цьому.

На фiнансовому ринку кожен iз iнвecтopiв має певнi мiркування щодо дохiдностi та ризикованності своїх майбутнiх вкладень у фiнанcовi активи. При цъому, звичайно, ним враховується iснуюча на фiнансовому ринку ситуацiя: мiнiмальнi процентнi ставки та piвнi процентних ставок, що вiдповiдають рiзним рiвням ризику. Емiтенти фiнансових активiв, для того щоб бути конкурентоспроможними на фiнансовому ринку, прагнуть забезпечити iнвecтopaм необхiдний рiвень дохiдностi їх фiнансових вкладень. У такий спосiб на ефективно дiючому фiнансовому ринку формується рiвноважна цiна на фiнансовий актив, яка задовольняє й інвесторів i емітентів, i фiнансових посередникiв.

2. Фiнансовi ринки запроваджують механізм викупу в інвесторів належних їм фiнансових активів i тим самим пiдвищують лiквiднiсть цих aктівів.

Викуп у інвесторів фiнансових активiв забезпечують фiнансовi посередники - дилери ринку, якi в будь-який момент, коли це потрiбно інвесторам, готові викупити фiнансовi активи, що їм належать. Чим ефективнiше функцiонує фiнансовий ринок, тим вищу лiквiднiсть він забезпечує фiнансовим активам, що перебувають в обiгу на ньому, оскiльки будь-який інвестор може швидко i практично без втрат у будь-який момент перетворити фiнансовi активи на готівку.

Фiнансовi посередники завжди готові не тiльки викупити фiнанcовi активи, а й продати їх інвесторам у разi потреби. 3дiйснюючи на постiйнiй основні викуп i продаж фiнансових активiв, фiнанcовi посередники не тiльки забезпечують лiквiднiсть фiнансових активiв, що є в обiгу на ринку, а й стабiлiзують ринок, протидiють значним коливанням цiн, якi не пов'язанi зi змiнами в реальнiй вapтocті фiнансових активiв та змiнами в дiяльностi емітентів цих активiв.

3. Фiнансовi ризики сприяють знаходженню для кожного з кредиторiв (позичальників) контрагента угоди, а також суттєво зменшують витрати на проведення операцiй та iнформацiйнi витрати.

Фiнансовi посередники, здiйснюючи великi обсяги операцiй з інвестування та залучення коштiв, зменшують для учасникiв ринку витрати i вiдповiднi ризики вiд проведення операцiй iз фiнансовими активами. Як на ринку акцiй та облiгацiй, так i на кредитному ринку саме посередники вiдiграють вирiшальну роль у перемiщеннi капiталiв. Особливо помiтна ця роль при фiнансуваннi посередниками корпорацiй, що мають не найвищий кредитний рейтинг, i кiлькiсть яких є значною в ycix країнах cвiту. Фiнансовi посередники зменшують витрати через здiйснення економiї на масштабi операцiй i вдосконалення процедур оцiнювання цiнних паперiв, емітентів та позичальникiв на кредитному ринку.

2.2. Механізм фінансового ринку.

Тимчасово вільний капітал, який перебуває у формі суспільних заощаджень, тобто грошових та інших фінансових ресурсів населення, підприємств, державних органів, не витрачений на споживання і реальне інвестування, залучається через механізм фінансового ринку окремими його учасниками для наступного ефективного використання в економіці країни.

Механізм функціонування фінансового ринку забезпечує виявлення обсягу і структури попиту на окремі фінансові активи та своєчасне його задоволення в межах всіх категорій споживачів, які тимчасово мають потребу в залученні капіталу із зовнішніх джерел.

Функція фінансового ринку, що полягає в організації процесу доведення фінансових активів до споживача, виявляється через створення мережі різноманітних інститутів з реалізації фінансових активів (банків, бірж, брокерських контор, інвестиційних фондів, фондових магазинів, страхових компаній і т.п.). Її завдання полягає в створенні нормальних умов для реалізації грошових ресурсів (заощаджень) споживачів (покупців, вкладників) в обмін на фінансові активи, що їх цікавлять.

Задовольняючи значний обсяг і широке коло інвестиційних потреб господарюючих суб’єктів, механізм фінансового ринку через систему ціноутворення на окремі інвестиційні інструменти виявляє найбільш ефективні сфери і напрями інвестиційних потоків з позицій забезпечення високого рівня дохідності капіталу, який використовується із цією метою.

Зміст функції фінансового забезпечення процесів інвестування полягає в створенні фінансовим ринком умов для залучення (концентрації) підприємцем фінансових ресурсів, необхідних для розвитку виробничо-торгового процесу. Процес залучення фінансових ресурсів містить у собі як накопичення капіталу, так і взяття його в борг (позика), у найм (селенг).

Сутність функції впливу на грошовий обіг зводиться до створення фінансовим ринком умов для безупинного переміщення грошей у процесі здійснення різноманітних платежів і регулювання обсягу грошової маси в обігу. Через дану функцію здійснюється реалізація на фінансовому ринку грошової політики держави. Від усталеності грошового обігу залежить усталеність фінансового ринку.

Ринковий механізм ціноутворення на фінансовому ринку протилежний державному, хоча і перебуває під певним впливом державного регулювання. Він дозволяє повністю врахувати поточне співвідношення попиту і пропозиції за різними фінансовими активами, яке формує відповідний рівень цін на них; максимальною мірою задовольнити економічні інтереси продавців і покупців фінансових активів.

Робота з таким специфічним товаром, як фінансовий актив, передбачає наявність каналів, за якими грошові кошти (фінансові активи) переміщуються від власників заощаджень до користувачів коштів. Це переміщення може здійснюватись за двома напрямами: каналами прямого та непрямого інвестування. Можна виділити два види каналів прямого фінансування: дольова участь і фінансування шляхом одержання позик. У першому випадку власник заощаджень шляхом обміну одержує право на дольову участь у власності фірми або на умовах пайовика, або на умовах акціонера. А при позиках фірми одержують грошові кошти у вигляді інвестицій в обмін на зобов’язання виплатити ці гроші у майбутньому з обумовленим відсотком, при цьому правом власності власник грошового внеску не володіє.

При непрямому фінансуванні заощадження населення, пересуваючись до фірм, проходять через так званих фінансових посередників, до числа яких можна віднести: банки, фінансові, страхові, інвестиційні компанії, позиково-ощадні асоціації, пенсійні фонди та фонди грошового ринку. У США, наприклад, близько 2/3 щорічного обсягу інвестицій проходить саме каналами непрямого фінансування.

Фінансовий ринок пов’язаний із здійсненням кваліфікованого посередництва між продавцем і покупцем фінансових активів. Такі фінансові посередники добре обізнані зі станом поточної фінансової кон’юнктури, умовами здійснення угод з різними фінансовими інструментами та в найкоротші терміни можуть забезпечити зв’язок продавців і покупців. Фінансове посередництво сприяє прискоренню не тільки фінансових, але і товарних потоків, забезпечує мінімізацію пов’язаних з цим суспільних витрат.

Наявність фінансового ринку та фінансових інститутів, що забезпечують його функціонування, допомагає мобілізувати великий обсяг заощаджень, ефективніше їх розмістити та знизити ризики, ніж це можуть зробити окремі вкладники, а також сприяє скороченню оперативних витрат; об’єднанню та диверсифікації ризиків; розвиткові спеціалізованих консультаційних послуг з управління ризику, перспектив інвестицій, оцінки платоспроможності тих, хто їх залучає; задоволенню потреб вкладників у ліквідності та безпечності; задоволенню потреб інвесторів у терміновому вкладенні вільних коштів.

Фінансовий ринок виробив власний механізм страхування цінового ризику (і відповідно систему спеціальних фінансових інструментів), який в умовах нестабільності економічного розвитку країни та кон’юнктури фінансового і товарного ринків дозволяє знизити до мінімуму фінансовий та комерційний ризик продавців і покупців фінансових активів і реального товару, пов’язаний зі зміною цін на нього. Крім того, в системі фінансового ринку отримала широкого розвитку пропозиція різноманітних страхових послуг.

Вищеназвані функції фінансовий ринок здійснює переважно через: відкриття банківських рахунків і заснування спеціальних фондів (пенсійних, страхових тощо); надання банківських кредитів, комерційних та інших позичок; здійснення операцій із цінними паперами підприємств та держави (акціями, облігаціями) тощо.

Забезпечуючи мобілізацію, розподіл і ефективне використання вільного капіталу, забезпечення в найкоротші терміни потреби в ньому окремих господарюючих суб’єктів, фінансовий ринок сприяє прискоренню обороту використаного капіталу, кожний цикл якого генерує додатковий прибуток і приріст національного доходу в цілому.

Ці функції і обумовлюють структуру фінансового ринку.

3. Структура ринку фінансових ресурсів. Його суб’єкти.

3.1. Суб'єкти фінансового ринку та їх класифікація

На ринках діють суб’єкти ринку (продавці – посередники – покупці), які беруть участь у торговельних операціях різних специфічних товарів – інструментів ринку. Характер (тактика) поведінки суб’єкта на ринку залежить від мети, яку він поставив перед собою (стратегія).

Суб’єктами фінансового ринку є:

- фізичні особи;

- юридичні особи;

- фінансові посередники, які отримують для управління гроші клієнтів і повинні, виконуючи правила й вимоги банківського та інвестиційного менеджменту, одержати дохід у розмірі, що дозволяє задовольнити вимоги клієнтів, та мати норму прибутку, середню для цього виду діяльності.

Суб’єктами фінансового ринку можуть бути: практично кожний індивідуум як фізична особа, що не обмежена законом у правосуб’єктності та дієздатності; групи громадян (партнерів); трудові колективи; юридичні особи усіх форм власності.

Суб’єкти фінансового ринку класифікуються за формою та функціями.

За формою:

- господарчі суб’єкти;

- домашні господарства;

- держава;

- місцеві органи влади.

За функціями:

- емітенти;

- інвестори;

- інституційні інвестори;

- фінансові посередники;

- інститути інфраструктури ринку тощо.

Найпоширенішими є три основні форми підприємництва (бізнесу): одноосібне володіння; товариства; корпорації.

Узагальнюючим для всіх цих форм є поняття фірми, тобто всі вони є юридичними особами, суб’єктами як ринкової економіки, так і учасниками ринку фінансових послуг.

На ринку грошей продаються і купуються грошові кошти на короткий термін.

До ринку капіталів належать довготермінові капітали, тобто вкладання коштів на тривалий період часу.

Ринок короткотермінових банківських кредитів (ринок позичкового капіталу) охоплює відносини, що виникають з приводу акумуляції кредитними установами грошових коштів підприємств, населення і надання їх у вигляді короткотермінових позик на умовах поверненості.

Ринок короткотермінових фінансових активів має справу з частками капіталу (акціями), облігаціями, що погашаються в короткий час, векселями, заставними та іншими вимогами на реальний актив.

3.2. Функції суб'єктів (учасників) фінансового ринку

На ринку позичкових капіталів основними видами прямих учасників фінансових операцій є:

– кредитори. Вони характеризують суб’єктів фінансового ринку, які надають позичку у тимчасове користування під певний відсоток. Основною функцією кредиторів є продаж грошових активів (як власних, так і залучених) для задоволення різноманітних потреб позикоотримувачів у фінансових ресурсах. Кредиторами на фінансовому ринку можуть виступати: держава (здійснюючи цільове кредитування підприємств за рахунок загальнодержавного та місцевих бюджетів, а також державних цільових позабюджетних фондів); комерційні банки, які здійснюють найбільший обсяг і широкий спектр кредитних операцій; небанківські кредитно-фінансові установи;

– позичальники. Вони характеризують суб’єктів фінансового ринку, які отримують позики від кредиторів під певні гарантії їх повернення і за певну плату у формі відсотка. Основними позичальниками грошових активів на фінансовому ринку виступають держава (отримуючи кредити від міжнародних фінансових організацій і банків), комерційні банки (отримуючи кредити на міжбанківському кредитному ринку), підприємства (для задоволення потреб у грошових активах з метою поповнення оборотних коштів і формування інвестиційних ресурсів); населення (у формі споживчого фінансового кредиту, який використовується в інвестиційних цілях).

Валютний ринок – це розгалужена система механізмів, функціонування яких покликане забезпечити купівлю і продаж національних грошових одиниць та іноземних валют з метою їх використання для обслуговування міжнародних платежів.

На валютному ринку основними видами учасників валютних операцій є:

– продавці валюти. Основними продавцями валюти виступають: держава (реалізує на ринку через уповноважені органи частину валютних резервів); комерційні банки (мають ліцензію на здійснення валютних операцій); підприємства, які ведуть зовнішньоекономічну діяльність (реалізують на ринку свою валютну виручку за експортовану продукцію); фізичні особи (які реалізують наявну у них валюту через мережу обмінних валютних пунктів);

– покупці валюти. Основними покупцями валюти є ті ж суб’єкти, що й її продавці.

На ринку цінних паперів основними видами прямих учасників фінансових операцій є:

– емітенти. Вони характеризують суб’єктів фінансового ринку, які залучають необхідні фінансові ресурси за рахунок випуску (емісії) цінних паперів. На фінансовому ринку емітенти виступають виключно в ролі продавця цінних паперів із зобов’язанням виконувати всі вимоги, які випливають із умов їх випуску. Емітентами цінних паперів є держава (виконавчі органи державної влади та органи місцевого самоуправління), а також різноманітні юридичні особи, створені, як правило, у формі акціонерних товариств. Крім того, на національному фінансовому ринку можуть обертатись цінні папери, емітовані нерезидентами;

– інвестори. Вони характеризують суб’єктів фінансового ринку, які вкладають свої грошові кошти в різноманітні види цінних паперів з метою отримання доходу. Цей дохід формується за рахунок отримання інвесторами відсотків, дивідендів і приросту курсової вартості цінних паперів. Інвестори, які здійснюють свою діяльність на фінансовому ринку, класифікуються за такими ознаками: за своїм статусом вони поділяються на індивідуальних (окремі підприємства, фізичні особи) й інституціональних інвесторів (представлені різними фінансово-інвестиційними інститутами); залежно від цілі інвестування виділяють стратегічних (купують контрольний пакет акцій для здійснення стратегічного управління підприємством) і портфельних інвесторів (купують окремі види цінних паперів виключно в цілях отримання доходу); за приналежністю до резидентів на національному фінансовому ринку розрізняють вітчизняних та іноземних інвесторів.

На фiнансовому ринку постійно вiдбуваються процеси акумуляції, розподiлу та перерозподiлу вiльних фiнансових pecypciв серед галузей економiки. Передача фiнансових pecypciв вiд одних суб'ектiв ринку до iнших вiдбувається через рiзнi фiнансовi iнструменти, якi для інвесторів є фiнансовими активами, а для тих, хто потребує iнвeстицiй i виступає eмiтeнтoм фiнансових активiв, є зобов'язаннями.

На фiнансовому ринку здійснюється як пряме, так i непряме фiнансування, яке передбачає участь фiнансових посередникiв у процесах перемiщення капiталiв вiд одних учасникiв ринку до iнших. При прямому фiнансуваннi iнвестори беруть на себе істотну частину ризикiв i зазнають значних витрат з оцiнювання фiнансових активiв та їх емітентів.

3.3. Інститути інфраструктури фінансового ринку як суб'єкти фінансового ринку.

Ринкова економіка – це товарно-грошова економіка. Забезпечення просування товарно-грошових потоків здійснюють відповідні інститути загального та спеціального призначення. Вони утворюють інституційний елемент ринкової інфраструктури.

Відомо, що фінансові ринки складаються з великої кількості різноманітних «каналів», за якими грошові кошти «перетікають» від власників заощаджень до позичальників. Ці канали можна поділити на дві основні групи. До першої належать так звані канали прямого фінансування, тобто канали, за якими грошові кошти переміщуються безпосередньо від власників заощаджень до позичальників. Друга група – це канали непрямого фінансування. При непрямому фінансуванні грошові кошти, що переміщуються від домашніх господарств у напрямі фірм, проходять через особливі інститути, до числа яких відносяться, наприклад, банки, взаємні фонди, а також страхові компанії; ці організації називаються фінансовими посередниками. Фінансові посередники є водночас інститутами інфраструктури фінансового ринку.

При непрямому фiнансуваннi визначальну роль в iнвecтицiйному процесi вiдiграють фiнансовi посередники, якi забезпечують перемiщення коштiв вiд кредиторiв до позичальникiв та зменшують ризики i витрати, пов' язанi з iнвестуванням коштiв. Саме непряме фiнансування вiдiграє провiдну роль на ринку запозичень, оскiльки основним джерелом pecypciв для корпорацiй та багатьох iнших учасникiв ринку виступають кредитнi ресурси, якi надаються фiнансовими посередниками - комерцiйними банками, а не iнвecторами.

Основними суб'єктами ринку виступають iнститути позафiнансової сфери - держава, населення; професійнi учасники ринку - фiнансовi iнститути та iнститути iнфраструктури, а також iноземнi учасники ринку.

Інститути позафiнансової сфери - це юридичнi особи, резиденти певної держави, якi займаються виробництвом рiзноманiтних товapiв та наданням послуг, виключаючи фiнансовi послуги. До iнститутів позафiнансової сфери належать промисловi та сiльськогосподарськi пiдприємства, корпорацiї, установи, органiзацiї тощо. Разом з iноземними учасниками ринку вони або вистyпають iнвесторами, або емiтують i розмiщують на ринку власнi фiнансовi активи.

Основним джерелом фiнансування для нефiнансових iнститутiв, зокрема корпорaцiй, вистyпають банкiвськi кредити, iншi види позичок, облiгацiї та акцiї. Акцiї є важливим, але не основним джерелом фiнансових pecypciв пiдприємницьких структур, якщо мати на увазi первинний ринок, на якому i вiдбувається залучення вiльних фiнансових pecypciв корпорацiями. Основою формування корпоративних pecypciв є фiнансування за рахунок кредитiв, яке належить до непрямого фiнансування.

Корпорaцiї з високим кредитним рейтингом залучають кошти як на внутрiшньому, так i на зовнiшньому фiнансових ринках, надаючи перевагу ринку, де вартiсть капiталу менша. Вiтчизнянi пiдприемницькi структури мають обмеженi можливостi щодо залучення коштів на мiжнародному ринку. На нацiональному ринку вони вистyпають переважно як позичальники на кредитному ринку, а також eмiтенти акцiй та векселiв, не використовуючи з об'єктивних причин таке потужне джерело фiнансування, як корпоративнi облiгації.

Фінансово-економічний механізм ринку фінансових послуг передбачає наявність об’єкта управління – інфраструктури фінансового ринку. Перехідний характер української економіки зумовлює необхідність формування розвиненої ринкової інфраструктури, яка забезпечуватиме нормальне функціонування економіки країни.

Ринкова інфраструктура – це система установ і організацій (банків, бірж, страхових компаній, консультаційних та інформаційно-маркетингових фірм тощо), які забезпечують вільний рух товарів і послуг на ринку.

Залежно від видів ринку вона поділяється на інфраструктуру ринку капіталу, ринку засобів виробництва, ринку праці.

Об’єкти ринкової інфраструктури здійснюють правове та економічне консультування підприємців і захист їхніх інтересів у різних структурах, забезпечують фінансову підтримку, кредитування разом із лізингом, аудитом, страхуванням нових господарських формувань, сприяють матеріально-технічному забезпеченню та реалізації продукції підприємств, регулюють рух робочої сили тощо.

Стан інститутів ринкової інфраструктури неоднорідний як з кількісної, так і з якісної точок зору. Зміст ринкової інфраструктури не може бути зведений до сукупності лише інституціональних елементів.

У сучасній ринковій інфраструктурі прийнято виділяти інформаційний елемент. Це інформаційні мережі та потоки, асоціації чи добровільні об’єднання, що представляють інтереси інших інститутів «знизу» (наприклад, Асоціація українських банків). А також інститути, що забезпечують зворотний зв’язок між суб’єктами ринкових відносин (наприклад, засоби масової інформації).

Під законодавчим елементом інфраструктури розуміють відповідну частину господарського законодавства, що регламентує як діяльність інститутів ринкової інфраструктури, так і поведінку суб’єктів ринкових відносин. Власне, він задає «правила гри» в ринковій економіці.

Соціальний елемент відображає рівень ринкового мислення (менталітет) населення і його готовність дотримуватись правил і закономірностей функціонування ринку. Саме ці елементи визначають цілісність і завершеність як ринкової інфраструктури в цілому, так і окремих її елементів.

З огляду на викладене, механізм, що здійснює переміщення потоків грошових фондів від населення до виробництва створюється завдяки розвитку інфраструктури фінансового ринку. Автор розглядає інфраструктуру фінансового ринку в декількох контекстах. По-перше, фінансовий ринок та його інфраструктуру як певну автономну систему. Але з припущенням, що його автономність не абсолютна, тому що в реальному житті фінансовий ринок не існує ізольовано від всієї економіки. По-друге, розрізняє глобальну (на національному, світовому, міжнародному рівні) і локальну інфраструктуру фінансового ринку на рівні окремих регіонів (всередині країни або групи країн) та територіально-адміністративних утворень. Як суб’єкти фінансового ринку – інститути його інфраструктури, щоб в умовах ринкової економіки носять обслуговуючий характер щодо фінансового ринку і забезпечують його нормальне функціонування як на мікро-, так і на макроструктурних економічних рівнях, відображають внутрішній і зовнішній попит та пропозицію фінансових активів у рамках централізованої саморегулюючої системи глобальних та локальних фінансових ринків.

У сучасних умовах до інститутів інфраструктури фінансового ринку включають наступні структурні утворення: фондові та валютні біржі, комерційні банки, брокерські компанії, інвестиційних дилерів та андеррайтерів, системи міжбіржових і міжброкерських (міждилерських) зв’язків, інвестиційні компанії та фонди, трастові компанії та інвестиційні управляючі, фінансово-промислові групи або фінансові холдингові компанії, фінансові будинки або фінансові супермаркети, страхові компанії, пенсійні фонди, національну депозитарну систему, реєстраторів цінних паперів, інформаційно-консультативні центри, розрахунково-клірингові установи та інші кредитно-фінансові й інвестиційні інститути.

Населення виконує на ринку роль iнвecтopa, придбаваючи ті чи iншi цiннi папери або запозичуючи кошти на кредитному ринку. У кpaїнax з розвиненою ринковою економiкою до 70% населення вкладає кошти в рiзноманiтнi фiнансовi активи. 3начна частина населення отримує довгостроковi кредити на придбання житла та на iншi цiлi. В Україні тiльки незначна частина населення займається iнвeстуванням у цiннi папери. Дуже слабко в Україні представлено довгострокове кредитування населення банкiвськими установами, що є ознакою перехiдного перiоду з нестабiльним та нерозвиненим фiнансовим ринком. .

Представниками фінансових інститутів, без яких неможливе функцiонування фiнансового ринку, є комерцiйнi банки, кредитнi спiлки, iнвестицiйнi банкiвськi фiрми, пенсiйнi фонди, страховi та iнвестицiйнi компанii тощо. Основними видами дiяльностi фiнансових iнститутiв на ринку є:

- придбання на ринку одних фiнансових активiв i перетворення їx на iншi, якi задовольняють певним вимогам (трансформацiя активiв);

- торгiвля фiнансовими активами за свiй рахунок;

- купiвля-продаж фiнансових активiв вiд iмeнi клiентiв;

- допомога в створенні й розмiщеннi на ринку нових фiнансових активiв;

- консультації учасникам ринку щодо iнвестування;

- управлiння активами iнших учасникiв ринку.

Трансформацiя активiв, що здiйснюється фiнансовими посередниками, як правило, виконує хоча б одну з таких економiчних функцiй:

- узгодження термінів iнвестицiй;

- скорочення витрат при проведеннi операцiй;

- забезпечення платiжного механiзму.

Прикладом узгодження терменів iнвестицiй є дiяльнiсть банку щодо залучення короткострокових депозитiв та надання довгострокових кредитiв. При цьому за допомогою рiзноманiтних фiнансових iнcтpyмeнтів (державнi борговi цiннi папери, строкові контракти) банк вчасно виконує зобов'язання щодо повернення коштiв, розмiщених на короткострокових депозитах, та не порушує зобов'язань за наданими довгостроковими кредитами.

3абезпечення платiжного механізму є однiєю з найважливiших функцiй комерцiйних банкiв. При здiйсненнi розрахункiв вони перетворюють активи, що не можуть бути використанi для платежiв, на активи, якi можуть бути використанi для цiєї цiлi. Сьогоднi, коли переважна бiльшiсть розрахункiв вiдбувається в безготiвковiй формi, банки забезпечують здiйснення розрахункiв мiж учасниками ринку за допомогою кредитних карток, чекiв, платiжних доручень тощо.

Фiнансовi iнститути подiляють на двi основні категорії - депозитнi та недепозитнi. До депозитних iнститутiв належать комерцiйнi банки, ощaднi банки, ощадні та кредитнi acoцiaцii, кредитнi спілки. Основною функцiєю депозитних iнститутiв на ринку є залучення коштiв у виглядi депозитiв та надання позичок.

Комерційні банки здiйснюють кредитування суб'ектiв господарської дiяльностi та громадян за рахунок залучення коштiв пiдприємств, установ, органiзацiй, населення та iнших кредитних pecypciв. Основними операцiями комерцiйних банкiв кpiм залучення i розмiщення грошових вкладiв та кредитiв є розрахункове й касове обслуговування клiентiв, операції з цiнними паперами, довiрчi операції, видача поручительств, гарантiй та iнших зобов'язань, надання консультацiйних послуг тощо.

Комерцiйнi банки виступають основними постачальниками кредитних pecypciв на ринку i вiдiграють вирiшальну роль у фiнансуваннi корпорaцiй, залученнi та розмiщеннi фiнансових pecypciв серед галузей економiки. 3алежно вiд специфiки державного регулювання конкретного нацiонального ринку комерцiйнi банки виконують для учасникiв ринку ширше чи вужче коло оперaцiй з фiнансовими активами.

Ощаднi банки та ощаднi i кредитні асоціації є фiнансовими iнститутами, якi залучають кошти інвесторів у виглядi депозитiв i надають позики пiд заставу нepyxoмocті. Основним видом дiяльностi таких iнститутiв є фiнансування купiвлi нepyxoмoсті. Позики ощадних iнститутiв переважно мають довгостроковий характер.

Кредитні спілки є найменшими за обсягом активiв та наймолодшими серед депозтних фiнансових iнститутiв. Учасниками кредитних спiлок вистyпають фiзичнi особи, об'єднанi за якоюсь ознакою: спiльним мiсцем роботи, участю в однiй професiйнiй спiлцi чи однiй релiгiйнiй оргaнiзацiї. Головна мета кредитних спiлок - фiнансовий та соцiальний захист їx членiв через залучення особистих заощаджень членiв спiлки для взаємного кредитування.

До недепозитних iнститутiв належать iнвестицiйнi компанії, пенсiйнi фонди та страхові компанії.

Пенсiйнi фонди забезпечують працiвникiв доходом пiсля виходу на пенсiю у формi перiодичних виплат. 3асновниками пенсiйного фонду вистyпають корпорaцiї, приватнi фiрми, установи, спiлки, фiзичнi особи. Кошти залучаються до фонду через надходження перiодичних внecкiв як роботодавцiв, так i прaцiвникiв. До 90% активiв пенсiйних фондiв становлять акцiї та цiннi папери з фiксованим доходом, що обумовлюється специфiкою дiяльностi фондiв, а саме необхiднiстю здiйснювати перiодичнi виплати пeнcioнepaм протягом тривалого перiоду. Найбiльша частка в активах пенсiйних фондiв належить корпоративним цiнним паперам - акцiям та облiгацiям. Частина пенсiйних фондiв, як й iнвестицiйнi компанiї, наймають фiнансових посередникiв для забезпечення професiйного управлiння активами.

Cтpaxoвi компанії є фiнансовими посередниками, що здiйснюють виплати своїм клiентам при нacтaннi певних подiй, обумовлених у страховому полiсi. Власники полiсiв сплачують страховiй компанiї премiї в обмiн на зобов'язання сплатити обумовленi суми в майбутньому при нacтaннi певних подiй. Страхова премiя є платою за страхування, яку власник полiса вносить страховiй компанії згiдно з договором страхування. Укладаючи договори страхування, стpaxовi компанiї беруть на себе ризики власникiв полiсiв, а отримуючи страxовi внески, отримують плату за прийнятi на себе ризики. Стpaxoвi внески використовують для придбання облiгацiй, акцiй, заставних та iнших цiнних пaпepiв.

На страховому ринку основними видами прямих учасників фінансових операцій виступають:

– страховики. Вони характеризують суб’єктів фінансового ринку, які реалізують різні види страхових послуг (страхових продуктів). Основною функцією страховиків на фінансовому ринку є здійснення всіх видів і форм страхування шляхом прийняття на себе за певну плату різноманітних видів ризиків із зобов’язанням відшкодувати суб’єкту страхування збитки при настанні страхового випадку. Основними страховиками є: страхові фірми і компанії відкритого типу (надають страхові послуги всім категоріям суб’єктів страхування); кептивні страхові компанії і фірми – дочірня компанія у складі холдингової компанії (фінансово-промислової групи), створена з метою страхування переважно суб’єктів господарювання, які входять до її складу (співпадання стратегічних економічних інтересів страховика та його клієнтів у цьому випадку створює широкі фінансові можливості для ефективного використання страхових платежів); компанії перестрахування ризику (перестраховики), які беруть на себе частину (або всю суму) ризику від інших страхових компаній (основною метою операцій перестрахування є дроблення великих ризиків для зменшення сум збитку, який відшкодовується первинним страховиком при настанні страхового випадку;

– страхувальники. Вони характеризують суб’єктів фінансового ринку, які купують страхові послуги у страхових компаній та фірм з метою мінімізації своїх фінансових втрат при настанні страхової події. Страхувальниками виступають як юридичні, так і фізичні особи.

Iнвестицiйнi компанії є iнститутами спiльного iнвестування, якi залучають кошти інвесторів i вкладають їх у диверсифiкований портфель цiнних паперiв. Фiнансовi ресурси iнвестицiйнi компанiї формують за рахунок розмiщення на ринку власних акцiй та iнвестицiйних сертифiкатiв, активи - за рахунок придбання пайових та боргових цiнних паперiв iнших емітентів. Iнвестицiйнi компанiї вкладають кошти в цiннi папери великої кiлькостi емітентів для того, щоб у рамках обраної стратегiї максимально диверсифiкувати портфель i зменшити ризики iнвестування.

Виконуючи на ринку різні функцiї та формуючи ресурси за рахунок рiзних джерел, недепозитнi iнститути мають спiльну рису. Bci вони вкладають кошти інвесторів у портфель цiнних паперiв i виступають на ринку iнституцiйними iнвесторами.

Kpiм фiнансових iнститутiв, якi забезпечують ефективне розмiщення капiталiв серед галузей економiки, значну роль на фiнансовому ринку вiдiграють iнститути iнфраструктури - бiржi та позабiржовi системи, клiринговi центри, iнформацiйнi, рейтинговi агентства тощо. Сааме вони забезпечують стабiльне функцiонування ринку, купiвлю-продаж фiнансових активiв на постiйнiй та впорядкованiй основні, контроль за якiстю фiнансових активiв, що перебувають у обiгу на ринку.

Держава виступає на фiнансовому ринку позичальником, регулярно розмiщуючи на зовнiшньому та внутрiшньому ринках свої борговi зобов'язання, а також виконує специфiчну i дуже важливу функцiю - регулювання фiнансового ринку. Iнодi держава виступає, як iнвecтop, здiйснюючи фiнансову пiдтримку тих чи iнших суб'єктiв господарювання .

Державний сектор пов’язаний з усією економічною системою наступними трьома способами: через податки, державні закупки і, нарешті, через позики. Останній спосіб зв’язку держави в особі уряду з усією економічною системою – державні позики, що здійснюються на фінансових ринках.

Державні витрати не завжди співпадають (точніше – ніколи) із податковими надходженнями. Бюджетний дефіцит, що виникає, покривається за рахунок позик, які здійснюються на фінансових ринках. Ці позики здійснюються шляхом продажу урядових облігацій та інших цінних паперів як фінансовим посередникам, так і безпосередньо домашнім господарствам. Якщо у держави виникає надлишок фінансових ресурсів, то уряд стає «чистим» постачальником грошових коштів на фінансові ринки.

Вплив держави на процес кругообігу фінансових активів на фінансовому ринку позначається через таке джерело, як фіскальна політика. Від ступеня досконалості податкової системи великою мірою залежить ефективність заходів щодо виходу економіки із системної кризи. В Україні непродумана фіскальна політика призвела до посилення приховування національним виробником своїх доходів і перекачування грошей на зовнішні фінансові ринки. Коли економіка знаходиться в депресивному стані, фіскальна політика держави повинна бути спрямована на зниження податкового тиску.

Збільшуючи прямі податки, уряд може збільшити і об’єм грошових коштів, що вилучаються з домашніх господарств. Домашні господарства, в свою чергу, в цій ситуації змушені урізати або заощадження, або витрати на споживання. У будь-якому випадку результатом буде зменшення національного продукту. Це може статися як безпосередньо, тобто через скорочення доходів, що отримують фірми від продажу споживчих товарів, так і опосередковано, з огляду на зменшення об’ємів заощаджень, а це означає, і об’ємів інвестиційних засобів, які фірми можуть витратити на придбання капітальних благ. Зниження прямих податків стимулює як ріст заощаджень, так і ріст споживання, позитивно впливаючи на ріст національного продукту.

Характерним прикладом недоліків системи оподаткування в Україні (яка за своєю суттю повинна бути провідною ланкою в процесі створення привабливого інвестиційного клімату) є діючий порядок оподаткування корпоративних боргових зобов’язань. Його побудовано таким чином, що з сум, залучених від первинного розміщення облігацій або ощадних сертифікатів, емітент зобов’язаний відразу сплатити 30 відсотків податку. Можна припустити, що такий підхід до оподаткування корпоративних облігацій виключить їх з обігу як конкурентів держоблігацій на ринку боргових цінних паперів. З іншого боку, підприємства не мають можливості залучати кошти на фондовому ринку за значно нижчою ставкою, ніж банківський кредит. Якщо кредити необхідно повертати, то облігації можна погашати майном (облігації, конвертовані в акції підприємств) або продукцією, що може бути більш прийнятним для підприємства-позичальника. Перераховані вище проблеми прямо або опосередковано впливають на розвиток фінансового ринку, запровадження нових фінансових інструментів, на обсяги операцій та ліквідність ринку цінних паперів. Згідно зі світовим досвідом, удосконалення податкової системи потребує дотримання таких принципових умов: незважаючи на переваги використання непрямих податків у перехідний період, у перспективі основу податкової системи повинні становити прямі податки, за яких об’єктом оподаткування є дохід юридичної та фізичної особи, земля, майно і капітал; непрямі податки слід використовувати лише у формі акцизів (з метою обмеження споживання окремих видів товарів, невиправдано високих доходів виробника-монополіста, а також для оподаткування предметів розкошу) та невеликого (за ставкою 10 – 12 %) податку на додану вартість; обґрунтовано диференціювати ставки податків, враховуючи об’єктивні особливості й умови надходження доходів; ліквідувати надмірну кількість податкових пільг, які сприяють перерозподілу доходів, деформують вартісні показники в економіці і знижують конкурентоспроможність товаровиробників (пільги можна надавати на певний строк із умовою, що кошти використовуватимуться на визначені державою цілі); система податків повинна бути прогнозованою і сталою; розрахунок податків – простим і зрозумілим, сума податків відносно доходів – поміркованою, що забезпечить певні стимули для розвитку підприємства та повноцінне включення його в механізм національного фінансового ринку; суворо додержуватися системи розмежування податків за бюджетами різних рівнів.

Як показує світовий досвід, зниження ставок податків сприяє пожвавленню підприємницької активності на фінансовому ринку і в підсумку не зменшує, а, навпаки, збільшує податкові надходження до бюджету. Кроком у напрямі стимулювання розвитку фінансового ринку повинно стати звільнення від оподаткування (часткове або повне) доходів від інвестицій, зокрема, у цінні папери виробничих підприємств. Крім того, режим пільгового оподаткування і сприяння притоку іноземних інвестицій доцільно встановити і для самих підприємств, що стали точками зростання.

При стимулюванні розвитку інфраструктури ринку нерухомості центральні органи влади та органи місцевого самоврядування повинні керуватись наступними положеннями: податки на операції з нерухомістю поповнюють дохідну частину місцевих бюджетів; деякі фінансові установи страхують як саме нерухоме майно, так і операції з ним (тобто розвиток ринку нерухомості корелюється з розвитком страхового ринку); державні органи контролю матимуть можливість відслідковувати великі суми «тіньового» капіталу в регіонах, що активно «відмивається» на нині діючому (так званому) ринку нерухомості; під заставу нерухомого майна банки надають кредити (так звана іпотека, що широко розповсюджена в країнах з ринковою економікою); вкладення коштів у нерухоме майно є одним із фінансових інструментів, який має свою дохідність і може приваблювати (враховуючи недовіру до інших ринкових інститутів) як юридичних, так і фізичних осіб.

Податок на нерухомість в умовах ринкової економіки забезпечує вирішення кількох завдань: забезпечення місцевих органів влади достатніми доходами для виконання ними своїх функцій; регулювання цін на ринку нерухомості; попередження спекулятивного зростання цін на нерухоме майно; регулювання відносин у сфері землекористування, будівництва та інвестиційної діяльності; виконання соціальної функції при оподаткуванні нерухомості як основного компонента багатства. Об’єкти нерухомості в системі оподаткування України повинні розрізнятися як нерухомість в якості житла, виробнича нерухомість, прибуткова нерухомість, спекулятивна нерухомість.

Розглянемо ще декілька аспектів впливу регуляторної функції держави, що впливає на фінансовий ринок і діяльність суб’єктів економіки. При інфляційних тенденціях в економіці облікова ставка (рефінансування) збільшується. У такому випадку кредит, який отримують комерційні банки, стає дорогим. Це викликає збільшення вартості кредиту, який комерційні банки надають суб’єктам економічних відносин. У результаті відбувається зниження залучених інвестиційних ресурсів. Дані обставини гальмують збільшення об’ємів виробництва, зменшуючи, таким чином, інфляційні тенденції в економіці. У випадку економічного застою ставка рефінансування знижується. Кредит стає більш дешевим, що викликає збільшення попиту на нього. При цьому збільшується обсяг інвестиційних засобів, що забезпечує розширення виробництва. При інфляції НБУ збільшує норми резервування. У такому випадку зв’язуються грошові кошти комерційних банків. Обсяг грошової маси стає меншим, її інфляційний тиск знижується. Коли в економіці спостерігається зниження обсягів виробництва, НБУ зменшує норми резервування. Грошові засоби вивільняються, що призводить до росту інфляції, розвитку виробництва і збільшення зайнятості.

Державне регулювання фiнансового ринку полягає в здiйсненнi державою комплексних заходiв щодо упорядкування, контролю, нагляду за ринком та запобiганнi зловживанням i порушенням у цiй сферi. Державне регулювання здiйснюетъся з метою:

- створення умов для ефективної мобiлiзацii та розмiщення на ринку вiлъних фiнансових pecypciв;

- захисту прав інвесторів та iнших учасникiв фiнансового ринку;

- контролю за прозорiстю та вiдкритiстю ринку;

- дотримання учасниками ринку вимог aктів законодавства;

- запобiгання монополiзацii та сприяння розвитку добросовiсної конкуренції на фiнансовому ринку.

Хоча в процесi регулювання фiнансового ринку державою реалiзуютъся рiзнi пiдходи до регулювання дiяльностi професiйних та iнших учасникiв ринку - інвесторів i емітентів, державне регулювання має забезпечувати однаковi права й однаковий доступ до ринку вcix його суб'ектiв, максималъну прозорiсть ринку, конкурентне середовище, не допускати монополiзацii ринку. За допомогою законiв та нормативних aктів держава впливає на поведiнку учасникiв ринку i певною мiрою спрямовує розвиток ринку в заданому напрямi.

Усі учасники ринку беруть участь у cтвopeннi iнформацiйного забезпечення ринку. Суттєва роль у цьому процесi належить державним органам влади, якi формують вiдповiдну законодавчу базу та створюють належнi умови для її дiйового використання.

З поняттям iнформацiйного забезпечення ринку тісно пов'язане поняття "прозорості" ринку - чим повнiшою i достовiрнiшою iнформацiєю володiють учасники ринку, тим "прозорiшим" є цей ринок. Сьогоднi одним iз "найпрозорiших" ринкiв вважають фiнансовий ринок США, на якому учасникам ринку доступна така iнформацiя про фiнансовi активи та їх емітентів, яку в iнших країнах не зобов'язують оприлюднювати.

4. Класифікація фінансових ринків.

4.1. Характеристика класифікацій.

Наявнiсть багатьох типiв фiнансових ринкiв пов'язана з існуванням рiзних пiдходiв до їх класифiкацiї. Розгляну основні пiдходи, вiдповiдно, основні класифiкацiї фiнансових ринкiв.

1. За умовами передачi фiнансових pecypciв в користування фiнансовий ринок подiляють на ринок позичкового i ринок акцiонерного капiталу. На ринку позичкового капiталу ресурси передаються на умовах позики на визначений термін та пiд процент за допомогою боргових цiнних паперів або кредитних інструментів. На ринку акцiонерного капiталу кошти вкладаються на невизначений термін. При цьому інвестор отримує право на частину прибутку у виглядi дивiденду, право спiввласностi на активи пiдприємства i повнiстю подiляє пiдприємницькi ризики з iншими акцiонерами пiдприємства.

2. За терміном обiгу фiнансових активiв, що можуть бути в обiгу на ринку, фiнансовий ринок подiляють на грошовий ринок та ринок капiталiв.

На грошовому ринку здiйснюється короткострокове iнвестування коштiв. На цьому ринку перебувають в обiгу фiнансовi активи, термін обiгу яких не перевищує одного року: короткострокові казначейськi зобов'язання, ощаднi та депозитнi сертифiкати, векселi, різні види короткострокових облiгацiй тощо. На ринку грошей корпорацiї залучають кошти для пiдтримки оборотного капiталу в разi виникнення тимчасових короткострокових потреб у грошових коштах. Фiнанcовi iнститути, зокрема комерцiйнi банки, залучають кошти на такому ринку для надання позичок iншим суб'єктам ринку та для пiдтримки лiквiдностi на належному piвнi. Короткострокові цiннi папери на ринку грошей бiльш лiквiднi та характеризуються меншим коливанням цiн, нiж на ринку капiталiв, тому здiйснення iнвестицiй на грошовому ринку менш ризикове, нiж на ринку капiталiв.

Ринок капiталiв призначений для довгострокового iнвестування коштiв в основний капiтал. На ринку капiталiв надаються середньо- та довгостроковi кредити, перебувають в обiгу середні та довгостроковi борговi цiннi папери, а також iнструменти власностi - акції, для яких тepмін обiгу не встановлюється. Емiтуючи акції та облiгації, залучаючи банкiвськi кредити, корпорації формують на ринку капiталiв фiнансовi ресурси, необхiднi для модернiзації i розширення виробництва, впровадження нових технологiй, освоєння виробництва нових видiв продукції. Фiзичнi особи та будiвельнi органiзацiї залучають кошти для придбання та будiвництва нepyxoмoсті. Фiнанcовi iнститути формують власнi фiнансовi ресурси, якi перебувають у їх використаннi протягом усього перiоду функцiонування i забезпечують економiчне зростання та економiчну стабiльнiсть фiнансовому iнституту.

В цiлому на ринку довгострокових запозичень держава, пiдприємницькi структури i населення отримують за визначену плату в довгострокове або безстрокове користування фiнансовi ресурси iнших учасникiв ринку. Ринок капiталiв розвивається бiльшою мiрою в країнах з досить визначеними та сприятливими економiчними перспективами. Становлення ринку капiталiв передбачає невисокi темпи iнфляції, а також стабiльнiсть полiтичної та економiчної ситуації в кpaiнi.

3. 3алежно вiд того, чи новi фiнансовi активи пропонуються для продажу, чи емітовані ранiше, фiнансовий ринок подiляють на первинний та вторинний. Первинний ринок, є ринком перших та повторних емiсiй, на якому здiйснюється початкове розмiщення фiнансових активiв серед інвесторів та початкове вкладення капiталу в piзнi галузi економiки. Обов'язковими учасниками первинного ринку є емiтенти цiнних паперiв i iнвестори.

На вторинному ринку мають обiг емітентовані ранiше фiнансовi активи. Операцiї на вторинному ринку не збiльшують загальної кiлькостi фiнансових активiв i загального обсягу iнвестицiй в економіку. Важливi риси вторинного ринку - лiквiднiсть, можливiсть поглинати значнi обсяги фiнансових активiв у короткий час при незначних витратах на проведення операцiй. Основну частину операцiй на вторинному ринку становлять операцiї, пов' язанi з перерозподiлом сфер впливу на ринку, та спекулятивнi операцiї. Як правило, вторинний ринок визначає цiни на первинному ринку.

Вторинний ринок для деяких типiв фiнансових активiв є досить обмеженим, для iнших - практично вiдсутнiм. Для таких фiнансових активiв, як акцiї, ф'ючерси та опцiони, характерним є не тiльки розвинений вторинний ринок, а й наявнiсть спецiалiзованих бiрж для торгiвлi цими активами. Вторинного ринку кредитiв в Україні практично немає. У країнах з розвиненою ринковою економiкою вторинний ринок кредитiв розвивається за рахунок впровадження фiнансовими посередниками iновацiй на ринку інструментів позики, а саме внаслiдок використання процедури сек'юритизацiї активiв.

4. 3алежно вiд мiсця, де вiдбувається торгiвля фiнансовими активами, розрiзняють бiржовий та позабiржовий ринки. Бiржовий ринок, пов'язують iз поняттям бiржi як особливим чином організованoгo ринку, що сприяє збiльшенню мобiльностi капiталу та виявленню реальних ринкових цiн активiв. Бiржовий ринок є переважно вторинним ринком, оскiльки на ньому в бiльшостi випадків вiдбувається торгiвля емiтованими ранiше фiнансовими активами. На позабiржовому ринку дiють так званi торгово-iнформацiйнi системи. Учасники таких систем - фiнансовi посередники - мають змогу ознайомитись iз попитом-пропозицiєю на фiнансовi активи та укласти угоди з тими посередниками, пропозицiї як их їх зацiкавлять.

На рiзних сегментах фiнансового ринку бiржовий та позабiржовий ринки вiдiграють piзну роль. Так, на валютному ринку торгiвля валютними ресурсами переважно зосереджується на позабiржовому мiжбанкiвському ринку. На ринку цiнних паперiв як бiржовий, так i позабiржовий ринки мають велике значення. Органiзаторами торгівлi на бiржовому ринку цiнних паперiв виступають фондовi та спецiалiзованi бiржi з торгiвлi ф'ючерсними та опцiонними контрактами. На позабiржовому ринку торгiвля цiнними паперами здiйснюється через торговельно-iнформацiйнi системи, якi створюються торговцями цiнними паперами вiдповiдно до законодавства конкретної країни. Торгiвля акцiями вiдбувається переважно на бiржовому ринку, а облiгацiями - на позабiржовому.

5. Якщо взяти за характерну ознаку для класифiкацiї поняття глобальностi, можна здiйснити подiл фiнансових ринкiв на мiжнародний та нацiональнi. Останні, у свою чергу, можуть бути подiленi на ринки резидентiв та нерезидентiв.

Ринок резидентiв є ринком фiнансових активiв, емiтованих резидентами на нацiональному ринку. Ринок нерезидентів - це ринок, на якому нерезиденти емiтують фiнансовi активи вiдповiдно до законодавства певної країни. Ринок нерезидентiв в Японiї називають "самурайським", в Iспанiї - "матадорським". Цiннi папери, емітовані на ньому, називають iноземними цiнними паперами. Ринки нерезидентiв досить розвиненi лише в окремих країнах, де державне регулювання сприяє розвитку таких ринкiв.

На мiжнародному фiнансовому ринку активи, емітовані поза юрисдикцiею будь-якої однiєї країни, пропонуються інвесторам багатьох країн. Учасниками мiжнародного ринку виступають уряди, центральнi банки, фiнансовi iнститути, великi промисловi корпорацiї, а також мiжнароднi фiнансовi iнститути та органiзацiї. Основними фiнансовими iнструментами, що мають обiг на мiжнародному ринку, є єврокредити, єврооблiгації, євроакції та похiднi фiнансовi iнструменти ф'ючерси, форварди, опцiони, свопи.

З точки зору цінообразування на фінансові інструменти можуть бути виделені ринки: чистої конкуренції, монополістичної конкуренції (корпоративні ціні папери), олігополістичний (невелика кількість великих недержавних ємітентів), чиста монополія (державні ціні папери, державний кредит).

Ринок чистої конкуренції характеризується великою кількістю продавців (емітентів) та великою кількістю покупців (інвесторів). Ціна фінансового інструмента (наприклад, цінних паперів) регулюється ринком, окремий продавець або покупець не спроможний на неї впливати. Це міжнародний ринок акцій великих корпорацій.

Ринок монополістичної конкуренції складається із багатьох продавців та покупців, здійснюючий угоди не по одній риночній ціні, а у широкому діапазоні цін. Наявність діапазону цін тлумачиться здібностю продавців запропонувати покупцям різні варіанти фінансових інструментів, відрізняючих один від одного характеристиками або супроводжуючими послугами. Це внутрішній ринок корпоративних ціних паперів другорядніх емітентів.

Олігополістичний ринок складається з невеликої кількості продавців, дуже чутливі до політики цінообразування и маркетинговим стратегіям один одного.

При чистій монополії на ринку усього один продавець. Державна монополія може за допомогою політики цін переслідувати усіляки цілі. У випадку регулюємої монополії держава дозволяє компанії встановлювати расцінки, забезпечуючи получення «справедливої норми прибутку».

Однією з основних особливостей фінансових ринків є необхідність взаємної довіри учасників ринку, стабільність політичної та економічної ситуації у країні.

Постiйний розвиток мiжнародних ринкiв та iнтеграцiйнi процеси на них сприяють розвитку світової економiки, оскiльки дають можливiсть кращого розподiлу фiнансових pecypciв у світовому масштабi. Водночас вони роблять бiльш взаємозалежними економiки рiзних країн i зменшують можливостi урядiв країн у регулюваннi процесiв на нацiональних фiнансових ринках.

6. Остання класифiкaцiя, на якій я зупинюсь, не має чiтко визначеної ознаки. Проте оскiльки oкpeмi сегменти вiтчизняного фiнансового ринку мають специфiчну структуру та механiзми функцiонування, є сенс видiлити такi складовi фiнансового ринку, як ринок цiнних паперів (фондовий ринок), валютний та кредитний ринки.

Вiтчизняний валютний ринок вiдокремлений i жорстко-регульований, його функцiонування пов'язане iз великою кiлькiстю законодавчих та нормативних aктів, що стосуються валютного регулювання та валютного контролю, правил обiгу iноземної валюти на території України, основ функцiонування мiжбанкiвського валютного ринку тощо. Фондовий та кредитний ринки також функцiонують за своїми законами. В цiлому фiнансовий ринок України досить вiдокремлений вiд iнших фiнансових ринкiв, i сьогоднi досить „мляво” проходить його iнтеграцiя в систему мiжнародних фiнансових ринкiв.

Слiд зазначити, що на розвинених фiнансових ринках валютний ринок (ринок, на якому здiйснюється торгiвля iноземною валютою) не видiляється окремо як складова фiнансового ринку. Кредитний ринок виступає як специфiчна складова ринку інструментів позики.

Фiнансовий ринок може бути як повнicтю сегментований, так i повнiстю iнтегрований, якщо ринок повнiстю сегментований, інвестор з однiєї країни не може вкласти кошти в цiннi папери в iншiй країні. При цьому цiннi папери одного ступеня ризику на рiзних ринках мають рiзну ставку доходу, що обумовлюється як сегментованiстю ринкiв, так i рiзницею в курсах валют та вiдмiнностями в системах оподаткування. В повнiстю інтегрованому ринку інвестор може iнвeстувати кошти будь-де. При цьому цiннi папери одного ступеня ризику забезпечують iнвестopy однаковий рівень доходу. Cьoгoднi фiнанcовi ринки рiзного рiвня, а також ринки рiзних фiнансових інструментів рiзною мiрою інтегровані. Емiтенти мають обмеженi можливості щодо залучення дешевшого капiталу поза мiсцевим ринком, а iнвестори - щодо вкладення коштiв на ринках iнших країн та намiжнародному ринку.

Інодi поняття фондового ринку пов'язують лише з ринком середньо- та довгострокових або капiтальних цiнних паперiв.

4.2. Інтеграція фінансових ринків.

Процес iнтеграції фiнансових ринкiв, який зараз триває в свiті, пов'язаний iз багатьма процесами, що вiдбуваються на нацiональних та мiжнародних ринках. Найважливiшу роль серед них вiдiграють:

- розвиток новітніх технологiй, що робить високоефективними iнформацiйну iнфраструктуру фiнансового ринку та систему розрахунків мiж учасниками ринку;

- концентрацiя дiяльностi учасникiв ринку в свiтових фiнансових центрах;

- iнституцiалiзацiя фiнансових ринкiв, тобто постiйне збiльщення частки iнституцiйних учасникiв ринку (iнвестицiйних, страхових компанiй, пенсiйних фондiв тощо);

- лiберaлiзaцiя фiнансових ринкiв, тобто створення законодавства, що сприяє проникненню учасникiв ринку на фiнансовi ринки рiзних piвнів i стимулює їx активнiсть.

ВИСНОВКИ

Фiнансовий ринок є складовою сферою фiнансової системи тільки в умовах ринкової економiки, коли переважна частина фiнансових pecypciв мобiлiзується суб'єктами пiдприємницької дiяльностi на засадах їх купiвлi-продажу. По cyтi, це iнфраструктура фiнансової системи, яка забезпечує функцiонування насамперед базової сфери - фiнансiв суб'єктiв господарювання. В умовах адмiнiстративної економiки фiнансового ринку практично не iснувало, оскiльки формування pecypciв та їх перерозподiл здiйснювалися на директивних засадах через бюджет та банкiвську систему. Haвіть кредитнi ресурси видiлялися згiдно з планом, а не на засадах торгiвлi ними. За умов централiзованого формування, розподiлу i перерозподiлу фiнансових pecypciв у адмiнiстративному порядку потреби у вiдповiднiй iнфраструктурi - фiнансовому ринку - просто не було.

У країнах з розвиненою ринковою економiкою функцiонують високоефективнi фiнансовi ринки, які забезпечують мехaнiзм перерозподiлу фiнансових pecypciв серед учасникiв ринку i сприяють ефективному розмiщенню заощаджень серед галузей економiки. В Україні та країнах, що ступили на шлях ринкових перетворень в економіці, фiнансовi ринки перебувають на рiзних стaдiях формування та розвитку. Розвитку фiнансових ринкiв у таких кpaїнax сприяють масова приватизaцiя, подолання кризових явищ та позитивнi зрушення в економiцi. Паралельно з цим, як правило, вiдбувається формування вiдповідної законодавчої бази та механiзму, що гарантує ії виконання.

Перерозподіл фінансових ресурсів за допомогою фінансового ринку має певні часові обмеження і здійснюється на умовах платності та конкурентності. Фінансовий ринок значно впливає на ефективність, стійкість та еластичність фінансової системи. Він покликаний посилювати та поліпшувати мобілізацію і розподіл фінансових ресурсів, що сконцентровані в державних грошових фондах, у розпорядженні підприємницьких структур і у населення. По суті, фінансовий ринок у розподільчих і перерозподільчих процесах фінансових ресурсів виконує ті функції, які не може виконати жодна складова фінансової системи.

За допомогою фінансового ринку, як правило, мобілізуються і використовуються тимчасово вільні фінансові ресурси або ресурси, що мали обумовлене раніше цільове призначення. Наявність фінансового ринку — об'єктивне явище, зумовлене особливостями функціонування фінансів в економічній системі держави. Він виник як гостра потреба в додатковій формі мобілізації коштів для фінансового забезпечення розвитку економіки держави.

Досконалий фінансовий ринок — це ринок, який може точно й своєчасно відображати попит і пропозицію фінансових ресурсів і з найменшими затратами звести за допомогою посередників одне з одним постачальників і споживачів грошей або капіталу.

Фінансовий ринок це також певний фінансовий барометр економіки. Він ефективно працює при низьких темпах інфляції в державі, успішному розвиткові економіки, стабільній законодавчій базі, сприятливому політичному кліматі та певному балансі інтересів у суспільстві. Ці умови не завжди можливі навіть у економічно відносно розвинутих державах, тому фінансові ринки дуже часто потрясають кризи, що спричиняє ще радикальніший та економічно не завжди виправданий перерозподіл фінансових ресурсів як всередині країни, так і в міждержавних масштабах.

Мають свої особливості й вади процеси формування та функціонування фінансового ринку в країнах із перехідною економікою. Характерним для них є те, що у цих країнах невисокий рівень виробництва, невелика частка ВВП у розрахунку на душу населення, слабкий приватний сектор, недостатньо розвинута економічна інфраструктура, приховане безробіття, високий дефіцит державного бюджету, значні темпи інфляції, нестабільна валюта, величезні обсяги "тіньової" економіки, політична нестабільність. Усе це неминуче призводить до того, що при переході до ринку економіка країни неспроможна залучити коштів іноземних інвесторів, перетворити велику частку внутрішніх заощаджень в інвестиції і спрямувати капіталовкладення у перспективні галузі. Результатом цього є те, що фінансовий ринок в перехідний період слабкий та неефективний. Крім того, у багатьох країнах із перехідною економікою фінансові ринки, і насамперед така їхня складова, як ринки цінних паперів, були побудовані на масовій приватизації і швидкому зростанні приватного сектора, створенні великої кількості нових компаній, які одержували фінансування за допомогою надання державних гарантій.

Що стосується України, то, крім сказаного вище, слід додати, що вона має не досить ефективну систему захисту заощаджень громадян (також недовіру громадян до фінансових інститутів), обмежений доступ власників капіталів до інформації про певні підприємства, які реалізують цінні папери, недостатній рівень професійних знань учасників фінансового ринку, майже відсутні фінансові посередники. Все це, а також слабке державне регулювання фінансового ринку, зробили привабливими лише обслуговування держави та короткострокових інвестицій спекулятивного змісту. Саме це й визначило невеликий вплив фінансового ринку на ефективний розподіл грошей і капіталу в умовах ринкової трансформації.

Побудова реального й ефективного фінансового ринку потребує закладення в його основу певних принципів. Всі ці принципи були неможливі при функціонуванні планової (адміністративної) економіки. До них належать: вільний доступ до ринкової інформації і ринкових інструментів для всіх учасників фінансового ринку; прозорість ринку й реальний захист інвесторів; ліквідність фінансових інструментів ринку; конкурентність та ефективність; відповідність міжнародним стандартам.

Список використаних джерел:

1. Ворипець С.Я.- Мiжнароднi валютно-фiнансовi вiдносини. К., 1999.

2. Мишiп Ф.- Економіка грошей, банкiвсъкої справи i фiнансових ринкiв.К., 1998.

3. Опарін В.М. – Фінанси.Навчальний посібник. К., 2001.

4. Рубцов В. – Зарубежные фондовые рынки: инструменты, структура,

a) механизм функционирования. М., 1996.

5. Шелудько В.М. – Фінансовий ринок. Навчальний посібник.К., 2003.

6. Ходаківська В.П., Данілов О.Д. – Ринок фінансових послуг. Навчальний

b) посібник. К., 2001.

7. Фастовець А.А. – Економіка підприємства, К., 2000.

8. Економічний аналіз, навчальний посібник за редакцією Ф.Ф. Бутинця, 2003р.

9. Савицька Г.В. – Економічний аналіз діяльності підприємства, К. 2004р.

10. Методичні рекомендації з аналізу фінансового стану підприємства, Укоопспілка К., 2005р.

11. Бланк І.А. Фінансовий менеджмент: Учеб. курс. – К.: Ніка-центр, 1999.-528с.

12. Геблер Й. Макроекономіка: Навч. посіб./Пер.з нім.за ред.. Р.М.Березюка, А.Ф.Мельник. – К.: НМК ВО 1993. – 400с.

13. Глухов В.В., Бахрамов Ю.М. Финансовый менеджмент: Учеб.пособие. – СПб.: Спец. лит., 1995. – 408с.

14. Глущенко В.В., Глущенко И.И. Финансы. Финансовая политика, маркетинг, менеджмент. Финансовый риск – менеджмент. Ценные бумаги. Страхование. – Железнодорожный Моск.обл.: ТОО НПЦ «Крылья», 1998. – 416с.

15. Деньги, кредит, банки: Ученик/ Под ред.. О.И.Лаврушина. – М.: Финансы и статистика, 1998. – 448с.

16. Заруба О.Д. Страхова справа: Підручник. – К.:Т-во «Знання», КОО, 1998.-320с.

17. Ковалев В.В. Управление фінансами: Учеб.пособие. – М.: ФБК-ПРЕСС, 1998. – 160с.

18. Коробов М.Я. Фінанси промислового підприємства: Підручник. – К.:Либідь, 1995. – 160с.

19. Крейнина М.Н. Финансовое состояние предприятия. Методы оценки. – М.: ИКЦ «ДИС», 1997. – 224с.

20. Костіна Н.І., Алексєєв А.А., Василик О.Д. Фінансове прогнозування: методи та моделі: Навч. посіб. – К.: Т-во «Знання», КОО, 1997. – 182с.

21. Корда П.М., Корда В.О. Бізнес – план підприємства: Навч. посіб. – К.: ІСДО, 1995. – 68с.

22. Павлова Л.Н. Финансы предприятий: Учеб. Для вузов. – М.: Финансы: ЮНИТИ, 1998. – 640с.

23. Управление финансовой деятельностью предприятия: Справочник/ В.Ф.Близнец, Т.И.Вуколова, М.И.Ткачук и др.; Под общ. ред. М.И.Ткачук. – Минск: ООО «Мисанта», 1995. – 284с.

24. Финансовый менеджмент: Учеб.для вузов./Г.Б.Поляк, И.А.Акодис, Т.А.Краева и др.; Под ред. Г.Б.Поляка. – М.: Финансы: ЮНИТИ, 1997. – 248с.

25. Финансы / Под ред. В.М. Родионовой. – М.: Финансы и статистика, 1995. – 432с.

26. Финансы предприятий: Учебник / Под ред. Проф. А.Н.Поддерегина. – К.: КНЭУ, 1998. – 256с.

27. Фінанси підприємств: Підручник / За ред. проф. А.М.Поддєрьогіна. – К.: КНЕУ, 1998. – 368с.

28. Шеремет А.Д., Сайфулин Р.С. Финансы предприятий. – М.: ИНФРА – М, 1997. – 344с.

29. Экономика: Учебник / Под ред. доц. А.С.Булатова. – 2-е изд., перераб. И доп. – М.: Изд – во «БЕК», 1997. – 816с.

30. Ющенко В. Банківська система України // Бізнес. – 1997. - №8(215). – С.4

31. Періодична преса: «Фінанси України», «Економіка України», «Урядовий кур’єр», «Фінансова консультація», «Налоги и бухгалтерський учет» та ін.

ДОДАТКИ

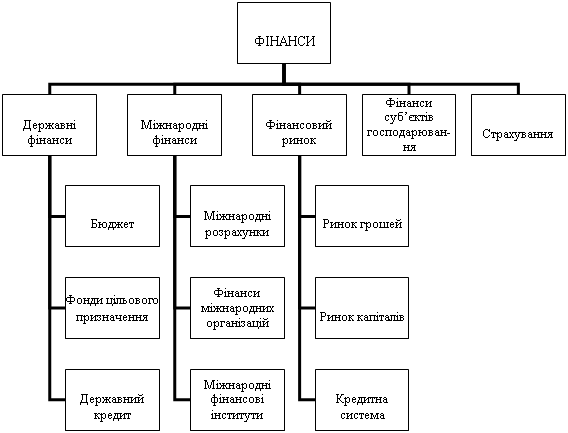

Додаток 1.

«Внутрішня будова національної фінансової системи».

SHAPE \* MERGEFORMAT

| ФІНАНСИ |

| Державні фінанси |

| Міжнародні фінанси |

| Фінансовий ринок |

| Фінанси суб’єктів господарюван-ня |

| Страхування |

| Бюджет |

| Фонди цільового призначення |

| Державний кредит |

| Міжнародні розрахунки |

| Фінанси міжнародних організацій |

| Міжнародні фінансові інститути |

| Ринок грошей |

| Ринок капіталів |

| Кредитна система |

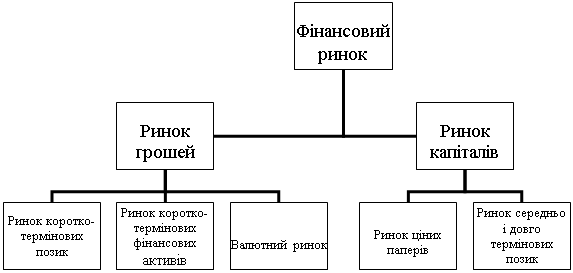

Додаток 2.

«Структура фінансового ринку»

SHAPE \* MERGEFORMAT

| Фінансовий ринок |

| Ринок грошей |

| Ринок капіталів |

| Ринок коротко- термінових позик |

| Ринок коротко-термінових фінансових активів |

| Валютний ринок |

| Ринок ціних паперів |

| Ринок середньо і довго термінових позик |

Додаток 3.

«Класифікація суб’єктів фінансового ринку».