Отчет_по_практике на тему Анализ деятельности ОАО СКБбанк

Работа добавлена на сайт bukvasha.net: 2015-06-24Поможем написать учебную работу

Если у вас возникли сложности с курсовой, контрольной, дипломной, рефератом, отчетом по практике, научно-исследовательской и любой другой работой - мы готовы помочь.

Предоплата всего

от 25%

Подписываем

договор

Содержание

Введение

I. Характеристика банка

1. Общие положения

2. Наименование и место нахождения Банка

3. Правовое положение Банка

4. Филиалы и представительства Банка

5. Банковские операции и другие сделки Банка

6. Уставный капитал Банка

7.Правление банка

8.Лицензии

9. Акционеры банка

II. Операции по учету в банке

1. Учет денежных средств и денежных документов

2. Учет кассовых операций

3. Учет средств на расчетном, текущем и других счетах

4. Расчеты платежными поручениями

5. Расчеты аккредитивами

6. Расчеты чеками

7. Расчеты по инкассо

8. Расчеты платежными требованиями — поручениями

III. Финансовая отчетность

1. Бухгалтерский баланс на 1 октября 2008 года

2. Отчет о прибылях и убытках за 9 месяцев 2008 года

3. Отчет об уровне достаточности капитала, величине резервов на покрытие сомнительных ссуд и иных активов на 1 октября 2008 года

4. Консолидированный балансовый отчет

5. Консолидированный отчет о прибылях и убытках

6. Отчет о составе участников банковской (консолидированной) группы, об уровне достаточности капитала, величине резервов на покрытие сомнительных ссуд и иных активов на 1 января 2008 года

7. Примечание к публикуемым годовым формам консолидированных отчетов за 2007 год

8. Консолидированная финансовая отчетность группы СКБ-банка за 2007 год успешно прошла процедуру международного аудита

IV. Итоги деятельности ОАО "СКБ-банк" на 01.03.2009

Введение

2 ноября 1990 года, на базе Свердловского областного управления Агропромбанка, создан «Акционерный коммерческий банк содействия коммерции и бизнесу» (ОАО «СКБ-банк»). В этот день Банку была выдана лицензия на осуществление банковских операций.

20 апреля 1992 года - в Центральном Банке России произведена регистрация СКБ-банка в качестве акционерного.

Июль 1992 года – в Екатеринбурге открыт филиал «Центральный».

Апрель 1993 года - открыт первый иностранный корреспондентский счет в банке Credit Suisse (Швейцария, Цюрих).

Август 1993 года - СКБ-банк получил Генеральную лицензию ЦБ РФ № 705 на осуществление банковских операций.

Сентябрь 1993 года - произведен первый платеж в реальном времени по системе SWIFT, позволяющей мгновенно осуществлять перевод денег по всему миру. Банк становится членом Общества всемирных банковских финансовых телекоммуникаций (SWIFT).

Октябрь 1995 года – совершена первая сделка через информационно-дилинговую систему «REUTERS».

Февраль 1996 года – СКБ-банк стал уполномоченным банком Правительства Свердловской области, в статусе которого банк обслуживает счета областных министерств, администраций муниципальных образований, участвует в реализации социально-значимых программ: по обеспечению области лекарствами, проведению связанных денежных расчетов и ряде других.

1996 год – банк произвел первую эмиссию пластиковых карт платежной системы «ЮНИОН КАРД».

2000 год – в банке заключен первый договор на обслуживание клиентов по системе «Банк – Клиент».

В 2001 году стратегическим партнером СКБ-банка становится ЗАО «Группа «Синара».

2002 год - Федеральное агентство правительственной связи и информации при Президенте РФ (ФАПСИ) выдало банку пакет лицензий, подтверждающих высокое качество системы защиты информации банка.

Январь 2003 года – банк получил комплект лицензий профессионального участника рынка ценных бумаг: на ведение брокерской, дилерской, депозитарной деятельности и лицензию на осуществление доверительного управления.

Июнь 2003 года – создана объединенная сеть банкоматов, в которую вошли СКБ-банк и Уралвнешторгбанк.

Август 2003 года - банк становится первым в Свердловской области по собственному и уставному капиталу.

Ноябрь 2003 года – банком выдан первый ипотечный кредит в рамках федеральной программы ипотечного жилищного кредитования.

Ноябрь 2004 года - сумма вкладов физических лиц и средств на карточных счетах банка превысила 2 млрд. рублей.

10 ноября 2004 года - Комитет банковского надзора Банка России вынес положительное заключение о соответствии СКБ-банка требованиям к участию в государственной системе страхования вкладов.

Декабрь 2004 года – СКБ-банк стал ассоциированным членом системы VISA.

27 января 2005 года - СКБ-банк первым среди банков Свердловской области получил комплект лицензий ФСБ в сфере информационной безопасности.

Апрель 2005 года - СКБ-банк и Председатель Правления М.Я. Ходоровский признаны лауреатами конкурса "Элита фондового рынка - 2004".

Июнь 2005 года - банком выдан 1 000-й ипотечный кредит.

Июль 2005 года - сайт СКБ-банка признан победителем общероссийского конкурса "Золотой сайт" по Уральскому региону.

Август 2005 года - состоялось открытие нового дополнительного офиса банка "Нижнетагильский".

Ноябрь 2005 года - СКБ-банк отмечает 15-летний юбилей.

Апрель 2006 года - открыто 2 новых офиса в Екатеринбурге: "Ботанический" и "Пионерский".

Май 2006 года - привлечен синдицированный кредит на 210 млн. рублей.

Август 2006 года - Банк получил краткосрочный рейтинг кредитоспособности от агентства "Рус-Рейтинг" на уровне В+, прогноз: стабильный.

Август 2006 года - открыт филиал в городе Таганроге (Ростовская область).

Ноябрь 2006 - открыты филиалы в Тюмени и Челябинске.

Январь 2007 - открыт филиал в Перми.

Февраль 2007 - открыт филиал в городе Волжский и офис в Волгограде.

Апрель 2007 - Агентство Moody's присвоило Банку долгосрочные рейтинги по международной (B2) и национальной (Baa1.ru) шкале.

Июнь 2007 - Банк России зарегистрировал отчет об итогах дополнительной эмиссии акций ОАО "СКБ-банк". Акционером Банка стал Европейский банк реконструкции и развития, доля ЕБРР в уставном капитале Банка составила 25,99%.

Июль 2007 - рейтинг кредитоспособности от агентства "Рус-Рейтинг" повышен до уровня «ВВ-», что обусловлено вхождением в состав акционеров Банка крупного иностранного инвестора - ЕБРР, увеличением капитала Банка, расширением географии присутствия, ростом розничного бизнеса, сохранением позитивных изменений в корпоративном управлении.

Октябрь 2007 - Банком выпущено 400 000 банковских карт.

Ноябрь 2007 - агентство Fitch Ratings присвоило рейтинги СКБ-банку: долгосрочный рейтинг дефолта эмитента («РДЭ») «B-(B минус)», прогноз «Стабильный», краткосрочный РДЭ «B», индивидуальный рейтинг «D/E».

Декабрь 2007 - Облигации ОАО «СКБ-банк» внесены в RTS Board - информационную систему, предназначенную для индикативного котирования ценных бумаг. Облигации СКБ-банка участвуют в торгах на ММВБ.

Март 2008 - собственные средства (капитал) Банка превысили 5 млрд. рублей. Банк стал крупнейшим в регионе по этому показателю.

Октябрь 2008 - открыт филиал в Вологде.

Ноябрь 2008 - открыты филиал в Рязани и Омске. Декабрь 2008 - Банк аккредитован при государственном Агентстве по страхованию вкладов и вправе действовать от его имени и за его счет при выплате возмещений по вкладам клиентам иных банков.

Март 2009 - рейтинг кредитоспособности от агентства "Рус-Рейтинг" повышен до уровня «ВВ+», присвоенный рейтинг обоснован факторами текущего состояния СКБ-банка: высокой вероятностью поддержки банка государством, наличием финансово сильных собственников и вероятностью поддержки банка с их стороны, имеющимися рыночными позициями.

МИССИЯ БАНКА

Банк призван предоставлять широкий спектр стандартизированных и высокотехнологичных банковских услуг и продуктов клиентам на всей территории Российской Федерации.

Философия бизнеса

СКБ-банк имеет исторические и экономические предпосылки для того, чтобы стать системообразующей кредитной организацией на рынке банковских услуг России.

СКБ-банк осуществляет постоянное внедрение новейших передовых банковских продуктов и технологий обслуживания, отвечающих потребностям Клиентов и Акционеров.

СКБ-банк способствует развитию экономической и социальной инфраструктуры на территории своего присутствия. Создавая и оптимизируя разветвленную сеть подразделений, Банк планомерно расширяет географию бизнеса адекватно интересам своих Клиентов и Акционеров.

СКБ-банк предоставляет своим Клиентам равные возможности эффективного управления своими средствами и равно комфортные условия обслуживания, тщательно изучает потребности и возможности каждого Клиента, независимо от его статуса и местонахождения.

СКБ-банк грамотно управляет рисками таким образом, чтобы обеспечить приемлемый уровень доходности для своих Клиентов и Партнеров, при сохранении статуса надежного, устойчивого банка.

СКБ-банк работает по правилам цивилизованного рынка, который строит свои отношения с Клиентами и Партнерами на основе правовых и этических норм ведения бизнеса, в соответствии с профессиональными стандартами деятельности. Одним из наиболее ценных его активов является безупречная деловая репутация.

СКБ-банк работает в режиме диалога со своими сотрудниками и обеспечивает высокий уровень их профессионализма. Отношения Банка и его сотрудников характеризуются уважением, доверием и ориентацией на единые корпоративные ценности.

I. Характеристика банка

1. Общие положения

1.1. Открытое акционерное общество «Акционерный коммерческий банк содействия коммерции и бизнесу», именуемое в дальнейшем Банк, является кредитной организацией, зарегистрированной Центральным банком Российской Федерации 20 апреля 1992 года, регистрационный номер 705, созданной по решению общего собрания учредителей в организационно-правовой форме акционерного общества открытого типа (протокол № 1 от 5 ноября 1991 года) путем преобразования Свердловского коммерческого банка «СКБ-банк», зарегистрированного Центральным банком РСФСР 2 ноября 1990 года, регистрационный номер 705, и является его правопреемником.

В соответствии с решением общего собрания акционеров Банка (протокол № 1 от 17 мая 1996 года) наименование организационно-правовой формы Банка приведено в соответствие с действующим законодательством Российской Федерации и определено как открытое акционерное общество.

1.2. Банк входит в банковскую систему Российской Федерации и в своей деятельности руководствуется законодательством Российской Федерации, в том числе нормативными актами Банка России, настоящим Уставом, решениями общего собрания акционеров Банка, Совета директоров Банка, принятыми в соответствии с действующим законодательством Российской Федерации.

1.3. Банк создан без ограничения срока его деятельности и осуществляет свою деятельность на основании лицензии Банка России.

2. Наименование и место нахождения Банка

2.1. Полное фирменное наименование Банка: открытое акционерное общество «Акционерный коммерческий банк содействия коммерции и бизнесу».

2.2. Сокращенное фирменное наименование Банка: ОАО «СКБ-банк».

2.3. Полное фирменное наименование Банка на английском языке: JOINT-SK COMMERCIAL BANK OF SUPPORT TO COMMERCE AND BUSINESS.

2.4. Сокращенное фирменное наименование Банка на английском языке: SKB-BANK.

2.5. Место нахождения Банка: г. Екатеринбург, ул. Куйбышева, 75.

2.6. Адрес (место нахождения) органов управления Банка: 620026 г. Екатеринбург, ул. Куйбышева, 75.

3. Правовое положение Банка

3.1. Банк является юридическим лицом, которое для извлечения прибыли как основной цели своей деятельности на основании специального разрешения (лицензии) Банка России осуществляет банковские операции, предусмотренные федеральным законом.

3.2. Банк вправе участвовать в создании и создавать самостоятельно на территории Российской Федерации и за ее пределами другие коммерческие и некоммерческие организации в соответствии с законодательством Российской Федерации и соответствующего иностранного государства, входить в союзы и ассоциации кредитных организаций, создаваемые с целью защиты и представления интересов кредитных организаций, координации их деятельности, выработки рекомендаций по осуществлению банковской деятельности и решению иных совместных задач кредитных организаций.

3.3. Банк проводит работы, связанные с использованием сведений, составляющих государственную тайну, в порядке, установленном действующим законодательством.

3.4 Банк как юридическое лицо имеет в собственности обособленное имущество, учитываемое на его самостоятельном балансе. Банк может от своего имени приобретать и осуществлять имущественные и личные неимущественные права, нести обязанности, быть истцом и ответчиком в суде.

3.5. Банк вправе в установленном нормативными актами Банка России порядке открывать банковские счета на территории Российской Федерации и за ее пределами.

3.6. Банк имеет круглую печать, содержащую его полное фирменное наименование на русском языке и указание на место его нахождения. Банк вправе иметь штампы и бланки со своим наименованием, собственную эмблему и другие средства визуальной идентификации.

3.7. Банк несет ответственность по своим обязательствам в пределах принадлежащего ему имущества и имущественных прав, на которые по действующему законодательству Российской Федерации может быть обращено взыскание.

3.8. Банк не отвечает по обязательствам своих акционеров. Акционеры Банка не отвечают по его обязательствам и несут риск убытков, связанных с деятельностью Банка, в пределах стоимости принадлежащих им акций.

3.9. Банк не отвечает по обязательствам государства и его органов, Банка России, равно как государство и его органы, Банк России не отвечают по обязательствам Банка, за исключением случаев, когда государство и Банк России приняли на себя такие обязательства.

4. Филиалы и представительства Банка

4.1. Банк вправе создавать филиалы и открывать представительства на территории Российской Федерации с соблюдением требований действующего законодательства Российской Федерации, в том числе нормативных актов Банка России. Банк открывает на территории Российской Федерации филиалы и представительства с момента уведомления Банка России.

Банк может создавать филиалы и открывать представительства за пределами территории Российской Федерации с соблюдением требований действующего законодательства Российской Федерации, в том числе нормативных актов Банка России, и в соответствии с законодательством иностранного государства по месту нахождения филиалов и представительств, если иное не предусмотрено международным договором Российской Федерации. На территории иностранного государства Банк открывает филиалы с разрешения Банка России, а представительства – после уведомления Банка России.

4.2. Филиалы и представительства осуществляют деятельность от имени Банка, который несет ответственность за их деятельность.

4.3. Филиалы и представительства не являются юридическими лицами, наделяются Банком имуществом и действуют в соответствии с положениями о них, утвержденными Банком.

Имущество филиалов и представительств учитывается как на их отдельных балансах, так и на балансе Банка.

4.4. Руководители филиалов и представительств назначаются Банком и действуют на основании выданной им в установленном порядке доверенности.

4.5. Банк имеет следующие филиалы и представительства:

4.5.1. Филиал «Московский» открытого акционерного общества «Акционерный коммерческий банк содействия коммерции и бизнесу», место нахождения (почтовый адрес): 109004, г. Москва, ул. Николоямская, 40/22 стр.4;

4.5.2. Филиал «Таганрогский» открытого акционерного общества «Акционерный коммерческий банк содействия коммерции и бизнесу», место нахождения (почтовый адрес): 347928, Россия, Ростовская область, г.Таганрог, ул.Заводская, д.3;

4.5.3. Филиал «Тюменский» открытого акционерного общества «Акционерный коммерческий банк содействия коммерции и бизнесу», место нахождения (почтовый адрес): 625000, г.Тюмень, ул. Республики, д.61;

4.5.4. Филиал «Челябинский» открытого акционерного общества «Акционерный коммерческий банк содействия коммерции и бизнесу», место нахождения (почтовый адрес): 454091, Челябинская область, г.Челябинск, ул.Свободы, д.72;

4.5.5. Филиал «Пермский» открытого акционерного общества «Акционерный коммерческий банк содействия коммерции и бизнесу», место нахождения (почтовый адрес): 614000, Россия, Пермский край, г.Пермь, ул. Газеты Звезда, д.30;

4.5.6. Филиал «Волжский» открытого акционерного общества «Акционерный коммерческий банк содействия коммерции и бизнесу», место нахождения (почтовый адрес): 404130, Волгоградская область, г.Волжский, ул.Сталинградская, д.7;

4.5.7. Представительство открытого акционерного общества «Акционерный коммерческий банк содействия коммерции и бизнесу» в г. Новосибирск, место нахождения (почтовый адрес): 630007, город Новосибирск, Центральный район, улица Октябрьская, дом 42;

4.5.8. Представительство открытого акционерного общества «Акционерный коммерческий банк содействия коммерции и бизнесу» в г. Черкесск, место нахождения (почтовый адрес): 369000, Россия, Карачаево-Черкесская респ., г. Черкесск, ул. Международная, дом №109;

Введение

I. Характеристика банка

1. Общие положения

2. Наименование и место нахождения Банка

3. Правовое положение Банка

4. Филиалы и представительства Банка

5. Банковские операции и другие сделки Банка

6. Уставный капитал Банка

7.Правление банка

8.Лицензии

9. Акционеры банка

II. Операции по учету в банке

1. Учет денежных средств и денежных документов

2. Учет кассовых операций

3. Учет средств на расчетном, текущем и других счетах

4. Расчеты платежными поручениями

5. Расчеты аккредитивами

6. Расчеты чеками

7. Расчеты по инкассо

8. Расчеты платежными требованиями — поручениями

III. Финансовая отчетность

1. Бухгалтерский баланс на 1 октября 2008 года

2. Отчет о прибылях и убытках за 9 месяцев 2008 года

3. Отчет об уровне достаточности капитала, величине резервов на покрытие сомнительных ссуд и иных активов на 1 октября 2008 года

4. Консолидированный балансовый отчет

5. Консолидированный отчет о прибылях и убытках

6. Отчет о составе участников банковской (консолидированной) группы, об уровне достаточности капитала, величине резервов на покрытие сомнительных ссуд и иных активов на 1 января 2008 года

7. Примечание к публикуемым годовым формам консолидированных отчетов за 2007 год

8. Консолидированная финансовая отчетность группы СКБ-банка за 2007 год успешно прошла процедуру международного аудита

IV. Итоги деятельности ОАО "СКБ-банк" на 01.03.2009

Введение

2 ноября 1990 года, на базе Свердловского областного управления Агропромбанка, создан «Акционерный коммерческий банк содействия коммерции и бизнесу» (ОАО «СКБ-банк»). В этот день Банку была выдана лицензия на осуществление банковских операций.

20 апреля 1992 года - в Центральном Банке России произведена регистрация СКБ-банка в качестве акционерного.

Июль 1992 года – в Екатеринбурге открыт филиал «Центральный».

Апрель 1993 года - открыт первый иностранный корреспондентский счет в банке Credit Suisse (Швейцария, Цюрих).

Август 1993 года - СКБ-банк получил Генеральную лицензию ЦБ РФ № 705 на осуществление банковских операций.

Сентябрь 1993 года - произведен первый платеж в реальном времени по системе SWIFT, позволяющей мгновенно осуществлять перевод денег по всему миру. Банк становится членом Общества всемирных банковских финансовых телекоммуникаций (SWIFT).

Октябрь 1995 года – совершена первая сделка через информационно-дилинговую систему «REUTERS».

Февраль 1996 года – СКБ-банк стал уполномоченным банком Правительства Свердловской области, в статусе которого банк обслуживает счета областных министерств, администраций муниципальных образований, участвует в реализации социально-значимых программ: по обеспечению области лекарствами, проведению связанных денежных расчетов и ряде других.

1996 год – банк произвел первую эмиссию пластиковых карт платежной системы «ЮНИОН КАРД».

2000 год – в банке заключен первый договор на обслуживание клиентов по системе «Банк – Клиент».

В 2001 году стратегическим партнером СКБ-банка становится ЗАО «Группа «Синара».

2002 год - Федеральное агентство правительственной связи и информации при Президенте РФ (ФАПСИ) выдало банку пакет лицензий, подтверждающих высокое качество системы защиты информации банка.

Январь 2003 года – банк получил комплект лицензий профессионального участника рынка ценных бумаг: на ведение брокерской, дилерской, депозитарной деятельности и лицензию на осуществление доверительного управления.

Июнь 2003 года – создана объединенная сеть банкоматов, в которую вошли СКБ-банк и Уралвнешторгбанк.

Август 2003 года - банк становится первым в Свердловской области по собственному и уставному капиталу.

Ноябрь 2003 года – банком выдан первый ипотечный кредит в рамках федеральной программы ипотечного жилищного кредитования.

Ноябрь 2004 года - сумма вкладов физических лиц и средств на карточных счетах банка превысила 2 млрд. рублей.

10 ноября 2004 года - Комитет банковского надзора Банка России вынес положительное заключение о соответствии СКБ-банка требованиям к участию в государственной системе страхования вкладов.

Декабрь 2004 года – СКБ-банк стал ассоциированным членом системы VISA.

27 января 2005 года - СКБ-банк первым среди банков Свердловской области получил комплект лицензий ФСБ в сфере информационной безопасности.

Апрель 2005 года - СКБ-банк и Председатель Правления М.Я. Ходоровский признаны лауреатами конкурса "Элита фондового рынка - 2004".

Июнь 2005 года - банком выдан 1 000-й ипотечный кредит.

Июль 2005 года - сайт СКБ-банка признан победителем общероссийского конкурса "Золотой сайт" по Уральскому региону.

Август 2005 года - состоялось открытие нового дополнительного офиса банка "Нижнетагильский".

Ноябрь 2005 года - СКБ-банк отмечает 15-летний юбилей.

Апрель 2006 года - открыто 2 новых офиса в Екатеринбурге: "Ботанический" и "Пионерский".

Май 2006 года - привлечен синдицированный кредит на 210 млн. рублей.

Август 2006 года - Банк получил краткосрочный рейтинг кредитоспособности от агентства "Рус-Рейтинг" на уровне В+, прогноз: стабильный.

Август 2006 года - открыт филиал в городе Таганроге (Ростовская область).

Ноябрь 2006 - открыты филиалы в Тюмени и Челябинске.

Январь 2007 - открыт филиал в Перми.

Февраль 2007 - открыт филиал в городе Волжский и офис в Волгограде.

Апрель 2007 - Агентство Moody's присвоило Банку долгосрочные рейтинги по международной (B2) и национальной (Baa1.ru) шкале.

Июнь 2007 - Банк России зарегистрировал отчет об итогах дополнительной эмиссии акций ОАО "СКБ-банк". Акционером Банка стал Европейский банк реконструкции и развития, доля ЕБРР в уставном капитале Банка составила 25,99%.

Июль 2007 - рейтинг кредитоспособности от агентства "Рус-Рейтинг" повышен до уровня «ВВ-», что обусловлено вхождением в состав акционеров Банка крупного иностранного инвестора - ЕБРР, увеличением капитала Банка, расширением географии присутствия, ростом розничного бизнеса, сохранением позитивных изменений в корпоративном управлении.

Октябрь 2007 - Банком выпущено 400 000 банковских карт.

Ноябрь 2007 - агентство Fitch Ratings присвоило рейтинги СКБ-банку: долгосрочный рейтинг дефолта эмитента («РДЭ») «B-(B минус)», прогноз «Стабильный», краткосрочный РДЭ «B», индивидуальный рейтинг «D/E».

Декабрь 2007 - Облигации ОАО «СКБ-банк» внесены в RTS Board - информационную систему, предназначенную для индикативного котирования ценных бумаг. Облигации СКБ-банка участвуют в торгах на ММВБ.

Март 2008 - собственные средства (капитал) Банка превысили 5 млрд. рублей. Банк стал крупнейшим в регионе по этому показателю.

Октябрь 2008 - открыт филиал в Вологде.

Ноябрь 2008 - открыты филиал в Рязани и Омске. Декабрь 2008 - Банк аккредитован при государственном Агентстве по страхованию вкладов и вправе действовать от его имени и за его счет при выплате возмещений по вкладам клиентам иных банков.

Март 2009 - рейтинг кредитоспособности от агентства "Рус-Рейтинг" повышен до уровня «ВВ+», присвоенный рейтинг обоснован факторами текущего состояния СКБ-банка: высокой вероятностью поддержки банка государством, наличием финансово сильных собственников и вероятностью поддержки банка с их стороны, имеющимися рыночными позициями.

МИССИЯ БАНКА

Банк призван предоставлять широкий спектр стандартизированных и высокотехнологичных банковских услуг и продуктов клиентам на всей территории Российской Федерации.

Философия бизнеса

СКБ-банк имеет исторические и экономические предпосылки для того, чтобы стать системообразующей кредитной организацией на рынке банковских услуг России.

СКБ-банк осуществляет постоянное внедрение новейших передовых банковских продуктов и технологий обслуживания, отвечающих потребностям Клиентов и Акционеров.

СКБ-банк способствует развитию экономической и социальной инфраструктуры на территории своего присутствия. Создавая и оптимизируя разветвленную сеть подразделений, Банк планомерно расширяет географию бизнеса адекватно интересам своих Клиентов и Акционеров.

СКБ-банк предоставляет своим Клиентам равные возможности эффективного управления своими средствами и равно комфортные условия обслуживания, тщательно изучает потребности и возможности каждого Клиента, независимо от его статуса и местонахождения.

СКБ-банк грамотно управляет рисками таким образом, чтобы обеспечить приемлемый уровень доходности для своих Клиентов и Партнеров, при сохранении статуса надежного, устойчивого банка.

СКБ-банк работает по правилам цивилизованного рынка, который строит свои отношения с Клиентами и Партнерами на основе правовых и этических норм ведения бизнеса, в соответствии с профессиональными стандартами деятельности. Одним из наиболее ценных его активов является безупречная деловая репутация.

СКБ-банк работает в режиме диалога со своими сотрудниками и обеспечивает высокий уровень их профессионализма. Отношения Банка и его сотрудников характеризуются уважением, доверием и ориентацией на единые корпоративные ценности.

I. Характеристика банка

1. Общие положения

1.1. Открытое акционерное общество «Акционерный коммерческий банк содействия коммерции и бизнесу», именуемое в дальнейшем Банк, является кредитной организацией, зарегистрированной Центральным банком Российской Федерации 20 апреля 1992 года, регистрационный номер 705, созданной по решению общего собрания учредителей в организационно-правовой форме акционерного общества открытого типа (протокол № 1 от 5 ноября 1991 года) путем преобразования Свердловского коммерческого банка «СКБ-банк», зарегистрированного Центральным банком РСФСР 2 ноября 1990 года, регистрационный номер 705, и является его правопреемником.

В соответствии с решением общего собрания акционеров Банка (протокол № 1 от 17 мая 1996 года) наименование организационно-правовой формы Банка приведено в соответствие с действующим законодательством Российской Федерации и определено как открытое акционерное общество.

1.2. Банк входит в банковскую систему Российской Федерации и в своей деятельности руководствуется законодательством Российской Федерации, в том числе нормативными актами Банка России, настоящим Уставом, решениями общего собрания акционеров Банка, Совета директоров Банка, принятыми в соответствии с действующим законодательством Российской Федерации.

1.3. Банк создан без ограничения срока его деятельности и осуществляет свою деятельность на основании лицензии Банка России.

2. Наименование и место нахождения Банка

2.1. Полное фирменное наименование Банка: открытое акционерное общество «Акционерный коммерческий банк содействия коммерции и бизнесу».

2.2. Сокращенное фирменное наименование Банка: ОАО «СКБ-банк».

2.3. Полное фирменное наименование Банка на английском языке: JOINT-SK COMMERCIAL BANK OF SUPPORT TO COMMERCE AND BUSINESS.

2.4. Сокращенное фирменное наименование Банка на английском языке: SKB-BANK.

2.5. Место нахождения Банка: г. Екатеринбург, ул. Куйбышева, 75.

2.6. Адрес (место нахождения) органов управления Банка: 620026 г. Екатеринбург, ул. Куйбышева, 75.

3. Правовое положение Банка

3.1. Банк является юридическим лицом, которое для извлечения прибыли как основной цели своей деятельности на основании специального разрешения (лицензии) Банка России осуществляет банковские операции, предусмотренные федеральным законом.

3.2. Банк вправе участвовать в создании и создавать самостоятельно на территории Российской Федерации и за ее пределами другие коммерческие и некоммерческие организации в соответствии с законодательством Российской Федерации и соответствующего иностранного государства, входить в союзы и ассоциации кредитных организаций, создаваемые с целью защиты и представления интересов кредитных организаций, координации их деятельности, выработки рекомендаций по осуществлению банковской деятельности и решению иных совместных задач кредитных организаций.

3.3. Банк проводит работы, связанные с использованием сведений, составляющих государственную тайну, в порядке, установленном действующим законодательством.

3.4 Банк как юридическое лицо имеет в собственности обособленное имущество, учитываемое на его самостоятельном балансе. Банк может от своего имени приобретать и осуществлять имущественные и личные неимущественные права, нести обязанности, быть истцом и ответчиком в суде.

3.5. Банк вправе в установленном нормативными актами Банка России порядке открывать банковские счета на территории Российской Федерации и за ее пределами.

3.6. Банк имеет круглую печать, содержащую его полное фирменное наименование на русском языке и указание на место его нахождения. Банк вправе иметь штампы и бланки со своим наименованием, собственную эмблему и другие средства визуальной идентификации.

3.7. Банк несет ответственность по своим обязательствам в пределах принадлежащего ему имущества и имущественных прав, на которые по действующему законодательству Российской Федерации может быть обращено взыскание.

3.8. Банк не отвечает по обязательствам своих акционеров. Акционеры Банка не отвечают по его обязательствам и несут риск убытков, связанных с деятельностью Банка, в пределах стоимости принадлежащих им акций.

3.9. Банк не отвечает по обязательствам государства и его органов, Банка России, равно как государство и его органы, Банк России не отвечают по обязательствам Банка, за исключением случаев, когда государство и Банк России приняли на себя такие обязательства.

4. Филиалы и представительства Банка

4.1. Банк вправе создавать филиалы и открывать представительства на территории Российской Федерации с соблюдением требований действующего законодательства Российской Федерации, в том числе нормативных актов Банка России. Банк открывает на территории Российской Федерации филиалы и представительства с момента уведомления Банка России.

Банк может создавать филиалы и открывать представительства за пределами территории Российской Федерации с соблюдением требований действующего законодательства Российской Федерации, в том числе нормативных актов Банка России, и в соответствии с законодательством иностранного государства по месту нахождения филиалов и представительств, если иное не предусмотрено международным договором Российской Федерации. На территории иностранного государства Банк открывает филиалы с разрешения Банка России, а представительства – после уведомления Банка России.

4.2. Филиалы и представительства осуществляют деятельность от имени Банка, который несет ответственность за их деятельность.

4.3. Филиалы и представительства не являются юридическими лицами, наделяются Банком имуществом и действуют в соответствии с положениями о них, утвержденными Банком.

Имущество филиалов и представительств учитывается как на их отдельных балансах, так и на балансе Банка.

4.4. Руководители филиалов и представительств назначаются Банком и действуют на основании выданной им в установленном порядке доверенности.

4.5. Банк имеет следующие филиалы и представительства:

4.5.1. Филиал «Московский» открытого акционерного общества «Акционерный коммерческий банк содействия коммерции и бизнесу», место нахождения (почтовый адрес): 109004, г. Москва, ул. Николоямская, 40/22 стр.4;

4.5.2. Филиал «Таганрогский» открытого акционерного общества «Акционерный коммерческий банк содействия коммерции и бизнесу», место нахождения (почтовый адрес): 347928, Россия, Ростовская область, г.Таганрог, ул.Заводская, д.3;

4.5.3. Филиал «Тюменский» открытого акционерного общества «Акционерный коммерческий банк содействия коммерции и бизнесу», место нахождения (почтовый адрес): 625000, г.Тюмень, ул. Республики, д.61;

4.5.4. Филиал «Челябинский» открытого акционерного общества «Акционерный коммерческий банк содействия коммерции и бизнесу», место нахождения (почтовый адрес): 454091, Челябинская область, г.Челябинск, ул.Свободы, д.72;

4.5.5. Филиал «Пермский» открытого акционерного общества «Акционерный коммерческий банк содействия коммерции и бизнесу», место нахождения (почтовый адрес): 614000, Россия, Пермский край, г.Пермь, ул. Газеты Звезда, д.30;

4.5.6. Филиал «Волжский» открытого акционерного общества «Акционерный коммерческий банк содействия коммерции и бизнесу», место нахождения (почтовый адрес): 404130, Волгоградская область, г.Волжский, ул.Сталинградская, д.7;

4.5.7. Представительство открытого акционерного общества «Акционерный коммерческий банк содействия коммерции и бизнесу» в г. Новосибирск, место нахождения (почтовый адрес): 630007, город Новосибирск, Центральный район, улица Октябрьская, дом 42;

4.5.8. Представительство открытого акционерного общества «Акционерный коммерческий банк содействия коммерции и бизнесу» в г. Черкесск, место нахождения (почтовый адрес): 369000, Россия, Карачаево-Черкесская респ., г. Черкесск, ул. Международная, дом №109;

4.5.9. Представительство открытого акционерного общества «Акционерный коммерческий банк содействия коммерции и бизнесу» в г. Самара, место нахождения (почтовый адрес): 443069, Самарская область, г. Самара, Железнодорожный р-н, ул. Аврора, д.110.

5. Банковские операции и другие сделки Банка

5.1. Банк вправе осуществлять следующие банковские операции:

5.1.1. привлечение денежных средств физических и юридических лиц во вклады (до востребования и на определенный срок);

5.1.2. размещение указанных в подпункте 5.1.1 настоящего пункта привлеченных средств от своего имени и за свой счет;

5.1.3. открытие и ведение банковских счетов физических и юридических лиц;

5.1.4. осуществление расчетов по поручению физических и юридических лиц, в том числе банков-корреспондентов, по их банковским счетам;

5.1.5. инкассация денежных средств, векселей, платежных и расчетных документов и кассовое обслуживание физических и юридических лиц;

5.1.6. купля-продажа иностранной валюты в наличной и безналичной формах;

5.1.7. привлечение во вклады и размещение драгоценных металлов (при наличии соответствующей лицензии Банка России);

5.1.8. выдача банковских гарантий;

5.1.9. осуществление переводов денежных средств по поручению физических лиц без открытия банковских счетов (за исключением почтовых переводов).

5.2. Банк помимо перечисленных в пункте 5.1 настоящего Устава банковских операций вправе осуществлять следующие сделки:

5.2.1. выдачу поручительств за третьих лиц, предусматривающих исполнение обязательств в денежной форме;

5.2.2. приобретение права требования от третьих лиц исполнения обязательств в денежной форме;

5.2.3. доверительное управление денежными средствами и иным имуществом по договору с физическими и юридическими лицами;

5.2.4. осуществление операций с драгоценными металлами и драгоценными камнями в соответствии с законодательством Российской Федерации;

5.2.5. предоставление в аренду физическим и юридическим лицам специальных помещений или находящихся в них сейфов для хранения документов и ценностей;

5.2.6. лизинговые операции;

5.2.7. оказание консультационных и информационных услуг.

Банк вправе осуществлять иные сделки в соответствии с законодательством Российской Федерации.

5.3. Все банковские операции и другие сделки осуществляются в рублях, а при наличии соответствующей лицензии Банка России - и в иностранной валюте.

5.4. В соответствии с лицензией Банка России на осуществление банковских операций Банк вправе осуществлять выпуск, покупку, продажу, учет, хранение и иные операции с ценными бумагами, выполняющими функции платежного документа, с ценными бумагами, подтверждающими привлечение денежных средств во вклады и на банковские счета, с иными ценными бумагами, осуществление операций с которыми не требует получения специальной лицензии в соответствии с федеральными законами, а также вправе осуществлять доверительное управление указанными ценными бумагами по договору с физическими и юридическими лицами.

Банк также вправе осуществлять профессиональную деятельность на рынке ценных бумаг в соответствии с федеральными законами.

5.5. Банк вправе осуществлять другие виды деятельности, не запрещенные законодательством Российской Федерации и не противоречащие целям и предмету деятельности Банка.

6. Уставный капитал Банка

6.1. Уставный капитал Банка составляется из номинальной стоимости акций Банка, приобретенных акционерами.

Уставный капитал Банка сформирован в сумме 1 351 145 000 (один миллиард триста пятьдесят один миллион сто сорок пять тысяч) рублей и разделен на 1 350 530 805 (один миллиард триста пятьдесят миллионов пятьсот тридцать тысяч восемьсот пять) обыкновенных именных акций номинальной стоимостью 1 (один) рубль каждая и 614 195 (шестьсот четырнадцать тысяч сто девяносто пять) привилегированных именных акций номинальной стоимостью 1 (один) рубль каждая. Уставный капитал Банка определяет минимальный размер имущества, гарантирующего интересы его кредиторов.

6.2. Уставный капитал Банка может быть увеличен путем увеличения номинальной стоимости акций или размещения дополнительных акций.

6.3. Решение об увеличении уставного капитала Банка путем увеличения номинальной стоимости акций принимается общим собранием акционеров Банка.

6.4. Решение об увеличении уставного капитала Банка путем размещения дополнительных акций принимается общим собранием акционеров или Советом директоров Банка в соответствии с их компетенцией, определенной настоящим Уставом. Дополнительные акции могут быть размещены Банком только в пределах количества объявленных акций, установленного настоящим Уставом.

6.5. Решение об увеличении уставного капитала Банка может быть принято только после государственной регистрации изменений, вносимых в настоящий Устав по итогам предыдущей эмиссии акций Банка относительно нового размера его уставного капитала и количества размещенных и объявленных акций.

6.6. Уставный капитал Банка может быть уменьшен путем уменьшения номинальной стоимости акций или путем приобретения и погашения части акций в целях сокращения их общего количества.

6.7. Уставный капитал Банка должен быть уменьшен путем погашения акций, поступивших в распоряжение Банка, в случаях:

6.7.1. если акции, право собственности на которые перешло к Банку в соответствии с пунктом 1 статьи 34 Федерального закона «Об акционерных обществах», не были реализованы в течение одного года после их приобретения;

6.7.2. если акции, приобретенные Банком в соответствии с пунктом 2 статьи 72 Федерального закона «Об акционерных обществах», не были реализованы в течение одного года с даты их приобретения;

6.7.3. если акции, выкупленные Банком по требованию акционеров, не были реализованы через один год со дня перехода права собственности на выкупаемые акции к Банку.

6.8. Банк не вправе уменьшать свой уставный капитал, если в результате такого уменьшения его размер станет меньше минимального размера уставного капитала кредитной организации, определенного федеральными законами и принятыми в соответствии с ними нормативными актами Банка России на дату представления документов для государственной регистрации соответствующих изменений в Уставе Банка, а в случаях, когда в соответствии с действующим законодательством Российской Федерации Банк обязан уменьшить свой уставный капитал, - на дату государственной регистрации Банка.

6.9. Если по данным отчетности Банка и (или) по результатам проверки Банка России установлено, что величина собственных средств (капитала) Банка оказывается меньше размера его уставного капитала, Банк обязан в порядке, сроки и на условиях, предусмотренных федеральными законами и принятыми в соответствии с ними нормативными актами Банка России, осуществить меры по увеличению величины собственных средств (капитала) до размера уставного капитала, а в случае невозможности ее увеличения – уменьшить размер уставного капитала до величины собственных средств (капитала).

Величина собственных средств (капитала) Банка определяется в порядке, предусмотренном нормативными актами Банка России.

6.10. Решение об уменьшении уставного капитала Банка принимается общим собранием акционеров Банка.

6.11. В соответствии с законодательством Российской Федерации Банк создает резервный фонд. Размер резервного фонда составляет 15 процентов от величины уставного капитала Банка. Для формирования резервного фонда Банк ежегодно производит отчисления не менее 5 процентов от чистой прибыли до достижения установленного размера резервного фонда.

Резервный фонд используется на покрытие убытков Банка и на другие цели, определяемые законодательством Российской Федерации и нормативными актами Банка России.

7. Правление банка

Пухов Владимир Игнатьевич Председатель Правления

Кудрявцев Александр Владимирович Первый заместитель Председателя Правления

Гольянова Екатерина Анатольевна Заместитель Председателя Правления

Демин Олег Станиславович Заместитель Председателя Правления

Павлов Евгений Анатольевич Заместитель Председателя Правления

Репников Денис Петрович Заместитель Председателя Правления

Морозов Олег Викторович Главный бухгалтер

Ушакова Татьяна Андреевна Региональный директор Департамента регионального развития

8. Лицензии

Генеральная лицензия на осуществление банковских операций

Свидетельство о внесении банка в реестр банков-участников системы обязательного страхования вкладов.

Лицензия на осуществление деятельности по управлению ценными бумагами

Лицензия на осуществление дилерской деятельности

Лицензия на осуществление депозитарной деятельности.

Лицензия на осуществление брокерской деятельности

Свидетельство о том, что СКБ-банк является членом российской национальной ассоциации S.W.I.F.T.

Лицензия на предоставление услуг в области шифрования информации

Лицензия на распространение шифровальных (криптографических) средств

5. Банковские операции и другие сделки Банка

5.1. Банк вправе осуществлять следующие банковские операции:

5.1.1. привлечение денежных средств физических и юридических лиц во вклады (до востребования и на определенный срок);

5.1.2. размещение указанных в подпункте 5.1.1 настоящего пункта привлеченных средств от своего имени и за свой счет;

5.1.3. открытие и ведение банковских счетов физических и юридических лиц;

5.1.4. осуществление расчетов по поручению физических и юридических лиц, в том числе банков-корреспондентов, по их банковским счетам;

5.1.5. инкассация денежных средств, векселей, платежных и расчетных документов и кассовое обслуживание физических и юридических лиц;

5.1.6. купля-продажа иностранной валюты в наличной и безналичной формах;

5.1.7. привлечение во вклады и размещение драгоценных металлов (при наличии соответствующей лицензии Банка России);

5.1.8. выдача банковских гарантий;

5.1.9. осуществление переводов денежных средств по поручению физических лиц без открытия банковских счетов (за исключением почтовых переводов).

5.2. Банк помимо перечисленных в пункте 5.1 настоящего Устава банковских операций вправе осуществлять следующие сделки:

5.2.1. выдачу поручительств за третьих лиц, предусматривающих исполнение обязательств в денежной форме;

5.2.2. приобретение права требования от третьих лиц исполнения обязательств в денежной форме;

5.2.3. доверительное управление денежными средствами и иным имуществом по договору с физическими и юридическими лицами;

5.2.4. осуществление операций с драгоценными металлами и драгоценными камнями в соответствии с законодательством Российской Федерации;

5.2.5. предоставление в аренду физическим и юридическим лицам специальных помещений или находящихся в них сейфов для хранения документов и ценностей;

5.2.6. лизинговые операции;

5.2.7. оказание консультационных и информационных услуг.

Банк вправе осуществлять иные сделки в соответствии с законодательством Российской Федерации.

5.3. Все банковские операции и другие сделки осуществляются в рублях, а при наличии соответствующей лицензии Банка России - и в иностранной валюте.

5.4. В соответствии с лицензией Банка России на осуществление банковских операций Банк вправе осуществлять выпуск, покупку, продажу, учет, хранение и иные операции с ценными бумагами, выполняющими функции платежного документа, с ценными бумагами, подтверждающими привлечение денежных средств во вклады и на банковские счета, с иными ценными бумагами, осуществление операций с которыми не требует получения специальной лицензии в соответствии с федеральными законами, а также вправе осуществлять доверительное управление указанными ценными бумагами по договору с физическими и юридическими лицами.

Банк также вправе осуществлять профессиональную деятельность на рынке ценных бумаг в соответствии с федеральными законами.

5.5. Банк вправе осуществлять другие виды деятельности, не запрещенные законодательством Российской Федерации и не противоречащие целям и предмету деятельности Банка.

6. Уставный капитал Банка

6.1. Уставный капитал Банка составляется из номинальной стоимости акций Банка, приобретенных акционерами.

Уставный капитал Банка сформирован в сумме 1 351 145 000 (один миллиард триста пятьдесят один миллион сто сорок пять тысяч) рублей и разделен на 1 350 530 805 (один миллиард триста пятьдесят миллионов пятьсот тридцать тысяч восемьсот пять) обыкновенных именных акций номинальной стоимостью 1 (один) рубль каждая и 614 195 (шестьсот четырнадцать тысяч сто девяносто пять) привилегированных именных акций номинальной стоимостью 1 (один) рубль каждая. Уставный капитал Банка определяет минимальный размер имущества, гарантирующего интересы его кредиторов.

6.2. Уставный капитал Банка может быть увеличен путем увеличения номинальной стоимости акций или размещения дополнительных акций.

6.3. Решение об увеличении уставного капитала Банка путем увеличения номинальной стоимости акций принимается общим собранием акционеров Банка.

6.4. Решение об увеличении уставного капитала Банка путем размещения дополнительных акций принимается общим собранием акционеров или Советом директоров Банка в соответствии с их компетенцией, определенной настоящим Уставом. Дополнительные акции могут быть размещены Банком только в пределах количества объявленных акций, установленного настоящим Уставом.

6.5. Решение об увеличении уставного капитала Банка может быть принято только после государственной регистрации изменений, вносимых в настоящий Устав по итогам предыдущей эмиссии акций Банка относительно нового размера его уставного капитала и количества размещенных и объявленных акций.

6.6. Уставный капитал Банка может быть уменьшен путем уменьшения номинальной стоимости акций или путем приобретения и погашения части акций в целях сокращения их общего количества.

6.7. Уставный капитал Банка должен быть уменьшен путем погашения акций, поступивших в распоряжение Банка, в случаях:

6.7.1. если акции, право собственности на которые перешло к Банку в соответствии с пунктом 1 статьи 34 Федерального закона «Об акционерных обществах», не были реализованы в течение одного года после их приобретения;

6.7.2. если акции, приобретенные Банком в соответствии с пунктом 2 статьи 72 Федерального закона «Об акционерных обществах», не были реализованы в течение одного года с даты их приобретения;

6.7.3. если акции, выкупленные Банком по требованию акционеров, не были реализованы через один год со дня перехода права собственности на выкупаемые акции к Банку.

6.8. Банк не вправе уменьшать свой уставный капитал, если в результате такого уменьшения его размер станет меньше минимального размера уставного капитала кредитной организации, определенного федеральными законами и принятыми в соответствии с ними нормативными актами Банка России на дату представления документов для государственной регистрации соответствующих изменений в Уставе Банка, а в случаях, когда в соответствии с действующим законодательством Российской Федерации Банк обязан уменьшить свой уставный капитал, - на дату государственной регистрации Банка.

6.9. Если по данным отчетности Банка и (или) по результатам проверки Банка России установлено, что величина собственных средств (капитала) Банка оказывается меньше размера его уставного капитала, Банк обязан в порядке, сроки и на условиях, предусмотренных федеральными законами и принятыми в соответствии с ними нормативными актами Банка России, осуществить меры по увеличению величины собственных средств (капитала) до размера уставного капитала, а в случае невозможности ее увеличения – уменьшить размер уставного капитала до величины собственных средств (капитала).

Величина собственных средств (капитала) Банка определяется в порядке, предусмотренном нормативными актами Банка России.

6.10. Решение об уменьшении уставного капитала Банка принимается общим собранием акционеров Банка.

6.11. В соответствии с законодательством Российской Федерации Банк создает резервный фонд. Размер резервного фонда составляет 15 процентов от величины уставного капитала Банка. Для формирования резервного фонда Банк ежегодно производит отчисления не менее 5 процентов от чистой прибыли до достижения установленного размера резервного фонда.

Резервный фонд используется на покрытие убытков Банка и на другие цели, определяемые законодательством Российской Федерации и нормативными актами Банка России.

7. Правление банка

Пухов Владимир Игнатьевич Председатель Правления

Кудрявцев Александр Владимирович Первый заместитель Председателя Правления

Гольянова Екатерина Анатольевна Заместитель Председателя Правления

Демин Олег Станиславович Заместитель Председателя Правления

Павлов Евгений Анатольевич Заместитель Председателя Правления

Репников Денис Петрович Заместитель Председателя Правления

Морозов Олег Викторович Главный бухгалтер

Ушакова Татьяна Андреевна Региональный директор Департамента регионального развития

8. Лицензии

Генеральная лицензия на осуществление банковских операций

Свидетельство о внесении банка в реестр банков-участников системы обязательного страхования вкладов.

Лицензия на осуществление деятельности по управлению ценными бумагами

Лицензия на осуществление дилерской деятельности

Лицензия на осуществление депозитарной деятельности.

Лицензия на осуществление брокерской деятельности

Свидетельство о том, что СКБ-банк является членом российской национальной ассоциации S.W.I.F.T.

Лицензия на предоставление услуг в области шифрования информации

Лицензия на распространение шифровальных (криптографических) средств

Лицензия на осуществление технического обслуживания шифровальных (криптографических) средств

Лицензия на осуществление работ, связанных с использованием сведений, составляющих государственную тайну.

Свидетельство о товарном знаке

9. Акционеры банка

Акционеры, владеющие долей более 1% в уставном капитале ОАО «СКБ-банк».

| № | Наименование акционера | Адрес акционера | Доля акционера в уставном капитале ОАО «СКБ-банк» |

| 1 | 2 | 4 | 9 |

| 1 | Закрытое акционерное общество Группа Синара | 620086, Свердловская область, город Екатеринбург, улица Гурзуфская, д. 16 | 33,69% |

| 2 | Закрытое акционерное общество «Акцессия» | Российская Федерация, 620086, Свердловская область, город Екатеринбург, ул. Гурзуфская, 16 | 6,80% |

| 3 | Закрытое акционерное общество «Варрант» | Российская Федерация, 620086, Свердловская область, город Екатеринбург, ул. Гурзуфская, 16 | 10,62% |

| 4 | Закрытое акционерное общество «Гудвилл» | Российская Федерация, 620086, Свердловская область, город Екатеринбург, ул. Гурзуфская, 16 | 10,76% |

| 5 | Закрытое акционерное общество «Трейдер» | Российская Федерация, 620086, Свердловская область, город Екатеринбург, ул. Гурзуфская, 16 | 10,85% |

| 6 | Европейский банк реконструкции и развития | Лондон, Соединенное Королевство, Уан Эксчэйндж Сквэр, EC2A 2JN | 25,00 |

II. Операции по учету в банке

1. Учет денежных средств и денежных документов

Хозяйственные связи — необходимое условие деятельности предприятий, так как они обеспечивают бесперебойность снабжения, непрерывность процесса производства и своевременность отгрузки и реализации продукции, Оформляются и закрепляются хозяйственные связи договорами, согласно которым одно предприятие выступает поставщиком товарно-материальных ценностей, работ или услуг, а другое — их покупателем, потребителем, а значит и плательщиком

С момента создания предприятия у него появляются денежные средства: вначале — перечисленные на расчетный счет предприятия его учредителями, затем — полученные от клиентов за проданные товары или оказанные услуги.

В соответствии с п.1 ст.140 Гражданского кодекса Российской Федерации законным платежным средством, обязательным к приему по нарицательной стоимости на всей территории Российской Федерации является рубль.

Согласно п. 2 статьи 861 Гражданского кодекса Российской Федерации расчеты между юридическими лицами, а также расчеты с участием граждан, связанные с осуществлением ими предпринимательской деятельности, производятся в безналичном порядке. Расчеты между этими лицами могут производиться также наличными деньгами, если иное не установлено законом.

Денежные средства организаций находятся в кассе в виде наличных денег и денежных документов на счетах в банках, в выставленных аккредитивах и открытых особых счетах, чековых книжках и т. д.

Если Ваше предприятие осуществляет розничную торговлю или оказывает услуги населению за наличный расчет, то оно будет иметь в своем распоряжении наличные денежные средства в виде банкнот и монет, которые должны храниться в кассе только в размере лимита, установленного обслуживающим банком, а далее инкассироваться (сдаваться на хранение в банк) через определенные промежутки времени (ежедневно, еженедельно, ежемесячно).

Возможны расчеты векселями — долговыми обязательствами установленной гражданским законодательством формы — которые имеют особую форму учета.

Основными задачами учета денежных средств и расчетов являются:

своевременное и правильное документирование операций по движению денежных средств и расчетов;

оперативный, повседневный контроль за сохранностью наличных денежных средств и ценных бумаг в кассе предприятия;

контроль за использованием денежных средств строго по целевому назначению;

контроль за правильными и своевременными расчетами с бюджетом, банками, персоналом;

контроль за соблюдением форм расчетов, установленных в договорах с покупателями и поставщиками;

своевременная сверка расчетов с дебиторами и кредиторами.

Своевременная информация о временном высвобождении денежных средств даст Вам возможность разместить их на депозите или инвестировать в акции, облигации наряду с другими ценными бумагами для получения дополнительного дохода.

2. Учет кассовых операций

Порядок хранения и расходования денежных средств в кассе регламентируется Порядком ведения кассовых операций в Российской Федерации (утв. Решением Совета Директоров ЦБР от 22.09.1993 № 40); (далее по тексту — Порядок ведения кассовых операций).

Для осуществления расчетов наличными деньгами (выдачи заработной платы, денег на командировочные расходы и т.п.) предприятие должно иметь кассу.

Помещение кассы должно быть специально оборудовано для обеспечения сохранности денежных средств.

Кассовые операции выполняет отдельный работник предприятия — кассир.

После издания приказа (решения, постановления) о назначении кассира на работу руководитель предприятия обязан под расписку ознакомить его с Порядком ведения кассовых операций в Российской Федерации, после чего с кассиром заключается договор о полной материальной ответственности.

Кассир в соответствии с действующим законодательством о материальной ответственности рабочих и служащих несет полную материальную ответственность за сохранность всех принятых им ценностей и за ущерб, причиненный предприятию как в результате умышленных действий, так и в результате небрежного или недобросовестного отношения к своим обязанностям.

При небольшом объеме движения денежных средств в кассе обязанности кассира целесообразно возложить на одного из работников в порядке совмещения.

Предприятие может иметь наличные деньги в кассе в пределах, устанавливаемых банком, обслуживающим это предприятие по согласованию с его руководителем в соответствии с банковскими правилами.

Наличные деньги в размерах, превышающих, установленные банком пределы могут храниться только в период выплаты заработной платы, но не дольше трех дней.

Кассовые операции проводятся в следующем порядке:

оформление первичных документов по приходу и расходу;

регистрация первичных документов в журнале регистрации;

записи в кассовую книгу (под копирку в двух экземплярах), ежедневное подведение остатка по кассовой книге;

сдача в бухгалтерию (бухгалтеру) отчета кассира (2-й экземпляр кассовой книги) с приходными и расходными документами под расписку в кассовой книге.

Прием наличных денег в кассу производится по приходным кассовым ордерам, выдача наличных денег — по расходным кассовым ордерам или по другим документам, оформленным надлежащим образом. Такими документами могут быть платежные ведомости, заявления на выдачу денег, счета и т.п. Сдача наличных денег в банк происходит по объявлениям на взнос наличными.

Приходные ордера подписывает главный бухгалтер или лицо, им уполномоченное, а расходные ордера — руководитель организации и главный бухгалтер или лица ими уполномоченные. В тех случаях, когда на прилагаемых к расходным кассовым ордерам документах, заявлениях имеется разрешительная подпись руководителя на расходных кассовых ордерах не обязательна.

Приходные кассовые ордера и квитанции к ним, расходные кассовые ордера и заменяющие их документы должны быть заполнены четко и ясно чернилами или шариковыми ручками или выписаны на пишущей (вычислительной) машине. Подчистки, помарки или исправления, хотя бы и оговоренные, в этих документах не допускаются. Прием и выдача денег по кассовым ордерам могут производиться только в день их составления.

На титульном (заглавном) листе платежной (расчетно-платежной) ведомости делается разрешительная надпись о выдаче денег за подписями руководителя и главного бухгалтера предприятия или лиц на это уполномоченных.

В аналогичном порядке могут оформляться и разовые выдачи денег на оплату труда (при уходе в отпуск, болезни и др.), а также выдача депонированных сумм и денег под отчет на расходы, связанные со служебными командировками, нескольким лицам.

Разовые выдачи денег на оплату труда отдельным лицам производятся, как правило, по расходным кассовым ордерам.

Приходные и расходные кассовые ордера или заменяющие их документы до передачи в кассу регистрируются бухгалтерией в журнале регистрации приходных и расходных кассовых документов. Расходные кассовые ордера, оформленные на платежных (расчетно-платежных) ведомостях на оплату труда и других приравненных к ней платежей, регистрируются после их выдачи.

Регистрация приходных и расходных кассовых документов может осуществляться с применением средств вычислительной техники. При этом в машинограмме «Вкладной лист журнала регистрации приходных и расходных кассовых ордеров», составляемой за соответствующий день, обеспечивается также формирование данных для учета движения денежных средств по целевому назначению.

Все поступления и выдачи наличных денег предприятия учитывают в кассовой книге.

Каждое предприятие ведет только одну кассовую книгу, которая должна быть пронумерована, прошнурована и опечатана сургучной или мастичной печатью.

Записи в кассовой книге ведутся в 2-х экземплярах через копировальную бумагу чернилами или шариковой ручкой. Вторые экземпляры листов должны быть отрывными и служат отчетом кассира. Первые экземпляры листов остаются в кассовой книге. Первые и вторые экземпляры листов нумеруются одинаковыми номерами.

Подчистки и неоговоренные исправления в кассовой книге не допускаются. Сделанные исправления заверяются подписями кассира, а также главного бухгалтера предприятия или лица, его заменяющего.

Записи в кассовую книгу производятся кассиром сразу же после получения или выдачи денег по каждому ордеру или другому заменяющему его документу. Ежедневно в конце рабочего дня, кассир подсчитывает итоги операций за день, выводит остаток денег в кассе на следующее число и передает в бухгалтерию в качестве отчета кассира второй отрывной лист (копию записей в кассовой книге за день) с приходными и расходными кассовыми документами под расписку в кассовой книге.

На предприятиях при условии обеспечения полной сохранности кассовых документов кассовая книга может вестись автоматизированным способом, при котором ее листы формируются в виде машинограммы «Вкладной лист кассовой книги». Одновременно с ней формируется машинограмма «Отчет кассира». Обе названные машинограммы должны составляться к началу следующего рабочего дня, иметь одинаковое содержание и включать все реквизиты, предусмотренные формой кассовой книги.

Нумерация листов кассовой книги в этих машинограммах осуществляется автоматически в порядке возрастания с начала года.

В машинограмме «Вкладной лист кассовой книги» последним за каждый месяц должно автоматически печататься общее количество листов кассовой книги за каждый месяц, а в последней за календарный год — общее количество листов кассовой книги за год.

Кассир после получения машинограмм «Вкладной лист кассовой книги» и «Отчет кассира» обязан проверить правильность составления указанных документов, подписать их и передать отчет кассира вместе с приходными и расходными кассовыми документами в бухгалтерию под расписку во вкладном листе кассовой книги.

В целях обеспечения сохранности и удобства использования машинограммы «Вкладной лист кассовой книги» в течение года хранятся кассиром отдельно за каждый месяц. По окончании календарного года (или по мере необходимости) машинограммы «Вкладной лист кассовой книги» брошюруются в хронологическом порядке. Общее количество листов за год заверяется подписями руководителя и главного бухгалтера предприятия и книга опечатывается.

Контроль за правильным ведением кассовой книги возлагается на главного бухгалтера предприятия.

Выдача денег из кассы, не подтвержденная распиской получателя в расходном кассовом ордере или другом заменяющем его документе, в оправдание остатка наличных денег в кассе не принимается. Эта сумма считается недостачей и взыскивается с кассира. Наличные деньги, не подтвержденные приходными кассовыми ордерами, считаются излишком кассы и зачисляются в доход предприятия.

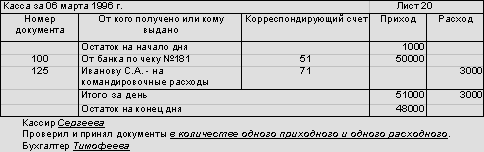

Кассовая книга (в рублях)

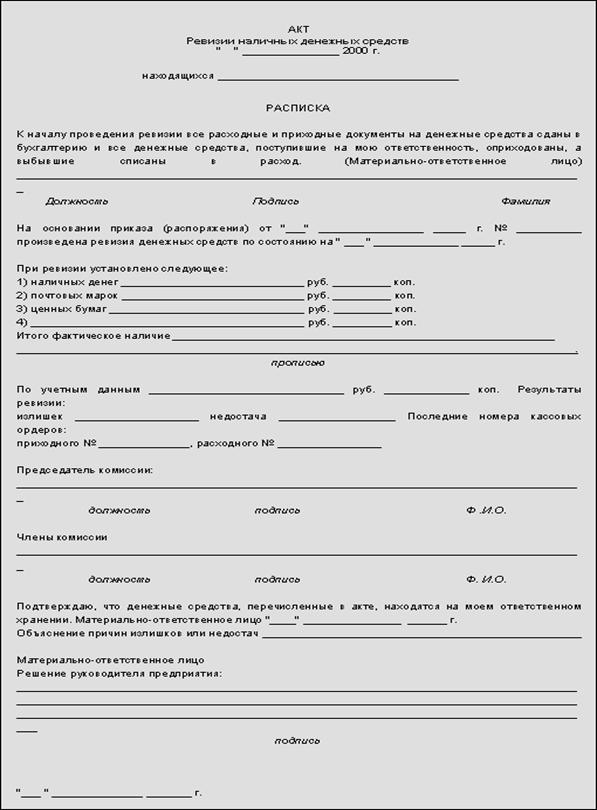

На каждом предприятии в сроки, установленные руководителем предприятия, но не реже одного раза в месяц, а также при смене кассиров производится внезапная ревизия кассы с полным полистным пересчетом денежной наличности и проверкой других ценностей, находящихся в кассе. Остаток денежной наличности в кассе сверяется с данными учета по кассовой книге. Для производства ревизии кассы приказом руководителя предприятия назначается комиссия, которая составляет акт. При обнаружении ревизией недостачи или излишка ценностей в кассе в акте указывается их сумма и обстоятельства возникновения.

В настоящее время Центральный банк Указанием от 14.11.2001г. №1050-У «Об установлении предельного размера расчетов наличными деньгами в Российской Федерации между юридическими лицами по одной сделке» установил в Российской Федерации предельный размер расчетов наличными деньгами по одному платежу между юридическими лицами в сумме 60 тысяч рублей.

Расчеты с участием граждан, не связанные с осуществлением ими предпринимательской деятельности, могут производиться наличными деньгами (статья 140) Гражданского кодекса РФ без ограничения суммы или в безналичном порядке.

На территории Российской Федерации в обязательном порядке всеми организациями и индивидуальными предпринимателями при осуществлении ими наличных денежных расчетов и (или) расчетов с использованием платежных карт в случаях продажи товаров, выполнения работ или оказания услуг в соответствии с Федеральным Законом от 22.05.2003 г. №54-ФЗ «О применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт» используется контрольно-кассовая техника.

Если организации в силу специфики своей деятельности или особенностей местонахождения не имеют возможности применять контрольно-кассовые машины, то в качестве документов строгой отчетности при расчетах с населением могут использоваться формы бланков документов, утвержденные Минфином России.

За нарушение требований Закона №54-ФЗ «О применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт» применяются штрафные санкции на основании ст. 14.5 Кодекса Российской Федерации об административных правонарушениях от 30 декабря 2001 г. N 195-ФЗ: к организациям: от 300-кратной до 400-кратной величины установленного размера минимальной месячной оплаты труда в зависимости от характера нарушения; к гражданам - в размере от пятнадцати до двадцати минимальных размеров оплаты труда; к должностным лицам - от тридцати до сорока минимальных размеров оплаты труда.

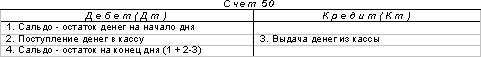

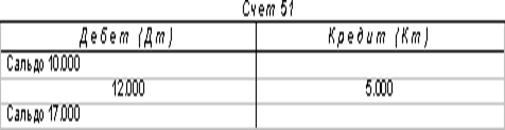

Учет кассовых операций ведется на счете «Касса», который в соответствии с Рабочим планом счетов малого предприятия (см. «Организация бухгалтерского учета» — «Счета бухгалтерского учета») имеет номер 50.

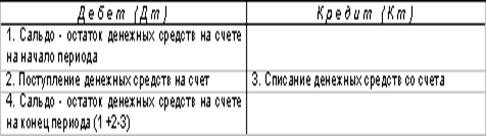

Счет 50 «Касса» является активным, то есть увеличивается по дебету. Его структура выглядит следующим образом:

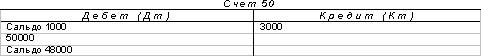

Например, операции, записанные во фрагменте кассовой книги, приведенном выше, отражаются на счете «Касса» следующим образом:

При ведении бухгалтерского учета используется метод, именуемый двойной записью: сумма хозяйственной операции записывается дважды — в дебет одного счета и в кредит другого счета (счета-корреспондента).

Отражение хозяйственной операции на счетах бухгалтерского учета называется бухгалтерской проводкой.

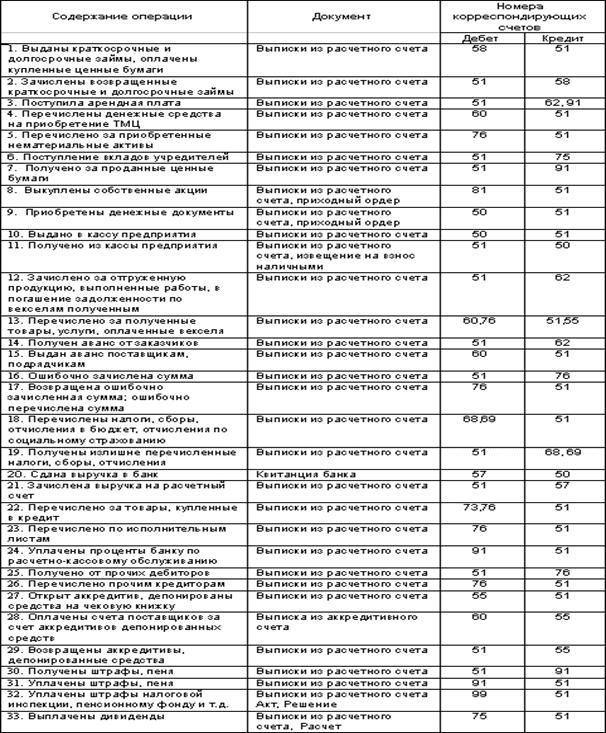

Основные проводки, отражающие кассовые операции и операции с денежными документами Номера счетов в таблице приведены в соответствии с Планом счетов бухгалтерского учета, утвержденном Приказом Минфина РФ от 31.10.2000 № 94н. (с изменениями от 7 мая 2003 г.).

Следует обратить внимание на то, что согласно нового плана счетов учет денежных документов ведется на счете 50 «Касса» субсчет 50-3 «Денежные документы». Счет 56 исключен.

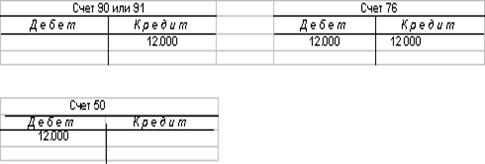

Рассмотрим отражение на счетах операции по начислению и поступлению арендной платы. Допустим, поступил очередной платеж за аренду склада Вашего предприятия от индивидуального предпринимателя в размере 12.000 рублей. Для отражения этой операции данная сумма по начислению записывается в дебет счета 76 «Расчеты с разными дебиторами и кредиторами» и кредит корреспондирующего счета 90 «Продажи» либо 91 «Прочие доходы и расходы «, а поступившие денежные средства отражаются по дебету счета 50 «Касса» и кредиту счета 76.

2. Учет кассовых операций

| Дебет | Кредит | Содержание хозяйственных операций | Первичные документы |

| 50-1 | 50-2 | Переданы денежные средства из операционной кассы в кассу организации. | № КО-1 "Приходный кассовый ордер", № КМ-4 "Журнал кассира-операциониста", № КМ-6 "Справка - отчет кассира - операциониста". |

| 50 | 51 | Получены денежные средства в кассу расчетного счета. | № КО-1 "Приходный кассовый ордер", Выписка банка по расчетному счету, Корешок чека на получение наличных денежных средств с расчетного счета. |

| 50 | 52 | Получены денежные средства в кассу с валютного счета. | № КО-1 "Приходный кассовый ордер", Выписка банка по валютному расчетному счету. |

| 50 | 55 | Получены денежные средства в кассу со специального счета. | № КО-1 "Приходный кассовый ордер", Выписка банка по специальному счету. |

| 50 | 62 | Получен аванс наличными в счет поставки товаров (работ, услуг). | № КО-1 "Приходный кассовый ордер", Чек ККМ. |

| 50 | 62 | Отражена продажа продукции за наличный расчет (с применением счета 62 "Расчеты с покупателями и заказчиками"). | № КО-1 "Приходный кассовый ордер", Чек ККМ. |

| 50 | 70 | Отражен возврат в кассу излишне выданных сумм оплаты труда. | № КО-1 "Приходный кассовый ордер" |

| 50, 50-3 | 71 | Возвращены в кассу неизрасходованные подотчетные суммы и денежные средства. | № КО-1 "Приходный кассовый ордер" |

| 50 | 73-2 | Поступили платежи от работников в погашение материального ущерба, причиненного ими. | № КО-1 "Приходный кассовый ордер" |

| 50 | 73-1 | Поступили платежи от работников по выданным займам. | № КО-1 "Приходный кассовый ордер" |

| 50 | 75-1 | Отражен взнос учредителями вкладов в уставный капитал организации наличными средствами. | Учредительные документы, № КО-1 "Приходный кассовый ордер" |

| 50 | 76-3 | Поступили денежные средства: - в счет прибыли, полученной от совместной деятельности, - от долевого участия в других организациях. | Решение участников, № КО-1 "Приходный кассовый ордер" |

| 50 | 76-2 | Поступили в кассу суммы по ранее предъявленным претензиям. | № КО-1 "Приходный кассовый ордер" |

| 50 | 79 | Поступили в кассу денежные средства от обособленного подразделения организации. | № КО-1 "Приходный кассовый ордер" |

| 50 | 91-1 | Отражена продажа основных средств и прочих активов за наличный расчет, в том числе работникам организации. | № КО-1 "Приходный кассовый ордер", Чек ККМ. |

| 50 | 91-1 | Отражены положительные курсовые разницы в связи с изменением курса рубля по отношению к иностранной валюте, находящейся в кассе организации. | Бухгалтерская справка-расчет |

| 70 | 50 | Выдана из кассы заработная плата. | № КО-2 "Расходный кассовый ордер", № Т-53 "Платежная ведомость". |

| 70 | 50 | Выплачены из кассы доходы от участия в организации лицам, являющимся работниками организации. | № КО-2 "Расходный кассовый ордер". |

| 71 | 50, 50-3 | Выданы из кассы подотчетные суммы и денежные документы. | № КО-2 "Расходный кассовый ордер" |

| 73-1 | 50 | Выдан заем работникам. | № КО-2 "Расходный кассовый ордер" |

| 75-2 | 50 | Выплачены из кассы доходы от участия в организации лицам, не являющимся работниками организации. | № КО-2 "Расходный кассовый ордер" |

| 76-4 | 50 | Выплачены депонированные суммы. | № КО-2 "Расходный кассовый ордер", Карточка депонированных сумм. |

| 76-3 | 50 | Выданы денежные средства в погашение убытков от совместной деятельности. | № КО-2 "Расходный кассовый ордер" |

| 79-2 | 50 | Выданы денежные средства структурным подразделениями организации. | № КО-2 "Расходный кассовый ордер" |

| 81 | 50 | Выкуплены за наличный расчет собственные акции у акционеров. | № КО-2 "Расходный кассовый ордер" |

| 91-2 | 50 | Отражены отрицательные курсовые разницы в связи с изменением курса рубля по отношению к иностранной валюте, находящейся в кассе организации. | Бухгалтерская справка-расчет |

| 94 | 50 | Отражена недостача денежных средств в кассе. | № ИНВ-15 "Акт инвентаризации наличных денежных средств", № ИНВ-26 "Ведомость учета результатов, выявленных инвентаризацией" |

В соответствии с п.3 статьи 861 Гражданского кодекса Российской Федерации безналичные расчеты производятся через банки, иные кредитные организации (далее — банки), в которых открыты соответствующие счета, если иное не вытекает из закона и не обусловлено используемой формой расчетов.

Безналичные расчеты осуществляются по товарным и нетоварным операциям. К товарным операциям относят куплю-продажу сырья, материалов, готовой продукции и т.п. Их учитывают на счетах 60 «Расчеты с поставщиками и подрядчиками», 62 «Расчеты с покупателями и заказчиками», 45 «Товары отгруженные» и др.

К нетоварным операциям относят расчеты с коммунальными учреждениями, научно-исследовательскими организациями, учебными заведениями и т.п. Их учитывают на счете 76 «Расчеты с разными дебиторами и кредиторами».

Для открытия расчетного счета организация должна представить в учреждение выбранного ею банка следующие документы:

заявление на открытие счета установленного образца;

нотариально заверенные копии устава организации, учредительного договора и регистрационного свидетельства;

справку налогового органа о регистрации организации в качестве налогоплательщика;

копии документов о регистрации в качестве плательщиков в Пенсионный фонд РФ и в Фонд обязательного медицинского страхования;

карточку с образцами подписей руководителя, заместителя руководителя и главного бухгалтера с оттиском печати организации по установленной форме, заверенную нотариально.

В случае отсутствия в организации должности главного бухгалтера на карточке ставится подпись только руководителя организации.

Безналичные расчеты осуществляются в соответствии с Положением ЦБР от 3 октября 2002 г. N 2-П "О безналичных расчетах в Российской Федерации" (с изменениями от 3 марта 2003 г.) (далее Положение 2-П).

Расчетные документы должны содержать следующие реквизиты (с учетом особенностей форм и порядка осуществления безналичных расчетов):

а) наименование расчетного документа и код формы по ОКУД ОК 011-93 (с изменениями 20/2003);

б) номер расчетного документа, число, месяц и год его выписки;

в) вид платежа;

г) наименование плательщика, номер его счета, идентификационный номер налогоплательщика (ИНН), код причины постановки на учет (КПП);

д) наименование и местонахождение банка плательщика, его банковский идентификационный код (БИК), номер корреспондентского счета или субсчета;

е) наименование получателя средств, номер его счета, идентификационный номер налогоплательщика (ИНН);

ж) наименование и местонахождение банка получателя, его банковский идентификационный код (БИК), номер корреспондентского счета или субсчета;

з) назначение платежа. Налог, подлежащий уплате, выделяется в расчетном документе отдельной строкой (в противном случае должно быть указание на то, что налог не уплачивается). Особенности указания назначения платежа применительно к отдельным видам расчетных документов регулируются соответствующими главами и пунктами Положения;

и) сумму платежа, обозначенную прописью и цифрами;

к) очередность платежа;

л) вид операции в соответствии с «Перечнем условных обозначений (шифров) документов, проводимых по счетам в банках»;

м) подписи (подпись) уполномоченных лиц (лица) и оттиск печати (в установленных случаях).

Расчетные документы принимаются банком к исполнению при наличии подписей, учиненных должностными лицами, имеющими право подписи для совершения расчетно-денежных операций по счетам в банке.

Расчетные документы по операциям, осуществляемым филиалами, представительствами, отделениями от имени юридического лица, подписываются лицами, уполномоченными этим юридическим лицом.

Расчетные документы по операциям, осуществляемым предпринимателем без образования юридического лица, принимаются к исполнению при наличии на них одной подписи, указанной в карточке, с образцом подписи, без оттиска печати.

Пунктом 1.2. Положения 2-П допускается использование при безналичных расчетах:

платежных поручений;

чеков;

аккредитивов;

инкассовые поручения;

платежные требования.

Расчетные документы на бумажном носителе оформляются на бланках документов, включенных в Общероссийский классификатор управленческой документации ОК 011-93 (класс «Унифицированная система банковской документации»).

4. Расчеты платежными поручениями

Платежным поручением является распоряжение владельца счета (плательщика) обслуживающему его банку, оформленное расчетным документом, перевести определенную денежную сумму на счет получателя средств, открытый в этом или другом банке. Платежное поручение исполняется банком в срок, предусмотренный законодательством, или в более короткий срок, если это установлено договором банковского счета.

Платежными поручениями могут производиться:

а) перечисления денежных средств за поставленные товары, выполненные работы, оказанные услуги;

б) перечисления денежных средств в бюджеты всех уровней;

в) перечисления денежных средств в целях возврата / размещения кредитов (займов) / депозитов и уплаты процентов по ним;

г) перечисления по распоряжениям физических лиц или в пользу физических лиц (в том числе без открытия счета);

д) перечисления денежных средств в других целях, предусмотренных законодательством или договором.

Также, платежные поручения могут использоваться для предварительной оплаты товаров, работ, услуг или для осуществления периодических платежей.

Платежные поручения принимаются банком независимо от наличия денежных средств на счете плательщика.

При отсутствии или недостаточности денежных средств на счете плательщика, а также если договором банковского счета не определены условия оплаты расчетных документов сверх имеющихся на счете денежных средств, платежные поручения помещаются в картотеку и оплачиваются по мере поступления средств в очередности, установленной законодательством.

5. Расчеты аккредитивами

Аккредитив представляет собой условное денежное обязательство, принимаемое банком (далее — банк — эмитент) по поручению плательщика, произвести платежи в пользу получателя средств по предъявлении последним документов, соответствующих условиям аккредитива, или предоставить полномочия другому банку (далее — исполняющий банк) произвести такие платежи.

Банками могут открываться следующие виды аккредитивов:

— покрытые (депонированные) и непокрытые (гарантированные);

— отзывные и безотзывные (могут быть подтвержденными).