Диплом на тему Совершенствование системы управления финансовыми ресурсами коммерческого банка на примере Заринского

Работа добавлена на сайт bukvasha.net: 2014-06-28Поможем написать учебную работу

Если у вас возникли сложности с курсовой, контрольной, дипломной, рефератом, отчетом по практике, научно-исследовательской и любой другой работой - мы готовы помочь.

Предоплата всего

от 25%

Подписываем

договор

Содержание

Введение …………………………………………………………………………3

1. Теоретические основы управления финансовыми ресурсами коммерческого банка……………………………………………………………...6

1.1 Деятельность коммерческих банков, как элементов кредитных отношений……………………………………………………............................6

1.2 Характеристика финансовых ресурсов коммерческого банка…………..12

1.2.1 Собственные ресурсы банка…...…………………………………………12

1.2.2 Привлеченные ресурсы банка…………………………………………….15

1.3 Оценка ресурсной базы коммерческого банка……………………………24

1.4 Понятие и сущность системы управления финансовыми ресурсами коммерческого банка……………………………………………………………28

2 Анализ ресурсной базы отделения Сберегательного банка №8417 г. Заринска и оценка эффективности системы ее управления …………………33

2.1 Организационно – экономическая характеристика отделения Сберегательного банка №8417 г. Заринска…………………………………….33

2.2 Анализ финансовых ресурсов ОСБ №8417 г. Заринска…………………42

2.2.1 Состав и структура ресурсной базы ОСБ №8417 ………………………42

2.2.2 Анализ динамики и структуры собственных финансовых ресурсов ОСБ №8417……………………………………………………………………….……44

2.2.3 Анализ структуры и динамики привлеченных ресурсов…………......48

2.2.4 Анализ направления использования финансовых ресурсов банка………………………………………………………………………..…….55

2.3 Оценка системы управления финансовыми ресурсами отделения Сбербанка №8417 г. Заринска ……………………………………………......61

3 Совершенствование системы управления финансовыми ресурсами ОСБ №8417…………………………………………………………………………….66

3.1 Обеспечение системы управления необходимой информацией…………66

3.2 Совершенствование системы управления ОСБ №8417 через создания комитета по управлению финансовыми ресурсами…………………………...69

3.3 Формирование системы гарантирования депозитов в коммерческих банках………………………………………………….........................................73

Заключение …………………………………………………………………......83

Список использованной литературы………………………………………......86

Введение

Центральное место в современной банковской системе по праву принадлежит коммерческим банкам, предоставляющим своим клиентам полный комплекс финансового обслуживания, объемы, качество и скорость которого постоянно совершенствуются и возрастают благодаря внедрению и применению современных технологий.

В рыночной экономике ресурсы коммерческих банков имеют первостепенное значение. Они служат необходимым активным элементом банковской деятельности. В современных условиях развития российской экономики проблема формирования ресурсов имеет первостепенное значение. Это вызвано тем, что с переходом к рыночной экономике, ликвидацией монополии государства на банковское дело, построением двухуровневой банковской системы характер банковских ресурсов претерпевает существенные изменения.

Привлеченные средства банков покрывают свыше 90% всей потребности в денежных ресурсах для осуществления активных операций, прежде всего кредитных. Роль их исключительно велика. Мобилизуя временно свободные средства юридических и физических лиц на рынке кредитных ресурсов, коммерческие банки с их помощью удовлетворяют потребность народного хозяйства в дополнительных оборотных средствах, способствуют превращению денег в капитал, обеспечивают потребности населения в потребительском кредите.

Таким образом, коммерческий банк, с одной стороны, привлекает свободные денежные средства юридических и физических лиц, формируя тем самым свою ресурсную базу, а с другой стороны – размещают ее от своего имени на условиях возвратности, срочности и платности. При этом коммерческий банк может осуществлять свои операции только в пределах имеющихся у него ресурсов. Характер этих операций зависит от качественного состава ресурсной базы банка. Так, коммерческий банк, ресурсы которого имеют в основном краткосрочный характер, практически лишен возможности осуществлять долгосрочные кредитные вложения.

Следовательно, в рыночных условиях именно объем и качественный состав средств, которыми располагает коммерческий банк, определяют масштабы и направления его деятельности. В связи с этим, вопросы формирования ресурсной базы, оптимизация ее структуры и обеспечении стабильности и эффективное управление становятся весьма актуальными в работе банка.

Предметом исследования в работе выступает ресурсная база коммерческого банка.

Объектом исследования выступает отделение Сберегательного банка РФ №8417 города Заринска. Сбербанк сегодня – современное универсальное кредитное учреждение, оказывающее корпоративным структурам весь комплекс банковских услуг от открытия и ведения счетов, как в рублях, так и в валюте, до сопровождения внешнеэкономических операций клиента.

Цель написания дипломной работы – проведение анализа системы управления финансовыми ресурсами в отделении Сбербанка РФ №8417 г. Заринска и выявление путей ее совершенствования.

Для достижения поставленной цели решаются следующие задачи:

1. Изучение структуры финансовых ресурсов коммерческого банка.

2. Раскрытие классификации пассивных операций банка.

3. Рассмотрение понятия и сущности системы управления финансовыми ресурсами коммерческого банка.

4. Представить организационно- экономическую характеристику отделения Сбербанка РФ №8417 г. Заринска.

5. Провести анализ динамики и структуры собственных и привлеченных ресурсов отделения Сбербанка РФ №8417.

6. Оценить системы управления финансовыми ресурсами отделения ОСБ №8417.

7. Выявить пути совершенствования системы управления финансовыми ресурсами.

Цель и задачи написания работы определили ее структуру, которая состоит из введения, трех глав и заключения. Первая глава раскрывает теоретические основы деятельности коммерческих банков, характеризует состав их финансовых ресурсов, описывает пассивные операции банков по привлечению финансовых ресурсов. Вторая глава построена на данных ОСБ №8417 и содержит в себе анализ динамики и структуры финансовых ресурсов банка, а также оценку системы управления ресурсами. В третьей главе представлены пути совершенствования системы управления финансовыми ресурсами коммерческого банка ОСБ №8417 г. Заринска.

Исследование основано на данных годового отчета Заринского ОСБ 8417 за 2005 год и отчетов Сбербанка России за 2004-2006 годы. В качестве источников написания работы послужили нормативные документы Отдела Сбербанка России, практические материалы Заринского Отдела СБ №8417, а так же специализированные учебные пособия и материалы периодической печати.

1 Теоретические основы управления финансовыми ресурсами коммерческого банка

1.1 Деятельность коммерческих банков, как элементов кредитных отношений

Кредитные отношения – это экономические отношения по поводу аккумуляции и предоставления в суду временно свободных денежных средств на условиях возвратности, срочности и платности. В системе кредитных отношений всегда выступают два контрагента: заемщик и кредитор.

Финансово - кредитные институты подразделяются на центральные банки, коммерческие банки и специализированные финансово-кредитные институты (кредитные организации). Основой кредитной системы исторически являются, прежде всего, банки. Банки составляют ядро кредитной системы. В рыночной экономике банковская система чаще всего бывает двух - или трехуровневой [15].

Верхний уровень занимает Центральный банк. Центральный банк осуществляет регулирование деятельности коммерческих банков, сберегательных учреждений, страховых компаний, пенсионных фондов, то есть специализированных кредитно-финансовых учреждений. Данное регулирование осуществляется в целях обеспечения нормального денежного обращения как важнейшего условия устойчивых темпов роста экономики.

Коммерческие банки занимают нижний уровень в двухуровневой банковской системе. Появление термина «коммерческие банки» связано с тем, что в XVII в. они начали с обслуживания торговли и нарождающейся промышленности.

В Российской Федерации создание и функционирование коммерческих банков основываются на Законе РФ «О банках и банковской деятельности».

При осуществлении операций по формированию и использованию привлеченных заемных ресурсов коммерческие банки пользуются следующими законодательными и нормативными документами:

1. Гражданский кодекс Российской Федерации (части первая и вторая): По состоянию на 20.02.2007 – Новосибирск: Сиб. унив. изд – во, 2007. – 430с.

2. Налоговый кодекс РФ (часть первая). - М.: ЭКМОС, 2002. - 120с.

3. Федеральный закон «О Центральном Банке РФ (Банке России)» № 86-ФЗ от 10.07.2002 г. (в редакции ФЗ от 06.06.2006г. №85 ФЗ).

4. Федеральный закон «О банках и банковской деятельности» от 02.12.1990г. №395 -1 (в редакции от 27.07.2006г.).

5. Положение ЦБ РФ «О безналичных расчетах в РФ» № 2-П от 03.10.2002 (в редакции от 11.06.2004 №1442-У).

6. Письмо ЦБ РФ «О депозитных и сберегательных сертификатах банков» от 10.02.92 № 14-3-20 в ред. Писем ЦБ РФ от 18.12.92 N 23, от 24.06.93 N 40, Указаний ЦБ РФ от 31.08.98 N 333-У, от 29.11.2000 N 857-У // Справочно-правовая система (СПС) «Референт».

7. Положение «О проведении межфилиальных расчетов в Сбербанке РФ» № 355-3-р от 27.03.2002 (в ред. от 29.09.2003).

8. Порядок открытия и ведения счетов юридических лиц Сбербанком России и его филиалами № 814-3-р от 14.04.2004.

9. Указание ЦБ РФ «Об установлении предельного размера расчетов наличными деньгами в Российской Федерации между юридическими лицами по одной сделке» № 1050-У от 14.11.2001.

10. Порядок предоставления территориальными банками права по регулированию процентных ставок по привлечению и размещению средств юридических лиц от 08.02.00г. № 572-р.

11. Регламент создания и использования в Сбербанке России и его филиалах резерва на возможные потери по ссудам и списания безнадежной и/или признанной нереальной для взыскания задолженности» от 28.07.00г. № 455-2-р и другие.

Коммерческим банком является учреждение, осуществляющее на договорных условиях кредитно-расчетное и иное банковское обслуживание юридических и физических лиц путем совершения операций и оказания услуг. Характерная особенность коммерческих банков, отличающая их от государственных банков и кредитных кооперативов, заключается в том, что основной целью их деятельности является получение прибыли (в этом состоит их «коммерческий интерес» в системе рыночных отношений).

Основное назначение коммерческого банка – посредничество в перемещении денежных средств от кредиторов к заемщикам и от продавцов к покупателям.

Первым и основополагающим принципом деятельности коммерческого банка является работа в пределах реально имеющихся ресурсов. Это означает, что коммерческий банк должен обеспечивать количественное соотношение между своими ресурсами и кредитными вложениями.

Второй важнейший принцип, на котором базируется деятельность, является экономическая самостоятельность коммерческих банков, которая подразумевает под собой экономическую ответственность за результаты своей деятельности и свободу распоряжения собственными средствами.

Третий принцип заключается в рыночном характере взаимоотношения коммерческого банка со своими клиентами. Предоставляя ссуды, коммерческий банк исходит, прежде всего, из рыночных критериев прибыльности, риска и ликвидности.

Сущность деятельности банка проявляется через его функции, основными из которых являются следующие [11]:

– мобилизация временно свободных денежных средств и превращение их в капитал;

– кредитование предприятий, государства и населения;

– осуществление расчетов и платежей в хозяйстве;

– эмиссионно-учредительская функция;

– консультирование, представление экономической и финансовой информации.

Таким образом, функции коммерческих банков — это, прежде всего, аккумулирование депозитов и ведение текущих счетов; оплата выписанных на эти банки чеков; предоставление кредитов предпринимателям. Коммерческие банки часто называются финансовыми универмагами или супермаркетами кредита. Ведь они осуществляют расчеты и организуют платежный оборот в масштабах всего национального хозяйства. На базе их операций возникают кредитные деньги (чеки, банковские векселя).

Рассмотрим основные функции коммерческих банков более подробно.

Первой функцией коммерческих банков является посредничество в кредите, которое они осуществляют путем перераспределения денежных средств, временно высвобождающихся в процессе кругооборота фондов предприятий и денежных вкладов частных лиц. Главным критерием перераспределения ресурсов выступает прибыльность их использования заемщиком. Перераспределение ресурсов осуществляется по горизонтали хозяйственных связей от кредитора к заемщику. В результате достигается свободное перемещение финансовых ресурсов в хозяйстве, соответствующее рыночному типу отношений.

Вторая функция коммерческих банков – стимулирование накоплений в хозяйстве. Коммерческие банки, выступая на финансовом рынке со спросом на кредитные ресурсы, должны не только максимально мобилизовать имеющиеся в хозяйстве сбережения, но и создавать эффективные стимулы к накоплению средств путем проведения гибкой депозитной политики, обеспечения высоких гарантий надежности помещения накопленных ресурсов в банк.

Наряду со страхованием депозитов важное значение для вкладчиков имеет доступность информации о деятельности коммерческих банков, их финансовом состоянии, гарантиях, чтобы самим оценить риск будущих вложений.

Третья функция банков – посредничество в платежах между отдельными хозяйственными субъектами. Методы платежа делятся на наличные и безналичные. В крупном обороте доминируют безналичные платежи и расчеты. В сфере розничного товарооборота основная масса сделок опосредуется наличными деньгами. Банки осуществляют разнообразные виды безналичных расчетов.

В связи с формированием фондового рынка получила развитие четвертая функция банков – посредничество в операциях с ценными бумагами. Банки имеют право выступать в качестве инвестиционных институтов, которые могут выступать на рынке ценных бумаг в качестве посредника, инвестиционной компании и инвестиционного фонда.

Важное место в деятельности коммерческих банков занимает функция доверенного лица, которая заключается в осуществлении трастовых операций.

Коммерческие банки выполняют и такую функцию, как финансовый лизинг. Функция факторинга банка заключается в покупке требований какой-либо компании с целью получения платежей по ним. При этом речь идет, как правило, об обращающихся краткосрочных требованиях, возникающих из товарных поставок. В операции факторинга имеются три участника: банк, первоначальный кредитор и должник, получающий от клиента товары с отсрочкой платежа.

На рубеже 80—90-х гг. началось активное внедрение коммерческих банков в страховой бизнес. В результате клиенты коммерческих банков могут пользоваться услугами самого широкого диапазона. Очевидно, данное направление универсализации коммерческих банков будет развиваться и в ближайшие годы.

Введение …………………………………………………………………………3

1. Теоретические основы управления финансовыми ресурсами коммерческого банка……………………………………………………………...6

1.1 Деятельность коммерческих банков, как элементов кредитных отношений……………………………………………………............................6

1.2 Характеристика финансовых ресурсов коммерческого банка…………..12

1.2.1 Собственные ресурсы банка…...…………………………………………12

1.2.2 Привлеченные ресурсы банка…………………………………………….15

1.3 Оценка ресурсной базы коммерческого банка……………………………24

1.4 Понятие и сущность системы управления финансовыми ресурсами коммерческого банка……………………………………………………………28

2 Анализ ресурсной базы отделения Сберегательного банка №8417 г. Заринска и оценка эффективности системы ее управления …………………33

2.1 Организационно – экономическая характеристика отделения Сберегательного банка №8417 г. Заринска…………………………………….33

2.2 Анализ финансовых ресурсов ОСБ №8417 г. Заринска…………………42

2.2.1 Состав и структура ресурсной базы ОСБ №8417 ………………………42

2.2.2 Анализ динамики и структуры собственных финансовых ресурсов ОСБ №8417……………………………………………………………………….……44

2.2.3 Анализ структуры и динамики привлеченных ресурсов…………......48

2.2.4 Анализ направления использования финансовых ресурсов банка………………………………………………………………………..…….55

2.3 Оценка системы управления финансовыми ресурсами отделения Сбербанка №8417 г. Заринска ……………………………………………......61

3 Совершенствование системы управления финансовыми ресурсами ОСБ №8417…………………………………………………………………………….66

3.1 Обеспечение системы управления необходимой информацией…………66

3.2 Совершенствование системы управления ОСБ №8417 через создания комитета по управлению финансовыми ресурсами…………………………...69

3.3 Формирование системы гарантирования депозитов в коммерческих банках………………………………………………….........................................73

Заключение …………………………………………………………………......83

Список использованной литературы………………………………………......86

Введение

Центральное место в современной банковской системе по праву принадлежит коммерческим банкам, предоставляющим своим клиентам полный комплекс финансового обслуживания, объемы, качество и скорость которого постоянно совершенствуются и возрастают благодаря внедрению и применению современных технологий.

В рыночной экономике ресурсы коммерческих банков имеют первостепенное значение. Они служат необходимым активным элементом банковской деятельности. В современных условиях развития российской экономики проблема формирования ресурсов имеет первостепенное значение. Это вызвано тем, что с переходом к рыночной экономике, ликвидацией монополии государства на банковское дело, построением двухуровневой банковской системы характер банковских ресурсов претерпевает существенные изменения.

Привлеченные средства банков покрывают свыше 90% всей потребности в денежных ресурсах для осуществления активных операций, прежде всего кредитных. Роль их исключительно велика. Мобилизуя временно свободные средства юридических и физических лиц на рынке кредитных ресурсов, коммерческие банки с их помощью удовлетворяют потребность народного хозяйства в дополнительных оборотных средствах, способствуют превращению денег в капитал, обеспечивают потребности населения в потребительском кредите.

Таким образом, коммерческий банк, с одной стороны, привлекает свободные денежные средства юридических и физических лиц, формируя тем самым свою ресурсную базу, а с другой стороны – размещают ее от своего имени на условиях возвратности, срочности и платности. При этом коммерческий банк может осуществлять свои операции только в пределах имеющихся у него ресурсов. Характер этих операций зависит от качественного состава ресурсной базы банка. Так, коммерческий банк, ресурсы которого имеют в основном краткосрочный характер, практически лишен возможности осуществлять долгосрочные кредитные вложения.

Следовательно, в рыночных условиях именно объем и качественный состав средств, которыми располагает коммерческий банк, определяют масштабы и направления его деятельности. В связи с этим, вопросы формирования ресурсной базы, оптимизация ее структуры и обеспечении стабильности и эффективное управление становятся весьма актуальными в работе банка.

Предметом исследования в работе выступает ресурсная база коммерческого банка.

Объектом исследования выступает отделение Сберегательного банка РФ №8417 города Заринска. Сбербанк сегодня – современное универсальное кредитное учреждение, оказывающее корпоративным структурам весь комплекс банковских услуг от открытия и ведения счетов, как в рублях, так и в валюте, до сопровождения внешнеэкономических операций клиента.

Цель написания дипломной работы – проведение анализа системы управления финансовыми ресурсами в отделении Сбербанка РФ №8417 г. Заринска и выявление путей ее совершенствования.

Для достижения поставленной цели решаются следующие задачи:

1. Изучение структуры финансовых ресурсов коммерческого банка.

2. Раскрытие классификации пассивных операций банка.

3. Рассмотрение понятия и сущности системы управления финансовыми ресурсами коммерческого банка.

4. Представить организационно- экономическую характеристику отделения Сбербанка РФ №8417 г. Заринска.

5. Провести анализ динамики и структуры собственных и привлеченных ресурсов отделения Сбербанка РФ №8417.

6. Оценить системы управления финансовыми ресурсами отделения ОСБ №8417.

7. Выявить пути совершенствования системы управления финансовыми ресурсами.

Цель и задачи написания работы определили ее структуру, которая состоит из введения, трех глав и заключения. Первая глава раскрывает теоретические основы деятельности коммерческих банков, характеризует состав их финансовых ресурсов, описывает пассивные операции банков по привлечению финансовых ресурсов. Вторая глава построена на данных ОСБ №8417 и содержит в себе анализ динамики и структуры финансовых ресурсов банка, а также оценку системы управления ресурсами. В третьей главе представлены пути совершенствования системы управления финансовыми ресурсами коммерческого банка ОСБ №8417 г. Заринска.

Исследование основано на данных годового отчета Заринского ОСБ 8417 за 2005 год и отчетов Сбербанка России за 2004-2006 годы. В качестве источников написания работы послужили нормативные документы Отдела Сбербанка России, практические материалы Заринского Отдела СБ №8417, а так же специализированные учебные пособия и материалы периодической печати.

1 Теоретические основы управления финансовыми ресурсами коммерческого банка

1.1 Деятельность коммерческих банков, как элементов кредитных отношений

Кредитные отношения – это экономические отношения по поводу аккумуляции и предоставления в суду временно свободных денежных средств на условиях возвратности, срочности и платности. В системе кредитных отношений всегда выступают два контрагента: заемщик и кредитор.

Финансово - кредитные институты подразделяются на центральные банки, коммерческие банки и специализированные финансово-кредитные институты (кредитные организации). Основой кредитной системы исторически являются, прежде всего, банки. Банки составляют ядро кредитной системы. В рыночной экономике банковская система чаще всего бывает двух - или трехуровневой [15].

Верхний уровень занимает Центральный банк. Центральный банк осуществляет регулирование деятельности коммерческих банков, сберегательных учреждений, страховых компаний, пенсионных фондов, то есть специализированных кредитно-финансовых учреждений. Данное регулирование осуществляется в целях обеспечения нормального денежного обращения как важнейшего условия устойчивых темпов роста экономики.

Коммерческие банки занимают нижний уровень в двухуровневой банковской системе. Появление термина «коммерческие банки» связано с тем, что в XVII в. они начали с обслуживания торговли и нарождающейся промышленности.

В Российской Федерации создание и функционирование коммерческих банков основываются на Законе РФ «О банках и банковской деятельности».

При осуществлении операций по формированию и использованию привлеченных заемных ресурсов коммерческие банки пользуются следующими законодательными и нормативными документами:

1. Гражданский кодекс Российской Федерации (части первая и вторая): По состоянию на 20.02.2007 – Новосибирск: Сиб. унив. изд – во, 2007. – 430с.

2. Налоговый кодекс РФ (часть первая). - М.: ЭКМОС, 2002. - 120с.

3. Федеральный закон «О Центральном Банке РФ (Банке России)» № 86-ФЗ от 10.07.2002 г. (в редакции ФЗ от 06.06.2006г. №85 ФЗ).

4. Федеральный закон «О банках и банковской деятельности» от 02.12.1990г. №395 -1 (в редакции от 27.07.2006г.).

5. Положение ЦБ РФ «О безналичных расчетах в РФ» № 2-П от 03.10.2002 (в редакции от 11.06.2004 №1442-У).

6. Письмо ЦБ РФ «О депозитных и сберегательных сертификатах банков» от 10.02.92 № 14-3-20 в ред. Писем ЦБ РФ от 18.12.92 N 23, от 24.06.93 N 40, Указаний ЦБ РФ от 31.08.98 N 333-У, от 29.11.2000 N 857-У // Справочно-правовая система (СПС) «Референт».

7. Положение «О проведении межфилиальных расчетов в Сбербанке РФ» № 355-3-р от 27.03.2002 (в ред. от 29.09.2003).

8. Порядок открытия и ведения счетов юридических лиц Сбербанком России и его филиалами № 814-3-р от 14.04.2004.

9. Указание ЦБ РФ «Об установлении предельного размера расчетов наличными деньгами в Российской Федерации между юридическими лицами по одной сделке» № 1050-У от 14.11.2001.

10. Порядок предоставления территориальными банками права по регулированию процентных ставок по привлечению и размещению средств юридических лиц от 08.02.00г. № 572-р.

11. Регламент создания и использования в Сбербанке России и его филиалах резерва на возможные потери по ссудам и списания безнадежной и/или признанной нереальной для взыскания задолженности» от 28.07.00г. № 455-2-р и другие.

Коммерческим банком является учреждение, осуществляющее на договорных условиях кредитно-расчетное и иное банковское обслуживание юридических и физических лиц путем совершения операций и оказания услуг. Характерная особенность коммерческих банков, отличающая их от государственных банков и кредитных кооперативов, заключается в том, что основной целью их деятельности является получение прибыли (в этом состоит их «коммерческий интерес» в системе рыночных отношений).

Основное назначение коммерческого банка – посредничество в перемещении денежных средств от кредиторов к заемщикам и от продавцов к покупателям.

Коммерческие банки действуют на основании лицензий на совершение банковских операций, получаемых от ЦБ РФ. Банки имеют право создавать дочерние банки и дочерние кредитные учреждения. В России банки могут создаваться на основе любой формы собственности – частной, коллективной, акционерной, смешанной. Для формирования уставных капиталов российских банков допускается привлечение иностранных инвестиций.

Остановимся кратко на важнейших принципах коммерческих банков.Первым и основополагающим принципом деятельности коммерческого банка является работа в пределах реально имеющихся ресурсов. Это означает, что коммерческий банк должен обеспечивать количественное соотношение между своими ресурсами и кредитными вложениями.

Второй важнейший принцип, на котором базируется деятельность, является экономическая самостоятельность коммерческих банков, которая подразумевает под собой экономическую ответственность за результаты своей деятельности и свободу распоряжения собственными средствами.

Третий принцип заключается в рыночном характере взаимоотношения коммерческого банка со своими клиентами. Предоставляя ссуды, коммерческий банк исходит, прежде всего, из рыночных критериев прибыльности, риска и ликвидности.

Сущность деятельности банка проявляется через его функции, основными из которых являются следующие [11]:

– мобилизация временно свободных денежных средств и превращение их в капитал;

– кредитование предприятий, государства и населения;

– осуществление расчетов и платежей в хозяйстве;

– эмиссионно-учредительская функция;

– консультирование, представление экономической и финансовой информации.

Таким образом, функции коммерческих банков — это, прежде всего, аккумулирование депозитов и ведение текущих счетов; оплата выписанных на эти банки чеков; предоставление кредитов предпринимателям. Коммерческие банки часто называются финансовыми универмагами или супермаркетами кредита. Ведь они осуществляют расчеты и организуют платежный оборот в масштабах всего национального хозяйства. На базе их операций возникают кредитные деньги (чеки, банковские векселя).

Рассмотрим основные функции коммерческих банков более подробно.

Первой функцией коммерческих банков является посредничество в кредите, которое они осуществляют путем перераспределения денежных средств, временно высвобождающихся в процессе кругооборота фондов предприятий и денежных вкладов частных лиц. Главным критерием перераспределения ресурсов выступает прибыльность их использования заемщиком. Перераспределение ресурсов осуществляется по горизонтали хозяйственных связей от кредитора к заемщику. В результате достигается свободное перемещение финансовых ресурсов в хозяйстве, соответствующее рыночному типу отношений.

Вторая функция коммерческих банков – стимулирование накоплений в хозяйстве. Коммерческие банки, выступая на финансовом рынке со спросом на кредитные ресурсы, должны не только максимально мобилизовать имеющиеся в хозяйстве сбережения, но и создавать эффективные стимулы к накоплению средств путем проведения гибкой депозитной политики, обеспечения высоких гарантий надежности помещения накопленных ресурсов в банк.

Наряду со страхованием депозитов важное значение для вкладчиков имеет доступность информации о деятельности коммерческих банков, их финансовом состоянии, гарантиях, чтобы самим оценить риск будущих вложений.

Третья функция банков – посредничество в платежах между отдельными хозяйственными субъектами. Методы платежа делятся на наличные и безналичные. В крупном обороте доминируют безналичные платежи и расчеты. В сфере розничного товарооборота основная масса сделок опосредуется наличными деньгами. Банки осуществляют разнообразные виды безналичных расчетов.

В связи с формированием фондового рынка получила развитие четвертая функция банков – посредничество в операциях с ценными бумагами. Банки имеют право выступать в качестве инвестиционных институтов, которые могут выступать на рынке ценных бумаг в качестве посредника, инвестиционной компании и инвестиционного фонда.

Важное место в деятельности коммерческих банков занимает функция доверенного лица, которая заключается в осуществлении трастовых операций.

Коммерческие банки выполняют и такую функцию, как финансовый лизинг. Функция факторинга банка заключается в покупке требований какой-либо компании с целью получения платежей по ним. При этом речь идет, как правило, об обращающихся краткосрочных требованиях, возникающих из товарных поставок. В операции факторинга имеются три участника: банк, первоначальный кредитор и должник, получающий от клиента товары с отсрочкой платежа.

На рубеже 80—90-х гг. началось активное внедрение коммерческих банков в страховой бизнес. В результате клиенты коммерческих банков могут пользоваться услугами самого широкого диапазона. Очевидно, данное направление универсализации коммерческих банков будет развиваться и в ближайшие годы.

При рассмотрении предлагаемых проектов будущей системы гарантирования вкладов следует принимать во внимание опыт стран, где действующие системы страхования вкладов оправдали себя в качестве одного из способов поддержания стабильности банковской системы. В то же время в полной мере должны быть учтены и национальные особенности, характерные для российской банковской системы. Безусловно, на первых этапах создания системы депозитного страхования в России вряд ли удастся избежать проблем, в том числе вызванных несовершенством нормативной базы. Однако, несмотря на возможные ошибки, трудности в нахождении источников первоначального капитала фонда страхования депозитов и слабую мотивацию для вступления коммерческих банков в систему страхования, принятие основных принципов формирования системы защиты депозитов граждан должно оказать благоприятное воздействие на владельцев денежных средств – возрастет степень доверия к национальной банковской системе, увеличатся объемы привлекаемых в банки средств.

И все же главным фактором, определяющим вид системы защиты депозитов, является экономический уровень развития страны: степень развитости денежно-кредитной системы, доля государственной собственности в банковском секторе, а также возможность возникновения банковского кризиса, что является важным стимулом для введения более эффективного механизма защиты депозитов.

По большому счету, введение всеобщего гарантирования вкладов граждан приведет к перераспределению части средств из Сбербанка в коммерческие банки. При этом важнейшим фактором перераспределения средств между банками, естественно, будет процентная политика банков. Введение гарантий приведет к снижению процентных ставок по депозитам в коммерческих банках, а высокими процентные ставки останутся только в наиболее рискованных и агрессивных банках, нуждающихся в дополнительных средствах, стимулирование которых никак не входит в число задач создания подобной системы в России.

Однако на самом деле введение системы гарантирования вкладов не настолько привлекательно для коммерческих банков как для их клиентов. Гарантии вкладчикам важны, но их система должна быть правильно структурирована. Таким образом, распространенная среди коммерческих банков поддержка введения гарантирования вкладов в реальности не учитывает экономическую эффективность подобной поддержки. В связи с чем преимущества и недостатки основополагающих компонентов предлагаемой системы депозитного страхования можно кратко представить в виде таблицы 3.2.

Наряду с этим следует отметить, что, учитывая, что при введении гарантирования вкладов вряд ли произойдет резкое увеличение остатков на счетах граждан в банках, а потенциальное снижение процентных ставок может оказаться меньше страховых выплат. Поэтому для самих банков реальная привлекательность таких гарантий вовсе не столь велика.

В то же время, если в ходе законодательной работы законопроект о гарантирование вкладов граждан в коммерческих банках будет распространен только на вклады в рублях, то такая система действительно будет для них привлекательна.

Однако даже если гарантии по вкладам граждан окажутся на поверку не достаточно привлекательными для самих коммерческих банков, то остается другой аспект проблемы, выходящий за рамки розничного рынка. А именно: то, что гарантии по вкладам граждан для Сбербанка бесплатны, это оказывает влияние не только на депозитный рынок. В то же время гарантии вкладов в Сбербанке необходимы, их отмена реально может привести к изъятию средств из этого банка, что отрицательно скажется на экономике в целом. Реальным выходом может быть введение платы за гарантии в Сбербанке. Полученные средства не обязательно должны идти в бюджет, а могут быть направлены, например, на формирование резерва выплат компенсации вкладчикам Сбербанка, пострадавшим в начале 1990-х годов. В таком контексте смысл гарантии государства и использование страховой премии оказываются и социально значимыми и уменьшают нагрузку на бюджет. Одновременно достигался бы эффект уравнивания конкурентных преимуществ Сбербанка и других коммерческих банков.

Ведение гарантий по вкладам не окажет значительного влияния на объем сбережений в банках. Расширение сферы действия государственных гарантий по вкладам со Сбербанка на все коммерческие банки вряд ли приведет к увеличению объема привлеченных банками средств граждан. Те граждане, для которых наличие гарантий играет важную роль, уже имеют возможность выбрать Сбербанк.

Таким образом, стоит отметить, что для нашей страны в условиях общей экономической нестабильности, инфляции, создание множества банков, реорганизация банковской системы со всей остротой встает вопрос страхования банковской деятельности, обеспечение интересов клиентов банков. Современные приемы и методы страхования работы банков, использование гарантий, поручительств не всегда могут быть реализованы в полном объеме, в связи, с чем возникает вопрос необходимости серьезного изучения передового зарубежного опыта и внедрение его в банковскую практику.

В заключение данного вопроса надо сказать, что надежность коммерческих банков является одним из решающих элементов их деятельности, а одной из важных мер по обеспечению надежности является страхование депозитов, которое применяется во всех странах с высокоразвитыми банковскими системами. Важнейшими функциями организации по страхованию депозитов должны стать не только компенсации потерь вкладчиков, но также регулирование деятельности банков и контроль за операциями, связанными с депозитными вкладами, в пределах компетенции, определенной совместно с Центральным банком страны.

Заключение

Рассмотренные в работе вопросы позволяют сделать следующие выводы.

Коммерческие банки представляют собой частные и государственные банки, осуществляющие универсальные операции по кредитованию промышленных, торговых и других предприятий, главным образом за счет тех денежных капиталов, которые они получают в виде вкладов.

Главными видами привлеченных финансовых ресурсов являются средства, привлеченные банками в процессе работы с клиентурой (так называемые депозиты), средства, аккумулированные путем выпуска собственных долговых обязательств (депозитных и сберегательных сертификатов, векселей, облигаций) и средства, позаимствованные у других кредитных учреждений посредством межбанковского кредита и ссуд ЦБ РФ.

Депозиты среди привлеченных средств банка являются важным источником ресурсов. Однако такому источнику формирования банковских ресурсов как депозиты присущи и некоторые недостатки. Речь идет прежде всего о значительных материальных и денежных затратах банка при привлечении средств во вклады, ограниченности свободных денежных средств в рамках отдельного региона. И, тем не менее, конкурентная борьба между банками на рынке кредитных ресурсов заставляет их принимать меры по развитию услуг, способствующих привлечению депозитов.

Необходимость эффективного управления активами и пассивами для коммерческого банка в современных условиях определяется:

- возрастающей конкуренцией на местных и мировых рынках;

- возникновением новых сложных продуктов;

- значительными изменениями в структуре привлеченных ресурсов;

- экономической нестабильностью народного хозяйства;

- необходимостью координировать деятельность банка по всем направлениям;

- высоким уровнем требований к банкам пользователям банковских услуг;

- необходимостью координировать подход к предоставлению банковских услуг в общих рамках управления рисками.

Управление пассивами банка обеспечивает всю финансовую политику и стратегию банка. При этом правильное построение организационной структуры управления финансовыми ресурсами обеспечивает адекватное распределение полномочий и обязанностей между соответствующими подразделениями банка и уровнями управления рисками, что позволяет полнее реализовывать вложенные на них функции.

Ресурсы отделения Сберегательного банка №8417 по способу образования можно разделить на две основные группы: собственный капитал и привлеченные средства. Привлеченные средства отделения ОСБ №8417 составляют на конец 2005 года 96,5% в структуре ресурсной базы банка. Собственные средства соответственно составили 3,5%. В 2006 году привлеченные средства составили 93,0%, а собственные 7%.

Большая часть собственных средств капитала (более 50% всех собственных источников формирования ресурсов) была образована за чет самых устойчивых и стабильных средств, и, прежде всего – уставного капитала, фондов банка. Следовательно, банк ОСБ №8417 имеет достаточно собственных средств, которые могут обеспечить продолжение ими операций в случае непредвиденных потерь.

Привлеченные средства, в части вкладов населения и остатки на расчетных, текущих, бюджетных счетах юридических лиц, отделения Сбербанка №8417 снизились в 2006 году на 17,3% (258380 тыс. руб.). В основном снижение произошло за счет уменьшения привлеченных средств от юридических лиц на 435825 тыс. руб. (45,1% темпа снижения). Привлеченные средства от физических лиц в 2006 году увеличились на 33,4 %.

По результатам исследования эффективности системы управления финансовыми ресурсами ОСБ №8417 было выявлено, что система управления финансовыми ресурсами ОСБ №8417 является эффективной, но за три года эффективность управления незначительно снизилась в результате недостаточности информации необходимой для управления, несовершенной организационной структуры управления и неэффективного типа управления.

Стоимость привлеченных ресурсов за три года снизилась до 5,7%, в том числе снизилась стоимость вкладов населения до 5,3%, а стоимость привлеченных ресурсов юридических лиц до 1,1%.

При этом наблюдается увеличение стоимости банковских услуг до уровня 6,2%. Снизилась эффективность активных операций с 12,3% в 2004 году до 8,6% в 2006 году. Рентабельность активов также снизилась до уровня 3,6% в 2006 году против 4,8% в 2004 году. Отметим, что при негативной динамики показателей эффективности наблюдается рост доходности активов на 0,7% в 2005 году и на 5,8% в 2006 году, в основном за счет снижения стоимости активов, приносящих доход.

Основными направлениями совершенствования системы управления финансовыми ресурсами ОСБ №8417 являются:

1. Совершенствование управленческой информации.

2. Создание комитета по управлению финансовыми ресурсами.

3. Соблюдение принципов управления.

Отметим, что настоящее время сотрудничество с реальным сектором экономики – необходимое условие успешной работы банка. В 2005 году была принята Концепция развития Сбербанка России на период до 2008 года. Ее основной, стержневой задачей определяется повышение качества обслуживания клиентов как основного фактора повышения объемов продаж банковских продуктов и услуг, расширения сферы деятельности. Это обуславливает применение в банке усложненный тип управления, которое соответствует конкурентной стратегии банка.

Список использованной литературы

1. Гражданский кодекс Российской Федерации (части первая и вторая): По состоянию на 20.02.2007 – Новосибирск: Сиб. унив. изд – во, 2007. – 430с.

2. Налоговый кодекс РФ (часть первая). - М.: ЭКМОС, 2002. - 120с.

3. Федеральный закон «О Центральном Банке РФ (Банке России)» № 86-ФЗ от 10.07.2002 г. (в редакции ФЗ от 06.06.2006г. №85 ФЗ) // Справочно-правовая система (СПС) «Референт».

4. Федеральный закон «О банках и банковской деятельности» от 02.12.1990г. №395 -1 (в редакции от 27.07.2006г.) // Справочно-правовая система (СПС) «Референт».

5. Положение ЦБ РФ «О безналичных расчетах в РФ» № 2-П от 03.10.2002 (в редакции от 11.06.2004 №1442-У) // Справочно-правовая система (СПС) «Референт».

6. Письмо ЦБ РФ «О депозитных и сберегательных сертификатах банков» от 10.02.92 № 14-3-20 в ред. Писем ЦБ РФ от 18.12.92 N 23, от 24.06.93 N 40, Указаний ЦБ РФ от 31.08.98 N 333-У, от 29.11.2000 N 857-У // Справочно-правовая система (СПС) «Референт».

7. Положение «О проведении межфилиальных расчетов в Сбербанке РФ» № 355-3-р от 27.03.2002 (в ред. от 29.09.2003) // Справочно-правовая система (СПС) «Референт».

8. Порядок открытия и ведения счетов юридических лиц Сбербанком России и его филиалами № 814-3-р от 14.04.2004 // Справочно-правовая система (СПС) «Референт».

9. Указание ЦБ РФ «Об установлении предельного размера расчетов наличными деньгами в Российской Федерации между юридическими лицами по одной сделке» № 1050-У от 14.11.2001 // Справочно-правовая система (СПС) «Референт».

10. Аверченко В. А. К вопросу о безналичном денежном обращении в России / В. А. Аверченко // Банковское дело. 2005. - № 4. С.6-9.

11. Банки и банковские операции / Е. Ф. Жукова. - М.: ЮНИТИ, 2004. – 400 с.

12. Банковское дело: Учебник/ Г. Г. Коробовой.- М.: Экономист, 2003.-756с.

13. Банковское дело: Учебник / О. Н. Лаврушина– М.: Финансы и статистика, 2005. – 672 с.

14. Березина М. П. О необходимости дальнейшего реформирования расчетов в России / М. П. Березина // Финансы. – 2005.- № 7- С. 13-16.

15. Деньги. Кредит. Банки / Е. Ф. Жукова. – М.: ЮНИТИ-ДАНА, 2003. – 600 с.

16. Ершов М. Банковская система и развитие российской экономики / М. Ершов // Мировая экономики и международные отношения. 2005. -№3. – С. 28-34.

17. Жарковская Е. А., Арендс И. Н. Банковское дело: Курс лекций / Е. А. Жарковская, И. Н. Арендс. - М.: ИКФ Омега-Л, 2002. – 399 с.

18. Информационный банк // Банковское дело. - 2005. - № 6.-С. 17.

19. Карпинская В. Финансовый супермаркет / В. Карпинская // Прямые инвестиции.- 2005.- № 1.- С. 54-57.

20. Карпинская В. Все, что вы хотели спросить о Сбербанке / В. Карпинская // Прямые инвестиции. - 2005. - № 4.- С. 57-63.

21. Карпинская В. Все, что вы хотели спросить о Сбербанке / В. Карпинская // Прямые инвестиции.- 2006.- № 12.- С. 70.

22. Максименко Т. В. Депозитарное и брокерское обслуживание / Т. В.Максименко // Сбербанк-Алтай. – 2005.- № 5.- С. 3.

23. Одесс В. И., Наумик В. Т. Роль информационных технологий в работе банков / В. И. Одесс, В. Т. Наумик // Банковское дело. – 2005. - № 6. - С. 31-33.

24. Плисецкий Д. Е. Об основных тенденциях и перспективах развития банковской системы России / Д. Е. Плисецкий // Банковское дело. - 2005. -№6. - С.14-22

25. Сбербанк России: история, современность, перспектива / А. И. Казьмина. - М.: ЛК Пресс, 2004. – 160 с.

26. Сиземова О. Б. Платежные системы межбанковских расчетов и повышение обоснованности их правовых баз / О. Б. Сиземова // Банковское право. – 2005. - № 3.- С. 5-10.

27. Солнцев О.М. Источники роста кредитных ресурсов // Эксперт. – 2002. – №38. – С. 41.

28. Содействие бизнесу клиентов // Сбережения. – 2005. - № 10.- С.5-6.

29. Стратегия развития банковского сектора РФ на период до 2008 года // Деньги и кредит. – 2005. -№4. - С.18-37.

30. Управление деятельностью коммерческого банка (Банковский менеджмент) / О.И. Лаврушина. – М.: Юристъ, 2003. – 688 с.

31. Черемных О. С. Процессно-стоимостной подход к управлению коммерческим банком / О. С. Черемных // Банковское дело. – 2005.- № 8.- С. 11-18.

32. Финансы, деньги, кредит / О. В. Соколовой. - М.: Юристъ, 2000. – 300 с.

33. Финансы. Денежное обращение. Кредит.: Учебник для вузов/ Г. Б. Поляка.- М.: ЮНИТИ – ДАНА, 2-е изд., 2003.-512с.

Таким образом, выполняя свои функции, коммерческие банки играют основную роль в денежно-кредитной системе страны. И все же главным фактором, определяющим вид системы защиты депозитов, является экономический уровень развития страны: степень развитости денежно-кредитной системы, доля государственной собственности в банковском секторе, а также возможность возникновения банковского кризиса, что является важным стимулом для введения более эффективного механизма защиты депозитов.

По большому счету, введение всеобщего гарантирования вкладов граждан приведет к перераспределению части средств из Сбербанка в коммерческие банки. При этом важнейшим фактором перераспределения средств между банками, естественно, будет процентная политика банков. Введение гарантий приведет к снижению процентных ставок по депозитам в коммерческих банках, а высокими процентные ставки останутся только в наиболее рискованных и агрессивных банках, нуждающихся в дополнительных средствах, стимулирование которых никак не входит в число задач создания подобной системы в России.

Однако на самом деле введение системы гарантирования вкладов не настолько привлекательно для коммерческих банков как для их клиентов. Гарантии вкладчикам важны, но их система должна быть правильно структурирована. Таким образом, распространенная среди коммерческих банков поддержка введения гарантирования вкладов в реальности не учитывает экономическую эффективность подобной поддержки. В связи с чем преимущества и недостатки основополагающих компонентов предлагаемой системы депозитного страхования можно кратко представить в виде таблицы 3.2.

Наряду с этим следует отметить, что, учитывая, что при введении гарантирования вкладов вряд ли произойдет резкое увеличение остатков на счетах граждан в банках, а потенциальное снижение процентных ставок может оказаться меньше страховых выплат. Поэтому для самих банков реальная привлекательность таких гарантий вовсе не столь велика.

В то же время, если в ходе законодательной работы законопроект о гарантирование вкладов граждан в коммерческих банках будет распространен только на вклады в рублях, то такая система действительно будет для них привлекательна.

Таблица 3.2– Сравнительный анализ основополагающих компонентов системы депозитного страхования (СДС)

| Вид СДС | Краткое содержание | Преимущества | Недостатки |

| Обязательное | Все банки принимают участие в СДС в обязательном и установленном законом порядке | Полнота охвата обеспечивает равные гарантии клиентам разных банков, что создает в этом смысле равные стартовые возможности в межбанковской конкуренции | Ослабляет мотивацию клиентов в выборе самых надежных банков, увеличиваются издержки всех банков, которые они, очевидно, будут закладывать в цену своих услуг |

| Ограниченное | Объем покрытия ограничен, ориентированно на защиту мелких вкладчиков | Защищает в основном население, одновременно сохраняя рыночную мотивацию у крупных депозиторов | Трудно реализовать в период сильной инфляции (определить порядок расчета базы минимального покрытия); исключает возможность полного решения банком проблемы страхования депозитов |

| Государственное | Учредителями СДС являются органы государственного управления и регулирования | Высокий статус СДС, возможность функционирования как не прибыльной организации, соблюдение ер контроля текущей деятельности | Вероятное недостаточно эффективное вложение средств фонда СДС (черта государственного сектора в принципе) |

| Дифференциация по рискованности операций банка | Устанавливается шкала платежей, величина которых определяется для каждого банка индивидуально в зависимости от выполнения им экономических нормативов или других показателей ликвидности и рискованности деятельности | Более обоснованно с точки зрения соотношения уровня риска, принимаемого банком и размером отчислений в фонд СДС | Трудности в оценке рисков, значимость которых меняется со временем, отсутствие опыта сбора и обработки балансов на базе среднемесячных данных |

Ведение гарантий по вкладам не окажет значительного влияния на объем сбережений в банках. Расширение сферы действия государственных гарантий по вкладам со Сбербанка на все коммерческие банки вряд ли приведет к увеличению объема привлеченных банками средств граждан. Те граждане, для которых наличие гарантий играет важную роль, уже имеют возможность выбрать Сбербанк.

Таким образом, стоит отметить, что для нашей страны в условиях общей экономической нестабильности, инфляции, создание множества банков, реорганизация банковской системы со всей остротой встает вопрос страхования банковской деятельности, обеспечение интересов клиентов банков. Современные приемы и методы страхования работы банков, использование гарантий, поручительств не всегда могут быть реализованы в полном объеме, в связи, с чем возникает вопрос необходимости серьезного изучения передового зарубежного опыта и внедрение его в банковскую практику.

В заключение данного вопроса надо сказать, что надежность коммерческих банков является одним из решающих элементов их деятельности, а одной из важных мер по обеспечению надежности является страхование депозитов, которое применяется во всех странах с высокоразвитыми банковскими системами. Важнейшими функциями организации по страхованию депозитов должны стать не только компенсации потерь вкладчиков, но также регулирование деятельности банков и контроль за операциями, связанными с депозитными вкладами, в пределах компетенции, определенной совместно с Центральным банком страны.

Заключение

Рассмотренные в работе вопросы позволяют сделать следующие выводы.

Коммерческие банки представляют собой частные и государственные банки, осуществляющие универсальные операции по кредитованию промышленных, торговых и других предприятий, главным образом за счет тех денежных капиталов, которые они получают в виде вкладов.

Главными видами привлеченных финансовых ресурсов являются средства, привлеченные банками в процессе работы с клиентурой (так называемые депозиты), средства, аккумулированные путем выпуска собственных долговых обязательств (депозитных и сберегательных сертификатов, векселей, облигаций) и средства, позаимствованные у других кредитных учреждений посредством межбанковского кредита и ссуд ЦБ РФ.

Депозиты среди привлеченных средств банка являются важным источником ресурсов. Однако такому источнику формирования банковских ресурсов как депозиты присущи и некоторые недостатки. Речь идет прежде всего о значительных материальных и денежных затратах банка при привлечении средств во вклады, ограниченности свободных денежных средств в рамках отдельного региона. И, тем не менее, конкурентная борьба между банками на рынке кредитных ресурсов заставляет их принимать меры по развитию услуг, способствующих привлечению депозитов.

Необходимость эффективного управления активами и пассивами для коммерческого банка в современных условиях определяется:

- возрастающей конкуренцией на местных и мировых рынках;

- возникновением новых сложных продуктов;

- значительными изменениями в структуре привлеченных ресурсов;

- экономической нестабильностью народного хозяйства;

- необходимостью координировать деятельность банка по всем направлениям;

- высоким уровнем требований к банкам пользователям банковских услуг;

- необходимостью координировать подход к предоставлению банковских услуг в общих рамках управления рисками.

Управление пассивами банка обеспечивает всю финансовую политику и стратегию банка. При этом правильное построение организационной структуры управления финансовыми ресурсами обеспечивает адекватное распределение полномочий и обязанностей между соответствующими подразделениями банка и уровнями управления рисками, что позволяет полнее реализовывать вложенные на них функции.

Ресурсы отделения Сберегательного банка №8417 по способу образования можно разделить на две основные группы: собственный капитал и привлеченные средства. Привлеченные средства отделения ОСБ №8417 составляют на конец 2005 года 96,5% в структуре ресурсной базы банка. Собственные средства соответственно составили 3,5%. В 2006 году привлеченные средства составили 93,0%, а собственные 7%.

Большая часть собственных средств капитала (более 50% всех собственных источников формирования ресурсов) была образована за чет самых устойчивых и стабильных средств, и, прежде всего – уставного капитала, фондов банка. Следовательно, банк ОСБ №8417 имеет достаточно собственных средств, которые могут обеспечить продолжение ими операций в случае непредвиденных потерь.

Привлеченные средства, в части вкладов населения и остатки на расчетных, текущих, бюджетных счетах юридических лиц, отделения Сбербанка №8417 снизились в 2006 году на 17,3% (258380 тыс. руб.). В основном снижение произошло за счет уменьшения привлеченных средств от юридических лиц на 435825 тыс. руб. (45,1% темпа снижения). Привлеченные средства от физических лиц в 2006 году увеличились на 33,4 %.

По результатам исследования эффективности системы управления финансовыми ресурсами ОСБ №8417 было выявлено, что система управления финансовыми ресурсами ОСБ №8417 является эффективной, но за три года эффективность управления незначительно снизилась в результате недостаточности информации необходимой для управления, несовершенной организационной структуры управления и неэффективного типа управления.

Стоимость привлеченных ресурсов за три года снизилась до 5,7%, в том числе снизилась стоимость вкладов населения до 5,3%, а стоимость привлеченных ресурсов юридических лиц до 1,1%.

При этом наблюдается увеличение стоимости банковских услуг до уровня 6,2%. Снизилась эффективность активных операций с 12,3% в 2004 году до 8,6% в 2006 году. Рентабельность активов также снизилась до уровня 3,6% в 2006 году против 4,8% в 2004 году. Отметим, что при негативной динамики показателей эффективности наблюдается рост доходности активов на 0,7% в 2005 году и на 5,8% в 2006 году, в основном за счет снижения стоимости активов, приносящих доход.

Основными направлениями совершенствования системы управления финансовыми ресурсами ОСБ №8417 являются:

1. Совершенствование управленческой информации.

2. Создание комитета по управлению финансовыми ресурсами.

3. Соблюдение принципов управления.

Отметим, что настоящее время сотрудничество с реальным сектором экономики – необходимое условие успешной работы банка. В 2005 году была принята Концепция развития Сбербанка России на период до 2008 года. Ее основной, стержневой задачей определяется повышение качества обслуживания клиентов как основного фактора повышения объемов продаж банковских продуктов и услуг, расширения сферы деятельности. Это обуславливает применение в банке усложненный тип управления, которое соответствует конкурентной стратегии банка.

Список использованной литературы

1. Гражданский кодекс Российской Федерации (части первая и вторая): По состоянию на 20.02.2007 – Новосибирск: Сиб. унив. изд – во, 2007. – 430с.

2. Налоговый кодекс РФ (часть первая). - М.: ЭКМОС, 2002. - 120с.

3. Федеральный закон «О Центральном Банке РФ (Банке России)» № 86-ФЗ от 10.07.2002 г. (в редакции ФЗ от 06.06.2006г. №85 ФЗ) // Справочно-правовая система (СПС) «Референт».

4. Федеральный закон «О банках и банковской деятельности» от 02.12.1990г. №395 -1 (в редакции от 27.07.2006г.) // Справочно-правовая система (СПС) «Референт».

5. Положение ЦБ РФ «О безналичных расчетах в РФ» № 2-П от 03.10.2002 (в редакции от 11.06.2004 №1442-У) // Справочно-правовая система (СПС) «Референт».

6. Письмо ЦБ РФ «О депозитных и сберегательных сертификатах банков» от 10.02.92 № 14-3-20 в ред. Писем ЦБ РФ от 18.12.92 N 23, от 24.06.93 N 40, Указаний ЦБ РФ от 31.08.98 N 333-У, от 29.11.2000 N 857-У // Справочно-правовая система (СПС) «Референт».

7. Положение «О проведении межфилиальных расчетов в Сбербанке РФ» № 355-3-р от 27.03.2002 (в ред. от 29.09.2003) // Справочно-правовая система (СПС) «Референт».

8. Порядок открытия и ведения счетов юридических лиц Сбербанком России и его филиалами № 814-3-р от 14.04.2004 // Справочно-правовая система (СПС) «Референт».

9. Указание ЦБ РФ «Об установлении предельного размера расчетов наличными деньгами в Российской Федерации между юридическими лицами по одной сделке» № 1050-У от 14.11.2001 // Справочно-правовая система (СПС) «Референт».

10. Аверченко В. А. К вопросу о безналичном денежном обращении в России / В. А. Аверченко // Банковское дело. 2005. - № 4. С.6-9.

11. Банки и банковские операции / Е. Ф. Жукова. - М.: ЮНИТИ, 2004. – 400 с.

12. Банковское дело: Учебник/ Г. Г. Коробовой.- М.: Экономист, 2003.-756с.

13. Банковское дело: Учебник / О. Н. Лаврушина– М.: Финансы и статистика, 2005. – 672 с.

14. Березина М. П. О необходимости дальнейшего реформирования расчетов в России / М. П. Березина // Финансы. – 2005.- № 7- С. 13-16.

15. Деньги. Кредит. Банки / Е. Ф. Жукова. – М.: ЮНИТИ-ДАНА, 2003. – 600 с.

16. Ершов М. Банковская система и развитие российской экономики / М. Ершов // Мировая экономики и международные отношения. 2005. -№3. – С. 28-34.

17. Жарковская Е. А., Арендс И. Н. Банковское дело: Курс лекций / Е. А. Жарковская, И. Н. Арендс. - М.: ИКФ Омега-Л, 2002. – 399 с.

18. Информационный банк // Банковское дело. - 2005. - № 6.-С. 17.

19. Карпинская В. Финансовый супермаркет / В. Карпинская // Прямые инвестиции.- 2005.- № 1.- С. 54-57.

20. Карпинская В. Все, что вы хотели спросить о Сбербанке / В. Карпинская // Прямые инвестиции. - 2005. - № 4.- С. 57-63.

21. Карпинская В. Все, что вы хотели спросить о Сбербанке / В. Карпинская // Прямые инвестиции.- 2006.- № 12.- С. 70.

22. Максименко Т. В. Депозитарное и брокерское обслуживание / Т. В.Максименко // Сбербанк-Алтай. – 2005.- № 5.- С. 3.

23. Одесс В. И., Наумик В. Т. Роль информационных технологий в работе банков / В. И. Одесс, В. Т. Наумик // Банковское дело. – 2005. - № 6. - С. 31-33.

24. Плисецкий Д. Е. Об основных тенденциях и перспективах развития банковской системы России / Д. Е. Плисецкий // Банковское дело. - 2005. -№6. - С.14-22

25. Сбербанк России: история, современность, перспектива / А. И. Казьмина. - М.: ЛК Пресс, 2004. – 160 с.

26. Сиземова О. Б. Платежные системы межбанковских расчетов и повышение обоснованности их правовых баз / О. Б. Сиземова // Банковское право. – 2005. - № 3.- С. 5-10.

27. Солнцев О.М. Источники роста кредитных ресурсов // Эксперт. – 2002. – №38. – С. 41.

28. Содействие бизнесу клиентов // Сбережения. – 2005. - № 10.- С.5-6.

29. Стратегия развития банковского сектора РФ на период до 2008 года // Деньги и кредит. – 2005. -№4. - С.18-37.

30. Управление деятельностью коммерческого банка (Банковский менеджмент) / О.И. Лаврушина. – М.: Юристъ, 2003. – 688 с.

31. Черемных О. С. Процессно-стоимостной подход к управлению коммерческим банком / О. С. Черемных // Банковское дело. – 2005.- № 8.- С. 11-18.

32. Финансы, деньги, кредит / О. В. Соколовой. - М.: Юристъ, 2000. – 300 с.

33. Финансы. Денежное обращение. Кредит.: Учебник для вузов/ Г. Б. Поляка.- М.: ЮНИТИ – ДАНА, 2-е изд., 2003.-512с.

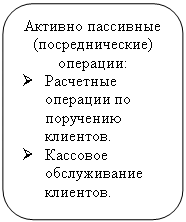

Экономическую основу операций банка составляет движение денежных средств. В условиях рыночной экономики все операции коммерческого банка можно условно разделить на три основные группы (рисунок 1.1) [13]:

– пассивные операции (операции по привлечению средств в банк и формирование его ресурсов);

– активно-пассивные (комиссионные, посреднические операции, выполняемые банком по поручению клиентов за определенную плату);

– активные операции (размещение ресурсов банка).

Операции коммерческого банка |

| Активные операции: Ø Кредитование промышленных, торговых и других предприятий. Ø Предоставление ссуд населению. Ø Операции с валютой, драгоценными металлами и ценными бумагами. |

| Пассивные операции: Ø Привлечение средств клиентов с оказанием услуг. Ø Привлечение средств клиентов без оказания услуг. Ø Привлечение средств из других источников. |

| Активно пассивные (посреднические) операции: Ø Расчетные операции по поручению клиентов. Ø Кассовое обслуживание клиентов. |

| |||||||||

| |||||||||

| |||||||||

| |||||||||

Рисунок 1.1 - Основные операции коммерческого банка

Коммерческие банки, как и другие субъекты хозяйственных отношений, для обеспечения своей коммерческой и хозяйственной деятельности должны располагать определенной суммой денежных средств, то есть ресурсами. Далее рассмотрим структуру ресурсов коммерческого банка.

1.2 Характеристика финансовых ресурсов коммерческого банка

1.2.1 Собвтенные ресурсы банка

Финансовые ресурсы коммерческих банков состоят из собственных и привлечённых средств.

| Нераспределенная прибыль банка |

Под собственными средствами банка следует понимать различные фонды, создаваемые банком для обеспечения его финансовой устойчивости, коммерческой и хозяйственной деятельности, а также полученную прибыль по результатам деятельности текущего и прошлых лет. Фонды имеют свое целевое назначение и различные источники формирования, которые в обобщенном виде можно представить на рисунке 1.2.

Под собственными средствами банка следует понимать различные фонды, создаваемые банком для обеспечения его финансовой устойчивости, коммерческой и хозяйственной деятельности, а также полученную прибыль по результатам деятельности текущего и прошлых лет. Фонды имеют свое целевое назначение и различные источники формирования, которые в обобщенном виде можно представить на рисунке 1.2. | Уставный капитал |

| Резервный капитал |

| Специальные фонды |

| формируется за счет денежных средств и материальных активов |

| формируется за счет прибыли до налогообложения |

| формируются за счет прибыли после налогообложения |

| Собственные средства банка |

|

Рисунок 1.2 – Формирование собственных средств коммерческого банка

Собственные средства банка включают:

· уставный (акционерный) капитал;

· резервный, страховой и другие фонды банка, созданные за счёт прибыли;

· нераспределённую в течение года часть прибыли коммерческого банка.

Уставный капитал является отправной точкой при организации коммерческого банка. Принципы его формирования зависят от организационно-правовой формы банка и определяются действующим законодательством.

Важным источником формирования собственных средств банка служат ресурсы резервного фонда. Резервный фонд (капитал) создается из прибыли (после налогообложения) в размере не ниже 15% оплаченной суммы уставного капитала и предназначен для поглощения непредвиденных убытков в деятельности банка и обеспечения стабильности его функционирования. Этот фонд создается всеми банками в обязательном порядке в соответствии с Федеральными законами «Об акционерных обществах» и «О банках и банковской деятельности».

Страховые резервы (фонды) банка также являются источником собственных средств и формируются за счёт отчислений от прибыли. Эти резервы необходимы для нивелирования потерь в случае утраты предоставленных клиентам кредитных ресурсов, а также для гарантированного обеспечения возврата привлечённых банком денежных средств.

Источниками собственных средств банка выступают также различные специальные фонды, предусмотренные уставом и создаваемые за счёт прибыли для производственного и социального развития банка. Их размеры и порядок формирования устанавливаются банком самостоятельно и регулируются внутрибанковскими документами.

Нераспределённая прибыль коммерческого банка существует в течение финансового года и является важным источником формирования собственных средств. Это текущая прибыль банка, которая ещё не распределена по результатам его финансовой деятельности в течение года среди акционеров и не зачислена в резервы или страховые фонды. Таким образом, банк в течение года может использовать нераспределённую прибыль по своему усмотрению.

Собственные средства банка выполняют несколько важных функций:

1) Защитная функция. Значительная доля активов банка (примерно 88%) финансируется вкладчиками. Поэтому главной функцией акционерного капитала банка и приравненных к нему средств является защита интересов вкладчиков. Защитная функция собственных средств означает возможность выплаты компенсации вкладчикам в случае банкротства банка. Тема защитной функции капитала банка особенно актуальна сегодня, поскольку в нашей стране существует ряд проблем. С одной стороны, еще не создана эффективная система страхования депозитов; с другой – нестабильная экономическая ситуация приводит к банкротству банков и потере вкладчиками своих средств. Поэтому для нашей страны наличие собственного капитала является первым условием надежности банка.

2) Оперативная функция. Для начала успешной работы банку необходим стартовый капитал, который используется на приобретение земли, зданий, оборудования, а также создание финансовых резервов на случай непредвиденных убытков. На эти цели используется также собственный капитал.

3) Регулирующая функция. Помимо обеспечения финансовой основы для операций и защиты интересов вкладчиков, собственные средства банков выполняют также регулирующую функцию, которая связана с особой заинтересованностью общества в успешном функционировании банков, а также с законами и правилами, позволяющими государственным органам контролировать проводимые операции.

Собственный капитал банка – основа наращивания объемов его активных операций. Поэтому для каждого банка чрезвычайно важно находить источники его увеличения. Ими могут быть: нераспределенная прибыль прошлых лет, включая резервы банка; размещение дополнительных выпусков ценных бумаг или привлечение новых пайщиков.

Собственные средства являются основным видом обеспечения обязательств банка перед вкладчиками, поэтому определение их фактической величины и поддержание последней на необходимом уровне является для банка одной из первостепенных задач.

Собственные средства представляют собой состояние акционеров в коммерческом банке, то есть чистую стоимость банка. Поэтому их движение является предметом особого отчета в комплексе финансовой отчетности, составленной по международным правилам [17].

Подводя итог вышесказанному, необходимо отметить, что значение собственных ресурсов банка состоит, прежде всего, в том, чтобы поддерживать его устойчивость. На начальном этапе создания банка именно собственные средства покрывают первоочередные расходы, без которых банк не может начать свою деятельность. За счет собственных ресурсов банки создают необходимые им резервы. Наконец, собственные ресурсы являются главным источником вложений в долгосрочные активы.

1.2.2 Привлеченные ресурсы банка

Кроме собственных финансовых ресурсов коммерческий банк располагает и привлеченными ресурсами. Привлеченные средства банков покрывают свыше 90% всей потребности в денежных ресурсах для осуществления активных операций, прежде всего кредитных. Роль их исключительно велика. Мобилизуя временно свободные средства юридических и физических лиц на рынке кредитных ресурсов, коммерческие банки с их помощью удовлетворяют потребность народного хозяйства в дополнительных оборотных средствах, способствуют превращению денег в капитал, обеспечивают потребности населения в потребительском кредите.

Операции, связанные с мобилизацией ресурсов банка – это пассивные операции. В результате проведения пассивных операций коммерческие банки получают необходимые привлеченные средства для финансирования активных операций. Окончательные результаты этих операций отражаются в пассиве баланса банка, где выступают как источники формирования его ресурсов [12].

Структура пассивных операций коммерческого банка представлена на рисунке 1.3.

| Заемное финансирование банка |

| Вклады (финансовые обязательства перед клиентами банка) |

| Полученные кредиты (финансовые обязательства перед другими банками) |

| Эмиссия ценных бумаг |

| Сберегательные вклады |

| Ипотечные и коммунальные облигации |

| Банковские и сберегательные облигации |

| Депозиты |

| Срочные вклады (обязательства, имеющие определенный срок) |

| Вклады, зарезервированные на установленный срок |

| Вклады с обязательным предварительным уведомлением о снятии средств |

| Депозиты до востребования (обязательства, не имеющие конкретного срока) |

Рисунок 1.3 – Пассивные операции коммерческого банка

Как видно из рисунка 1.3, привлекаемые банками средства разнообразны по составу. Так, к привлечённым средствам коммерческих банков относятся:

- депозиты до востребования и срочные вклады юридических и физических лиц, депозиты физических лиц, ценные бумаги;

- остатки средств на расчётных, текущих и прочих счетах клиентов;

- остатки на корреспондентских счетах;

- межбанковские кредиты (полученные);

- кредиты Центрального банка;

- прочие источники средств.

Под депозитами понимаются все срочные и бессрочные вклады клиентов банка, кроме сберегательных. Источники средств, помещаемые на депозиты, весьма разнообразны. Это средства на счетах предприятий, счета заработной платы рабочих и служащих, счетах государственных учреждений и предприятий, которые временно не используются. С точки зрения банковской техники депозиты можно подразделить на две группы: вклады до востребования и срочные вклады[22].

Вклады до востребования представляют собой средства, которые могут быть востребованы в любой момент. По таким вкладам выплачивается довольно низкий процент. Депозиты до востребования предназначены в первую очередь для осуществления текущих расчетов. Срочные вклады бывают двух видов: собственно срочные вклады и вклады с предварительным уведомлением о снятии средств. Собственно срочные вклады возвращаются владельцу в заранее установленный день, до того момента они «заблокированы» и банк может распоряжаться ими. Если сумма, первоначально вложенная как срочный вклад, не изымается владельцем в установленный день, то в дальнейшем он может распоряжаться ею так же, как и текущим счетом. Для сберегательных вкладов типичным является их медленный рост и то, что использование средств часто происходит через несколько лет. Отличительная особенность сберегательного вклада заключается в том, что его владельцу выдается свидетельство о наличии вклада (чаще всего сберегательная книжка).

Каждый из видов депозитов имеет свои достоинства и недостатки.

Для вкладчиков сберегательные вклады представляют интерес потому, что они [19]:

· являются наиболее надежной формой хранения сбережений (например, по сравнению с корпоративными ценными бумагами), поскольку возврат вкладов в Сбербанке гарантируется государством. Кроме того, в соответствии с действующим порядком банки образуют резервные фонды, которые служат дополнительной гарантией своевременного и полного возврата средств населения;

· представляют собой одну из наиболее выгодных форм вложения денежных сбережений, поскольку по ним обычно выплачивается более высокий процент, чем по другим вкладам. Кроме того, доходы по вкладам освобождаются от налогообложения (если уровень процентной ставки не превышает ставки рефинансирования), что их выгодно отличает в глазах вкладчика от акций;

· позволяют, учитывая большой выбор различных видов вкладов, наиболее полно удовлетворить потребности каждого конкретного вкладчика, а также тех или иных целевых групп сберегателей;

· являются одной из наиболее ликвидных форм вложения денежных сбережений.

Значение сберегательных вкладов для банка, да и всей кредитной системы определяется, прежде всего, возможностью их использования в качестве ресурсов для кредитования. Благодаря привлечению денежных средств населения на длительный срок сберегательные вклады выступают также в качестве важного фактора сокращения эмиссии денежных знаков, а тем самым и общего финансового оздоровления экономики.

Депозиты до востребования наиболее ликвидны. Их владельцы могут в любой момент использовать деньги, находящиеся на счетах до востребования. Особенности депозитного счета следующие [19]:

· деньги на этот счет вносятся или изымаются как частями, так и полностью без ограничений;

· разрешается брать с этого счета в установленном Центральным Банком РФ порядке наличные деньги.

Основными недостатками депозитов до востребования являются [19]:

· для их владельцев – отсутствие уплаты процентов по счету (или очень маленький процент);

· для банка – необходимость иметь более высокий оперативный резерв для поддержания ликвидности (из-за потенциальной возможности изъятия денег со счетов до востребования).

Депозиты являются важным источником ресурсов коммерческих банков. Структура их в банке подвижна и зависит от конъюнктуры денежного рынка. Этому источнику формирования банковских ресурсов присущи некоторые недостатки. Речь идет о значительных материальных и денежных затратах банка при привлечении средств во вклады, ограниченности свободных денежных средств в рамках отдельного региона. Кроме того, мобилизация средств во вклады (депозиты) зависит в значительной степени от клиентов (вкладчиков), а не от самого банка. И, тем не менее, конкурентная борьба между банками заставляет их принимать меры по развитию услуг, способствующих привлечению депозитов.

Однако депозиты являются не единственным источником привлечения средств. На практике выделяют также недепозитные источники привлечения ресурсов в банки, к которым можно отнести: получение займов на межбанковском рынке; соглашение о продаже ценных бумаг с обратным выкупом, учет векселей и получение ссуд у ЦБ РФ; продажа банковских акцептов; выпуск коммерческих бумаг.

Российские банки из этих источников в основном используют межбанковские кредиты и кредиты ЦБ РФ. На рынке межбанковских кредитов продаются и покупаются средства, находящиеся на корреспондентских счетах в ЦБ РФ. Кредиты ЦБ РФ в настоящее время в основном предоставляются коммерческим банкам в порядке рефинансирования, т.е. по сути дела распределяются, на конкурсной основе, а также в форме ломбардных кредитов. При этом только 10% централизованных кредитов продаются банкам на конкурсной основе. Каждый банк может приобрести не более 25% кредитов, выставленных на аукцион. Но межбанковский кредит является основным источником заемных ресурсов коммерческих банков, источником средств для поддержания платежеспособности баланса и обеспечения бесперебойности выполнения обязательств [26].

Одним из направлений привлечения денежных средств коммерческими банками является выпуск собственных ценных бумаг в виде долговых обязательств: сертификатов, векселей, облигаций. По сравнению с другими видами привлеченных ресурсов банка ценные бумаги занимают последние место. Хотя развитие фондового рынка позволит увеличивать долю этих ресурсов.

Сертификат – это письменное свидетельство банка-эмитента о вкладе денежных средств, удостоверяющее право вкладчика или его правопреемника на получение по истечении установленного срока суммы вклада и процентов по нему. Сберегательный сертификат является ценной бумагой на предъявителя, выпускаются сериями. Эмиссию сберегательных сертификатов могут осуществлять исключительно банковские учреждения.

Правила выпуска и оформления сертификатов предусмотрены письмом ЦБ РФ № 14-3-20 от 10.02.92 г. «О депозитных и сберегательных сертификатах банков» в редакции письма ЦБ РФ № 23 от 18.12.92 г. и являются едиными для всех коммерческих банков на территории России [6].

В соответствии с этими правилами депозитный сертификат может быть выдан только юридическим лицам, зарегистрированным на территории России или иного государства, использующего рубль в качестве официальной денежной единицы. А сберегательный сертификат – только физическим лицам, проживающим на территории Российской Федерации или другого государства, использующего рубль в качестве законного платежного средства. Коммерческие банки, выпускающие сертификаты, сами утверждают условия выпуска и обращения каждого типа сертификатов. Размещать их банки могут после регистрации условий выпуска и обращения в территориальном учреждении Банка России.

Изготовление выпускаемых банком сертификатов в соответствии с предъявляемыми требованиями (качество бумаги, наличие степеней защиты, присутствие необходимых реквизитов). В связи с тем, что депозитные и сберегательные сертификаты Гражданским кодексом РФ отнесены к числу ценных бумаг, бланки должны изготавливаться не в произвольной форме, а с учетом требований, предъявляемых к изготовлению бланков ценных бумаг. Изготовление бланков сберегательных сертификатов производится только полиграфическими предприятиями, получившими от Министерства финансов Российской Федерации лицензию на производство бланков ценных бумаг.

Бланки сертификатов состоят из двух частей: сертификата и корешка. На сертификате и корешке напечатаны одинаковые серия и номер, а также сумма вклада, внесенного в Банк, удостоверенная сертификатом.

Образцы бланков сертификатов разных выпусков используются в работе до полной оплаты всех реализованных Банком сертификатов этих выпусков.

Уничтожение образцов бланков сертификатов производится на основании письменного распоряжения Отдела ценных бумаг Банка после аннулирования Банком России государственной регистрации условий данного выпуска.