Реферат на тему Оценка эффективности финансирования на примере ОАО Мотоль

Работа добавлена на сайт bukvasha.net: 2014-12-23Поможем написать учебную работу

Если у вас возникли сложности с курсовой, контрольной, дипломной, рефератом, отчетом по практике, научно-исследовательской и любой другой работой - мы готовы помочь.

Предоплата всего

от 25%

Подписываем

договор

БЕЛОРУССКИЙ ГОСУДАРСТЕННЫЙ УНИВЕРСИТЕТ НФОРМАТИКИ И РАДИОЭЛЕКТРОНИКИ

Кафедра экономики

РЕФЕРАТ

На тему:

"Оценка эффективности финансирования (на примере ОАО “Мотоль”)"

МИНСК, 2008

Лизинговая сделка с ОАО “Мотоль” находится на стадии контроля банком за надлежащим исполнением арендатором условий договора лизинга.

Исходя из предъявленных документов видно, что на первых стадиях подготовки и осуществления лизинговой сделки филиала с клиентом соблюдены все требования, изложенные в “Методических рекомендациях по организации проведения лизинговых сделок в коммерческом банке”.

Прежде чем принять решение по проекту финансирования приобретения основных средств при нехватке собственных средств на нужды воспроизводства финансовый менеджер должен выбрать форму заимствования средств. И чаще всего выбирать приходиться между финансированием с помощью кредита и финансированием с помощью лизинга.

При кредитовании за счет заемных источников инвестиция совершается единовременно и полностью, а субъект становится должником банка и собственником имущества одновременно. В качестве "бонуса" государство предлагает инвесторам инвестиционные льготы - при "пустом" амортизационном фонде от налога можно освободить сумму прибыли, направленную на финансирование капитальных вложений производственного назначения и на погашение кредитов банков, полученных и использованных на эти цели.

В то же время банковский процент выплачивается из прибыли, остающейся в распоряжении субъекта хозяйствования. Выплаченные проценты увеличивают стоимость объекта кредитования, что при высоких процентных ставках и длительных сроках кредитования сводит на нет все преимущества от льготирования прибыли.

В случае лизинга инвестором становится лизингодатель (банк или лизинговая компания), однако льготы для этой категории собственников с 1999 года отменены.

Лизингополучатель может льготировать прибыль лишь после получения прав на объект, но уже не в размере собственных инвестиций в оборудование (каковыми являются лизинговые платежи), а лишь в размере остаточной стоимости объекта.

Таким образом, при лизинге инвестиционная льгота попросту теряется. Тем не менее лизинговый платеж в полном объеме включается в затраты производства и реализации продукции. Это не так уж плохо, если учесть, что амортизация может достигать 100 процентов за срок договора. Особенностью является и то, что лизингодатель оплачивает не только стоимость объекта, но и причитающийся НДС. А возмещение стоимости и НДС лизингополучателем происходит постепенно, в течение всего срока договора.

Для того, чтобы оценить правильно ли исследуемое нами предприятие (ОАО “Мотоль”) сделало выбор в пользу лизинга сравним цену обоих вариантов финансирования приобретения измельчителя-смесителя раздатчика кормов ИСРК-12 "Хозяин".

Для сравнения эффективности лизинга и кредита необходимо принять равные условия по погашению основного долга и процентов по кредиту аналогично с лизинговыми платежами. В рассматриваемом случае срок действия договора лизинга и кредита - пять лет. Кредит погашается ежемесячно равными долями, проценты начисляются от суммы непогашенного кредита. Процентная ставка по договорам лизинга и кредитному - 10% годовых. Контрактная стоимость объекта лизинга (раздатчик кормов ИСРК - 12) составляет 64322034 рублей, НДС - 11577966 рублей, выкупная стоимость - 6280000 рублей с НДС, в том числе НДС - 957966 рублей.

На основании данных параметров составим график погашения лизинговых платежей и график погашения кредита и процентов по нему.

Лизинговый платеж в части возмещения инвестиционных расходов уплачивается в течение срока действия договора лизинга ежемесячно равными долями и рассчитывается по формуле 1.

ЛПп = (643322034 - 5322034) /59 = 1000000 рублей.

Сумма лизинговых платежей в части инвестиционных расходов не может быть меньше суммы амортизационных отчислений, начисленных на объект.

Вознаграждение лизингодателя состоит из оплаты за все виды работ и услуг по договору лизинга. Разовый лизинговый платеж в части дохода лизингодателя рассчитывается по формуле 3.

ЛП1 = 64322034 х 10/360 х 27 = 484917;

ЛП2 = 63322034 х 10/360 х 30 = 622667; и т.д.

Лизинговые платежи обносятся на себестоимость продукции по элементу "Амортизация основных фондов" в части погашения инвестиционных расходов лизингодателя и по элементу "Прочие затраты" в части уплаты процентов.

График погашения лизинговых платежей представлен в таблице 1.

Таблица 1.

График погашения лизинговых платежей

Продолжение таблицы.

Таким образом, сумма лизинговых платежей за период действия договора составляет 93,6 млн. рублей. с учетом НДС Данная сумма в части лизинговых платежей в сумме 79,3 млн. руб. относится на себестоимость продукции кооператива, а сумма НДС в размере 14,3 млн. руб. принимается к зачету.

Составим график погашения кредита и процентов по нему, приняв во внимание, что проценты по кредиту относятся на увеличение первоначальной стоимости основного средства.

Проценты по кредиту рассчитываются по формуле:

Iк = З х КС/360 х T, (1)

где Iк – проценты за кредит;

З – остаток задолженности по кредиту на начало периода;

КС – процентная ставка по кредиту;

T - период расчета;

I1 = 75900000 х 10%/360 х 27 = 506000

I2 = 74635000 х 10%/360 х 30 = 621958 и т.д.

График погашения кредита представлен в табл.2.

Таблица 2.

График погашения кредита и уплаты процентов.

Кафедра экономики

РЕФЕРАТ

На тему:

"Оценка эффективности финансирования (на примере ОАО “Мотоль”)"

МИНСК, 2008

Лизинговая сделка с ОАО “Мотоль” находится на стадии контроля банком за надлежащим исполнением арендатором условий договора лизинга.

Исходя из предъявленных документов видно, что на первых стадиях подготовки и осуществления лизинговой сделки филиала с клиентом соблюдены все требования, изложенные в “Методических рекомендациях по организации проведения лизинговых сделок в коммерческом банке”.

Прежде чем принять решение по проекту финансирования приобретения основных средств при нехватке собственных средств на нужды воспроизводства финансовый менеджер должен выбрать форму заимствования средств. И чаще всего выбирать приходиться между финансированием с помощью кредита и финансированием с помощью лизинга.

При кредитовании за счет заемных источников инвестиция совершается единовременно и полностью, а субъект становится должником банка и собственником имущества одновременно. В качестве "бонуса" государство предлагает инвесторам инвестиционные льготы - при "пустом" амортизационном фонде от налога можно освободить сумму прибыли, направленную на финансирование капитальных вложений производственного назначения и на погашение кредитов банков, полученных и использованных на эти цели.

В то же время банковский процент выплачивается из прибыли, остающейся в распоряжении субъекта хозяйствования. Выплаченные проценты увеличивают стоимость объекта кредитования, что при высоких процентных ставках и длительных сроках кредитования сводит на нет все преимущества от льготирования прибыли.

В случае лизинга инвестором становится лизингодатель (банк или лизинговая компания), однако льготы для этой категории собственников с 1999 года отменены.

Лизингополучатель может льготировать прибыль лишь после получения прав на объект, но уже не в размере собственных инвестиций в оборудование (каковыми являются лизинговые платежи), а лишь в размере остаточной стоимости объекта.

Таким образом, при лизинге инвестиционная льгота попросту теряется. Тем не менее лизинговый платеж в полном объеме включается в затраты производства и реализации продукции. Это не так уж плохо, если учесть, что амортизация может достигать 100 процентов за срок договора. Особенностью является и то, что лизингодатель оплачивает не только стоимость объекта, но и причитающийся НДС. А возмещение стоимости и НДС лизингополучателем происходит постепенно, в течение всего срока договора.

Для того, чтобы оценить правильно ли исследуемое нами предприятие (ОАО “Мотоль”) сделало выбор в пользу лизинга сравним цену обоих вариантов финансирования приобретения измельчителя-смесителя раздатчика кормов ИСРК-12 "Хозяин".

Для сравнения эффективности лизинга и кредита необходимо принять равные условия по погашению основного долга и процентов по кредиту аналогично с лизинговыми платежами. В рассматриваемом случае срок действия договора лизинга и кредита - пять лет. Кредит погашается ежемесячно равными долями, проценты начисляются от суммы непогашенного кредита. Процентная ставка по договорам лизинга и кредитному - 10% годовых. Контрактная стоимость объекта лизинга (раздатчик кормов ИСРК - 12) составляет 64322034 рублей, НДС - 11577966 рублей, выкупная стоимость - 6280000 рублей с НДС, в том числе НДС - 957966 рублей.

На основании данных параметров составим график погашения лизинговых платежей и график погашения кредита и процентов по нему.

Лизинговый платеж в части возмещения инвестиционных расходов уплачивается в течение срока действия договора лизинга ежемесячно равными долями и рассчитывается по формуле 1.

ЛПп = (643322034 - 5322034) /59 = 1000000 рублей.

Сумма лизинговых платежей в части инвестиционных расходов не может быть меньше суммы амортизационных отчислений, начисленных на объект.

Вознаграждение лизингодателя состоит из оплаты за все виды работ и услуг по договору лизинга. Разовый лизинговый платеж в части дохода лизингодателя рассчитывается по формуле 3.

ЛП1 = 64322034 х 10/360 х 27 = 484917;

ЛП2 = 63322034 х 10/360 х 30 = 622667; и т.д.

Лизинговые платежи обносятся на себестоимость продукции по элементу "Амортизация основных фондов" в части погашения инвестиционных расходов лизингодателя и по элементу "Прочие затраты" в части уплаты процентов.

График погашения лизинговых платежей представлен в таблице 1.

Таблица 1.

График погашения лизинговых платежей

| Период платежа | Непогашенная стоимость на начало периода | Лизинговый платеж | НДС | Лизинговый платеж с НДС | В том числе | |||

| Проценты | НДС | Погашение | НДС | |||||

| 1 | 64322034 | 1484917 | 267285 | 1752202 | 484917 | 87285 | 1000000 | 180000 |

| 2 | 63322034 | 1622667 | 292080 | 1914747 | 622667 | 112080 | 1000000 | 180000 |

| 3 | 62322034 | 1612833 | 290310 | 1903143 | 612833 | 110310 | 1000000 | 180000 |

| 4 | 61322034 | 1603000 | 288540 | 1891540 | 603000 | 108540 | 1000000 | 180000 |

| 5 | 60322034 | 1593167 | 286770 | 1879937 | 593167 | 106770 | 1000000 | 180000 |

| 6 | 59322034 | 1583333 | 285000 | 1868333 | 583333 | 105000 | 1000000 | 180000 |

| 7 | 58322034 | 1573500 | 283230 | 1856730 | 573500 | 103230 | 1000000 | 180000 |

| 8 | 57322034 | 1563667 | 281460 | 1845127 | 563667 | 101460 | 1000000 | 180000 |

| 9 | 56322034 | 1553833 | 279690 | 1833523 | 553833 | 99690 | 1000000 | 180000 |

| 10 | 55322034 | 1544000 | 277920 | 1821920 | 544000 | 97920 | 1000000 | 180000 |

| 11 | 54322034 | 1534167 | 276150 | 1810317 | 534167 | 96150 | 1000000 | 180000 |

| 12 | 53322034 | 1524333 | 274380 | 1798713 | 524333 | 94380 | 1000000 | 180000 |

| 13 | 52322034 | 1514500 | 272610 | 1787110 | 514500 | 92610 | 1000000 | 180000 |

| 14 | 51322034 | 1504667 | 270840 | 1775507 | 504667 | 90840 | 1000000 | 180000 |

| 15 | 50322034 | 1494833 | 269070 | 1763903 | 494833 | 89070 | 1000000 | 180000 |

| 16 | 49322034 | 1485000 | 267300 | 1752300 | 485000 | 87300 | 1000000 | 180000 |

| 17 | 48322034 | 1475167 | 265530 | 1740697 | 475167 | 85530 | 1000000 | 180000 |

| 18 | 47322034 | 1465333 | 263760 | 1729093 | 465333 | 83760 | 1000000 | 180000 |

| 19 | 46322034 | 1455500 | 261990 | 1717490 | 455500 | 81990 | 1000000 | 180000 |

| 20 | 45322034 | 1445667 | 260220 | 1705887 | 445667 | 80220 | 1000000 | 180000 |

| 21 | 44322034 | 1435833 | 258450 | 1694283 | 435833 | 78450 | 1000000 | 180000 |

Продолжение таблицы.

| 22 | 43322034 | 1426000 | 256680 | 1682680 | 426000 | 76680 | 1000000 | 180000 |

| 23 | 42322034 | 1416167 | 254910 | 1671077 | 416167 | 74910 | 1000000 | 180000 |

| 24 | 41322034 | 1406333 | 253140 | 1659473 | 406333 | 73140 | 1000000 | 180000 |

| 25 | 40322034 | 1396500 | 251370 | 1647870 | 396500 | 71370 | 1000000 | 180000 |

| 26 | 39322034 | 1386667 | 249600 | 1636267 | 386667 | 69600 | 1000000 | 180000 |

| 27 | 38322034 | 1376833 | 247830 | 1624663 | 376833 | 67830 | 1000000 | 180000 |

| 28 | 37322034 | 1367000 | 246060 | 1613060 | 367000 | 66060 | 1000000 | 180000 |

| 29 | 36322034 | 1357167 | 244290 | 1601457 | 357167 | 64290 | 1000000 | 180000 |

| 30 | 35322034 | 1347333 | 242520 | 1589853 | 347333 | 62520 | 1000000 | 180000 |

| 32 | 34322034 | 1337500 | 240750 | 1578250 | 337500 | 60750 | 1000000 | 180000 |

| 33 | 33322034 | 1327667 | 238980 | 1566647 | 327667 | 58980 | 1000000 | 180000 |

| 34 | 32322034 | 1317833 | 237210 | 1555043 | 317833 | 57210 | 1000000 | 180000 |

| 35 | 31322034 | 1308000 | 235440 | 1543440 | 308000 | 55440 | 1000000 | 180000 |

| 36 | 30322034 | 1298167 | 233670 | 1531837 | 298167 | 53670 | 1000000 | 180000 |

| 37 | 29322034 | 1288333 | 231900 | 1520233 | 288333 | 51900 | 1000000 | 180000 |

| 38 | 28322034 | 1278500 | 230130 | 1508630 | 278500 | 50130 | 1000000 | 180000 |

| 39 | 27322034 | 1268667 | 228360 | 1497027 | 268667 | 48360 | 1000000 | 180000 |

| 40 | 26322034 | 1258833 | 226590 | 1485423 | 258833 | 46590 | 1000000 | 180000 |

| 41 | 25322034 | 1249000 | 224820 | 1473820 | 249000 | 44820 | 1000000 | 180000 |

| 42 | 24322034 | 1239167 | 223050 | 1462217 | 239167 | 43050 | 1000000 | 180000 |

| 43 | 23322034 | 1229333 | 221280 | 1450613 | 229333 | 41280 | 1000000 | 180000 |

| 44 | 22322034 | 1219500 | 219510 | 1439010 | 219500 | 39510 | 1000000 | 180000 |

| 45 | 21322034 | 1209667 | 217740 | 1427407 | 209667 | 37740 | 1000000 | 180000 |

| 46 | 20322034 | 1199833 | 215970 | 1415803 | 199833 | 35970 | 1000000 | 180000 |

| 47 | 19322034 | 1190000 | 214200 | 1404200 | 190000 | 34200 | 1000000 | 180000 |

| 48 | 18322034 | 1180167 | 212430 | 1392597 | 180167 | 32430 | 1000000 | 180000 |

| 49 | 17322034 | 1170333 | 210660 | 1380993 | 170333 | 30660 | 1000000 | 180000 |

| 50 | 16322034 | 1160500 | 208890 | 1369390 | 160500 | 28890 | 1000000 | 180000 |

| 51 | 15322034 | 1150667 | 207120 | 1357787 | 150667 | 27120 | 1000000 | 180000 |

| 52 | 14322034 | 1140833 | 205350 | 1346183 | 140833 | 25350 | 1000000 | 180000 |

| 53 | 13322034 | 1131000 | 203580 | 1334580 | 131000 | 23580 | 1000000 | 180000 |

| 54 | 12322034 | 1121167 | 201810 | 1322977 | 121167 | 21810 | 1000000 | 180000 |

| 55 | 11322034 | 1111333 | 200040 | 1311373 | 111333 | 20040 | 1000000 | 180000 |

| 56 | 10322034 | 1101500 | 198270 | 1299770 | 101500 | 18270 | 1000000 | 180000 |

| 57 | 9322034 | 1091667 | 196500 | 1288167 | 91667 | 16500 | 1000000 | 180000 |

| 58 | 8322034 | 1081833 | 194730 | 1276563 | 81833 | 14730 | 1000000 | 180000 |

| 59 | 7322034 | 1072000 | 192960 | 1264960 | 72000 | 12960 | 1000000 | 180000 |

| 60 | 6322034 | 1062167 | 191190 | 1253357 | 62167 | 11190 | 1000000 | 180000 |

| ИТОГО | 79345084 | 14282115 | 93627199 | 20345084 | 3662115 | 59000000 | 10620000 | |

Составим график погашения кредита и процентов по нему, приняв во внимание, что проценты по кредиту относятся на увеличение первоначальной стоимости основного средства.

Проценты по кредиту рассчитываются по формуле:

Iк = З х КС/360 х T, (1)

где Iк – проценты за кредит;

З – остаток задолженности по кредиту на начало периода;

КС – процентная ставка по кредиту;

T - период расчета;

I1 = 75900000 х 10%/360 х 27 = 506000

I2 = 74635000 х 10%/360 х 30 = 621958 и т.д.

График погашения кредита представлен в табл.2.

Таблица 2.

График погашения кредита и уплаты процентов.

| Период платежа | Остаток задолженности по кредиту на начало периода | Проценты | Погашение кредита |

| 1 | 75900000 | 506000 | 1265000 |

| 2 | 74635000 | 621958 | 1265000 |

| 3 | 73370000 | 611417 | 1265000 |

| 4 | 72105000 | 600875 | 1265000 |

| 5 | 70840000 | 590333 | 1265000 |

| 6 | 69575000 | 597792 | 1265000 |

| 7 | 68310000 | 569250 | 1265000 |

| 8 | 67045000 | 558708 | 1265000 |

| 9 | 65780000 | 548167 | 1265000 |

| 10 | 64515000 | 537625 | 1265000 |

| 11 | 63250000 | 527083 | 1265000 |

| 12 | 61985000 | 516542 | 1265000 |

| 13 | 60720000 | 506000 | 1265000 |

| 14 | 59455000 | 495458 | 1265000 |

| 15 | 58190000 | 484917 | 1265000 |

| 16 | 56925000 | 474375 | 1265000 |

| 17 | 55660000 | 463833 | 1265000 |

| 18 | 54395000 | 453292 | 1265000 |

| 19 | 53130000 | 442750 | 1265000 |

| 20 | 51865000 | 432208 | 1265000 |

| 21 | 50600000 | 421667 | 1265000 |

| 22 | 49335000 | 411125 | 1265000 |

| 23 | 48070000 | 400583 | 1265000 |

| 24 | 46805000 | 390042 | 1265000 |

| 25 | 45570000 | 379500 | 1265000 |

| 26 | 44275000 | 368958 | 1265000 |

| 27 | 43010000 | 358417 | 1265000 |

| 28 | 41745000 | 347875 | 1265000 |

| 29 | 40480000 | 337333 | 1265000 |

| 30 | 39215000 | 326792 | 1265000 |

| 31 | 37950000 | 316250 | 1265000 |

| 32 | 36685000 | 305708 | 1265000 |

| 33 | 35420000 | 295167 | 1265000 |

| 34 | 34155000 | 284625 | 1265000 |

| 35 | 32890000 | 274083 | 1265000 |

| 36 | 31625000 | 263542 | 1265000 |

| 37 | 30360000 | 253000 | 1265000 |

Продолжение таблицы.

| 38 | 29095000 | 242458 | 1265000 |

| 39 | 27830000 | 231917 | 1265000 |

| 40 | 26565000 | 221375 | 1265000 |

| 41 | 25300000 | 210833 | 1265000 |

| 42 | 24035000 | 200297 | 1265000 |

| 43 | 22770000 | 189750 | 1265000 |

| 44 | 21505000 | 179208 | 1265000 |

| 45 | 20240000 | 168667 | 1265000 |

| 46 | 18975000 | 158125 | 1265000 |

| 47 | 17710000 | 147583 | 1265000 |

| 48 | 16445000 | 137042 | 1265000 |

| 49 | 15180000 | 126500 | 1265000 |

| 50 | 13915000 | 115958 | 1265000 |

| 51 | 12650000 | 105417 | 1265000 |

| 52 | 11385000 | 94875 | 1265000 |

| 53 | 10120000 | 84333 | 1265000 |

| 54 | 8855000 | 73792 | 1265000 |

| 55 | 7590000 | 63250 | 1265000 |

| 56 | 6325000 | 52708 | 1265000 |

| 57 | 5060000 | 42167 | 1265000 |

| 58 | 3795000 | 31625 | 1265000 |

| 59 | 2530000 | 21083 | 1265000 |

| 60 | 1265000 | 10542 | 1265000 |

| ИТОГО | - | 19164755 | 75900000 |

Чтобы сопоставить общую сумму выплат лизингополучателем по договору лизинга с ценой приобретения оборудования в кредит необходимо учесть налоговые льготы, представляемые участникам сделки.

Цена лизинговой операции, при условии последующего выкупа оборудования определяется по формуле:

Цп = ЕП - Л + Ц1 + Нп, [24, с 522], (2)

где ЕП - платежи по лизингу

Ц1 - остаточная стоимость оборудования по истечению срока действия контракта

Нп - обязательные налоговые платежи (НДС)

Л - льготы, получаемые лизингополучателем за счет сокращения налога на прибыль, возникающие вследствие включения лизингового платежа в себестоимость и численно равные произведению суммы платежа на ставку налога на прибыль.

Л = (ЕП + НДС) ´ 0.24 = 93627199 ´ 0.24 = 22470528 (руб).

Цл = 79345084 – 22470528 + 5322034 + 15240081 = 77436671 (руб)

Аналогично определяем цену оборудования, приобретаемого в кредит:

Цк = Цо + П – Л + Нп, (3)

где Цо – первоначальная стоимость оборудования

П – платежи за пользование кредитом

Определим льготу, получаемую покупателем оборудования за кредит. Льготированию по налогу на прибыль подлежит погашение кредитов банка, полученных на капитальные вложения. Налоговая льгота при осуществлении капитальных вложений производственного назначения предоставляется при условии полного использования на эту цель начисленной амортизации, как основного источника финансирования капитальных вложений.

В нашем случае ОАО “Мотоль” по состоянию на 01.01. 2008 имеет амортизационный фонд в размере 240.0 млн. руб., следовательно предприятие не может рассчитывать на данную льготу.

Н п – обязательные налоговые платежи:

в нашем случае, Нп = НДС + Ннедв = 11 577 966 + (643 222 034 ´ 0.1) = 12 221 186 руб.

Исходя из данных, общая цена оборудования, приобретенного в кредит составит:

Ц к = 64 322 034 + 19 164 755 – 0 + 12 221 186 = 95 707 975 руб.

Результаты расчетов представлены в таблице 3.

Таблица 3.

Сравнение финансового лизинга и долгосрочного кредита

| № п/п | Показатель | Лизинг | Кредит |

| 1 | Расходы по уплате в том числе | 99 907 199 | 95 064 755 |

| 1.1 | В части стоимости | 59 000 000 | 75 900 000 |

| 1.2 | В части дохода | 20 345 084 | 19 164 755 |

| 1.3 | Выкупной платеж | 5 322 034 | - |

| 1.4 | НДС | 15240 081 | - |

| 2 | Влияние на уплату налогов в течении срока действия договора | 37 710 609 | 18 010 186 |

| 2.1 | НДС | 15 240 081 | 11 577 966 |

Продолжение таблицы.

| 2.2 | Налоги и сборы из прибыли | 22 470 528 | 6 432 220 |

| 3 | Конечная стоимость варианта финансирования (п.1 – п.2) | 62 196 590 | 77 054 569 |

| 4 4.1 4.2 | Сравнительная эффективность лизинга: в рублях в% к стоимости объекта | 14 857 979 19,6% |

Однако в случае расширения диапазона исследования с учетом фактора стоимости денег во времени, результат сравнения может значительно изменится.

Для оценки затратности во времени того или иного способа финансирования необходимо осуществить моделирование денежных потоков предприятия, возникающих при осуществлении капитальных вложений с учетом инфляции. Ставка дисконтирования при расчете принимается равной 24% годовых. Для упрощения расчетов рассмотрим дисконтируемые потоки платежей за год. Суммарный денежный поток по финансированию капвложений посредством лизинга можно оценить следующим образом:

PVL = PV (L) + DPV (НДС) – PV (TPa) /23 c 38/ (3)

где PV (L) – дисконтированная величина лизинговых платежей без НДС;

DPV (НДС) – изменение текущей стоимости по НДС в связи с изменением сроков их уплаты;

PV (TPa) – величина изменения налога на прибыль за счет амортизации приобретенного имущества.

Сокращение налога на прибыль возникает вследствие включения лизингового платежа в себестоимость и численно равно произведению суммы платежа на ставку налога на прибыль.

Произведем оценку стоимости платежей, связанных с приобретением имущества за счет договора финансового лизинга за 1 год.

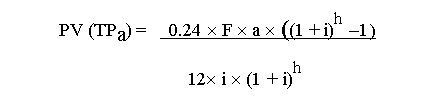

Текущая величина платежей по лизингу определяется по формуле:

|

(4)

где F –покупная стоимость имущества без НДС

h – срок амортизации оборудования, в месяцах

і – среднемесячный темп инфляции (0.024)

PV (L) = 64322034 ´ (1 + 0.024) 12 –1 = 55 316 949 руб.

12 ´ 0.024 ´ (1+0.024) 12

Дисконтированная величина уменьшения налога на прибыль за счет амортизации приобретаемого имущества:

|

(5)

где а – годовая норма амортизации имущества (0.24)

| PV (TPa) = 0.24 ´ 64 322 034 ´ ((1 + 0.024)12 –1 ) = 13 276 068 руб. 12´ 0.024 ´ (1 + 0.024)12 |

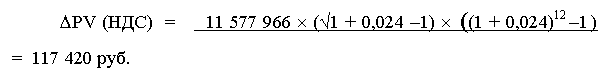

| DPV (НДС) = НДС ´ (√1 + i – 1) ´ ((1 + i)h – 1 ) 12 ´ i ´ (1 + i)h ´ √1 + i |

|

Изменение текущей стоимости платежей по НДС в связи с применение к зачету сумм НДС, уплачиваемых продавцу оборудования:

| DPV (НДС) = 11 577 966 ´ (√1 + 0,024 –1) ´ ((1 + 0,024)12 –1 ) = 117 420 руб. 12 ´ 0,024 ´ (1 + 0,024)12 ´ √1 + 0,024 |

(6)

Подставим полученные значения в формулу дисконтированной величины потока платежей:

PVL = PV (L) + DPV (НДС) – PV (TPa) = 55316949 + 117420 – 13276068 = = 42,1 млн. руб.

Сделаем оценку стоимости платежей, связанных с покупкой имущества за счет банковского кредита по формуле:

PVk = PV (k) + DPV (НДС) – PV (TPa) (7)

где PV (k) – стоимость платежей по кредиту, включая проценты и выплаты по основному долгу на начальную дату;

DPV (НДС) – изменение текущей стоимости НДС в связи с изменением сроков их уплаты;

PV (TPa) – рассчитанная на момент времени величина уменьшения налога на прибыль за счет амортизации приобретенного имущества в течении срока его амортизации.

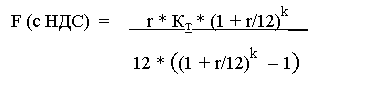

| F (с НДС) = r * Кт * (1 + r/12)k__ 12 * ((1 + r/12)k – 1) |

|

Размер ежемесячного платежа по кредиту:

(8)

где F (c НДС) – покупная стоимость имущества с НДС

r – годовая ставка процента за кредит

| F (с НДС) = 0.1 * 75 900 000 * (1 + 0.1/12)12__ = 6 679 200 руб. 12 * ((1 + 0.1/12)12 – 1) |

|

k – количество платежей по кредиту

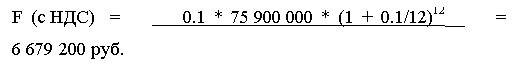

| PV (k) = К м ´ ((1 + i)k –1 ) i ´ (1 + i)k |

|

Текущая величина платежей по кредиту определяется по следующей формуле:

/23 c.38/ (9)

где К м – ежемесячный платёж по кредиту с процентами.

|

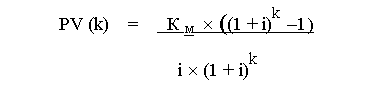

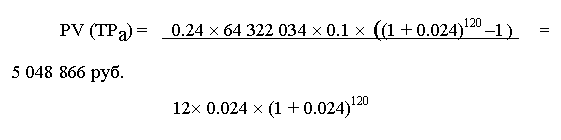

| PV (TPa) = 0.24 ´ F ´ a ´ ((1 + i)h –1 ) 12´ i ´ (1 + i)h |

|

Рассчитываем дисконтированную величину уменьшения налога на прибыль за счет амортизации приобретаемого имущества в течении срока амортизации:

/23 c.38/ (10)

где F – покупная стоимость без НДС;

а – годовая норма амортизации имущества;

h – срок амортизации оборудования в месяцах (120);

i – темп инфляции (0,024);

| PV (TPa) = 0.24 ´ 64 322 034 ´ 0.1 ´ ((1 + 0.024)120 –1 ) = 5 048 866 руб. 12´ 0.024 ´ (1 + 0.024)120 |

|

0,24 – ставка налога на прибыль.

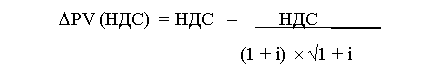

| DPV (НДС) = НДС – НДС _____ (1 + i) ´ √1 + i |

|

Изменение текущей стоимости платежей по НДС в связи с принятием к зачету сумм НДС, уплачиваемых продавцу:

(11)

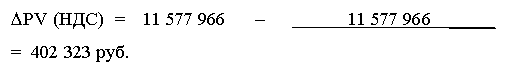

| DPV (НДС) = 11 577 966 – 11 577 966 _____ = 402 323 руб. (1 + 0,024) ´ √1 + 0,024 |

|

где сумма НДС – сумма уплаченного НДС

Подставим полученные значения в формулу стоимости платежей по кредиту:

PVk = 68 670 525 + 402 323 – 5 048 866 = 64 023 982 руб.

или 21 865 681: 75 900 000 = 28,8% от стоимости оборудования.

Дисконтированная величина потока платежей в случае лизинга PV(L) меньше, чем при покупке оборудования за счет банковского кредита PV (k).

Экономия средств с учетом инфляции при использовании лизинговой схемы составит:

64 023 982 – 42 158 301 = 21 865 681 руб. или 28,8% от стоимости оборудования.

Для ведения хозяйственной деятельности любому предприятию необходимы финансы. Финансовый поток предприятия состоит из чистой прибыли и амортизационного фонда. Ввиду того, что приобретение оборудования влияет на прибыль и амортизацию, сравним величину платежей из прибыли и чистую прибыль при проведении лизинговой сделки и кредитовании. Для упрощения расчетов ограничимся суммой годовой нетто-выручки по основному виду деятельности.

Согласно бизнес-плану ОАО “Мотоль” годовая сумма выручки в планируемом году составит 1009,0 млн. руб. Себестоимость продукции составит 918,8 млн. руб. Амортизация за период действия договора лизинга составит 92%, в то время как срок службы оборудования, приобретенного за счет кредита 10 лет, следовательно, амортизационные затраты при лизинге выше аналогичных затрат по оборудованию, купленному за кредит. Ставка налога на прибыль - 24%. Налоги, уплачиваемые в местный бюджет из прибыли, остающейся в распоряжении предприятия: сбор на развитие инфраструктуры - 2%, налог на недвижимость - 1%. Данный налог уплачивается лишь в случае с кредитом, так как предприятие приобретает оборудование в собственность посредством кредита. Осуществляя расчет, ограничимся налогом на недвижимость лишь по данному оборудованию, так как имеющаяся сумма налога на недвижимость по основным средствам, находящимся в собственности предприятия, не повлияет на результаты расчетов.

Финансовый поток предприятия состоит из чистой прибыли, амортизации и экономии по налогам в бюджет.

Данные представлены в таблице 4.

Таблица 4.

Сравнительная оценка эффективности лизинга и кредита по ОАО “Мотоль”

| Показатель | Лизинг (млн. руб) | Кредит (млн. руб) |

| Выручка от реализации продукции, | 584,0 | 584,0 |

| Себестоимость продукции, в том числе: - амортизация - лизинговые платежи минус амортизация | 514,1 14,2 6,9 | 499,4 6,4 - |

| Прибыль по отчету,. | 69,9 | 84,6 |

| Налог на недвижимость | - | 0,64 |

| Налог на прибыль | 16,8 | 20,3 |

| Экономия по налогу на прибыль | + 3,5 | - |

| Прибыль, остающаяся в распоряжении предприятия, | 53,1 | 63,7 |

| Сбор на развитие инфраструктуры города | 1,1 | 1,3 |

| Экономия по сбору на развитие инфраструктуры города | + 0,2 | |

| Чистая прибыль | 52,0 | 62,4 |

| Финансовый поток (чистая прибыль + амортизация + экономия на налогах) | 70,5 | 68,8 |

Получив наибольший из предложенных вариантов финансовый поток, предприятие увеличит собственный капитал, улучшив тем самым показатели, характеризующие финансовую устойчивость и степень финансовой независимости предприятия.

Итак, на основании проведенного анализа можно сделать вывод о том, что наиболее выгодным вариантом финансирования инвестиций операции для ОАО “Мотоль” является лизинг, так как данная сделка предполагает экономию денежных средств в сумме 14,8 млн. руб. (табл.3), а дисконтированная величина потока платежей по лизингу меньше потока платежей по кредитной сделке на 21,9 млн. руб. Более того, предприятие воспользуется следующими основными преимуществами лизинга:

- за счет отнесения лизинговых платежей на себестоимость снизить налогооблагаемую прибыль;

- сэкономит на налоге на недвижимость;

- улучшит финансовые потоки;

- получит экономию собственных средств;

- выкупит оборудование по небольшой остаточной стоимости;

- учитывая, что лизинг - это финансирование, но не кредит, он юридически не затрагивает соотношений собственных и заемных средств, то есть предприятие не снижает возможности по получению кредитов.

ЛИТЕРАТУРА

1. Бочаров В.В. Инвестиционный менеджмент. М., – 2000.2. Гусаков Б. Лизинг-катализатор экономического успеха. М., - 2007.

3. Минович Е. Как вернуть лизингу способность перевооружать белорусскую индустрию // НЭГ. - 2007. - №54. - С.9.

4. Павлодский Е.А. Банковский кредит и способы его обеспечения. М., - 2004.

5. Понасенко М. Лизинг – белорусский вариант // НЭГ. – 2007. - №30. – С.6.

6. Ермолович Л.П. Анализ хозяйственной деятельности предприятия. - М., - 2001.

7. Бизнес план ОАО "Мотоль" 2007, 2008 гг.